umwelt-online: Verordnung (EU) Nr. 575/2013 über Aufsichtsanforderungen an Kreditinstitute und zur Änderung der Verordnung (EU) Nr. 648/2012 (2)

|

zurück |  |

Kapitel 3

Zusätzliches Kernkapital

Abschnitt 1

Posten und Instrumente des zusätzlichen Kernkapitals

Artikel 51 Posten des zusätzlichen Kernkapitals

Die Posten des zusätzlichen Kernkapitals bestehen aus:

Die unter Buchstabe a genannten Instrumente gelten nicht als Posten des harten Kernkapitals oder des Ergänzungskapitals.

Artikel 52 Instrumente des zusätzlichen Kernkapitals

(1) Kapitalinstrumente zählen nur dann zu den Instrumenten des zusätzlichen Kernkapitals, wenn alle folgenden Bedingungen erfüllt sind:

Hat der Emittent seinen Sitz in einem Drittland und wurde er nicht gemäß Artikel 12 der Richtlinie 2014/59/EU als Teil einer Abwicklungsgruppe benannt, deren Abwicklungseinheit ihren Sitz in der Union hat, so muss laut den für die Instrumente geltenden Rechtsvorschriften oder Vertragsbestimmungen auf Beschluss der zuständigen Drittlandsbehörde der Kapitalbetrag der Instrumente dauerhaft herabgeschrieben werden oder die Instrumente müssen in Instrumente des harten Kernkapitals umgewandelt werden,

Sofern die Instrumente gleichrangig sind, gilt die Bedingung nach Unterabsatz 1 Buchstabe d als erfüllt, selbst wenn sie kraft Artikel 484 Absatz 3 dem zusätzlichen Kernkapital oder dem Ergänzungskapital zugerechnet werden.

Für die Zwecke von Unterabsatz 1 Buchstabe a kann nur der Teil eines Kapitalinstruments, der voll eingezahlt ist, als Instrument des zusätzlichen Kernkapitals gelten.

(2) Die EBa arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Juli 2013.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 53 Beschränkungen hinsichtlich des Ausfalls von Ausschüttungen aus Instrumenten des zusätzlichen Kernkapitals und Merkmale von Instrumenten, die eine Rekapitalisierung des Instituts behindern könnten

Für die Zwecke von Artikel 52 Absatz 1 Buchstabe l Ziffer v und Buchstabe o enthalten Bestimmungen für Instrumente des zusätzlichen Kernkapitals keine

Artikel 54 Herabschreibung oder Umwandlung von Instrumenten des zusätzlichen Kernkapitals

(1) Für die Zwecke von Artikel 52 Absatz 1 Buchstabe n gelten für Instrumente des zusätzlichen Kernkapitals folgende Bestimmungen:

(2) Aus der Herabschreibung oder Umwandlung eines Instruments des zusätzlichen Kernkapitals müssen sich nach dem geltenden Rechnungslegungsrahmen Posten ergeben, die zu den Posten des harten Kernkapitals gerechnet werden können.

(3) Der Betrag der in den Posten des zusätzlichen Kernkapitals anerkannten Instrumente des zusätzlichen Kernkapitals ist beschränkt auf den Mindestbetrag der Posten des harten Kernkapitals, der sich ergeben würde, wenn der Kapitalbetrag der Instrumente des zusätzlichen Kernkapitals vollständig herabgeschrieben oder in Instrumente des harten Kernkapitals umgewandelt würde.

(4) Der Gesamtbetrag der Instrumente des zusätzlichen Kernkapitals, der bei Eintreten eines Auslöseereignisses herabzuschreiben oder umzuwandeln ist, darf den niedrigeren der beiden folgenden Werte nicht unterschreiten:

(5) Bei Eintreten eines Auslöseereignisses verfahren die Institute wie folgt:

(6) Ein Institut, das Instrumente des zusätzlichen Kernkapitals begibt, die bei Eintreten eines Auslöseereignisses in Instrumente des harten Kernkapitals umgewandelt werden, stellt sicher, dass sein genehmigtes Stammkapital jederzeit ausreicht, um sämtliche umwandelbaren Instrumente des zusätzlichen Kernkapitals bei Eintreten eines Auslöseereignisses in Aktien umzuwandeln. Zum Zeitpunkt der Ausgabe derartiger Wandelinstrumente des zusätzlichen Kernkapitals müssen alle erforderlichen Bewilligungen vorliegen. Das Institut verfügt zu jedwedem Zeitpunkt über die erforderliche Vorabbewilligung zur Ausgabe von Instrumenten des harten Kernkapitals, in die die Instrumente des zusätzlichen Kernkapitals bei Eintreten eines Auslöseereignisses umgewandelt würden.

(7) Ein Institut, das Instrumente des zusätzlichen Kernkapitals begibt, die bei Eintreten eines Auslöseereignisses in Instrumente des harten Kernkapitals umgewandelt werden, stellt sicher, dass einer solchen Umwandlung keine verfahrenstechnischen Hindernisse aufgrund seiner Satzung oder anderer satzungsmäßiger oder vertraglicher Regelungen entgegen stehen.

Artikel 55 Nichterfüllung der Bedingungen für Instrumente des zusätzlichen Kernkapitals

Wenn hinsichtlich eines Instruments des zusätzlichen Kernkapitals die in Artikel 52 Absatz 1 festgelegten Bedingungen nicht länger erfüllt sind, gilt Folgendes:

Abschnitt 2

Abzüge von Posten des zusätzlichen Kernkapitals

Artikel 56 Abzüge von Posten des zusätzlichen Kernkapitals

Die Institute ziehen von ihrem zusätzlichen Kernkapital folgende Posten ab:

Artikel 57 Abzug von Positionen in eigenen Instrumenten des zusätzlichen Kernkapitals

Für die Zwecke des Artikels 56 Buchstabe a berechnen Institute Positionen in eigenen Instrumenten des zusätzlichen Kernkapitals auf der Grundlage der Bruttokaufpositionen, wobei folgende Ausnahmen gelten:

Artikel 58 Abzug von Positionen in Instrumenten des zusätzlichen Kernkapitals von Unternehmen der Finanzbranche und bei Überkreuzbeteiligung eines Instituts mit dem Ziel der künstlichen Erhöhung der Eigenmittel

Die Institute nehmen die gemäß Artikel 56 Buchstaben b, c und d erforderlichen Abzüge wie folgt vor:

Artikel 59 Abzug von Positionen in Instrumenten des zusätzlichen Kernkapitals von Unternehmen der Finanzbranche

Die Institute nehmen die gemäß Artikel 56 Buchstaben c und d erforderlichen Abzüge wie folgt vor:

Artikel 60 Abzug von Positionen in Instrumenten des zusätzlichen Kernkapitals von Unternehmen der Finanzbranche, an denen ein Institut keine wesentliche Beteiligung hält

(1) Die Institute berechnen für die Zwecke des Artikels 56 Buchstabe c den in Abzug zu bringenden Betrag durch Multiplikation des Betrags nach Buchstabe a mit dem aus der Berechnung gemäß Buchstabe b abgeleiteten Faktor:

(2) Institute berücksichtigen bei dem Betrag nach Absatz 1 Buchstabe a und der Berechnung des Faktors nach Absatz 1 Buchstabe b keine mit Übernahmegarantie versehenen Positionen, die sie seit höchstens fünf Arbeitstagen halten.

(3) Der gemäß Absatz 1 in Abzug zu bringende Betrag wird auf alle gehaltenen Instrumente des zusätzlichen Kernkapitals aufgeteilt. Die Institute ermitteln den gemäß Absatz 1 in Abzug zu bringenden Betrag jeden Instruments des zusätzlichen Eigenkapitals durch Multiplikation des Betrags nach Buchstabe a mit dem Anteil nach Buchstabe b:

(4) Der Betrag der Positionen nach Artikel 56 Absatz 1 Buchstabe c, der nach Anwendung des Absatzes 1 Buchstabe a Ziffern i, ii und iii höchstens 10 % der Posten des harten Kernkapitals des Instituts entspricht, wird nicht in Abzug gebracht und unterliegt den anwendbaren Risikogewichten nach Teil 3 Titel II Kapitel 2 beziehungsweise Kapitel 3 und gegebenenfalls den Anforderungen des Teils 3 Titel IV.

(5) Institute ermitteln den Betrag jeden Instruments des zusätzlichen Kernkapitals, das gemäß Absatz 4 ein Risikogewicht erhält, durch Multiplikation des Betrags nach Buchstabe a mit dem Betrag nach Buchstabe b:

Abschnitt 3

Zusätzliches Kernkapital

Artikel 61 Zusätzliches Kernkapital

Das zusätzliche Kernkapital eines Instituts besteht aus den Posten des zusätzlichen Kernkapitals nach Abzug der in Artikel 56 genannten Posten und nach Anwendung des Artikels 79.

Kapitel 4

Ergänzungskapital

Abschnitt 1

Posten und Instrumente des Ergänzungskapitals

Artikel 62 Posten des Ergänzungskapitals

Posten des Ergänzungskapitals bestehen aus:

Die unter Buchstabe a genannten Posten gelten nicht als Posten des harten Kernkapitals oder des zusätzlichen Kernkapitals.

Artikel 63 Instrumente des Ergänzungskapitals

Kapitalinstrumente zählen zu den Ergänzungskapitalinstrumenten, wenn die folgenden Bedingungen erfüllt sind:

hat der Emittent seinen Sitz in einem Drittland und wurde er nicht gemäß Artikel 12 der Richtlinie 2014/59/EU als Teil einer Abwicklungsgruppe benannt, deren Abwicklungseinheit ihren Sitz in der Union hat, so muss laut den für die Instrumente geltenden Rechtsvorschriften oder Vertragsbestimmungen auf Beschluss der zuständigen Drittlandsbehörde der Kapitalbetrag der Instrumente dauerhaft herabgeschrieben werden oder die Instrumente müssen in Instrumente des harten Kernkapitals umgewandelt werden,

Für die Zwecke von Absatz 1 Buchstabe a kann nur der Teil eines Kapitalinstruments, der voll eingezahlt ist, als Ergänzungskapitalinstrument gelten.

Artikel 64 Amortisierung von Ergänzungskapitalinstrumenten

(1) Ergänzungskapitalinstrumente mit einer Restlaufzeit von mehr als fünf Jahren gelten in voller Höhe als Posten des Ergänzungskapitals.

(2) In welchem Umfang Ergänzungskapitalinstrumente während der letzten fünf Jahre ihrer Laufzeit als Posten des Ergänzungskapitals gelten, wird durch Multiplikation des Ergebnisses aus der Berechnung nach Buchstabe a mit dem unter Buchstabe b genannten Betrag wie folgt ermittelt:

Artikel 65 Nichterfüllung der Bedingungen für Ergänzungskapitalinstrumente

Sind hinsichtlich eines Ergänzungskapitalinstruments die Bedingungen des Artikels 63 nicht länger erfüllt, gilt Folgendes:

Abschnitt 2

Abzüge von Posten des Ergänzungskapitals

Artikel 66 Abzüge von Posten des Ergänzungskapitals

Von den Posten des Ergänzungskapitals werden folgende Elemente abgezogen:

Artikel 67 Abzüge von Positionen in eigenen Ergänzungskapitalinstrumenten

Für die Zwecke des Artikels 66 Buchstabe a berechnen Institute Positionen auf der Grundlage der Bruttokaufpositionen, wobei folgende Ausnahmen gelten:

Artikel 68 Abzug von Positionen in Ergänzungskapitalinstrumenten von Unternehmen der Finanzbranche und bei Überkreuzbeteiligung eines Instituts mit dem Ziel der künstlichen Erhöhung der Eigenmittel

Die Institute nehmen die gemäß Artikel 66 Buchstaben b, c und d erforderlichen Abzüge wie folgt vor:

Artikel 69 Abzug von Positionen in Ergänzungskapitalinstrumenten von Unternehmen der Finanzbranche

Die Institute nehmen die gemäß Artikel 66 Buchstaben c und d erforderlichen Abzüge wie folgt vor:

Artikel 70 Abzug von Ergänzungskapitalinstrumenten, wenn ein Institut keine wesentliche Beteiligung an einem relevanten Unternehmen hält

(1) Die Institute berechnen für die Zwecke des Artikels 66 Buchstabe c den in Abzug zu bringenden Betrag durch Multiplikation des Betrags nach Buchstabe a mit dem aus der Berechnung gemäß Buchstabe b abgeleiteten Faktor:

(2) Institute berücksichtigen bei dem Betrag nach Absatz 1 Buchstabe a und der Berechnung des Faktors nach Absatz 1 Buchstabe b keine mit Übernahmegarantie versehenen Positionen, die sie seit höchstens fünf Arbeitstagen halten.

(3) Der gemäß Absatz 1 in Abzug zu bringende Betrag wird auf alle gehaltenen Instrumente des Ergänzungskapitals aufgeteilt. Die Institute ermitteln den gemäß Absatz 1 in Abzug zu bringenden Betrag jeden Instruments des Ergänzungskapitals durch Multiplikation des Betrags nach Buchstabe a mit dem Anteil nach Buchstabe b:

(4) Der Betrag der Positionen nach Artikel 66 Absatz 1 Buchstabe c, der nach Anwendung des Absatzes 1 Buchstabe a Ziffern i bis iii höchstens 10 % der Posten des harten Kernkapitals des Instituts entspricht, wird nicht in Abzug gebracht und unterliegt den anwendbaren Risikogewichten nach Teil 3 Titel II Kapitel 2 beziehungsweise Kapitel 3 und gegebenenfalls den Anforderungen des Teils 3 Titel IV.

(5) Institute ermitteln den Betrag jeden Instruments des Ergänzungskapitals, der gemäß Absatz 4 ein Risikogewicht erhält, durch Multiplikation des Betrags nach Buchstabe a mit dem Betrag nach Buchstabe b:

Abschnitt 3

Ergänzungskapital

Artikel 71 Ergänzungskapital

Das Ergänzungskapital eines Instituts besteht aus den Posten des Ergänzungskapitals nach den Abzügen gemäß Artikel 66 und nach Anwendung des Artikels 79.

Kapitel 5

Eigenmittel

Artikel 72 Eigenmittel

Die Eigenmittel eines Instituts ergeben sich aus der Summe von Kernkapital und Ergänzungskapital.

Kapitel 5a

Berücksichtigungsfähige Verbindlichkeiten

Abschnitt 1

Posten und Instrumente berücksichtigungsfähiger Verbindlichkeiten

Artikel 72a Posten berücksichtigungsfähiger Verbindlichkeiten

(1) Sofern die Posten der berücksichtigungsfähigen Verbindlichkeiten nicht in eine der in Absatz 2 des vorliegenden Artikels genannten Kategorien der ausgenommenen Verbindlichkeiten fallen, und zwar in dem in Artikel 72c festgelegten Umfang, umfassen sie Folgendes:

(2) Die folgenden Verbindlichkeiten gelten nicht als Posten der berücksichtigungsfähigen Verbindlichkeiten:

Für die Zwecke von Unterabsatz 1 Buchstabe l werden Schuldinstrumente mit Optionen zur vorzeitigen Tilgung, die nach Ermessen des Emittenten oder des Inhabers ausgeübt werden können, und Schuldinstrumente mit variabler Verzinsung, die sich aus einem in großem Umfang genutzten Referenzsatz, wie Euribor oder LIBOR, ableitet, nicht allein wegen dieser Merkmale als Schuldinstrumente, die eingebettete Derivate umfassen, betrachtet.

Artikel 72b Instrumente berücksichtigungsfähiger Verbindlichkeiten22

(1) Verbindlichkeiten gelten als Instrumente berücksichtigungsfähiger Verbindlichkeiten, sofern sie die in diesem Artikel festgelegten Bedingungen erfüllen, und zwar lediglich in dem in diesem Artikel genannten Umfang.

(2) Verbindlichkeiten gelten als Instrumente berücksichtigungsfähiger Verbindlichkeiten, sofern alle folgenden Bedingungen erfüllt sind:

Für die Zwecke von Unterabsatz 1 Buchstabe a können nur die Teile von Verbindlichkeiten, die voll eingezahlt sind, als Instrumente berücksichtigungsfähiger Verbindlichkeiten gelten.

Wenn einige der in Artikel 72a Absatz 2 genannten ausgenommenen Verbindlichkeiten gemäß einzelstaatlichem Insolvenzrecht den gewöhnlichen unbesicherten Forderungen nachrangig sind, unter anderem da sie von einem Gläubiger gehalten werden, der enge Verbindungen zu dem Schuldner hat, da er ein Anteilseigner war oder ist, da er in einem Kontrollverhältnis oder Konzernverhältnis war oder ist, da er Mitglied eines Verwaltungsorgans war oder ist oder mit einer dieser Personen verwandt war oder ist, ist die Nachrangigkeit für die Zwecke von Unterabsatz 1 Buchstabe d des vorliegenden Artikels nicht unter Bezugnahme auf Forderungen, die aus solchen ausgenommenen Verbindlichkeiten entstehen, zu beurteilen.

Für die Zwecke des Artikels 92b sind Bezugnahmen auf die Abwicklungseinheit unter Unterabsatz 1 Buchstaben c, k, l und m dieses Absatzes auch als Bezugnahmen auf ein Institut, das ein bedeutendes Tochterunternehmen eines Nicht-EU-G-SRI ist, zu verstehen.

(3) Zusätzlich zu den Verbindlichkeiten nach Absatz 2 des vorliegenden Artikels kann die Abwicklungsbehörde gestatten, dass Verbindlichkeiten bis zu einem aggregierten Betrag, der 3,5 % des im Einklang mit Artikel 92 Absätze 3 und 4 berechneten Gesamtrisikobetrags nicht übersteigt, als Instrumente berücksichtigungsfähiger Verbindlichkeiten gelten, sofern

(4) Die Abwicklungsbehörde kann gestatten, dass Verbindlichkeiten zusätzlich zu den Verbindlichkeiten nach Absatz 2 als Instrumente berücksichtigungsfähiger Verbindlichkeiten gelten, sofern

(5) Die Abwicklungsbehörde kann einem Institut nur gestatten, Verbindlichkeiten, auf die entweder in Absatz 3 oder in Absatz 4 Bezug genommen wird, als Posten berücksichtigungsfähiger Verbindlichkeiten einzubeziehen.

(6) Bei der Überprüfung, ob die Bedingungen dieses Artikels erfüllt sind, konsultiert die Abwicklungsbehörde die zuständige Behörde.

(7) Die EBa arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Diese Entwürfe technischer Regulierungsstandards werden in vollem Umfang an den in Artikel 28 Absatz 5 Buchstabe a und in Artikel 52 Absatz 2 Buchstabe a genannten delegierten Rechtsakt*** angeglichen.

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Dezember 2019.

Der Kommission wird die Befugnis übertragen, die in Unterabsatz 1 genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zur Ergänzung dieser Verordnung zu erlassen.

Artikel 72c Amortisierung von Instrumenten berücksichtigungsfähiger Verbindlichkeiten

(1) Instrumente berücksichtigungsfähiger Verbindlichkeiten mit einer Restlaufzeit von mindestens einem Jahr gelten in voller Höhe als Posten berücksichtigungsfähiger Verbindlichkeiten.

Instrumente berücksichtigungsfähiger Verbindlichkeiten mit einer Restlaufzeit von weniger als einem Jahr gelten nicht als Posten berücksichtigungsfähiger Verbindlichkeiten.

(2) Umfasst ein Instrument berücksichtigungsfähiger Verbindlichkeiten eine Rückzahlungsoption für den Inhaber, die vor der ursprünglich festgelegten Laufzeit des Instruments ausübbar ist, so endet für die Zwecke von Absatz 1 die Laufzeit des Instruments zum frühestmöglichen Zeitpunkt, zu dem der Inhaber die Rückzahlungsoption ausüben und die Tilgung oder Rückzahlung des Instruments fordern kann.

(3) Umfasst ein Instrument berücksichtigungsfähiger Verbindlichkeiten einen Anreiz für den Emittenten, das Instrument vor der ursprünglich festgelegten Fälligkeit des Instruments vorzeitig zu kündigen, zu tilgen, zurückzuzahlen oder zurückzukaufen, so wird für die Zwecke von Absatz 1 die Laufzeit des Instruments definiert als der frühestmögliche Zeitpunkt, zu dem der Emittent diese Option ausüben und die Tilgung bzw. Rückzahlung des Instruments fordern kann.

(4) Umfasst ein Instrument berücksichtigungsfähiger Verbindlichkeiten Optionen zur vorzeitigen Tilgung, die nur nach Ermessen des Emittenten vor der ursprünglich festgelegten Fälligkeit des Instruments ausgeübt werden können, ohne dass jedoch in den für das Instrument geltenden Bestimmungen ein Anreiz, das Instrument vor seiner Fälligkeit zu kündigen, zu tilgen, zurückzuzahlen oder zurückzukaufen, oder eine in das Ermessen der Inhaber gestellte Tilgungs- bzw. Rückzahlungsoption vorgesehen ist, so wird für die Zwecke des Absatzes 1 die Laufzeit definiert als die ursprünglich festgelegte Fälligkeit.

Artikel 72d Folgen der Nichterfüllung der Bedingungen für die Berücksichtigungsfähigkeit

Sind hinsichtlich eines Instruments berücksichtigungsfähiger Verbindlichkeiten die Bedingungen des Artikels 72b nicht länger erfüllt, so gelten die Verbindlichkeiten sofort nicht mehr als Instrumente berücksichtigungsfähiger Verbindlichkeiten.

Verbindlichkeiten nach Artikel 72b Absatz 2 können weiter zu den Instrumenten berücksichtigungsfähiger Verbindlichkeiten gerechnet werden, solange sie nach Artikel 72b Absatz 3 oder Absatz 4 als Instrumente berücksichtigungsfähiger Verbindlichkeiten gelten.

Abschnitt 2

Abzüge von Posten berücksichtigungsfähiger Verbindlichkeiten

Artikel 72e Abzüge von Posten berücksichtigungsfähiger Verbindlichkeiten22

(1) Institute, die Artikel 92a unterliegen, ziehen von den Posten berücksichtigungsfähiger Verbindlichkeiten Folgendes ab:

(2) Für die Zwecke dieses Abschnitts werden sämtliche Instrumente, die Instrumenten berücksichtigungsfähiger Verbindlichkeiten gleichrangig sind, als Instrumente berücksichtigungsfähiger Verbindlichkeiten behandelt, ausgenommen Instrumente, die als berücksichtigungsfähige Verbindlichkeiten gemäß Artikel 72b Absätze 3 und 4 anerkannten Instrumenten gleichrangig sind.

(3) Für die Zwecke dieses Abschnitts können die Institute den Betrag der Positionen in Instrumenten berücksichtigungsfähiger Verbindlichkeiten nach Artikel 72b Absatz 3 wie folgt berechnen:

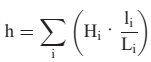

dabei gilt:

| h | = | Betrag der Positionen in Instrumenten berücksichtigungsfähiger Verbindlichkeiten nach Artikel 72b Absatz 3; |

| i | = | Index, der das emittierende Institut bezeichnet; |

| Hi | = | Gesamtbetrag der Positionen in berücksichtigungsfähigen Verbindlichkeiten des emittierenden Instituts i nach Artikel 72b Absatz 3; |

| li | = | Betrag der von dem emittierenden Institut innerhalb der in Artikel 72b Absatz 3 festgelegten Grenzen in die Posten berücksichtigungsfähiger Verbindlichkeiten einbezogenen Verbindlichkeiten gemäß den letzten Offenlegungen des emittierenden Instituts; und |

| Li | = | Gesamtbetrag der ausstehenden Verbindlichkeiten des emittierenden Instituts i nach Artikel 72b Absatz 3 gemäß den letzten Offenlegungen des Emittenten. |

4) Hält ein EU-Mutterinstitut oder ein Mutterinstitut in einem Mitgliedstaat, das Artikel 92a unterliegt, direkte, indirekte oder synthetische Positionen in Eigenmittelinstrumenten oder Instrumenten berücksichtigungsfähiger Verbindlichkeiten eines oder mehrerer Tochterunternehmen, die nicht zur selben Abwicklungsgruppe wie das Mutterinstitut gehören, so kann die Abwicklungsbehörde dieses Mutterinstituts nach gebührender Berücksichtigung der Stellungnahme der Abwicklungsbehörden oder zuständigen Drittlandsbehörden etwaiger betroffener Tochterunternehmen dem Mutterinstitut erlauben, solche Positionen in Abzug zu bringen, indem ein von der Abwicklungsbehörde dieses Mutterinstituts festgelegter geringerer Betrag in Abzug gebracht wird. Dieser angepasste Betrag muss mindestens so hoch sein wie der wie folgt berechnete Betrag m:

mi = max{0; OPi + LPi - max{0; β · [Oi + Li - max{ri · aRWAi; wi · aLREi}]}}

dabei gilt:

| i | = | Index, der das Tochterunternehmen bezeichnet; | ||||||

| OPi | = | Betrag der von dem Tochterunternehmen i begebenen und von dem Mutterinstitut gehaltenen Eigenmittelinstrumente; | ||||||

| LPi | = | Betrag der von dem Tochterunternehmen i begebenen und von dem Mutterinstitut gehaltenen Instrumente berücksichtigungsfähiger Verbindlichkeiten; | ||||||

| β | = | prozentualer Anteil der Eigenmittelinstrumente und der Instrumente berücksichtigungsfähiger Verbindlichkeiten, der von dem Tochterunternehmen i begeben und vom Mutterunternehmen gehalten wird, wie folgt berechnet:

|

||||||

| Oi | = | Betrag der Eigenmittel des Tochterunternehmens i, wobei der gemäß diesem Absatz berechnete Abzug nicht berücksichtigt wird; | ||||||

| Li | = | Betrag der berücksichtigungsfähigen Verbindlichkeiten des Tochterunternehmens i, wobei der gemäß diesem Absatz berechnete Abzug nicht berücksichtigt wird; | ||||||

| ri | = | die auf das Tochterunternehmen i auf Ebene seiner Abwicklungsgruppe gemäß Artikel 92a Absatz 1 Buchstabe a dieser Verordnung und Artikel 45c Absatz 3 Unterabsatz 1 Buchstabe a der Richtlinie 2014/59/EU anwendbare Quote oder - für Drittlandstochterunternehmen - eine gleichwertige, für das Tochterunternehmen i in dem Drittland, in dem es seinen Hauptsitz hat, geltende Abwicklungsanforderung, sofern diese Anforderung mit Instrumenten erfüllt wird, die nach dieser Verordnung als Eigenmittel oder berücksichtigungsfähige Verbindlichkeiten gelten würden; | ||||||

| aRWAi | = | der gemäß Artikel 92 Absatz 3 - unter Berücksichtigung der Anpassungen nach Artikel 12a - oder - für Drittlandstochterunternehmen - gemäß den anwendbaren lokalen Vorschriften berechnete Gesamtrisikobetrag der G-SRI-Einheit i; | ||||||

| wi | = | die auf das Tochterunternehmen i auf Ebene seiner Abwicklungsgruppe gemäß Artikel 92a Absatz 1 Buchstabe b dieser Verordnung und Artikel 45c Absatz 3 Unterabsatz 1 Buchstabe b der Richtlinie 2014/59/EU anwendbare Quote oder - für Drittlandstochterunternehmen - eine gleichwertige, für das Tochterunternehmen i in dem Drittland, in dem es seinen Hauptsitz hat, geltende Abwicklungsanforderung, sofern diese Anforderung mit Instrumenten erfüllt wird, die nach dieser Verordnung als Eigenmittel oder berücksichtigungsfähige Verbindlichkeiten gelten würden; | ||||||

| aLREi | = | die Gesamtrisikopositionsmessgröße der G-SRI-Einheit i, berechnet gemäß Artikel 429 Absatz 4 oder - für Drittlandstochterunternehmen - gemäß den anwendbaren lokalen Vorschriften. |

Darf ein Mutterinstitut gemäß Unterabsatz 1 den angepassten Betrag in Abzug bringen, so zieht das Tochterunternehmen die Differenz zwischen dem Betrag der Positionen in Eigenmittelinstrumenten und Instrumenten berücksichtigungsfähiger Verbindlichkeiten nach Unterabsatz 1 und diesem angepassten Betrag ab.

(5) Institute und Unternehmen nach Artikel 1 Absatz 1 Buchstaben b, c und d der Richtlinie 2014/59/EU bringen von Posten berücksichtigungsfähiger Verbindlichkeiten die von ihnen gehaltenen Positionen in Eigenmittelinstrumenten und Instrumenten berücksichtigungsfähiger Verbindlichkeiten in Abzug, sofern alle folgenden Bedingungen erfüllt sind:

Abweichend von Unterabsatz 1 werden Positionen in Eigenmittelinstrumenten und Instrumenten berücksichtigungsfähiger Verbindlichkeiten nicht in Abzug gebracht, wenn das Institut oder Unternehmen nach Unterabsatz 1 Buchstabe a die Anforderung nach Unterabsatz 1 Buchstabe b auf konsolidierter Basis erfüllen muss und das Institut oder Unternehmen nach Unterabsatz 1 Buchstabe c in die Konsolidierung des Instituts oder Unternehmens nach Unterabsatz 1 Buchstabe a gemäß Teil 1 Titel II Kapitel 2 einbezogen ist.

Für die Zwecke dieses Absatzes ist die Bezugnahme auf Posten berücksichtigungsfähiger Verbindlichkeiten als Bezugnahme auf eines der Folgenden zu verstehen:

Für die Zwecke dieses Absatzes ist die Bezugnahme auf Eigenmittelinstrumente und Instrumente berücksichtigungsfähiger Verbindlichkeiten als Bezugnahme auf eines der Folgenden zu verstehen:

Artikel 72f Abzug von Positionen in eigenen Instrumenten berücksichtigungsfähiger Verbindlichkeiten

Für die Zwecke des Artikels 72e Absatz 1 Buchstabe a berechnen die Institute die Positionen auf der Grundlage der Bruttokaufpositionen, wobei folgende Ausnahmen gelten:

Artikel 72g Abzugsbasis für Posten berücksichtigungsfähiger Verbindlichkeiten

Für die Zwecke des Artikels 72e Absatz 1 Buchstaben b, c und d bringen die Institute die Bruttokaufpositionen vorbehaltlich der in den Artikeln 72h und 72i festgelegten Ausnahmen in Abzug.

Artikel 72h Abzug von Positionen in berücksichtigungsfähigen Verbindlichkeiten von anderen G-SRI-Einheiten

Institute, die nicht die Ausnahme nach Artikel 72j in Anspruch nehmen, nehmen die Abzüge nach Artikel 72e Absatz 1 Buchstaben c und d nach folgenden Regeln vor:

Artikel 72i Abzug von berücksichtigungsfähigen Verbindlichkeiten, wenn das Institut keine wesentliche Beteiligung an G-SRI-Einheiten hält

(1) Die Institute berechnen für die Zwecke des Artikels 72e Absatz 1 Buchstabe c den in Abzug zu bringenden Betrag durch Multiplikation des unter Buchstabe a des vorliegenden Absatzes genannten Betrags mit dem aus der Berechnung gemäß Buchstabe b des vorliegenden Absatzes abgeleiteten Faktor:

(2) Die Institute berücksichtigen bei den Beträgen nach Absatz 1 Buchstabe a und der Berechnung des Faktors gemäß Absatz 1 Buchstabe b keine mit Übernahmegarantie versehenen Positionen, die sie für höchstens fünf Geschäftstage halten.

(3) Der gemäß Absatz 1 in Abzug zu bringende Betrag wird auf alle Instrumente berücksichtigungsfähiger Verbindlichkeiten einer G-SRI-Einheit, die von dem Institut gehalten werden, aufgeteilt. Die Institute ermitteln den gemäß Absatz 1 in Abzug zu bringenden Betrag jedes Instruments der berücksichtigungsfähigen Verbindlichkeiten durch Multiplikation des Betrags nach Buchstabe a des vorliegenden Absatzes mit dem Anteil nach Buchstabe b des vorliegenden Absatzes:

(4) Der Betrag der Positionen nach Artikel 72e Absatz 1 Buchstabe c, der nach Anwendung des Absatzes 1 Buchstabe a Ziffern i, ii und iii des vorliegenden Artikels höchstens 10 % der Posten des harten Kernkapitals des Instituts entspricht, wird nicht in Abzug gebracht und unterliegt den anwendbaren Risikogewichten im Einklang mit Teil 3 Titel II Kapitel 2 beziehungsweise Kapitel 3 und gegebenenfalls den Anforderungen des Teils 3 Titel IV.

(5) Die Institute ermitteln den Betrag jedes Instruments der berücksichtigungsfähigen Verbindlichkeiten, der gemäß Absatz 4 ein Risikogewicht erhält, durch Multiplikation des für eine Risikogewichtung nach Absatz 4 erforderlichen Betrags der Positionen mit dem aus der Berechnung nach Absatz 3 Buchstabe b resultierenden Anteil.

Artikel 72j Ausnahme von Abzügen von Posten berücksichtigungsfähiger Verbindlichkeiten für Positionen des Handelsbuchs

(1) Die Institute können beschließen, einen bestimmten Teil ihrer direkten, indirekten und synthetischen Positionen in Instrumenten berücksichtigungsfähiger Verbindlichkeiten, der aggregiert und gemessen an den Bruttokaufpositionen nach Anwendung der Artikel 32 bis 36 höchstens 5 % der Posten des harten Kernkapitals des Instituts entspricht, nicht in Abzug zu bringen, sofern alle folgenden Bedingungen erfüllt sind:

(2) Der Betrag der gemäß Absatz 1 nicht in Abzug gebrachten Posten unterliegt den Eigenmittelanforderungen für Posten im Handelsbuch.

(3) Falls bei Positionen, die nicht gemäß Absatz 1in Abzug gebracht wurden, die in diesem Absatz festgelegten Bedingungen nicht länger erfüllt sind, werden die Positionen im Einklang mit Artikel 72g ohne Anwendung der in den Artikeln 72h und 72i festgelegten Ausnahmeregelungen in Abzug gebracht.

Abschnitt 3

Eigenmittel und berücksichtigungsfähige Verbindlichkeiten

Artikel 72k Berücksichtigungsfähige Verbindlichkeiten

Die berücksichtigungsfähigen Verbindlichkeiten eines Instituts bestehen aus den Posten berücksichtigungsfähiger Verbindlichkeiten des Instituts nach den Abzügen gemäß Artikel 72e.

Artikel 72l Eigenmittel und berücksichtigungsfähige Verbindlichkeiten

Die Eigenmittel und berücksichtigungsfähigen Verbindlichkeiten eines Instituts ergeben sich aus der Summe seiner Eigenmittel und seiner berücksichtigungsfähigen Verbindlichkeiten.

Kapitel 6

Allgemeine Anforderungen an Eigenmittel und berücksichtigungsfähige Verbindlichkeiten

Artikel 73 Ausschüttungen auf Instrumente

(1) Kapitalinstrumente und Verbindlichkeiten, bei denen ein Institut allein entscheiden kann, ob es Ausschüttungen in einer anderen Form als Bargeld oder Eigenmittelinstrumenten vornimmt, können nicht als Instrumente des harten Kernkapitals, des zusätzlichen Kernkapitals, des Ergänzungskapitals oder Instrumente berücksichtigungsfähiger Verbindlichkeiten gelten, es sei denn, das Institut hat die vorherige Erlaubnis der zuständigen Behörde erhalten.

(2) Die zuständigen Behörden geben die vorherige Erlaubnis gemäß Absatz 1 nur, wenn sie der Ansicht sind, dass alle folgenden Bedingungen erfüllt sind:

Die zuständige Behörde konsultiert die Abwicklungsbehörde hinsichtlich der Erfüllung dieser Bedingungen durch ein Institut, bevor die vorherige Erlaubnis gemäß Absatz 1 gewährt wird.

(3) Kapitalinstrumente und Verbindlichkeiten, bei denen eine andere juristische Person als das begebende Institut entscheiden oder fordern kann, dass Ausschüttungen auf diese Instrumente oder Verbindlichkeiten in einer anderen Form als Bargeld oder Eigenmittelinstrumenten zu erfolgen haben, können nicht als Instrumente des harten Kernkapitals, des zusätzlichen Kernkapitals, des Ergänzungskapitals oder Instrumente berücksichtigungsfähiger Verbindlichkeiten gelten.

(4) Die Institute können einen breiten Marktindex als eine der Grundlagen für die Bestimmung der Höhe der Ausschüttungen auf Instrumente des zusätzlichen Kernkapitals, des Ergänzungskapitals und der Instrumente berücksichtigungsfähiger Verbindlichkeiten heranziehen.

(5) Absatz 4 gilt nicht, wenn das Institut ein Referenzunternehmen in diesem breiten Marktindex ist, es sei denn die beiden folgenden Bedingungen sind erfüllt:

(6) Die Institute melden und veröffentlichen die breiten Marktindizes, auf die sich ihre Kapitalinstrumente und Instrumente berücksichtigungsfähiger Verbindlichkeiten stützen.

(7) Die EBa arbeitet Entwürfe technischer Regulierungsstandards zur Präzisierung der Bedingungen aus, unter denen Indizes als breite Marktindizes für die Zwecke des Absatzes 4 angesehen werden.

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Juli 2013.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 74 Positionen in von beaufsichtigten Unternehmen der Finanzbranche begebenen Kapitalinstrumenten, die nicht zu den aufsichtsrechtlichen Eigenmitteln zählen

Institute ziehen von keinem Bestandteil der Eigenmittel direkte, indirekte oder synthetische Positionen in von einem beaufsichtigten Unternehmen der Finanzbranche begebenen Kapitalinstrumenten ab, die nicht zu den aufsichtsrechtlichen Eigenmitteln dieses Unternehmens zählen. Institute wenden auf solche Positionen Risikogewichte gemäß Teil 3 Titel II Kapitel 2 beziehungsweise Kapitel 3 an.

Artikel 75 Abzüge und Laufzeitanforderungen für Verkaufspositionen

Die Laufzeitanforderungen für Verkaufspositionen gemäß Artikel 45 Buchstabe a, Artikel 59 Buchstabe a, Artikel 69 Buchstabe a und Artikel 72h Buchstabe a werden in Bezug auf solche Positionen als erfüllt betrachtet, sofern alle folgenden Bedingungen erfüllt sind:

Artikel 76 Indexpositionen in Kapitalinstrumenten19

(1) Für die Zwecke von Artikel 42 Buchstabe a, Artikel 45 Buchstabe a, Artikel 57 Buchstabe a, Artikel 59 Buchstabe a, Artikel 67 Buchstabe a, Artikel 69 Buchstabe a, Artikel 72f Buchstabe a und Artikel 72h Buchstabe a dürfen Institute den Betrag einer Kaufposition in einem Kapitalinstrument oder einer Verbindlichkeit um den Anteil eines Indexes verringern, der aus derselben abgesicherten zugrunde liegenden Risikoposition besteht, sofern alle folgenden Bedingungen erfüllt sind:

(2) Ein Institut darf vorbehaltlich der vorherigen Erlaubnis der zuständigen Behörde eine konservative Schätzung seiner zugrunde liegenden Risikoposition aus in Indizes enthaltenen Kapitalinstrumenten oder Verbindlichkeiten als Alternative zur Berechnung der Risikopositionen aus den unter einen oder mehrere der folgenden Punkte fallenden Posten vornehmen:

(3) Die zuständigen Behörden geben die vorherige Erlaubnis nach Absatz 2 nur dann, wenn das Institut ihnen hinreichend nachgewiesen hat, dass die Überwachung seiner zugrunde liegenden Risikopositionen aus den in einem oder gegebenenfalls mehreren Buchstaben von Absatz 2 genannten Posten mit hohem betrieblichem Aufwand verbunden wäre.

(4) Die EBa arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Juli 2013.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 77 Bedingungen für die Verringerung von Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten

(1) Ein Institut holt für jede der folgenden Handlungen zuvor die Erlaubnis der zuständigen Behörde ein:

(2) Ein Institut holt die vorherige Erlaubnis der Abwicklungsbehörde ein, wenn es nicht unter Absatz 1 fallende Instrumente berücksichtigungsfähiger Verbindlichkeiten vor ihrer vertraglichen Fälligkeit kündigen, tilgen, zurückzahlen oder zurückkaufen will.

Artikel 78 Erlaubnis der Aufsichtsbehörden zur Verringerung von Eigenmitteln

(1) Die zuständige Behörde gibt einem Institut die Erlaubnis zu Verringerung, Kündigung, Tilgung, Rückzahlung oder Rückkauf von Instrumenten des harten Kernkapitals, des zusätzlichen Kernkapitals oder des Ergänzungskapitals oder zu Verringerung, Ausschüttung oder Neueinstufung des mit solchen Instrumenten verbundenen Agios, wenn eine der folgenden Bedingungen erfüllt ist:

Trifft ein Institut ausreichende Vorkehrungen hinsichtlich seiner Fähigkeit, mit Eigenmitteln, die die in dieser Verordnung und der Richtlinie /EU vorgeschriebenen Beträge übersteigen, tätig zu sein, so kann die zuständige Behörde diesem Institut für jede der Handlungen nach Artikel 77 Absatz 1 dieser Verordnung eine allgemeine vorherige Erlaubnis erteilen, die Kriterien unterliegt, die sicherstellen, dass jede derartige künftige Handlung im Einklang mit den im vorliegenden Absatz unter den Buchstaben a und b festgelegten Bedingungen vonstattengeht. Diese allgemeine vorherige Erlaubnis darf nur für einen bestimmten Zeitraum gewährt werden, der auf ein Jahr begrenzt ist und danach verlängert werden kann. Die allgemeine vorherige Erlaubnis wird für einen bestimmten vorab festgelegten Betrag gewährt, der von der zuständigen Behörde bestimmt wird. Bei Instrumenten des harten Kernkapitals ist dieser vorab festgelegte Betrag auf höchstens 3 % der einschlägigen Ausgabe beschränkt und darf 10 % des Betrags, um den das harte Kernkapital die Summe aus dem gemäß dieser Verordnung, der Richtlinie /EU und der Richtlinie 2014/59/EU vorzuhaltenden harten Kernkapital übersteigt, sowie eine Spanne nicht übersteigen, die die zuständige Behörde für erforderlich hält. Bei Instrumenten des zusätzlichen Kernkapitals oder Ergänzungskapitalinstrumenten ist dieser vorab festgelegte Betrag auf höchstens 10 % der einschlägigen Ausgabe beschränkt und darf 3 % des Gesamtbetrags der Umlaufinstrumente des zusätzlichen Eigenkapitals oder des Ergänzungskapitals, falls anwendbar, nicht übersteigen.

Die zuständigen Behörden entziehen einem Institut die allgemeine vorherige Erlaubnis, wenn es die für die Zwecke der Erlaubnis maßgeblichen Kriterien nicht mehr erfüllt.

(2) Bei der Bewertung der Nachhaltigkeit der Ersatzinstrumente im Hinblick auf die Ertragsmöglichkeiten des Instituts gemäß Absatz 1 Buchstabe a berücksichtigen die zuständigen Behörden das Ausmaß, in dem diese Ersatz-Kapitalinstrumente kostspieliger für das Institut wären als die Kapitalinstrumente oder Agios, die sie ersetzen würden.

(3) Nimmt ein Institut eine in Artikel 77 Absatz 1 Buchstabe a genannte Handlung vor und ist die Verweigerung der Rückzahlung der in Artikel 27 genannten Instrumente des harten Kernkapitals nach einzelstaatlichem Recht verboten, so kann die zuständige Behörde eine Befreiung von den in Absatz 1 festgelegten Bedingungen unter der Voraussetzung gewähren, dass sie vom Institut eine angemessene Beschränkung der Rückzahlung solcher Instrumente verlangt.

(4) Die zuständigen Behörden können einem Institut die Kündigung, Tilgung bzw. Rückzahlung oder den Rückkauf von Instrumenten des zusätzlichen Kernkapitals oder des Ergänzungskapitals oder des damit verbundenen Agios innerhalb von fünf Jahren nach dem Zeitpunkt ihrer Ausgabe gestatten, wenn die Bedingungen nach Absatz 1 erfüllt sind sowie eine der folgenden Bedingungen zutrifft:

(5) Die EBa arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBa legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Juli 2013 vor.

Der Kommission wird die Befugnis übertragen, die in Unterabsatz 1 genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 78a Erlaubnis zur Verringerung von Instrumenten berücksichtigungsfähiger Verbindlichkeiten19

(1) Die Abwicklungsbehörde erteilt einem Institut die Erlaubnis zur Kündigung, zur Tilgung, zur Rückzahlung oder zum Rückkauf von Instrumenten berücksichtigungsfähiger Verbindlichkeiten, wenn eine der folgenden Bedingungen erfüllt ist:

Trifft ein Institut ausreichende Vorkehrungen hinsichtlich seiner Fähigkeit, mit Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten, die den in den Anforderungen dieser Verordnung, der Richtlinien /EU und 2014/59/EU festgelegten Betrag übersteigen, tätig zu sein, so kann die Abwicklungsbehörde nach Rücksprache mit der zuständigen Behörde diesem Institut vorab eine allgemeine Erlaubnis erteilen, Kündigungen, Tilgungen bzw. Rückzahlungen oder Rückkäufe von Instrumenten berücksichtigungsfähiger Verbindlichkeiten vorzunehmen, die Kriterien unterliegen, die sicherstellen, dass jede derartige künftige Handlung im Einklang mit den in diesem Absatz unter den Buchstaben a und b festgelegten Bedingungen vonstattengeht. Diese allgemeine vorherige Erlaubnis darf nur für einen bestimmten Zeitraum gewährt werden, der auf ein Jahr begrenzt ist und danach verlängert werden kann. Die allgemeine vorherige Erlaubnis wird für einen bestimmten vorab festgelegten Betrag gewährt, der von der Abwicklungsbehörde bestimmt wird. Die Abwicklungsbehörden unterrichten die zuständigen Behörden über jedwede erteilte allgemeine vorherige Erlaubnis.

Die Abwicklungsbehörde entzieht einem Institut die allgemeine vorherige Erlaubnis, wenn es die für die Zwecke der Erlaubnis maßgeblichen Kriterien nicht mehr erfüllt.

(2) Bei der Bewertung der Nachhaltigkeit der Ersatzinstrumente im Hinblick auf die Ertragsmöglichkeiten des Instituts nach Absatz 1 Buchstabe a berücksichtigen die Abwicklungsbehörden das Ausmaß, in dem diese Ersatz-Kapitalinstrumente oder diese als Ersatz dienenden berücksichtigungsfähigen Verbindlichkeiten kostspieliger für das Institut wären als die Instrumente, die sie ersetzen würden.

(3) Die EBa arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Für die Zwecke von Unterabsatz 1 Buchstabe d dieses Absatzes werden die Entwürfe technischer Regulierungsstandards in vollem Umfang an den in Artikel 78 genannten delegierten Rechtsakt angeglichen.

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Dezember 2019.

Der Kommission wird die Befugnis übertragen, die in Unterabsatz 1 genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zur Ergänzung dieser Verordnung zu erlassen.

Artikel 79 Befristete Ausnahme vom Abzug von den Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten

(1) Hält ein Institut Kapitalinstrumente oder Verbindlichkeiten, die als Eigenmittelinstrumente eines Unternehmens der Finanzbranche oder als Instrumente berücksichtigungsfähiger Verbindlichkeiten eines Instituts gelten, und dienen diese Positionen nach Ansicht der zuständigen Behörde dem Zweck einer finanziellen Stützungsaktion zur Sanierung und Wiederherstellung der Existenzfähigkeit des genannten Unternehmens oder Instituts, so kann sie eine befristete Ausnahme von den ansonsten für diese Instrumente geltenden Abzugsbestimmungen gewähren.

(2) Die EBa arbeitet Entwürfe technischer Regulierungsstandards zur Präzisierung des Konzepts der Befristung für die Zwecke von Absatz 1 und der Bedingungen, unter denen eine zuständige Behörde davon ausgehen kann, dass diese befristet gehaltenen Positionen dem Zweck einer finanziellen Stützungsaktion zur Sanierung und Rettung eines relevanten Unternehmens dienen.

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Juli 2013.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 79a Bewertung der Einhaltung der Anforderungen an Eigenmittelinstrumente und Instrumente berücksichtigungsfähiger Verbindlichkeiten

Die Institute müssen bei der Bewertung der Einhaltung der in Teil 2 festgelegten Anforderungen die wesentlichen Merkmale von Instrumenten und nicht nur deren rechtliche Form berücksichtigen. Bei der Bewertung der wesentlichen Merkmale eines Instruments muss allen Vereinbarungen in Bezug auf die Instrumente Rechnung getragen werden, auch wenn diese nicht ausdrücklich in den Bedingungen der Instrumente selbst aufgeführt sind, damit bestimmt werden kann, dass die kombinierten wirtschaftlichen Auswirkungen dieser Vereinbarungen mit der Zielsetzung der einschlägigen Bestimmungen in Einklang stehen.

Artikel 80 Kontinuierliche Prüfung der Qualität von Eigenmittelinstrumenten und Instrumenten berücksichtigungsfähiger Verbindlichkeiten

(1) Die EBa überwacht die Qualität von Eigenmittelinstrumenten und Instrumenten berücksichtigungsfähiger Verbindlichkeiten, die Institute in der gesamten Union begeben, und unterrichtet die Kommission unverzüglich, wenn es signifikante Belege dafür gibt, dass jene Instrumente die jeweiligen in dieser Verordnung festgelegten Kriterien für die Berücksichtigungsfähigkeit nicht erfüllen.

Die zuständigen Behörden übermitteln der EBa auf deren Ersuchen unverzüglich alle Angaben zu neu begebenen Kapitalinstrumenten oder neuen Arten von Verbindlichkeiten, die diese für erforderlich hält, um die Qualität der von Instituten in der gesamten Union begebenen Eigenmittelinstrumente und Instrumente berücksichtigungsfähiger Verbindlichkeiten zu überwachen zu können.

(2) Eine Mitteilung umfasst Folgendes:

(3) Die EBa berät die Kommission zu technischen Aspekten jeglicher bedeutsamer Veränderungen, die ihrer Ansicht nach an der Definition von Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten in folgenden Fällen vorgenommen werden sollten:

(4) Die EBa berät die Kommission bis zum 1. Januar 2014 zu technischen Aspekten eines anderen Umgangs mit zeitwertbilanzierten nicht realisierten Gewinnen als der ohne Anpassung vorgenommenen Zurechnung zum harten Kernkapital. Bei einschlägigen Empfehlungen werden relevante Entwicklungen bei den internationalen Rechnungslegungsstandards und den internationalen Vereinbarungen über Aufsichtsstandards für Banken berücksichtigt.

Titel II

Minderheitsbeteiligungen und durch Tochterunternehmen begebene Instrumente des zusätzlichen Kernkapitals und des Ergänzungskapitals

Artikel 81 Minderheitsbeteiligungen, die zum konsolidierten harten Kernkapital zählen

(1) Minderheitsbeteiligungen umfassen die Summe der Posten des harten Kernkapitals eines Tochterunternehmens, wenn die folgenden Bedingungen erfüllt sind:

(2) Minderheitsbeteiligungen, die das Mutterunternehmen des Instituts oder seine Tochterunternehmen über eine Zweckgesellschaft oder anderweitig direkt oder indirekt finanzieren, zählen nicht zum konsolidierten harten Kernkapital.

Artikel 82 Qualifiziertes zusätzliches Kernkapital, Kernkapital, Ergänzungskapital und qualifizierte Eigenmittel

Qualifiziertes zusätzliches Kernkapital, Kernkapital, Ergänzungskapital und qualifizierte Eigenmittel umfassen die Minderheitsbeteiligungen und die Instrumente des zusätzlichen Kernkapitals bzw. des Ergänzungskapitals, zuzüglich der verbundenen Agios, eines Tochterunternehmens, wenn die folgenden Bedingungen erfüllt sind:

Artikel 83 Qualifiziertes zusätzliches Kernkapital und Ergänzungskapital einer Zweckgesellschaft

(1) Von einer Zweckgesellschaft begebene Instrumente des zusätzlichen Kernkapitals und des Ergänzungskapitals und das damit verbundene Agio zählen nur dann bis zum 31. Dezember 2021 zum qualifizierten zusätzlichen Kernkapital, Kernkapital, Ergänzungskapital bzw. den qualifizierten Eigenmitteln, wenn die folgenden Bedingungen erfüllt sind:

Ist die zuständige Behörde der Ansicht, dass die Vermögenswerte einer Zweckgesellschaft, die nicht deren Anteil an den Eigenmitteln des Mutterunternehmens oder eines in die Konsolidierung nach Teil 1 Titel II Kapitel 2 einbezogenen Tochterunternehmens dieses Mutterunternehmens sind, sehr gering und für die Gesellschaft nicht wesentlich sind, so kann sie davon absehen, die Bedingung nach Unterabsatz 1 Buchstabe d anzuwenden.

(2) Die EBa arbeitet Entwürfe technischer Regulierungsstandards zur Klärung der Arten von Vermögenswerten, die dem Betrieb von Zweckgesellschaften zugeordnet werden können, und der in Absatz 1 Unterabsatz 2 genannten Konzepte des sehr geringen und nicht signifikanten Vermögenswerts aus.

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Juli 2013.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 84 Zum konsolidierten harten Kernkapital gerechnete Minderheitsbeteiligungen

(1) Die Institute ermitteln den Betrag der Minderheitsbeteiligungen eines Tochterunternehmens, die dem konsolidierten harten Kernkapital zugerechnet werden, indem sie von den Minderheitsbeteiligungen des betreffenden Unternehmens das Ergebnis der Multiplikation des unter Buchstabe a genannten Betrags mit dem unter Buchstabe b genannten Prozentsatz abziehen, wie folgt:

(2) Die Berechnung nach Absatz 1 wird auf teilkonsolidierter Basis für jedes Tochterunternehmen gemäß Artikel 81 Absatz 1 vorgenommen.

Ein Institut kann entscheiden, diese Berechnung für ein Tochterunternehmen im Sinne des Artikels 81 Absatz 1 nicht vorzunehmen. In diesem Fall darf die Minderheitsbeteiligung jenes Tochterunternehmens nicht dem konsolidierten harten Kernkapital zugerechnet werden.

(3) Sieht eine zuständige Behörde gemäß Artikel 7 der vorliegenden Verordnung oder gegebenenfalls gemäß Artikel 6 der Verordnung (EU) 2019/2033 von der Anwendung der Aufsichtsanforderungen auf Einzelbasis ab, werden Minderheitsbeteiligungen innerhalb der Tochterunternehmen, für die die Ausnahme gilt, nicht den Eigenmitteln auf teilkonsolidierter bzw. konsolidierter Basis zugerechnet.

(4) Die EBa arbeitet Entwürfe technischer Regulierungsstandards zur Spezifizierung der Teilkonsolidierungsberechnung aus, die für Absatz 2 und für die Artikel 85 und 87 erforderlich ist.

Die EBa übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. Juli 2013.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

(5) Die zuständigen Behörden können eine Mutterfinanzholdinggesellschaft, die alle nachstehenden Voraussetzungen erfüllt, von der Anwendung dieses Artikels ausnehmen:

Wird eine Mutterfinanzholdinggesellschaft, die alle Voraussetzungen des Unterabsatzes 1 erfüllt, nach dem 28. Juni 2013 zu einer gemischten Finanzholdinggesellschaft, können die zuständigen Behörden die Freistellung nach Unterabsatz 1 dieser gemischten Mutterfinanzholdinggesellschaft gewähren, sofern sie die Voraussetzungen des Unterabsatzes 1 erfüllt.

(6) Wenn Kreditinstitute, die in einem Verbund einer Zentralorganisation ständig zugeordnet sind, und Institute, die einem institutsbezogenen Sicherungssystem unter den Bedingungen des Artikels 113 Absatz 7 angeschlossen sind, einen Haftungsverbund eingerichtet haben, dass sicherstellt, dass einer Übertragung von Eigenmitteln von der Gegenpartei auf das Kreditinstitut über die aufsichtsrechtlichen Anforderungen hinaus keine vorhandenen oder absehbaren wesentlichen, tatsächlichen oder rechtlichen Hindernisse entgegenstehen, werden diese Institute von den Bestimmungen dieses Artikels bezüglich Abzügen befreit und dürfen Minderheitsbeteiligungen innerhalb des Haftungsverbunds vollständig anrechnen.

Artikel 85 Zum konsolidierten Kernkapital zählende qualifizierte Kernkapitalinstrumente19

(1) Die Institute ermitteln den Betrag des zu den konsolidierten Eigenmitteln zählenden qualifizierten Kernkapitals eines Tochterunternehmens, indem sie von dem qualifizierten Kernkapital des betreffenden Unternehmens das Ergebnis der Multiplikation des unter Buchstabe a genannten Betrags mit dem unter Buchstabe b genannten Prozentsatz abziehen, wie folgt:

(2) Die Berechnung nach Absatz 1 wird auf teilkonsolidierter Basis für jedes Tochterunternehmen gemäß Artikel 81 Absatz 1 vorgenommen.

Ein Institut kann entscheiden, diese Berechnung für ein Tochterunternehmen im Sinne des Artikels 81 Absatz 1 nicht vorzunehmen. In diesem Fall darf das qualifizierte Kernkapital dieses Tochterunternehmens nicht dem konsolidierten Kernkapital zugerechnet werden.

(3) Sieht eine zuständige Behörde gemäß Artikel 7 der vorliegenden Verordnung bzw. gemäß Artikel 6 der Verordnung (EU) 2019/2033 von der Anwendung der Aufsichtsanforderungen auf Einzelbasis ab, werden Instrumente des Kernkapitals innerhalb der Tochterunternehmen, für die die Ausnahme gilt, nicht den Eigenmitteln auf teilkonsolidierter bzw. konsolidierter Basis zugerechnet.

Artikel 86 Zum konsolidierten zusätzlichen Kernkapital zählendes qualifiziertes Kernkapital

Unbeschadet des Artikels 84 Absätze 5 oder 6 ermitteln Institute den Betrag des zum konsolidierten zusätzlichen Kernkapital zählenden qualifizierten Kernkapitals eines Tochterunternehmens, indem sie vom qualifizierten Kernkapital des betreffenden Unternehmens, das zum konsolidierten Kernkapital zählt, die Minderheitsbeteiligungen des betreffenden Unternehmens, die dem konsolidierten harten Kernkapital zugerechnet werden, abziehen.

Artikel 87 Zu den konsolidierten Eigenmitteln zählende qualifizierte Eigenmittel19

(1) Die Institute ermitteln den Betrag der zu den konsolidierten Eigenmitteln zählenden qualifizierten Eigenmittel eines Tochterunternehmens, indem sie von den qualifizierten Eigenmitteln des betreffenden Unternehmens das Ergebnis der Multiplikation des unter Buchstabe a genannten Betrags mit dem unter Buchstabe b genannten Prozentsatz abziehen, wie folgt:

(2) Die Berechnung nach Absatz 1 wird auf teilkonsolidierter Basis für jedes Tochterunternehmen gemäß Artikel 81 Absatz 1 vorgenommen.

Ein Institut kann sich dafür entscheiden, diese Berechnung für ein Tochterunternehmen im Sinne des Artikels 81 Absatz 1 nicht vorzunehmen. In diesem Fall dürfen die qualifizierten Eigenmittel dieser Tochtergesellschaft nicht den konsolidierten Eigenmitteln zugerechnet werden.

(3) Sieht eine zuständige Behörde gemäß Artikel 7 der vorliegenden Verordnung bzw. gemäß Artikel 6 der Verordnung 2019/2033 von der Anwendung der Aufsichtsanforderungen auf Einzelbasis ab, werden Eigenmittelinstrumente innerhalb der Tochterunternehmen, für die die Ausnahme gilt, nicht den Eigenmitteln auf teilkonsolidierter bzw. konsolidierter Basis zugerechnet.

Artikel 88 Zum konsolidierten Ergänzungskapital zählende qualifizierte Eigenmittelinstrumente

Unbeschadet des Artikels 84 Absätze 5 und 6 ermitteln Institute den Betrag der zum konsolidierten Ergänzungskapital zählenden qualifizierten Eigenmittel eines Tochterunternehmens, indem sie von den qualifizierten Eigenmitteln des betreffenden Unternehmens, die zu den konsolidierten Eigenmitteln zählen, das qualifizierte Kernkapital des betreffenden Unternehmens, das zum konsolidierten Kernkapital zählt, abziehen.

Artikel 88a Qualifizierte Instrumente berücksichtigungsfähiger Verbindlichkeiten19

Verbindlichkeiten, die von einem in der Union ansässigen Tochterunternehmen, das Teil derselben Abwicklungsgruppe ist wie die Abwicklungseinheit, ausgegeben werden, können den konsolidierten Instrumenten berücksichtigungsfähiger Verbindlichkeiten eines Instituts, das Artikel 92a unterliegt, zugerechnet werden, sofern alle folgenden Bedingungen erfüllt sind:

Titel III

Qualifizierte Beteiligungen ausserhalb des Finanzsektors

Artikel 89 Risikogewichtung und Verbot qualifizierter Beteiligungen außerhalb des Finanzsektors

(1) Qualifizierte Beteiligungen, deren Betrag 15 % der anrechenbaren Eigenmittel des Instituts überschreitet, unterliegen den Bestimmungen von Absatz 3, wenn sie an einem anderen als den nachstehend genannten Unternehmen gehalten werden:

(2) Der Gesamtbetrag der qualifizierten Beteiligungen eines Instituts an anderen als den unter Absatz 1 Buchstaben a und b genannten Unternehmen, der 60 % der anrechenbaren Eigenmittel des Instituts überschreitet, unterliegt den Bestimmungen von Absatz 3.

(3) Die zuständigen Behörden wenden auf die in den Absätzen 1 und 2 genannten qualifizierten Beteiligungen von Instituten die Bestimmungen der Buchstaben a oder b an:

Die zuständigen Behörden machen ihre Entscheidung für den Buchstaben a oder den Buchstaben b bekannt.

(4) Für die Zwecke des Absatzes 1 Buchstabe b gibt die EBa Leitlinien zur Präzisierung folgender Begriffe heraus:

Diese Leitlinien werden gemäß Artikel 16 der Verordnung (EU) Nr. 1093/2010 angenommen.

Artikel 90 Alternative zum Risikogewicht von 1.250 %

Alternativ zur Anwendung eines Risikogewichts von 1.250 % auf Beträge, die die Höchstgrenzen nach Artikel 89 Absätze 1 und 2 überschreiten, dürfen Institute diese Beträge gemäß Artikel 36 Absatz 1 Buchstabe k von den Posten des harten Kernkapitals abziehen.

Artikel 91 Ausnahmen

(1) Aktien oder Anteile anderer Unternehmen als der im Sinne des Artikels 89 Absatz 1 Buchstaben a und b werden bei der Berechnung der Höchstgrenzen jenes Artikels für die anrechenbaren Eigenmittel nicht berücksichtigt, wenn eine der folgenden Bedingungen zutrifft:

(2) Aktien oder Anteile, die keine Finanzanlagen im Sinne des Artikels 35 Absatz 2 der Richtlinie 86/635/EWG sind, werden in die Berechnung nach Artikel 89 nicht einbezogen.

Teil 3

Eigenmittelanforderungen

Titel I

Allgemeine Anforderungen, Bewertung und Meldung

Kapitel 1

Mindesthöhe der Eigenmittel

Abschnitt 1

Eigenmittelanforderungen an Institute

Artikel 92 Eigenmittelanforderungen

(1) Unbeschadet der Artikel 93 und 94 müssen Institute zu jedem Zeitpunkt folgende Eigenmittelanforderungen erfüllen:

(2) Die Institute berechnen ihre Kapitalquoten wie folgt:

(3) Der Gesamtrisikobetrag berechnet sich als Summe der Elemente unter den Buchstaben a bis f dieses Absatzes unter Berücksichtigung der Anforderungen nach Absatz 4:

(4) Für die Berechnung des in Absatz 3 genannten Gesamtrisikobetrags gelten folgende Bestimmungen:

Artikel 92a Anforderungen an Eigenmittel und berücksichtigungsfähige Verbindlichkeiten für G-SRI22

(1) Vorbehaltlich der Artikel 93 und 94 und der in Absatz 2 dieses Artikels genannten Ausnahmeregelungen müssen als Abwicklungseinheiten eingestufte Institute, bei denen es sich um G-SRI-Einheiten handelt, zu jedem Zeitpunkt die folgenden Anforderungen an die Eigenmittel und berücksichtigungsfähigen Verbindlichkeiten erfüllen:

(2) Die in Absatz 1 festgelegten Anforderungen finden in folgenden Zeiträumen keine Anwendung:

(3) - gestrichen -

Artikel 92b Anforderungen an Eigenmittel und berücksichtigungsfähige Verbindlichkeiten für Nicht-EU-G-SRI

(1) Institute, bei denen es sich um bedeutende Tochterunternehmen von Nicht-EU-G-SRI handelt und die keine Abwicklungseinheiten sind, erfüllen zu jedem Zeitpunkt Anforderungen an Eigenmittel und berücksichtigungsfähige Verbindlichkeiten, die 90 % der in Artikel 92a festgelegten Anforderungen an Eigenmittel und berücksichtigungsfähige Verbindlichkeiten entsprechen.

(2) Für den Zweck der Einhaltung von Absatz 1 werden Instrumente des zusätzlichen Kernkapitals, Ergänzungskapitalinstrumente und Instrumente berücksichtigungsfähiger Verbindlichkeiten nur dann berücksichtigt, wenn diese Instrumente sich im Eigentum des obersten Mutterunternehmens des Nicht-EU-G-SRI befinden und direkt oder indirekt über andere Einheiten in derselben Gruppe ausgegeben wurden, vorausgesetzt, dass alle diese Einheiten ihren Sitz in demselben Drittland wie das oberste Mutterunternehmen oder in einem Mitgliedstaat haben.

(3) Ein Instrument berücksichtigungsfähiger Verbindlichkeiten wird für die Zwecke der Einhaltung des Absatzes 1 nur dann berücksichtigt, wenn es alle folgenden zusätzlichen Bedingungen erfüllt:

Artikel 93 Anfangskapitalanforderung an bereits bestehende Unternehmen

(1) Die Eigenmittel eines Instituts dürfen nicht unter den zum Zeitpunkt seiner Zulassung als Anfangskapital geforderten Betrag fallen.

(2) Kreditinstitute, die am 1. Januar 1993 bereits bestanden, dürfen ihre Tätigkeiten fortsetzen, auch wenn der Betrag ihrer Eigenmittel den als Anfangskapital geforderten Betrag nicht erreicht. In diesem Fall darf der Betrag der Eigenmittel dieser Institute nicht unter den seit dem 22. Dezember 1989 erreichten Höchstbetrag absinken.

(3) - gestrichen -

(4) Wenn die Kontrolle über ein Institut, das unter die in Absatz 2 genannte Kategorie fällt, von einer anderen natürlichen oder juristischen Person als derjenigen übernommen wird, die zuvor die Kontrolle über das Institut ausgeübt hat, so muss der Betrag der Eigenmittel dieses Instituts den als Anfangskapital geforderten Betrag erreichen.

(5) Bei einem Zusammenschluss von zwei oder mehr Instituten der in Absatz 2 genannten Kategorie darf der Betrag der Eigenmittel des aus dem Zusammenschluss hervorgehenden Instituts nicht unter die zum Zeitpunkt des Zusammenschlusses bestehende Summe der Eigenmittel der zusammengeschlossenen Institute fallen, bis der als Anfangskapital geforderte Betrag erreicht wird.

(6) Ist es nach Ansicht der zuständigen Behörden erforderlich, dass die Anforderung nach Absatz 1 erfüllt wird, um die Solvenz eines Instituts sicherzustellen, so kommen die Absätze 2, 4 und 5 nicht zur Anwendung.

Artikel 94 Ausnahme für Handelsbuchtätigkeiten von geringem Umfang

(1) Abweichend von Artikel 92b Absatz 3 Buchstabe b dürfen Institute die Eigenmittelanforderung für ihre Handelsbuchtätigkeiten gemäß Absatz 2 des vorliegenden Artikels berechnen, sofern der Umfang der bilanziellen und außerbilanziellen Handelsbuchtätigkeiten des Instituts auf der Grundlage einer monatlichen Bewertung, die unter Heranziehung der zum letzten Tag des Monats verzeichneten Daten erfolgt, die beiden folgenden Schwellenwerte nicht überschreitet:

(2) Sind die beiden in Absatz 1 Buchstaben a und b festgelegten Bedingungen erfüllt, können die Institute die Eigenmittelanforderung für ihre Handelsbuchtätigkeiten wie folgt berechnen:

(3) Für die Zwecke von Absatz 1 berechnen die Institute den Umfang ihrer bilanziellen und außerbilanziellen Handelsbuchtätigkeiten auf Grundlage der zum letzten Tag jedes Monats verzeichneten Daten im Einklang mit den folgenden Anforderungen:

(4) Sind die beiden Bedingungen nach Absatz 1 Buchstaben a und b dieses Artikels - unabhängig von den Verpflichtungen nach den Artikeln 74 und 83 der Richtlinie 2013/36/EU - erfüllt, so finden Artikel 102 Absätze 3 und 4 sowie die Artikel 103 und 104b dieser Verordnung keine Anwendung.

5) Die Institute unterrichten die zuständigen Behörden, wenn sie die Eigenmittelanforderungen für ihre Handelsbuchtätigkeiten gemäß Absatz 2 berechnen oder nicht mehr berechnen.

(6) Ein Institut, das eine oder mehrere der Bedingungen gemäß Absatz 1 nicht mehr erfüllt, teilt dies der zuständigen Behörde unverzüglich mit.

(7) Ein Institut stellt die Berechnung der Eigenmittelanforderungen für seine Handelsbuchtätigkeiten gemäß Absatz 2 innerhalb von drei Monaten ein, wenn einer der folgenden Fälle eintritt:

(8) Berechnet ein Institut die Eigenmittelanforderungen für seine Handelsbuchtätigkeiten nicht mehr gemäß diesem Artikel, so darf es die Eigenmittelanforderungen für seine Handelsbuchtätigkeiten erst dann wieder gemäß diesem Artikel berechnen, wenn es gegenüber der zuständigen Behörde nachweist, dass alle Bedingungen von Absatz 1 während eines gesamten Jahres ununterbrochen erfüllt worden sind.

(9) Die Institute gehen keine Handelsbuchposition ein noch kaufen oder verkaufen sie eine Handelsposition allein zum Zweck der Einhaltung der in Absatz 1 genannten Bedingungen während der monatlichen Bewertung,.

Abschnitt 2

Eigenmittelanforderungen an Wertpapierfirmen mit beschränkter Zulassung für die Erbringung von Finanzdienstleistungen

(Gültig bis 26.06.2026 gem.der VO (EU) 2019/2033

Artikel 95 Eigenmittelanforderungen an Wertpapierfirmen mit beschränkter Zulassung für die Erbringung von Finanzdienstleistungen19

(1) Für die Zwecke des Artikels 92 Absatz 3 berechnen Wertpapierfirmen, die keine Zulassung für die Erbringung der in Anhang I Abschnitt a Nummern 3 und 6 der Richtlinie 2004/39/EG genannten Wertpapierdienstleistungen und Anlagetätigkeiten haben, den Gesamtrisikobetrag nach der in Absatz 2 beschriebenen Methode.

(2) Wertpapierfirmen im Sinne des Absatzes 1 und Firmen im Sinne des Artikels 4 Absatz 1 Nummer 2 Buchstabe c, die die in Anhang I Abschnitt a Nummern 2 und 4 der Richtlinie 2004/39/EG genannten Wertpapierdienstleistungen und Anlagetätigkeiten erbringen, berechnen den Gesamtrisikobetrag als den höheren der folgenden Beträge:

Firmen im Sinne des Artikels 4 Absatz 1 Nummer 2 Buchstabe c, die die in Anhang I Abschnitt a Nummern 2 und 4 der Richtlinie 2004/39/EG genannten Wertpapierdienstleistungen und Anlagetätigkeiten erbringen, müssen die Anforderungen des Artikels 92 Absätze 1 und 2, ausgehend von dem Gesamtrisikobetrag nach Unterabsatz 1 berechnen.

Die zuständigen Behörden können als Eigenmittelanforderungen an Firmen im Sinne des Artikels 4 Absatz 1 Nummer 2 Buchstabe c, die die in Anhang I Abschnitt a Nummern 2 und 4 der Richtlinie 2004/39/EG über Märkte für Finanzdienstleistungen genannten Wertpapierdienstleistungen und Anlagetätigkeiten erbringen, die Eigenmittelanforderungen festlegen, die für diese Firmen aufgrund der einzelstaatlichen Maßnahmen zur Umsetzung der Richtlinien 2006/49/EG und 2006/48/EG am 31. Dezember 2013 gelten.

(3) Die Wertpapierfirmen nach Absatz 1 unterliegen sämtlichen anderen Bestimmungen des Titels VII Kapitel 2 Abschnitt 2 Unterabschnitt 2 der Richtlinie /EU über das operationelle Risiko. )

(Gültig ab27.06.2026 gem. der VO (EU) 2019/2033

Artikel 95 - gestrichen -19 )

(Gültig bis 26.06.2026 gem.der VO (EU) 2019/2033

Artikel 96 Eigenmittelanforderungen an Wertpapierfirmen mit einem Anfangskapital in der in Artikel 28 Absatz 2 der Richtlinie 2013/36/EU festgelegten Höhe19

(1) Für die Zwecke des Artikels 92 Absatz 3 berechnen folgende Kategorien von Wertpapierfirmen, die Anfangskapital gemäß den Anforderungen des Absatz 2 der Richtlinie 2013/36/EU vorhalten, den Gesamtrisikobetrag nach der in Absatz 2 beschriebenen Methode:

(2) Für die in Absatz 1 genannten Wertpapierfirmen wird der Gesamtrisikobetrag als Summe folgender Summanden berechnet:

(3) Wertpapierfirmen im Sinne des Absatzes 1 unterliegen sämtlichen anderen Bestimmungen des Titels VII Kapitel 3 Abschnitt 2 der Richtlinie 2013/36/EU über das operationelle Risiko. )

(Gültig ab27.06.2026 gem. der VO (EU) 2019/2033

Artikel 96 - gestrichen -19 )

(Gültig bis 26.06.2026 gem.der VO (EU) 2019/2033

Artikel 97 Eigenmittel auf der Grundlage der fixen Gemeinkosten19

(1) Im Einklang mit den Artikeln 95 und 96 halten Wertpapierfirmen und Firmen im Sinne des Artikels 4 Absatz 1 Nummer 2 Buchstabe c, die die in Anhang I Abschnitt a Nummern 2 und 4 der Richtlinie 2004/39/EG genannten Wertpapierdienstleistungen und Anlagetätigkeiten erbringen, anrechenbare Eigenmittel von mindestens einem Viertel der im vorausgegangen Jahr angefallenen fixen Gemeinkosten vor.

(2) Ist seit dem vorausgegangenen Jahr eine nach Ansicht der zuständigen Behörde wesentliche Änderung der Geschäftstätigkeit einer Wertpapierfirma eingetreten, kann die zuständige Behörde die Anforderung nach Absatz 1 anpassen.

(3) Wertpapierfirmen, die ihre Geschäftstätigkeit seit weniger als einem Jahr (ab dem Tag der Aufnahme der Geschäftstätigkeit) ausüben, müssen anrechenbare Eigenmittel in Höhe von mindestens einem Viertel der im Geschäftsplan veranschlagten fixen Gemeinkosten vorhalten, sofern die zuständige Behörde nicht eine Anpassung dieses Plans verlangt.

(4) Die EBa arbeitet in Abstimmung mit der ESMa Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBa legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 1. März 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen. )

(Gültig ab27.06.2026 gem. der VO (EU) 2019/2033

Artikel 97 - gestrichen -19 )

(Gültig bis 26.06.2026 gem.der VO (EU) 2019/2033

Artikel 98 Eigenmittel von Wertpapierfirmen auf konsolidierter Basis19

(1) Bei Wertpapierfirmen im Sinne des Artikels 95 Absatz 1, die einer Gruppe angehören, die keine Kreditinstitute umfasst, wendet die Mutterwertpapierfirma in einem Mitgliedstaat Artikel 92 auf konsolidierter Basis wie folgt an:

(2) Bei Wertpapierfirmen im Sinne des Artikels 96 Absatz 1, die einer Gruppe angehören, die keine Kreditinstitute umfasst, wenden eine Mutterwertpapierfirma in einem Mitgliedstaat und eine von einer Finanzholdinggesellschaft oder einer gemischten Finanzholdinggesellschaft kontrollierte Wertpapierfirma Artikel 92 auf konsolidierter Basis wie folgt an:

(Gültig ab27.06.2026 gem. der VO (EU) 2019/2033

Artikel 98 - gestrichen -19 )

Kapitel 2

- gestrichen - 19

Artikel 99 - gestrichen -19

Artikel 100 - gestrichen -19

Artikel 101 - gestrichen -19

Kapitel 3

Handelsbuch

Artikel 102 Anforderungen für das Handelsbuch

(1) Positionen im Handelsbuch unterliegen entweder keinen Beschränkungen in Bezug auf ihre Marktfähigkeit oder können abgesichert werden.

(2) Die Handelsabsicht wird anhand der Strategien, Regeln und Verfahren nachgewiesen, die vom Institut aufgestellt wurden, um die Position oder das Portfolio im Sinne der Artikel 103, 104 und 104a zu führen.

(3) Die Institute führen Systeme und Kontrollen ein, die der Führung ihres Handelsbuchs im Sinne des Artikels 103 dienen, und erhalten diese aufrecht.

(4) Für die Zwecke der Meldepflichten gemäß Artikel 430b Absatz 3 werden Handelsbuchpositionen den gemäß Artikel 104b eingerichteten Handelstischen zugeordnet.

(5) Handelsbuchpositionen unterliegen den in Artikel 105 festgelegten Anforderungen für eine vorsichtige Bewertung.

(6) Die Institute behandeln interne Sicherungsgeschäfte gemäß Artikel 106.

Artikel 103 Führung des Handelsbuchs

(1) Die Institute verfügen über klar definierte Regeln und Verfahren für die Gesamtführung ihres Handelsbuchs. Diese Regeln und Verfahren betreffen zumindest Folgendes:

(2) Das Institut erfüllt bei der Führung von Positionen bzw. Portfolios von Positionen im Handelsbuch alle folgenden Anforderungen:

Artikel 104 Einbeziehung in das Handelsbuch

(1) Institute haben entsprechend den Anforderungen des Artikels 102 und der Definition des Handelsbuchs in Artikel 4 Absatz 1 Nummer 86 sowie unter Berücksichtigung der eigenen Risikomanagement-Fähigkeiten und -Praxis klar definierte Grundsätze und Verfahren zur Ermittlung der Positionen, die für die Berechnung ihrer Eigenmittelanforderungen dem Handelsbuch zuzurechnen sind. Die Institute dokumentieren die Einhaltung dieser Grundsätze und Verfahren vollständig und unterziehen sie einer regelmäßigen internen Überprüfung.

Artikel 104a Neueinstufung einer Position19

(1) Die Institute verfügen über klar definierte Grundsätze, um die außergewöhnlichen Umstände festzustellen, die für die Zwecke der Bestimmung ihrer Eigenmittelanforderungen zur Zufriedenheit der zuständigen Behörden die Neueinstufung einer Handelsbuchposition als Anlagebuchposition oder - im umgekehrten Fall - die Neueinstufung einer Anlagebuchposition als Handelsbuchposition rechtfertigen. Die Institute überprüfen diese Grundsätze mindestens einmal jährlich.

Die EBa überwacht die Bandbreite der Aufsichtspraktiken und gibt gemäß Artikel 16 der Verordnung (EU) Nr. 1093/2010 bis zum 28. Juni 2024 Leitlinien dazu heraus, was für die Zwecke von Unterabsatz 1 dieses Absatzes unter außergewöhnlichen Umständen zu verstehen ist. Bis die EBa diese Leitlinien herausgegeben hat, zeigen die zuständigen Behörden der EBa unter Angabe von Gründen an, wenn sie entscheiden, einem Institut die Neueinstufung einer Position gemäß Absatz 2 dieses Artikels zu erlauben oder nicht zu erlauben.

(2) Die zuständigen Behörden erteilen die Erlaubnis zur Neueinstufung einer Handelsbuchposition als Anlagebuchposition oder im umgekehrten Fall einer Anlagebuchposition als Handelsbuchposition für die Zwecke der Bestimmung ihrer Eigenmittelanforderungen nur dann, wenn das Institut den zuständigen Behörden schriftliche Nachweise übermittelt hat, die belegen, dass ihre Entscheidung zur Neueinstufung dieser Position auf einen außergewöhnlichen Umstand zurückzuführen ist und im Einklang mit den Grundsätzen des Instituts gemäß Absatz 1 des vorliegenden Artikels steht. Zu diesem Zweck bringt das Institut ausreichende Nachweise dafür bei, dass die Position nicht mehr die Bedingungen erfüllt, um gemäß Artikel 104 als Handelsbuch- bzw. Anlagebuchposition eingestuft zu werden.

Die Entscheidung nach Unterabsatz 1 wird vom Leitungsorgan genehmigt.

(3) Hat die zuständige Behörde die Erlaubnis zur Neueinstufung einer Position im Einklang mit Absatz 2 erteilt, so muss das Institut, dem diese Erlaubnis erteilt wurde,

(4) Das Institut berechnet die Nettoveränderung des Betrags seiner Eigenmittelanforderungen infolge der Neueinstufung der Position als Differenz zwischen den Eigenmittelanforderungen unmittelbar nach der Neueinstufung und den Eigenmittelanforderungen unmittelbar vor der Neueinstufung, die jeweils im Einklang mit Artikel 92 berechnet werden. Bei der Berechnung werden die Auswirkungen anderer Faktoren als der Neueinstufung nicht berücksichtigt.

(5) Die Neueinstufung einer Position gemäß diesem Artikel ist unwiderruflich.

Artikel 104b Anforderungen an Handelstische19

(1) Für die Zwecke der Meldepflichten gemäß Artikel 430b Absatz 3 richten die Institute Handelstische ein und ordnen jede ihrer Handelsbuchpositionen einem dieser Handelstische zu. Handelsbuchpositionen werden nur dann demselben Handelstisch zugeordnet, wenn sie der vereinbarten Geschäftsstrategie des Handelstischs entsprechen und stetig gemäß Absatz 2 des vorliegenden Artikels verwaltet und überwacht werden.

(2) Die Handelstische der Institute genügen zu jedem Zeitpunkt sämtlichen folgenden Anforderungen:

(3) Abweichend von Absatz 2 Buchstabe b kann ein Institut einen Händler mehr als einem Handelstisch zuordnen, sofern das Institut seiner zuständigen Behörde hinreichend nachweist, dass die Zuordnung aus geschäftlichen oder ressourcenbezogenen Erwägungen vorgenommen wurde und dass die anderen in diesem Artikel dargelegten qualitativen Anforderungen, die für Händler und Handelstische gelten, im Zuge dieser Zuordnung erhalten bleiben.

(4) Die Institute unterrichten die zuständigen Behörden darüber, in welcher Form sie Absatz 2 genügen. Die zuständigen Behörden können von einem Institut verlangen, dass es die Struktur oder die Organisation seiner Handelstische ändert, um die Anforderungen dieses Artikels zu erfüllen.

Artikel 105 Anforderungen für eine vorsichtige Bewertung

(1) Alle zeitwertbilanzierten Handelsbuchpositionen und Anlagebuchpositionen unterliegen den in diesem Artikel festgelegten Standards für eine vorsichtige Bewertung. Die Institute stellen insbesondere sicher, dass mit der vorsichtigen Bewertung ihrer Handelsbuchpositionen ein angemessener Grad an Sicherheit erzielt wird, der dem dynamischen Charakter der zeitwertbilanzierten Handelsbuchpositionen und Anlagebuchpositionen, den Anforderungen der aufsichtlichen Solidität sowie der Funktionsweise und dem Zweck der Eigenmittelanforderungen im Hinblick auf die zeitwertbilanzierten Handelsbuchpositionen und Anlagebuchpositionen Rechnung trägt.

(2) Die Institute führen angemessene Systeme und Kontrollen ein und erhalten diese aufrecht, um vorsichtige und zuverlässige Schätzwerte zu liefern. Diese Systeme und Kontrollen beinhalten zumindest die folgenden Elemente:

(3) Die Institute bewerten die zeitwertbilanzierten Handelsbuchpositionen mindestens einmal täglich neu. Wertänderungen dieser Positionen werden in der Gewinn- und Verlustrechnung des Instituts ausgewiesen.

(4) Die Institute bewerten ihre zeitwertbilanzierten Handelsbuchpositionen und Anlagebuchpositionen wann immer möglich zu Marktpreisen, auch bei der Anwendung der einschlägigen Eigenmittelvorschriften auf diese Positionen.

(5) Bei der Bewertung zu Marktpreisen verwendet das Institut die vorsichtigere Seite der Geld- und Briefkurse, es sei denn, das Institut kann zu Mittelkursen ("mid market") glattstellen. Machen Institute von dieser Ausnahme Gebrauch, melden sie ihren zuständigen Behörden alle sechs Monate die betroffenen Positionen und weisen nach, dass sie zu Mittelkursen glattstellen können.

(6) Wenn eine Bewertung zu Marktpreisen nicht möglich ist, nehmen die Institute eine vorsichtige Bewertung ihrer Positionen und Portfolios zu Modellpreisen vor, auch bei der Berechnung der Eigenmittelanforderungen für Positionen im Handelsbuch und für zeitwertbilanzierte Anlagebuchpositionen.

(7) Die Institute erfüllen bei der Bewertung zu Modellpreisen die folgenden Anforderungen:

Für die Zwecke von Unterabsatz 1 Buchstabe d wird das Modell unabhängig von den Handelstischen entwickelt bzw. abgenommen und einer unabhängigen Prüfung unterzogen, einschließlich einer Bewertung der mathematischen Grundlagen, der Annahmen und der Softwareimplementierung.

(8) Die Institute nehmen eine unabhängige Preisüberprüfung vor, zusätzlich zur täglichen Marktbewertung oder Modellbewertung. Die Überprüfung der Marktpreise und Modellparameter wird von einer Person bzw. Einheit, die unabhängig von den Personen bzw. Einheiten ist, denen das Handelsbuch zugute kommt, mindestens einmal pro Monat durchgeführt (oder häufiger, je nach Art des Markt- oder Handelsgeschäfts). Falls keine unabhängigen Quellen für die Preisbildung verfügbar sind oder diese eher subjektiv sind, sind unter Umständen vorsichtige Schätzungen wie Bewertungsanpassungen angemessen.

(9) Die Institute führen Verfahren für die Berücksichtigung von Bewertungsanpassungen ein und erhalten diese aufrecht.

(10) Die Institute berücksichtigen ausdrücklich die folgenden Bewertungsanpassungen: noch nicht eingenommene Kreditrisikoprämien (Kreditspreads), Glattstellungskosten, operationelle Risiken, Marktpreisunsicherheit, vorzeitige Vertragsbeendigung, Geldanlage- und Finanzierungskosten sowie künftige Verwaltungskosten und gegebenenfalls Modellrisiken.