Für einen individuellen Ausdruck passen Sie bitte die

Für einen individuellen Ausdruck passen Sie bitte dieEinstellungen in der Druckvorschau Ihres Browsers an. Regelwerk, EU 2021, Wirtschaft/Finanzwesen - EU Bund

Für einen individuellen Ausdruck passen Sie bitte die Für einen individuellen Ausdruck passen Sie bitte dieEinstellungen in der Druckvorschau Ihres Browsers an. Regelwerk, EU 2021, Wirtschaft/Finanzwesen - EU Bund |

Verordnung (EU) 2021/558 des Europäischen Parlaments und des Rates vom 31. März 2021 zur Änderung der Verordnung (EU) Nr. 575/2013 mit dem Ziel, die wirtschaftliche Erholung von der COVID-19-Krise durch Anpassungen am Verbriefungsrahmen zu unterstützen

(Text von Bedeutung für den EWR)

(ABl. L 116 vom 06.04.2021 S. 25)

(Red. Anm.: Änderungen werden zum Gültigkeitsdatum in VO (EU) 575/2013 eingearbeitet)

Das Europäische Parlament und der Rat der Europäischen Union -

gestützt auf den Vertrag über die Arbeitsweise der Europäischen Union, insbesondere auf Artikel 114,

auf Vorschlag der Europäischen Kommission,

nach Zuleitung des Entwurfs des Gesetzgebungsakts an die nationalen Parlamente,

nach Stellungnahme der Europäischen Zentralbank 1,

nach Stellungnahme des Europäischen Wirtschafts- und Sozialausschusses 2,

gemäß dem ordentlichen Gesetzgebungsverfahren 3,

in Erwägung nachstehender Gründe:

(1) Menschen, Unternehmen, Gesundheitssysteme und Volkswirtschaften der Mitgliedstaaten wurden von der COVID-19-Krise schwer getroffen. In ihrer Mitteilung vom 27. Mai 2020 mit dem Titel "Die Stunde Europas - Schäden beheben und Perspektiven für die nächste Generation eröffnen" hat die Kommission betont, dass Liquidität und der Zugang zu Finanzmitteln in den kommenden Monaten weiterhin eine Herausforderung darstellen werden. Es ist daher von entscheidender Bedeutung, die Erholung von dem durch die COVID-19-Pandemie verursachten schweren wirtschaftlichen Schock durch gezielte Änderungen an den bestehenden Finanzmarktvorschriften zu unterstützen.

(2) Den Kreditinstituten und Wertpapierfirmen (im Folgenden "Institute") kommt bei der Unterstützung der wirtschaftlichen Erholung eine zentrale Aufgabe zu. Zugleich werden sie voraussichtlich aber auch von den Folgen der verschlechterten Wirtschaftslage betroffen sein. Damit die Institute ihre Rolle in der Finanzierung der Realwirtschaft unter diesen erschwerten Bedingungen weiterhin erfüllen können, haben die zuständigen staatlichen Stellen die Kapital-, Liquiditäts- und operativen Anforderungen vorübergehend gelockert. Das Europäische Parlament und der Rat haben zu demselben Zweck in Reaktion auf die COVID-19-Krise bereits einige gezielte Anpassungen an den Verordnungen (EU) Nr. 575/2013 4 und (EU) 2019/876 5 des Europäischen Parlaments und des Rates verabschiedet.

(3) Verbriefung ist ein wichtiges Element gut funktionierender Finanzmärkte, da sie zur Diversifizierung der Finanzierungsquellen der Institute und zur Freisetzung von Eigenmitteln beiträgt, die dann umgeschichtet werden können, um die weitere Kreditvergabe zu unterstützen. Darüber hinaus bietet Verbriefung Instituten und anderen Marktteilnehmern zusätzliche Anlagemöglichkeiten und ermöglicht damit Portfoliodiversifizierungen und sorgt auf diese Weise sowohl in den Mitgliedstaaten als auch grenzübergreifend in der gesamten Union für einen verbesserten Fluss von Finanzierungsmitteln an Unternehmen und Privatpersonen.

(4) Es ist wichtig, die Kapazität der Institute zu stärken, damit sie im Anschluss an die COVID-19-Pandemie den notwendigen Fluss von Finanzierungsmitteln für die Realwirtschaft bereitstellen können, wobei gleichzeitig für angemessene aufsichtsrechtliche Sicherheitsvorkehrungen zur Wahrung der Finanzstabilität zu sorgen ist. Gezielte Änderungen an der Verordnung (EU) Nr. 575/2013 im Hinblick auf den Verbriefungsrahmen würden zur Verwirklichung dieser Ziele beitragen und die Kohärenz und Komplementarität dieses Rahmens mit den verschiedenen Maßnahmen verbessern, die auf Ebene der Union und der Mitgliedstaaten zur Bekämpfung der COVID-19-Krise ergriffen wurden.

(5) Die am 7. Dezember 2017 veröffentlichten abschließenden Elemente der Basel-III-Rahmenregelung schreiben im Fall von Verbriefungspositionen eine Mindestbonitätseinstufung nur für eine begrenzte Anzahl von Sicherungsgebern vor, nämlich für Unternehmen, bei denen es sich nicht um staatliche Stellen, Einrichtungen des öffentlichen Sektors, Institutionen oder andere aufsichtsrechtlich regulierte Finanzinstitute handelt. Es ist daher notwendig, Artikel 249 Absatz 3 der Verordnung (EU) Nr. 575/2013 zwecks Anpassung an die Basel-III-Regelung zu ändern, damit nationale öffentliche Garantiesysteme die Strategien von Instituten zur Verbriefung notleidender Risikopositionen (NPE) nach der COVID-19-Pandemie wirksamer unterstützen können.

(6) Der derzeitige aufsichtsrechtliche Rahmen der Union für Verbriefungen ist auf der Grundlage der häufigsten Merkmale typischer Verbriefungstransaktionen, nämlich ordnungsgemäß bediente Kredite, konzipiert. Die Europäische Bankaufsichtsbehörde (EBA) wies in ihrer Stellungnahme zur aufsichtsrechtlichen Behandlung von Verbriefungen notleidender Risikopositionen 6 (im Folgenden "Stellungnahme der EBA") darauf hin, dass der derzeit in der Verordnung (EU) Nr. 575/2013 für Verbriefungen vorgesehene aufsichtsrechtliche Rahmen bei der Anwendung auf Verbriefungen von NPE zu unverhältnismäßigen Eigenmittelanforderungen führt, weil der auf internen Beurteilungen basierende Ansatz für Verbriefungen (Securitisation Internal Ratings Based Approach, im Folgenden "SEC-IRBA") und der Standardansatz für Verbriefungen (Securitisation Standardised Approach, im Folgenden "SEC-SA") nicht mit den spezifischen Risikotreibern von NPE vereinbar sind. Daher sollte eine spezifische Behandlung für die Verbriefung von NPE eingeführt werden, die auf der Stellungnahme der EBA und international vereinbarten Standards aufbaut.

(7) Da der Markt für NPE aufgrund der COVID-19-Krise sehr wahrscheinlich wächst und sich erheblich verändert, sollte der Markt für NPE-Verbriefungen genau beobachtet und der aufsichtsrechtliche Rahmen für NPE-Verbriefungen im Lichte einer möglicherweise verbesserten Datenlage künftig erneut bewertet werden.

(8) Die EBA empfiehlt in ihrem Bericht über ein STS-Rahmenwerk für synthetische Verbriefungen vom 6. Mai 2020, einen spezifischen Rahmen für einfache, transparente und standardisierte (STS) Bilanzverbriefungen einzuführen. Angesichts des geringeren Agency- und Modellrisikos einer STS-Bilanzverbriefung im Vergleich zu anderen synthetischen Verbriefungen, sollte eine angemessene risikogerechte Kalibrierung der Eigenmittelanforderungen für STS-Bilanzverbriefungen eingeführt werden, wie es in diesem Bericht erörtert wird, wobei die gegenwärtige aufsichtsrechtliche Vorzugsbehandlung vorrangiger Tranchen von KMU-Portfolios zu berücksichtigen ist. Die EBA sollte damit beauftragt werden, das Funktionieren des Marktes für STS-Bilanzverbriefungen zu überwachen. Stärkerer Rückgriff auf die STS-Bilanzverbriefung, der durch eine risikogerechtere Behandlung der vorrangigen Tranche solcher Verbriefungen gefördert wird, würde Eigenmittel freisetzen und könnte letztlich die Kreditvergabekapazitäten der Institute in einer aufsichtsrechtlich soliden Weise weiter erhöhen.

(9) Für ausstehende vorrangige Positionen in synthetischen Verbriefungen, die die Voraussetzungen für die aufsichtsrechtliche Vorzugsbehandlung, die vor dem Inkrafttreten dieser Änderungsverordnung galten, erfüllten, sollte Bestandsschutz eingeführt werden.

(10) Im Zusammenhang mit der wirtschaftlichen Erholung von der COVID-19-Krise ist es von entscheidender Bedeutung, dass die Endnutzer ihre Risiken wirksam absichern können, um die Solidität ihrer Bilanzen zu wahren. Im Abschlussbericht des Hochrangigen Forums zur Kapitalmarktunion wurde festgestellt, dass sich ein zu konservativer Standardansatz für das Gegenparteiausfallrisiko ("Standardised Approach for Counterparty Credit Risk", im Folgenden "SA-CCR") nachteilig auf die Verfügbarkeit und die Kosten der finanziellen Absicherung für die Endnutzer auswirken könnte. Die Kommission sollte in diesem Zusammenhang die Kalibrierung des SA-CCR bis zum 30. Juni 2021 unter gebührender Berücksichtigung der Besonderheiten des Bankensektors und der Wirtschaft der EU, der gleichen Rahmenbedingungen auf internationaler Ebene sowie sämtlicher Entwicklungen bei internationalen Standards und in internationalen Foren überprüfen.

(11) Bei dem synthetischen Zinsüberschuss handelt es sich um ein üblicherweise bei der Verbriefung bestimmter Anlageklassen für Originatoren und Anleger verwendetes Verfahren zur Senkung der Kosten der Besicherung bzw. der Risikoexposition. Es sollte eine spezielle aufsichtsrechtliche Behandlung des synthetischen Zinsüberschusses festgelegt werden, damit der synthetische Zinsüberschuss nicht für Aufsichtsarbitrage genutzt werden kann. Eine Aufsichtsarbitrage liegt in diesem Zusammenhang dann vor, wenn ein Originator eine Bonitätsverbesserung der von Sicherungsgebern gehaltenen Verbriefungspositionen vornimmt, indem er bestimmte Beträge zur Deckung der Verluste der verbrieften Risikopositionen, die während der Laufzeit der Transaktion entstehen, vertraglich festlegt, und wenn solche Beträge, die die Gewinn- und Verlustrechnung des Originators in ähnlicher Weise belasten wie eine Garantie ohne Sicherheitsleistung, nicht risikogewichtet sind.

(12) Zur Sicherstellung einer harmonisierten Bestimmung des Risikopositionswerts synthetischer Zinsüberschüsse sollte die EBA mit der Ausarbeitung von Entwürfen technischer Regulierungsstandards beauftragt werden. Diese technischen Regulierungsstandards sollten in Kraft sein, bevor die neue aufsichtsrechtliche Behandlung anwendbar wird. Den Instituten sollte ausreichend Zeit zur Anwendung der neuen aufsichtsrechtlichen Behandlung von synthetischen Zinsüberschüssen eingeräumt werden, damit der Markt für synthetische Verbriefungen nicht gestört wird.

(13) Die Kommission sollte im Rahmen ihres Berichts über den Aufsichtsrahmen für Verbriefungen auch die neue aufsichtsrechtliche Behandlung von synthetischen Zinsüberschüssen im Lichte der Entwicklungen auf internationaler Ebene überprüfen.

(14) Da die Ziele dieser Verordnung, nämlich die Fähigkeit der Institute zur Kreditvergabe und zum Ausgleich von Verlusten im Zusammenhang mit der COVID-19-Krise zu maximieren und gleichzeitig ihre Widerstandsfähigkeit zu erhalten, von den Mitgliedstaaten nicht ausreichend verwirklicht werden können, sondern vielmehr wegen ihres Umfangs und ihrer Wirkung auf Unionsebene besser zu verwirklichen sind, kann die Union im Einklang mit dem in Artikel 5 des Vertrags über die Europäische Union verankerten Subsidiaritätsprinzip tätig werden. Entsprechend dem in demselben Artikel genannten Grundsatz der Verhältnismäßigkeit geht diese Verordnung nicht über das für die Verwirklichung dieser Ziele erforderliche Maß hinaus.

(15) Die Verordnung (EU) Nr. 575/2013 sollte daher entsprechend geändert werden.

(16) Angesichts der Notwendigkeit, so schnell wie möglich gezielte Maßnahmen zu ergreifen, um die Erholung der Wirtschaft von der COVID-19 Krise zu fördern, sollte diese Verordnung aus Gründen der Dringlichkeit am dritten Tag nach ihrer Veröffentlichung im Amtsblatt der Europäischen Union in Kraft treten

- haben folgende Verordnung erlassen:

Artikel 1 Änderungen der Verordnung (EU) Nr. 575/2013

Die Verordnung (EU) Nr. 575/2013 wird wie folgt geändert:

1. In Artikel 242 wird folgende Nummer angefügt:

"20. 'synthetischer Zinsüberschuss' einen synthetischen Zinsüberschuss im Sinne von Artikel 2 Nummer 29 der Verordnung (EU) 2017/2402."

2. Artikel 248 wird wie folgt geändert:

a) In Absatz 1 wird folgender Buchstabe angefügt:

"e) der Risikopositionswert eines synthetischen Zinsüberschusses umfasst, soweit anwendbar, Folgendes:

Für die Zwecke dieses Buchstabens werden Beträge, die als Sicherheit oder zur Bonitätsverbesserung im Zusammenhang mit der synthetischen Verbriefung bereitgestellt werden und bereits nach Maßgabe dieses Kapitels einer Eigenmittelanforderung unterliegen, beim Risikopositionswert nicht berücksichtigt."

b) Folgender Absatz wird angefügt:

"(4) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, in denen präzisiert wird, wie die Originatoren den in Absatz 1 Buchstabe e genannten Risikopositionswert zu bestimmen haben, wobei die einschlägigen Verluste, die durch synthetische Zinsüberschüsse gedeckt werden sollen, zu berücksichtigen sind.

Die EBA übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 10. Oktober 2021.

Der Kommission wird die Befugnis übertragen, die in Unterabsatz 1 genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zur Ergänzung dieser Verordnung zu erlassen."

3. Artikel 249 Absatz 3 Unterabsatz 1 erhält folgende Fassung:

"(3) "Abweichend von Absatz 2 dieses Artikels muss den in Artikel 201 Absatz 1 Buchstabe g aufgeführten anerkennungsfähigen Stellern von Absicherungen ohne Sicherheitsleistung zum Zeitpunkt der erstmaligen Anerkennung der Absicherung von einer anerkannten ECAI eine Bewertung der Bonitätsstufe 2 oder höher zugewiesen worden sein und derzeit die Bonitätsstufe 3 oder höher aufweisen."

4. In Artikel 256 wird folgender Absatz angefügt:

"(6) Für die Zwecke der Berechnung der unteren Tranchierungspunkte (A) und der oberen Tranchierungspunkte (D) einer synthetischen Verbriefung behandelt der Originator der Verbriefung den Risikopositionswert der Verbriefungsposition, der dem in Artikel 248 Absatz 1 Buchstabe e genannten synthetischen Zinsüberschuss entspricht, als Tranche und passt die unteren Tranchierungspunkte (A) und die oberen Tranchierungspunkte (D) der anderen von ihm gehaltenen Tranchen an, indem er diesen Risikopositionswert und den offenen Saldo beim Pool aus den der Verbriefung zugrunde liegenden Risikopositionen addiert. Institute, bei denen es sich nicht um den Originator handelt, dürfen diese Anpassung nicht vornehmen."

5. Der folgende Artikel wird eingefügt:

"Artikel 269a Behandlung von Verbriefungen notleidender Risikopositionen (NPE)

(1) Für die Zwecke dieses Artikels bezeichnet der Ausdruck

(2) Das Risikogewicht für eine Position in einer NPE-Verbriefung wird gemäß Artikel 254 oder 267 berechnet. Für das Risikogewicht gilt eine Untergrenze von 100 %, es sei denn, Artikel 263 findet Anwendung.

(3) Abweichend von Absatz 2 dieses Artikels weisen die Institute der vorrangigen Verbriefungsposition in einer qualifizierten traditionellen NPE-Verbriefung ein Risikogewicht von 100 % zu, es sei denn, Artikel 263 findet Anwendung.

(4) Institute, die den IRB-Ansatz auf Risikopositionen im Pool der zugrunde liegenden Risikopositionen nach Kapitel 3 anwenden und für solche Risikopositionen keine eigenen LGD-Schätzungen und Umrechnungsfaktoren verwenden dürfen, dürfen für die Berechnung risikogewichteter Positionsbeträge für eine Risikoposition in einer NPE-Verbriefung nicht den SEC-IRBA verwenden und dürfen weder Absatz 5 noch Absatz 6 anwenden.

(5) Für die Zwecke von Artikel 268 Absatz 1 werden erwartete Verluste im Zusammenhang mit qualifizierten traditionellen NPE-Verbriefungen zugrunde liegenden Risikopositionen nach Abzug des nicht erstattungsfähigen Kaufpreisabschlags und etwaiger zusätzlicher spezifischer Kreditrisikoanpassungen einbezogen.

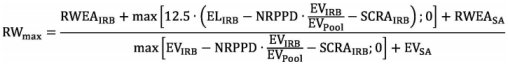

Die Institute führen die Berechnung nach folgender Formel durch:

![]()

Dabei ist

| CRmax | = | die maximale Eigenmittelanforderung einer qualifizierten traditionellen NPE-Verbriefung; |

| RWEAIRB | = | die Summe der risikogewichteten Positionsbeträge der zugrunde liegenden Risikopositionen, die dem IRB-Ansatz unterliegen; |

| ELIRB | = | die Summe der erwarteten Verlustbeträge der zugrunde liegenden Risikopositionen, die dem IRB-Ansatz unterliegen; |

| NRPPD | = | der nicht erstattungsfähige Kaufpreisabschlag; |

| EVIRB | = | die Summe der Risikopositionswerte der zugrunde liegenden Risikopositionen, die dem IRB-Ansatz unterliegen; |

| EVPool | = | die Summe der Risikopositionswerte aller zugrunde liegenden Risikopositionen im Pool; |

| SCRAIRB | = | bei Originatoren, die spezifischen Kreditrisikoanpassungen, die das Institut in Bezug auf die dem IRB-Ansatz unterliegenden zugrunde liegenden Risikopositionen vornimmt, sofern und soweit diese Anpassungen den NRPPD überschreiten; bei Anlegerinstituten ist der Betrag Null; |

| RWEASA | = | die Summe der risikogewichteten Positionsbeträge der zugrunde liegenden Risikopositionen, die dem Standardansatz unterliegen. |

(6) Abweichend von Absatz 3 können Institute in den Fällen, in denen das nach dem Transparenzansatz nach Artikel 267 berechnete risikopositionsgewichtete durchschnittliche Risikogewicht weniger als 100 % beträgt, das niedrigere Risikogewicht mit einer Untergrenze von 50 % für das Risikogewicht anwenden.

Für die Zwecke des ersten Unterabsatzes ziehen Originatoren, die den SEC-IRBA auf eine Position anwenden und für alle zugrunde liegenden Risikopositionen, die dem IRB-Ansatz gemäß Kapitel 3 unterliegen, eigene LGD-Schätzungen und Umrechnungsfaktoren verwenden dürfen, den nicht erstattungsfähigen Kaufpreisabschlag und etwaige zusätzliche spezifische Kreditrisikoanpassungen von den erwarteten Verlusten und Risikopositionswerten der zugrunde liegenden Risikopositionen, die mit einer vorrangigen Position in einer qualifizierten traditionellen NPE-Verbriefung verbunden sind, nach folgender Formel ab:

Dabei ist

| RWmax | = | das Risikogewicht vor Anwendung der Untergrenze, das für eine vorrangige Position in einer qualifizierten traditionellen NPE-Verbriefung gilt, wenn der Transparenzansatz verwendet wird; |

| RWEAIRB | = | die Summe der risikogewichteten Positionsbeträge der zugrunde liegenden Risikopositionen, die dem IRB-Ansatz unterliegen; |

| RWEASA | = | die Summe der risikogewichteten Positionsbeträge der zugrunde liegenden Risikopositionen, die dem Standardansatz unterliegen; |

| ELIRB | = | die Summe der erwarteten Verlustbeträge der zugrunde liegenden Risikopositionen, die dem IRB-Ansatz unterliegen; |

| NRPPD | = | der nicht erstattungsfähige Kaufpreisabschlag; |

| EVIRB | = | die Summe der Risikopositionswerte der zugrunde liegenden Risikopositionen, die dem IRB-Ansatz unterliegen; |

| EVpool | = | die Summe der Risikopositionswerte aller zugrunde liegenden Risikopositionen im Pool; |

| EVSA | = | die Summe der Risikopositionswerte der zugrunde liegenden Risikopositionen, die dem Standardansatz unterliegen; |

| SCRAIRB | = | die spezifischen Kreditrisikoanpassungen, die der Originator in Bezug auf die dem IRB-Ansatz unterliegenden zugrunde liegenden Risikopositionen vornimmt, sofern und soweit diese Anpassungen den NRPPD überschreiten. |

(7) Für die Zwecke dieses Artikels wird der nicht erstattungsfähige Kaufpreisabschlag berechnet, indem der Betrag nach Buchstabe b von dem Betrag nach Buchstabe a subtrahiert wird:

Für die Zwecke der Absätze 5 und 6 wird die Berechnung des nicht erstattungsfähigen Kaufpreisabschlags während der gesamten Laufzeit der Transaktion unter Berücksichtigung der realisierten Verluste nach unten korrigiert. Durch Verringerungen des ausstehenden Betrags der zugrunde liegenden Risikopositionen, die sich aus realisierten Verlusten ergibt, verringert sich der nicht erstattungsfähige Kaufpreisabschlag bis zu einer Untergrenze von null.

Gestaltet sich ein Abschlag dermaßen, dass er dem Originator ganz oder teilweise erstattet werden kann, so gilt dieser Abschlag für die Zwecke dieses Artikels nicht als nicht erstattungsfähiger Kaufpreisabschlag."

6. Artikel 270 erhält folgende Fassung:

"Artikel 270 Vorrangige Positionen bei STS-Bilanzverbriefungen

(1) Ein Originator kann die risikogewichteten Positionsbeträge einer Verbriefungsposition in einer in Artikel 26a Absatz 1 der Verordnung (EU) 2017/2402 genannten STS-Bilanzverbriefung gemäß Artikel 260, 262 oder 264 der vorliegenden Verordnung berechnen, wenn diese Position die beiden folgenden Bedingungen erfüllt:

(2) Die EBA überwacht die Anwendung von Absatz 1 insbesondere in Bezug auf

(3) Die EBA übermittelt der Kommission bis zum 10. April 2023 einen Bericht über ihre Erkenntnisse.

(4) Bis zum 10. Oktober 2023 legt die Kommission auf der Grundlage des in Absatz 3 genannten Berichts dem Europäischen Parlament und dem Rat einen Bericht über die Anwendung dieses Artikels vor, in dem insbesondere auf das Risiko einer übermäßigen Verschuldung eingegangen wird, das sich durch die Verwendung von STS-Bilanzverbriefungen, die für die Behandlung nach Absatz 1 infrage kommen, ergibt, und auf den möglichen Ersatz der Emission von Kapitalinstrumenten durch Originatoren durch die genannte Verwendung. Gegebenenfalls wird diesem Bericht ein Gesetzgebungsvorschlag beigefügt."

7. In Artikel 430 wird folgender Absatz eingefügt:

"(1a) Für die Zwecke von Absatz 1 Buchstabe a dieses Artikels umfassen die von Instituten zu meldenden Informationen, wenn sie Eigenmittelanforderungen für Verbriefungen melden, Informationen zu NPE-Verbriefungen, für die die Behandlung nach Artikel 269a gilt, zu STS-Bilanzverbriefungen, die sie begeben, und zu der Aufschlüsselung der diesen STS-Bilanzverbriefungen zugrunde liegenden Vermögenswerte nach Anlageklassen."

8. Der folgende Artikel wird eingefügt:

"Artikel 494c Bestandsschutz für vorrangige Verbriefungspositionen

Abweichend von Artikel 270 darf ein Originator die risikogewichteten Positionsbeträge einer vorrangigen Verbriefungsposition gemäß den Artikeln 260, 262 oder 264 berechnen, wenn die beiden folgenden Bedingungen erfüllt sind:

9. In Artikel 501c erhält die Einleitung folgende Fassung:

"Die EBA prüft nach Konsultation des ESRB auf der Grundlage der verfügbaren Daten und Ergebnisse der Hochrangigen Expertengruppe der Kommission für ein nachhaltiges Finanzwesen, ob eine spezielle aufsichtsrechtliche Behandlung von Risikopositionen im Zusammenhang mit Vermögenswerten, darunter Verbriefungen, oder Tätigkeiten, die im Wesentlichen mit ökologischen und/oder sozialen Zielen verbunden sind, gerechtfertigt wäre. Insbesondere überprüft EBA:".

10. Die folgenden Artikel werden eingefügt:

"Artikel 506a OGA mit einem zugrunde liegenden Portfolio aus Staatsanleihen der dem Euro-Währungsgebiet angehörenden Mitgliedstaaten

Die Kommission veröffentlicht in enger Zusammenarbeit mit dem ESRB und EBA bis zum 31. Dezember 2021 einen Bericht zur Bewertung der Frage, ob Änderungen des Regelungsrahmens erforderlich sind, um den Markt für Risikopositionen in Form von Anteilen an OGA mit einem ausschließlich aus Staatsanleihen von Mitgliedstaaten, deren Währung der Euro ist, bestehenden Portfolio und den Ankauf dieser Risikopositionen durch Banken zu fördern, wobei das relative Gewicht der Staatsanleihen der einzelnen Mitgliedstaaten im Gesamtportfolio der OGA dem relativen Gewicht des jeweiligen Beitrags der einzelnen Mitgliedstaaten zum Kapital der EZB entspricht.;

Artikel 506b NPE-Verbriefungen

(1) Die EBA überwacht die Anwendung von Artikel 269a und bewertet die Behandlung von NPE-Verbriefungen mit Blick auf die aufsichtsrechtlichen Eigenmittel unter Berücksichtigung, des Marktes für NPE im Allgemeinen und der Lage des NPE-Verbriefungsmarkts im Besonderen und legt der Kommission bis zum 10. Oktober 2022 einen Bericht über ihre Erkenntnisse vor.

(2) Bis zum 10. April 2023 legt die Kommission dem Europäischen Parlament und dem Rat auf der Grundlage des in Absatz 1 dieses Artikels genannten Berichts einen Bericht über die Anwendung von Artikel 269a vor. Gegebenenfalls wird dem Bericht der Kommission ein Gesetzgebungsvorschlag beigefügt."

11. In Artikel 519a wird folgender Buchstabe angefügt:

"e) die mögliche Einbeziehung von Kriterien der ökologischen Nachhaltigkeit in den Verbriefungsrahmen, auch mit Blick auf Risikopositionen gegenüber NPE-Verbriefungen."

Artikel 2 Inkrafttreten

Diese Verordnung tritt am dritten Tag nach ihrer Veröffentlichung im Amtsblatt der Europäischen Union in Kraft.

Abweichend von Absatz 1 dieses Artikels gelten Artikel 1 Nummer 2 und 4 ab dem 10. April 2022.

Diese Verordnung ist in allen ihren Teilen verbindlich und gilt unmittelbar in jedem Mitgliedstaat.

Geschehen zu Brüssel am 31. März 2021.

2) ABl. C 10 vom 11.01.2021 S. 30.

3) Standpunkt des Europäischen Parlaments vom 25. März 2021 (noch nicht im Amtsblatt veröffentlicht) und Beschluss des Rates vom 30. März 2021.

4) Verordnung (EU) Nr. 575/2013 des Europäischen Parlaments und des Rates vom 26. Juni 2013 über Aufsichtsanforderungen an Kreditinstitute und Wertpapierfirmen und zur Änderung der Verordnung (EU) Nr. 648/2012 (ABl. L 176, 27.6.2013, S. 1).

5) Verordnung (EU) 2019/876 des Europäischen Parlaments und des Rates vom 20. Mai 2019 zur Änderung der Verordnung (EU) Nr. 575/2013 in Bezug auf die Verschuldungsquote, die strukturelle Liquiditätsquote, Anforderungen an Eigenmittel und berücksichtigungsfähige Verbindlichkeiten, das Gegenparteiausfallrisiko, das Marktrisiko, Risikopositionen gegenüber zentralen Gegenparteien, Risikopositionen gegenüber Organismen für gemeinsame Anlagen, Großkredite, Melde- und Offenlegungspflichten und der Verordnung (EU) Nr. 648/2012 (ABl. L 150 vom 07.06.2019 S. 1).

6) Stellungnahme der Europäischen Bankenaufsichtsbehörde an die Europäische Kommission zur aufsichtlichen Behandlung von Verbriefungen notleidender Risikopositionen), EBA-OP-2019-13, veröffentlicht am 23. Oktober 2019.

| ENDE |