|

zurück |  |

| Erläuterungen für die Meldungen über die stabile Refinanzierung | Anhang XIII |

Teil I: Allgemeine Erläuterungen

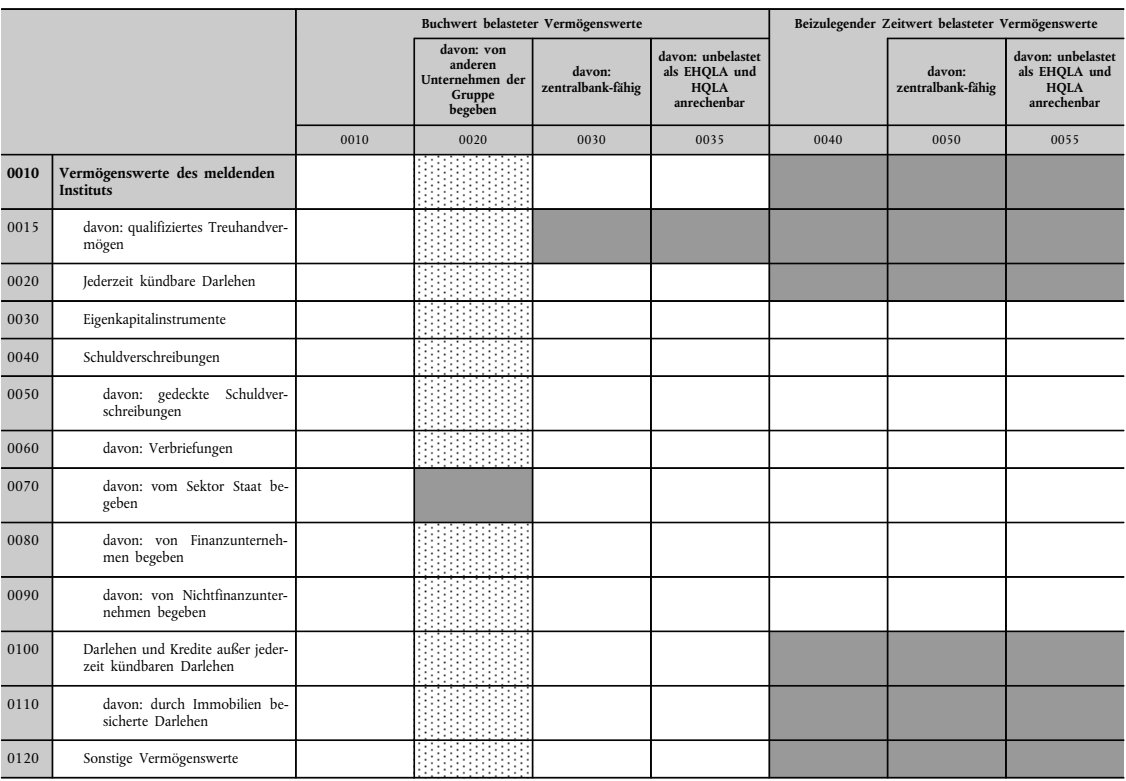

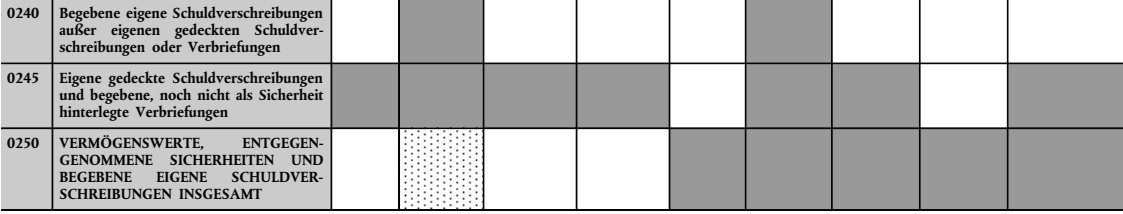

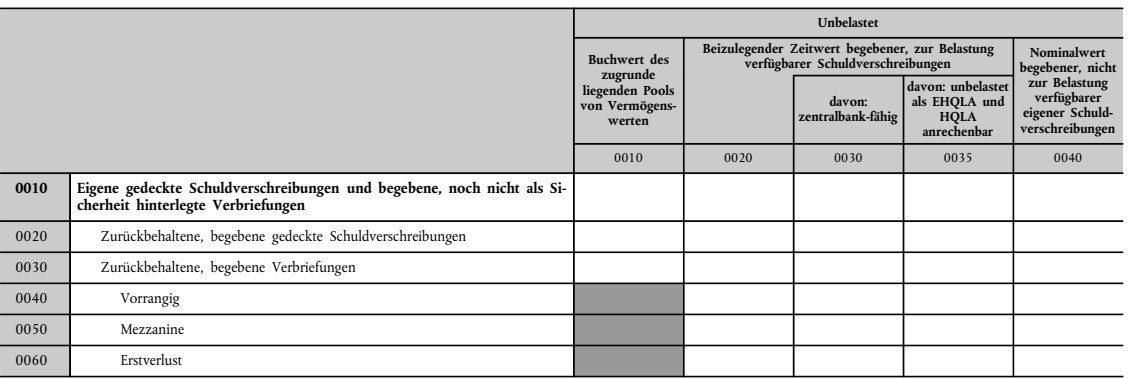

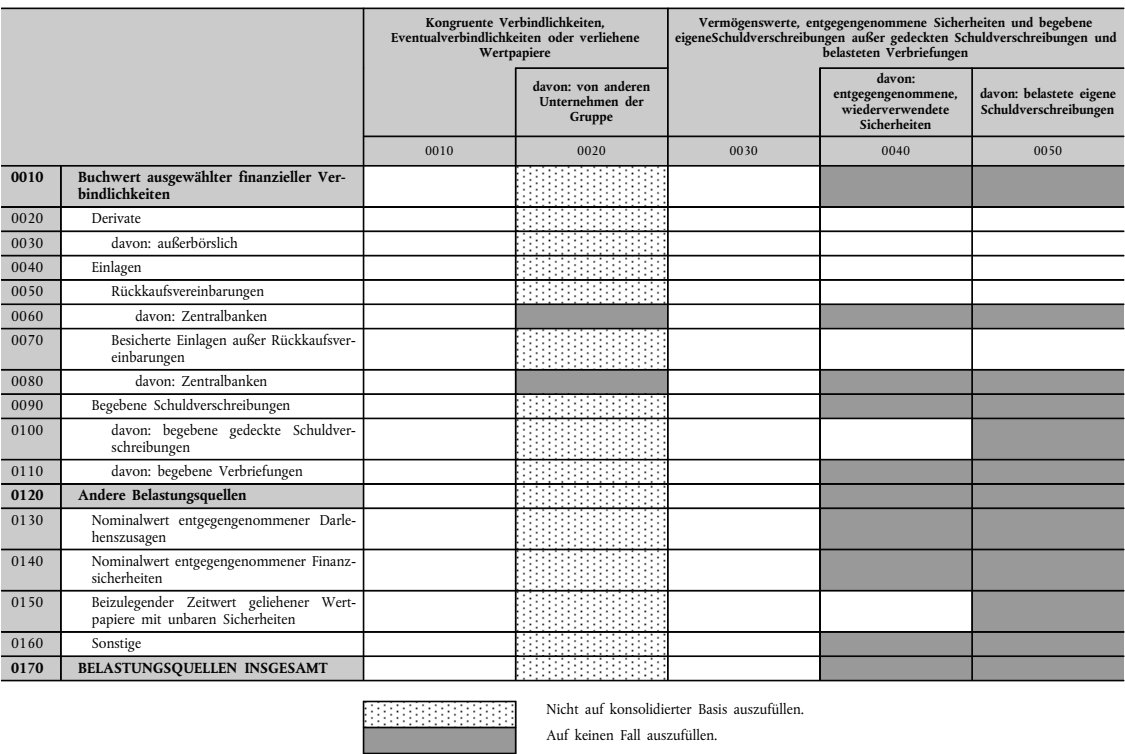

1. Dieser Anhang deckt Erläuterungen für die Meldebögen für die strukturelle Liquiditätsquote (NSFR) ab, die für den Zweck der Meldung der NSFR im Sinne von Teil 6 Titel IV der Verordnung (EU) Nr. 575/2013 (CRR) Informationen über Posten der erforderlichen und verfügbaren stabilen Refinanzierung umfassen. Posten, zu denen die Institute keine Angaben machen müssen, sind grau hinterlegt.2. Im Einklang mit Artikel 415 Absatz 1 CRR füllen die Institute den Meldebogen in der Meldewährung aus, unabhängig davon, auf welche Währung die Aktiva, Verbindlichkeiten und außerbilanziellen Posten tatsächlich lauten. Die Institute melden entsprechende Währungen nach Artikel 415 Absatz 2 CRR gesondert.

3. Im Zusammenhang mit der Berechnung der NSFR wird in der CRR auf Faktoren für die stabile Refinanzierung verwiesen. Der Begriff "Faktor" bezieht sich im Kontext dieser Erläuterungen auf eine Zahl zwischen 0 und 1, die multipliziert mit dem Betrag den gewichteten Betrag, d. h. den Wert gemäß Artikel 428c Absatz 2 CRR, ergibt.

4. Um Doppelzählungen zu vermeiden, melden Institute keine Aktiva oder Verbindlichkeiten, die im Sinne von Artikel 428k Absatz 4 CRR und Artikel 428ah Absatz 2 CRR mit geleisteten oder mit als Nachschüsse, als Einschüsse sowie als Beiträge zum Ausfallfonds einer ZGP im Sinne von Artikel 428ag Buchstabe a bzw. Artikel 428ag Buchstabe b CRR erhaltenen Sicherheiten zusammenhängen.

5. Posten, die von Mitgliedern einer Gruppe oder eines institutsbezogenen Sicherungssystems gestellt und diesen eingeräumt wurden, werden in einer gesonderten Kategorie ausgewiesen, sofern die zuständige Behörde die Anwendung einer günstigeren Behandlung gemäß Artikel 428h CRR gestattet hat. Im Kontext eines institutsbezogenen Sicherungssystems oder Genossenschaftsverbunds gehaltene Einlagen, die als liquide Aktiva betrachtet werden, werden als liquide Aktiva gemäß Artikel 428g CRR gemeldet. Sonstige Posten innerhalb einer Gruppe oder eines institutsbezogenen Sicherungssystems werden in den einschlägigen Kategorien ausgewiesen.

6. Zu Meldezwecken wird in den Spalten unter "Betrag" stets der Buchwert gemeldet, ausgenommen für Derivatkontrakte, bei denen die Institute den Zeitwert gemäß Artikel 428d Absatz 2 CRR heranziehen.

7. Für die Zwecke der Meldung nach Währungen, die einer gesonderten Meldung im Sinne von Artikel 415 Absatz 2 CRR unterliegen, berechnen die Institute im Hinblick auf Derivate im Sinne von Artikel 428d Absatz 4 CRR den Zeitwert für jeden Netting-Satz in der betreffenden Verrechnungswährung. Für alle Netting-Sätze mit entsprechenden Verrechnungswährungen wird ein Nettobetrag gemäß Artikel 428k Absatz 4 und Artikel 428ah Absatz 2 CRR berechnet und in der betreffenden der gesonderten Meldung unterliegenden Währung gemeldet. In diesem Kontext ist die Verrechnungswährung die Währung, in der die Verrechnung eines Netting-Satzes vereinbart wurde. Der Netting-Satz bezieht sich auf die Gruppe von Forderungen und Verbindlichkeiten aus Derivattransaktionen mit einer Gegenpartei, unabhängig davon, ob sie auf eine andere Währung als die Verrechnungswährung lauten. Bestehen hinsichtlich der Währung mehrere Optionen, bewertet das Kreditinstitut, in welcher Währung die Verrechnung wahrscheinlich vorgenommen wird, und meldet nur in dieser gesonderten Währung.

8. Der Betrag der Aktiva und Verbindlichkeiten aus Wertpapierfinanzierungsgeschäften (SFT) mit ein und derselben Gegenpartei und derselben Art der zugrunde liegenden Sicherheit (liquide Aktiva, die der Stufe 1 oder nicht der Stufe 1 angehören) wird gemäß dem in Artikel 460 Absatz 1 CRR genannten delegierten Rechtsakt auf Nettobasis ausgewiesen, sofern Artikel 428e CRR Anwendung findet. Bei SFT mit zugrunde liegenden Sicherheitenkörben gelten die weniger liquiden Sicherheiten in diesem Pool von Sicherheiten als diejenigen, die zuerst eingesetzt werden.

9. Im Einklang mit Artikel 428ai CRR haben kleine und nicht komplexe Institute vorbehaltlich der vorherigen Erlaubnis durch die zuständige Behörde die Möglichkeit, ihre NSFR im Einklang mit der vereinfachten Methode nach Teil 6 Titel IV Kapitel 6 bis 7 CRR zu berechnen. Institute, die diese vereinfachte Methode für die Berechnung der strukturellen Liquiditätsquote nutzen, verwenden die Meldebögen C 82.00 und C 83.00. Alle anderen Institute verwenden die Meldebögen C 80.00 und C 81.00. Alle Institute verwenden Meldebogen C 84.00.

Teil II: Erforderliche stabile Refinanzierung

1. Besondere Bemerkungen

10. Die Institute melden in der geeigneten Kategorie sämtliche Aktiva, deren wirtschaftlicher Eigentümer sie bleiben, selbst wenn sie diese nicht bilanzieren. Aktiva, deren wirtschaftlicher Eigentümer die Institute nicht bleiben, werden nicht gemeldet, selbst wenn diese Aktiva bilanziert werden. Im Falle von Reverse-Repo-Geschäften, bei denen die geliehenen Aktiva nicht bilanziert werden, jedoch die Bank, die sie erhalten hat, deren wirtschaftlicher Eigentümer ist, wird lediglich die Geldseite oder die Komponente der Sicherheit, falls ein hoher Faktor für die erforderliche stabile Finanzierung Anwendung findet, ausgewiesen.11. Sofern in Teil 6 Titel IV Kapital 4 CRR nichts anderes spezifiziert ist, wird im Einklang mit Artikel 428p CRR der Betrag der erforderlichen stabilen Refinanzierung (RSF) berechnet, indem der Betrag der Aktiva und außerbilanziellen Posten mit den Faktoren für die stabile Refinanzierung multipliziert wird.

12. Aktiva, die im Sinne der Delegierten Verordnung (EU) 2015/61 als liquide Aktiva behandelt werden können (erstklassige liquide Aktiva), werden als solche ausgewiesen, unabhängig davon, ob sie die operativen Anforderungen nach Artikel 8 dieser Delegierten Verordnung erfüllen. Diese Aktiva werden in benannten Spalten ausgewiesen, ungeachtet ihrer Restlaufzeit.

13. Alle Aktiva, die nicht erstklassig und liquide sind, und alle außerbilanziellen Posten, die nicht erstklassig und liquide sind, werden aufgeschlüsselt nach ihrer Restlaufzeit gemäß Artikel 428q CRR ausgewiesen. Die Restlaufzeitkategorien der Beträge, Standardfaktoren und anwendbaren Faktoren sind Folgende:

- Restlaufzeit von weniger als sechs Monaten oder ohne festgelegte Laufzeit;

- Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr;

- Restlaufzeit von einem Jahr oder mehr.

14. Im Einklang mit Artikel 428q Absatz 3 CRR berücksichtigen die Institute bei der Berechnung der Restlaufzeit von Aktiva, die nicht erstklassig und liquide sind, und außerbilanziellen Posten, die nicht erstklassig und liquide sind, Optionen, wobei von der Annahme ausgegangen wird, dass der Emittent oder die Gegenpartei jegliche Option zur Verlängerung der Laufzeit des Aktivums ausüben wird. Bei Optionen, die nach Ermessen des Instituts ausgeübt werden können, berücksichtigen das Institut und die zuständigen Behörden Reputationsfaktoren, die die Möglichkeit eines Instituts, die Option nicht auszuüben, einschränken könnten, und erwägen dabei insbesondere Erwartungen der Märkte und Kunden, dass das Institut die Laufzeit bestimmter Aktiva bei Fälligkeit verlängern sollte.

15. Bei einigen Posten melden die Institute Aktiva nach deren Status und/oder der Laufzeit der Belastung der Aktiva im Einklang mit Artikel 428p Absätze 4, 5 und 6 CRR.

16. Der Entscheidungsbaum für Meldebogen C 80.00 ist Teil der Erläuterungen zur Festlegung der Kriterien für die Bewertung der Prioritätensetzung für die einzelnen gemeldeten Posten, um einheitliche und vergleichbare Meldungen sicherzustellen. Das Abarbeiten des Entscheidungsbaums allein reicht jedoch nicht aus, d. h. die Institute müssen stets auch die übrigen Erläuterungen in Betracht ziehen. Zur Vereinfachung werden bei dem Entscheidungsbaum Summen, Zwischensummen und "davon"-Posten ignoriert, was jedoch nicht bedeutet, dass sie nicht ebenfalls ausgewiesen werden müssen.

17. Wie in Artikel 428p Absatz 5 CRR spezifiziert, muss - wenn ein Institut Aktiva, die es, einschließlich im Rahmen von Wertpapierfinanzierungsgeschäften, geliehen hat und die es nicht bilanziert, weiterverwendet oder weiterverpfändet - die Transaktion, in deren Rahmen die Aktiva geliehen wurden, als belastet behandelt werden, sofern die Transaktion nicht fällig werden kann, ohne dass das Institut die geliehenen Aktiva zurückgibt. Die Restlaufzeit dieser Belastung ist der jeweilige höhere Wert folgender Laufzeiten: i) der Restlaufzeit der Transaktion, bei der die Aktiva geliehen wurden, und ii) der Restlaufzeit der Transaktion, bei der die Aktiva weiterverpfändet wurden.

| Nr. | Posten | Entscheidung | Aktion |

| 1 | Netting-Sätze aus Derivatkontrakten mit negativem Zeitwert, vor Berücksichtigung geleisteter Sicherheiten oder Ausgleichszahlungen und Einnahmen im Zusammenhang mit Änderungen bei der Marktbewertung dieser Kontrakte? | Ja | ID 1.7.1 |

| Nein | Nr. 2 | ||

| 2 | Aktivum oder außerbilanzieller Posten, das/der bei Derivaten als Einschuss geleistet wurde? | Ja | ID 1.7.3 |

| Nein | Nr. 3 | ||

| 3 | Aktivum oder außerbilanzieller Posten, das/der als Beitrag zu einem Ausfallfonds einer ZGP geleistet wurde? | Ja | ID 1.8 |

| Nein | Nr. 4 | ||

| 4 | Posten, dessen wirtschaftlicher Eigentümer das Institut bleibt? | Ja | Nr. 5 |

| Nein | Nr. 23 | ||

| 5 | Aktivum, das mit Sicherheiten im Zusammenhang steht, die bei Derivaten als Nachschuss gestellt wurden? | Ja | Nicht melden. |

| Nein | Nr. 6 | ||

| 6 | Notleidende Aktiva oder ausgefallene Wertpapiere? | Ja | ID 1.9.3 |

| Nein | Nr. 7 | ||

| 7 | Handelstagforderungen? | Ja | ID 1.9.2 |

| Nein | Nr. 8 | ||

| 8 | Interdependente Aktiva? | Ja | Entsprechendem Posten von ID 1.5. zuweisen |

| Nein | Nr. 9 | ||

| 9 | Aktiva innerhalb einer Gruppe oder eines institutsbezogenen Sicherungssystems, für die die zuständige Behörde die günstigere Behandlung gestattet hat? | Ja | ID 1.6 |

| Nein | Nr. 10 | ||

| 10 | Zentralbank-Aktiva? | Ja | Entsprechendem Posten von ID 1.1. zuweisen |

| Nein | Nr. 11 | ||

| 11 | Liquide Aktiva? | Ja | Nr. 12 |

| Nein | Nr. 13 | ||

| 12 | Für eine Restlaufzeit von einem Jahr oder mehr belastete liquide Aktiva in einem Deckungsstock? | Ja | ID 1.2.13 |

| Nein | Entsprechendem Posten von ID 1.2.1. bis 1.2.12 zuweisen | ||

| 13 | Wertpapiere in Form nicht liquider Aktiva? | Ja | Entsprechendem Posten von ID 1.3. zuweisen |

| Nein | Nr. 14 | ||

| 14 | Bilanzwirksame Posten für die Handelsfinanzierung? | Ja | ID 1.4.7 |

| Nein | Nr. 15 | ||

| 15 | NSFR für derivative Aktiva? | Ja | ID 1.7.2 |

| Nein | Nr. 16 | ||

| 16 | Darlehen? | Ja | Nr. 17 |

| Nein | Nr. 21 | ||

| 17 | Für eine Restlaufzeit von einem Jahr oder mehr belastete Darlehen in einem Deckungsstock? | Ja | ID 1.4.4 |

| Nein | Nr. 18 | ||

| 18 | Als operative Einlagen eingestufte Darlehen? | Ja | ID 1.4.1 |

| Nein | Nr. 19 | ||

| 19 | Wertpapierfinanzierungsgeschäfte mit Finanzkunden? | Ja | Entsprechendem Posten von ID 1.4.2. zuweisen |

| Nein | Nr. 20 | ||

| 20 | Sonstige Darlehen und Kredite an Großkunden? | Ja | ID 1.4.3 |

| Nein | Entsprechendem Posten von ID 1.4.5 oder 1.4.6 zuweisen | ||

| 21 | Physisch gehandelte Waren? | Ja | Entsprechendem Posten von ID 1.9.1. zuweisen |

| Nein | Nr. 22 | ||

| 22 | Sonstige Aktiva, die nicht in den vorstehenden Kategorien berücksichtigt sind? | Ja | ID 1.9.4 |

| Nein | Nicht melden. | ||

| 23 | Außerbilanzielle Risikoposition? | Ja | Nr. 24 |

| Nein | Nicht melden. | ||

| 24 | Notleidende Risikoposition? | Ja | ID 1.10.4 |

| Nein | Nr. 25 | ||

| 25 | Zugesagte Fazilitäten? | Ja | Nr. 26 |

| Nein | Nr. 27 | ||

| 26 | Zugesagte Fazilitäten, für die die zuständige Behörde die günstigere Behandlung gestattet hat? | Ja | ID 1.10.1 |

| Nein | ID 1.10.2 | ||

| 27 | Außerbilanzieller Posten für die Handelsfinanzierung? | Ja | ID 1.10.3 |

| Nein | Nr. 28 | ||

| 28 | Sonstige außerbilanzielle Risikopositionen, für die die zuständige Behörde den Faktor für die erforderliche stabile Refinanzierung bestimmt hat? | Ja | ID 1.10.5 |

| Nein | Nicht melden. |

2. Erläuterungen zu bestimmten Spalten

| Spalte | Rechtsgrundlagen und Erläuterungen |

| 0010-0030 | Betrag der Aktiva, die nicht erstklassig und liquide sind

Sofern in Teil 6 Titel IV Kapitel 4 CRR nichts anderes spezifiziert ist, melden die Institute in den Spalten 0010-0030 den Betrag der Aktiva und außerbilanziellen Posten nach Teil 6 Titel IV Kapitel 4 Abschnitt 2 CRR für jede Laufzeitkategorie. |

| 0040 | Betrag der erstklassigen und liquiden Aktiva

Siehe die Erläuterungen in den Spalten 0010-0030. |

| 0050-0080 | Standardfaktor für die erforderliche stabile Refinanzierung

Teil 6 Titel IV Kapitel 4 Abschnitt 2 CRR |

| 0090-0120 | Anwendbarer Faktor für die erforderliche stabile Refinanzierung

Teil 6 Titel IV Kapitel 4 Abschnitt 2 CRR |

| 0130 | Erforderliche stabile Refinanzierung:

Die Institute melden in Spalte 0130 die erforderliche stabile Refinanzierung gemäß Teil 6 Titel IV Kapitel 4 CRR. Diese wird anhand der folgenden Formel berechnet: |

3. Erläuterungen zu bestimmten Zeilen

| Zeile | Rechtsgrundlagen und Erläuterungen |

| 0010 | 1 Erforderliche stabile Refinanzierung

Teil 6 Titel IV Kapitel 4 CRR Die Institute melden hier Posten, die der erforderlichen stabilen Refinanzierung gemäß Teil 6 Titel IV Kapitel 4 CRR unterliegen. |

| 0020 | 1.1 RSF aus Zentralbank-Aktiva

Artikel 428r Absatz 1 Buchstaben c und d und Artikel 428ad Buchstabe d CRR Die Institute melden hier Zentralbank-Aktiva. Im Einklang mit Artikel 428p Absatz 7 CRR kann ein verringerter Faktor für die erforderliche stabile Refinanzierung Anwendung finden. |

| 0030 | 1.1.1 Barmittel und Reserven bei Zentralbanken sowie Risikopositionen in erstklassigen liquiden Aktiva gegenüber Zentralbanken

Die Institute melden hier Barmittel und Reserven bei Zentralbanken, einschließlich Überschussreserven. Die Institute melden hier zudem jegliche sonstigen Risikopositionen gegenüber Zentralbanken, die als liquide Aktiva gemäß der Delegierten Verordnung (EU) 2015/61 betrachtet werden, unabhängig davon, ob sie die operativen Anforderungen nach Artikel 8 dieser Delegierten Verordnung erfüllen. Die Mindestreserven, die nicht als liquide Aktiva gemäß der Delegierten Verordnung (EU) 2015/61 erachtet werden, sind in der einschlägigen Spalte für Aktiva, die nicht erstklassig und liquide sind, auszuweisen. |

| 0040 | 1.1.1.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.1.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0050 | 1.1.1.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.1.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0060 | 1.1.1.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.1.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0070 | 1.1.2 sonstige Risikopositionen gegenüber Zentralbanken in Form von Aktiva, die nicht erstklassig und liquide sind

Die Institute melden hier jegliche sonstigen Forderungen gegenüber Zentralbanken, die nicht unter Posten 1.1.1 gemeldet werden. |

| 0080 | 1.2 RSF aus liquiden Aktiva

Artikel 428r Absatz 1 Buchstaben a und b bis Artikel 428ae CRR Die Institute melden hier liquide Aktiva gemäß der Delegierten Verordnung (EU) 2015/61, unabhängig davon, ob sie die operativen Anforderungen nach Artikel 8 dieser Delegierten Verordnung erfüllen. |

| 0090 | 1.2.1 Aktiva der Stufe 1, auf die ein LCR Haircut von 0 % angewandt werden kann

Die Institute melden hier Aktiva der Stufe 1 und Aktien oder Anteile an OGA, auf die ein Haircut von 0 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0100 | 1.2.1.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0110 | 1.2.1.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0120 | 1.2.1.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0130 | 1.2.2 Aktiva der Stufe 1, auf die ein LCR Haircut von 5 % angewandt werden kann

Die Institute melden hier Aktien oder Anteile an OGA, auf die ein Haircut von 5 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0140 | 1.2.2.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.2 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0150 | 1.2.2.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0160 | 1.2.2.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0170 | 1.2.3 Aktiva der Stufe 1, auf die ein LCR Haircut von 7 % angewandt werden kann

Die Institute melden hier Aktiva, die gemäß der Delegierten Verordnung (EU) 2015/61 als gedeckte Schuldverschreibungen äußerst hoher Qualität der Stufe 1 behandelt werden können. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0180 | 1.2.3.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.3 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0190 | 1.2.3.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.3 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0200 | 1.2.3.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.3 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0210 | 1.2.4 Aktiva der Stufe 1, auf die ein LCR Haircut von 12 % angewandt werden kann

Die Institute melden hier Aktien oder Anteile an OGA, auf die ein Haircut von 12 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0220 | 1.2.4.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.4 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0230 | 1.2.4.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.4 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0240 | 1.2.4.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.4 ausgewiesene Betrag, der für eine Restlaufzeit von einem Jahr oder mehr belastet ist. |

| 0250 | 1.2.5 Aktiva der Stufe 2A, auf die ein LCR Haircut von 15 % angewandt werden kann

Die Institute melden hier Aktiva, die gemäß der Delegierten Verordnung (EU) 2015/61 als Aktiva der Stufe 2a zu behandeln sind. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0260 | 1.2.5.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.5 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0270 | 1.2.5.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.5 ausgewiesene Betrag, der für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet ist. |

| 0280 | 1.2.5.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.5 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0290 | 1.2.6 Aktiva der Stufe 2A, auf die ein LCR Haircut von 20 % angewandt werden kann

Die Institute melden hier Aktien oder Anteile an OGA, auf die ein Haircut von 20 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0300 | 1.2.6.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.6 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0310 | 1.2.6.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.6 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0320 | 1.2.6.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.6 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0330 | 1.2.7 Verbriefungen der Stufe 2B, auf die ein LCR Haircut von 25 % angewandt werden kann

Die Institute melden hier Verbriefungen der Stufe 2B, auf die ein Haircut von 25 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0340 | 1.2.7.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.7 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0350 | 1.2.7.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.7 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0360 | 1.2.7.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.7 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0370 | 1.2.8 Aktiva der Stufe 2B, auf die ein LCR Haircut von 30 % angewandt werden kann

Die Institute melden hier gedeckte Schuldverschreibungen hoher Qualität und Aktien oder Anteile an OGA, auf die ein Haircut von 30 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0380 | 1.2.8.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.8 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0390 | 1.2.8.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.8 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0400 | 1.2.8.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.8 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0410 | 1.2.9 Aktiva der Stufe 2B, auf die ein LCR Haircut von 35 % angewandt werden kann

Die Institute melden hier Verbriefungen der Stufe 2B und Aktien oder Anteile an OGA, auf die ein Haircut von 35 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0420 | 1.2.9.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.9 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0430 | 1.2.9.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.9 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0440 | 1.2.9.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.9 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0450 | 1.2.10 Aktiva der Stufe 2B, auf die ein LCR Haircut von 40 % angewandt werden kann

Die Institute melden hier Aktien oder Anteile an OGA, auf die ein Haircut von 40 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0460 | 1.2.10.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.2.10 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0470 | 1.2.10.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.2.10 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0480 | 1.2.10.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.10 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0490 | 1.2.11 Aktiva der Stufe 2B, auf die ein LCR Haircut von 50 % angewandt werden kann

Die Institute melden hier Aktiva der Stufe 2B gemäß der Delegierten Verordnung (EU) 2015/61, ausgenommen Verbriefungen der Stufe 2B und gedeckte Schuldverschreibungen hoher Qualität. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0500 | 1.2.11.1 unbelastet oder belastet für eine Restlaufzeit von weniger als einem Jahr

Der unter 1.2.11 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als einem Jahr belastet sind. |

| 0510 | 1.2.11.2 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.11 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0520 | 1.2.12 Aktiva der Stufe 2B, auf die ein LCR Haircut von 55 % angewandt werden kann

Die Institute melden hier Aktien oder Anteile an OGA, auf die ein Haircut von 55 % gemäß der Delegierten Verordnung (EU) 2015/61 angewandt werden kann. Für eine Restlaufzeit von einem Jahr oder mehr unbelastete Aktiva in einem Deckungspool, der durch gedeckte Schuldverschreibung im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absätze 4 und 5 CRR vorgesehene Behandlung erfüllen, finanziert wird, werden nicht hier, sondern unter Posten 1.2.13 ausgewiesen. |

| 0530 | 1.2.12.1 unbelastet oder belastet für eine Restlaufzeit von weniger als einem Jahr

Der unter 1.2.12 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als einem Jahr belastet sind. |

| 0540 | 1.2.12.2 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.2.12 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0550 | 1.2.13 Erstklassige liquide Aktiva, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind und sich in einem Deckungsstock befinden

Artikel 428ag Buchstabe h CRR; der unter 1.2 ausgewiesene Betrag, der mit Aktiva verbunden ist, die für eine Restlaufzeit von einem Jahr oder mehr belastet sind und sich in einem Deckungsstock befinden, der durch gedeckte Schuldverschreibungen im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absatz 4 bzw. 5 vorgesehene Behandlung erfüllen, finanziert wird. |

| 0560 | 1.3 RSF aus Wertpapieren, bei denen es sich nicht um liquide Aktiva handelt

Artikel 428ag Buchstaben e und f CRR Die Institute melden hier Wertpapiere, die nicht im Sinne des Artikels 178 CRR ausgefallen sind und die nicht gemäß der Delegierten Verordnung (EU) 2015/61 liquide Aktiva sind, unabhängig davon, ob sie die darin festgelegten operativen Anforderungen erfüllen. |

| 0570 | 1.3.1 Wertpapiere, bei denen es sich um handelbare zentralbankfähige Aktiva, die nicht erstklassig und liquide sind, handelt und börsengehandelte Aktien

Artikel 428ag Buchstaben e und f und Artikel 428ah Absatz 1 Buchstabe b CRR Der unter 1.3 ausgewiesene Betrag, der mit Wertpapieren, bei denen es sich um Aktiva, die nicht erstklassig und liquide sind, und die keine börsengehandelten Aktien sind, handelt, ausgenommen unter Posten 1.3.3 ausgewiesene Wertpapiere, verbunden ist. Börsengehandelte Aktien werden unter dem Laufzeitband für Laufzeiten von einem Jahr oder mehr ausgewiesen. |

| 0580 | 1.3.1.1 unbelastet oder belastet für eine Restlaufzeit von weniger als einem Jahr

Der unter 1.3.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als einem Jahr belastet sind. |

| 0590 | 1.3.1.2 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.3.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0600 | 1.3.2 Nicht börsengehandelte Aktien, bei denen es sich um Wertpapiere, die nicht erstklassig und liquide sind, handelt

Artikel 428ah Absatz 1 Buchstabe b CRR; der unter 1.3 ausgewiesene Betrag, der mit nicht börsengehandelten Aktien, ausgenommen unter Posten 1.3.3 ausgewiesene Wertpapiere, verbunden ist. |

| 0610 | 1.3.3 Wertpapiere, bei denen es sich um Aktiva, die nicht erstklassig und liquide sind, handelt und die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind und sich in einem Deckungsstock befinden

Artikel 428ag Buchstabe h CRR; der unter 1.3 ausgewiesene Betrag, der mit Aktiva verbunden ist, die für eine Restlaufzeit von einem Jahr oder mehr belastet sind und sich in einem Deckungsstock befinden, der durch gedeckte Schuldverschreibungen im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absatz 4 bzw. 5 vorgesehene Behandlung erfüllen, finanziert wird. |

| 0620 | 1.4 RSF aus Darlehen

Die Institute melden hier fällige Zahlungen aus Darlehen, die nicht im Sinne von Artikel 178 CRR ausgefallen sind. Wie unter Artikel 428q Absatz 4 CRR spezifiziert, wird für Amortisierungsdarlehen mit einer vertraglichen Restlaufzeit von einem Jahr oder mehr jeder Teil ermittelt, der in weniger als sechs Monaten fällig wird, und jeder Teil, der innerhalb von mindestens sechs Monaten und weniger als einem Jahr fällig wird, wird so behandelt, als habe er eine Restlaufzeit von weniger als sechs Monaten bzw. von mindestens sechs Monaten und weniger als einem Jahr. |

| 0630 | 1.4.1 Operative Einlagen

Artikel 428ad Buchstabe b und Artikel 428ah Absatz 1 Buchstabe b CRR; der unter 1.4 gemeldete Betrag, der mit operativen Einlagen gemäß der Delegierten Verordnung (EU) 2015/61 verbunden ist. |

| 0640 | 1.4.2 Wertpapierfinanzierungsgeschäfte mit Finanzkunden

Artikel 428e, Artikel 428r Absatz 1 Buchstabe g und Artikel 428s Absatz 1 Buchstabe b CRR; der unter 1.4 gemeldete Betrag, der mit fälligen Zahlungen aus Wertpapierfinanzierungsgeschäften mit Finanzkunden verbunden ist. |

| 0650 | 1.4.2.1 durch Aktiva der Stufe 1 besichert, auf die ein LCR Haircut von 0 % angewandt werden kann

Artikel 428r Absatz 1 Buchstabe g, Artikel 428ad Buchstabe d und Artikel 428h Absatz 1 Buchstabe b CRR; der unter 1.4.2 gemeldete Betrag, der mit Transaktionen verbunden ist, die durch Aktiva der Stufe 1 besichert sind, auf die gemäß der Delegierten Verordnung (EU) 2015/61 ein LCR Haircut von 0 % angewandt werden kann. |

| 0660 | 1.4.2.1.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.4.2.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0670 | 1.4.2.1.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.4.2.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0680 | 1.4.2.1.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.4.2.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0690 | 1.4.2.2 durch andere Aktiva besichert

Artikel 428s Absatz 1 Buchstabe b, Artikel 428ad Buchstabe d und Artikel 428h Absatz 1 Buchstabe b CRR; Der unter 1.4.2 gemeldete Betrag, der mit Transaktionen verbunden ist, die durch Aktiva, die nicht unter Stufe 1 fallen, besichert sind, auf die gemäß der Delegierten Verordnung (EU) 2015/61 ein LCR Haircut von 0 % angewandt werden kann. |

| 0700 | 1.4.2.2.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.4.2.2 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0710 | 1.4.2.2.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.4.2.2 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0720 | 1.4.2.2.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.4.2.2 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0730 | 1.4.3 sonstige Darlehen und Kredite an Finanzkunden

Artikel 428v Buchstabe a und Artikel 428ad Buchstabe d Ziffer iii CRR; der unter 1.4 gemeldete Betrag aus sonstigen Darlehen und Krediten an Finanzkunden, die nicht unter 1.4.1 und 1.4.2 gemeldet werden. |

| 0740 | 1.4.4 Aktiva, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind und sich in einem Deckungsstock befinden

Artikel 428ag Buchstabe h CRR; der unter 1.4 ausgewiesene Betrag, der mit Aktiva verbunden ist, die für eine Restlaufzeit von einem Jahr oder mehr belastet sind und sich in einem Deckungsstock befinden, der durch gedeckte Schuldverschreibungen im Sinne des Artikels 52 Absatz 4 der Richtlinie 2009/65/EG oder gedeckte Schuldverschreibungen, die die Voraussetzungen für die in Artikel 129 Absatz 4 bzw. 5 vorgesehene Behandlung erfüllen, finanziert wird. |

| 0750 | 1.4.5 Darlehen an Nichtfinanzkunden, bei denen es sich nicht um Zentralbanken handelt, wobei diesen Darlehen ein Risikogewicht von 35 % oder weniger zugewiesen wird

Artikel 428d Buchstabe c und Artikel 428af CRR; Der unter 1.4 gemeldete Betrag, der mit Darlehen verbunden ist, die durch Wohnimmobilien besichert sind, oder mit in vollem Umfang durch einen anerkennungsfähigen Sicherungsgeber garantierten Darlehen für Wohnimmobilien im Sinne von Artikel 129 Absatz 1 CRR, oder mit Darlehen, ausgenommen Darlehen an Finanzkunden und Darlehen gemäß Artikel 428r bis Artikel 428ad CRR, sofern diesen Darlehen ein Risikogewicht von 35 % oder weniger im Sinne von Teil 3 Titel II Kapitel 2 CRR zugewiesen wurde. |

| 0760 | 1.4.5.0.1. davon Grundpfandrechte an Wohnimmobilien

Der unter 1.4.5 gemeldete Betrag, der mit durch Grundpfandrechte an Wohnimmobilien besicherten Risikopositionen verbunden ist. |

| 0770 | 1.4.5.1 unbelastet oder belastet für eine Restlaufzeit von weniger als sechs Monaten

Der unter 1.4.5 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als sechs Monaten belastet sind. |

| 0780 | 1.4.5.2 belastet für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr

Der unter 1.4.5 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr, belastet sind. |

| 0790 | 1.4.5.3 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.4.5 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0800 | 1.4.6 sonstige Darlehen an Nichtfinanzkunden, bei denen es sich nicht um Zentralbanken handelt

Artikel 428ad Buchstabe c und Artikel 428ag Buchstabe c CRR; der unter 1.4.5 gemeldete Betrag, der mit Darlehen an Nichtfinanzkunden, bei denen es sich nicht um Zentralbanken handelt, verbunden ist, mit einem Risikogewicht von mehr als 35 % im Einklang mit Teil 3 Titel II Kapitel 2 CRR. |

| 0810 | 1.4.6.0.1. davon Grundpfandrechte an Wohnimmobilien

Der unter 1.4.6 gemeldete Betrag, der mit durch Grundpfandrechte an Wohnimmobilien besicherten Risikopositionen verbunden ist. |

| 0820 | 1.4.6.1 unbelastet oder belastet für eine Restlaufzeit von weniger als einem Jahr

Der unter 1.4.6 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als einem Jahr belastet sind. |

| 0830 | 1.4.6.2 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.4.6 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 0840 | 1.4.7 bilanzwirksame Posten für die Handelsfinanzierung

Artikel 428v Buchstabe b, Artikel 428ad Buchstabe e und Artikel 428ag Buchstabe d CRR; der mit bilanzwirksamen Posten für die Handelsfinanzierung verbundene Betrag |

| 0850 | 1.5 RSF aus interdependenten Aktiva

Artikel 428f und Artikel 428r Absatz 1 Buchstabe f CRR Die Institute melden hier Aktiva, die im Sinne von Artikel 428f CRR mit Verbindlichkeiten interdependent sind. |

| 0860 | 1.5.1 zentralisierte regulierte Spareinlagen

Artikel 428f Absatz 2 Buchstabe a CRR; der unter 1.5 gemeldete Betrag, der mit zentralisierten regulierten Spareinlagen verbunden ist. |

| 0870 | 1.5.2 Förderdarlehen sowie Kredit- und Liquiditätsfazilitäten

Artikel 428f Absatz 2 Buchstabe b CRR; der unter 1.5 gemeldete Betrag, der mit Förderdarlehen sowie Kredit- und Liquiditätsfazilitäten verbunden ist. |

| 0880 | 1.5.3 gedeckte Schuldverschreibungen

Artikel 428f Absatz 2 Buchstabe c CRR; der unter 1.5 gemeldete Betrag, der mit gedeckten Schuldverschreibungen verbunden ist. |

| 0890 | 1.5.4 Derivate-Clearingtätigkeiten für Kunden

Artikel 428f Absatz 2 Buchstabe d CRR; der unter 1.5 gemeldete Betrag, der mit Derivate-Clearingtätigkeiten für Kunden verbunden ist. |

| 0900 | 1.5.5. sonstige

Artikel 428f Absatz 1 CRR; der unter 1.5 gemeldete Betrag, der mit Aktiva verbunden ist, die nicht unter den Posten 1.5.1 bis 1.5.4 aufgeführt sind. |

| 0910 | 1.6 RSF aus Aktiva innerhalb einer Gruppe oder eines institutsbezogenen Sicherungssystems, sofern günstigerer Behandlung unterliegend

Die Institute melden hier Aktiva, für die von den zuständigen Behörden die günstigere Behandlung im Sinne von Artikel 428h CRR gestattet wurde. |

| 0920 | 1.7 RSF aus Derivaten

Artikel 428d, Artikel 428s Absatz 2, Artikel 428ag Buchstabe a und Artikel 428ah Absatz 2 CRR Die Institute melden hier den Betrag der erforderlichen stabilen Refinanzierung aus Derivaten. |

| 0930 | 1.7.1 erforderliche stabile Refinanzierung für Derivatverbindlichkeiten

Der unter 1.7 gemeldete Betrag, bei dem es sich um den absoluten Zeitwert der Netting-Sätze mit einem nach Artikel 428s Absatz 2 CRR berechneten negativen Zeitwert handelt. |

| 0940 | 1.7.2 NSFR für Derivateaktiva

Artikel 428d CRR; der unter 1.7 gemeldete Betrag, der als positive Differenz zwischen nach Artikel 428ah Absatz 2 CRR berechneten Netting-Sätzen berechnet wird. |

| 0950 | 1.7.3 geleisteter Ersteinschuss

Artikel 428ag Buchstabe a CRR; der unter 1.7 gemeldete Betrag, der mit dem geleisteten Ersteinschuss für Derivatkontrakte verbunden ist. |

| 0960 | 1.8 RSF aus Beiträgen zum Ausfallfonds einer ZGP

Artikel 428ag Buchstabe b CRR Die Institute melden hier Posten, die als Beitrag zum Ausfallfonds einer ZGP geleistet werden. |

| 0970 | 1.9 RSF aus sonstigen Aktiva

Die Institute melden hier jegliche Aktiva, die nicht unter den Posten 1.1 bis 1.8. aufgeführt sind. |

| 0980 | 1.9.1 physisch gehandelte Waren

Artikel 428g Buchstabe g CRR; der unter 1.9 gemeldete Betrag, der mit physisch gehandelten Waren verbunden ist. Warenderivate, die unter 1.7 fallen, sind nicht in diesen Posten aufzunehmen. |

| 0990 | 1.9.1.1 unbelastet oder belastet für eine Restlaufzeit von weniger als einem Jahr

Der unter 1.9.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die unbelastet oder noch für eine Restlaufzeit von weniger als einem Jahr belastet sind. |

| 1000 | 1.9.1.2 belastet für eine Restlaufzeit von einem Jahr oder mehr

Der unter 1.9.1 ausgewiesene Betrag, der mit Aktiva verbunden ist, die noch für eine Restlaufzeit von einem Jahr oder mehr belastet sind. |

| 1010 | 1.9.2 Handelstagforderungen

Artikel 428r Absatz 1 Buchstabe e CRR; der unter 1.9 gemeldete Betrag, der mit Handelstagforderungen verbunden ist. |

| 1020 | 1.9.3 notleidende Aktiva

Artikel 428ah Absatz 1 Buchstabe b CRR; der unter 1.9 gemeldete Betrag, der mit notleidenden Aktiva verbunden ist. |

| 1030 | 1.9.4 sonstige Aktiva

Artikel 428ah Absatz 1 Buchstabe b CRR; der unter 1.9 gemeldete Betrag, der mit Aktiva verbunden ist, die nicht unter den Posten 1.9.1 bis 1.9.3 aufgeführt sind. |

| 1040 | 1.10 RSF aus außerbilanziellen Posten

Die Institute melden hier den Betrag der außerbilanziellen Posten, die nicht unter 1.1 bis 1.9 aufgeführt sind und den Anforderungen an die erforderliche stabile Refinanzierung unterliegen. |

| 1050 | 1.10.1 zugesagte Fazilitäten innerhalb einer Gruppe oder eines institutsbezogenen Sicherungssystems, sofern günstigerer Behandlung unterliegend

Der unter 1.10 gemeldete Betrag, der mit zugesagten Fazilitäten verbunden ist, für die von den zuständigen Behörden die günstigere Behandlung im Sinne von Artikel 428h CRR gestattet wurde. |

| 1060 | 1.10.2 zugesagte Fazilitäten

Artikel 428s Absatz 1 Buchstabe c CRR; der unter 1.10 gemeldete Betrag, der mit zugesagten Fazilitäten im Sinne der Delegierten Verordnung (EU) 2015/61 verbunden ist, die nicht unter Posten 1.9.1 gemeldet werden. |

| 1070 | 1.10.3 außerbilanzielle Posten für die Handelsfinanzierung

Artikel 428s Absatz 1 Buchstabe d, Artikel 428u und Artikel 428v Buchstabe c CRR; der unter 1.10 gemeldete Betrag, der mit außerbilanziellen Posten für die Handelsfinanzierung im Sinne von Anhang I CRR verbunden ist. |

| 1080 | 1.10.4 notleidende außerbilanzielle Risikopositionen

Artikel 428ah Absatz 1 Buchstabe b CRR; der unter 1.10 gemeldete Betrag, der mit notleidenden außerbilanziellen Risikopositionen verbunden ist. |

| 1090 | 1.10.5 sonstige außerbilanzielle Risikopositionen, für die die zuständige Behörde Faktoren für die erforderliche stabile Refinanzierung bestimmt hat

Der unter 1.10 gemeldete Betrag für außerbilanzielle Risikopositionen, für die die zuständige Behörde Faktoren für die erforderliche stabile Refinanzierung nach Artikel 428p Absatz 10 CRR bestimmt hat. |

Teil III: Verfügbare stabile Refinanzierung

1. Besondere Bemerkungen

18. Alle Verbindlichkeiten und Eigenmittel werden aufgeschlüsselt nach ihrer Restlaufzeit im Einklang mit Artikel 428j CRR ausgewiesen. Die Restlaufzeitkategorien der Beträge, Standardfaktoren für die verfügbare stabile Refinanzierung und anwendbaren Faktoren für die verfügbare stabile Refinanzierung sind Folgende:

- Restlaufzeit von weniger als sechs Monaten oder ohne festgelegte Laufzeit;

- Restlaufzeit von mindestens sechs Monaten, jedoch weniger als einem Jahr;

- Restlaufzeit von einem Jahr oder mehr.

19. Alle Verbindlichkeiten mit einer Restlaufzeit von einem Jahr oder mehr unterliegen im Einklang mit Artikel 428o CRR einem Faktor für die verfügbare stabile Refinanzierung von 100 %, sofern in den Artikeln 428k bis 428n CRR nichts anderes festgelegt ist.

20. Alle Sichteinlagen werden unter dem Laufzeitband für Verbindlichkeiten mit einer Restlaufzeit von weniger als sechs Monaten ausgewiesen.

21. Nach Artikel 428j Absatz 2 CRR berücksichtigen Institute bestehende Optionen, um die Restlaufzeit einer Verbindlichkeit oder von Eigenmitteln zu ermitteln. Dabei gehen sie von der Annahme aus, dass die Gegenpartei Kündigungsoptionen zum frühestmöglichen Zeitpunkt ausüben wird. Bei Optionen, die nach Ermessen des Instituts ausgeübt werden können, berücksichtigen das Institut und die zuständigen Behörden Reputationsfaktoren, die die Möglichkeit eines Instituts, die Option nicht auszuüben, einschränken könnten, insbesondere Markterwartungen, dass Institute bestimmte Verbindlichkeiten vor Fälligkeit tilgen sollten.

22. Darüber hinaus wird, wie in Artikel 428o festgelegt, Posten des zusätzlichen Kernkapitals, Posten des Ergänzungskapitals und allen sonstigen Eigenkapitalinstrumenten mit expliziten oder eingebetteten Optionen, die - bei Ausübung (auch wenn sie zum Meldestichtag noch nicht ausgeübt wurden) - die effektive Restlaufzeit zum Meldestichtag auf weniger als ein Jahr verkürzen würden, nicht der Faktor für die verfügbare stabile Refinanzierung von 100 % zugeordnet.

23. Nach Artikel 428j Absatz 3 CRR behandeln Institute Einlagen mit vereinbarter Kündigungsfrist entsprechend ihrer jeweiligen Kündigungsfrist und Termineinlagen entsprechend ihrer Restlaufzeit. Abweichend von Absatz 21 berücksichtigen die Institute die Optionen für vorzeitige Abhebungen nicht, wenn der Einleger eine wesentliche Vorfälligkeitsentschädigung für vorzeitige Abhebungen in weniger als einem Jahr zahlen muss, wie sie in Artikel 25 Absatz 4 der Delegierten Verordnung (EU) 2015/61 festgelegt ist, um die Restlaufzeit von Privatkunden-Termineinlagen zu ermitteln.

24. Der Entscheidungsbaum für Meldebogen C 81.00 ist Teil der Erläuterungen zur Festlegung der Kriterien für die Bewertung der Prioritätensetzung für die einzelnen gemeldeten Posten, um einheitliche und vergleichbare Meldungen sicherzustellen. Das Abarbeiten des Entscheidungsbaums allein reicht jedoch nicht aus, d. h. die Institute müssen stets auch die übrigen Erläuterungen in Betracht ziehen. Zur Vereinfachung werden bei dem Entscheidungsbaum Summen, Zwischensummen und "davon"-Posten ignoriert, was jedoch nicht bedeutet, dass sie nicht ebenfalls ausgewiesen werden müssen.

| Nr. | Posten | Entscheidung | Aktion |

| 1 | Hartes Kernkapital? | Ja | ID 2.1.1 |

| Nein | Nr. 2 | ||

| 2 | Zusätzliches Kernkapital? | Ja | ID 2.1.2 |

| Nein | Nr. 3 | ||

| 3 | Ergänzungskapital? | Ja | ID 2.1.3 |

| Nein | Nr. 4 | ||

| 4 | Sonstige Kapitalinstrumente? | Ja | ID 2.1.4 |

| Nein | Nr. 5 | ||

| 5 | Verbindlichkeit, die mit Sicherheiten im Zusammenhang steht, die bei Derivaten als Nachschuss empfangen werden? | Ja | Nicht melden. |

| Nein | Nr. 6 | ||

| 6 | Handelstagverbindlichkeiten? | Ja | ID 2.9.1 |

| Nein | Nr. 7 | ||

| 7 | Interdependente Verbindlichkeit? | Ja | Entsprechendem Posten von ID 2.8. zuweisen |

| Nein | Nr. 8 | ||

| 8 | Verbindlichkeiten und zugesagte Fazilitäten innerhalb einer Gruppe oder eines institutsbezogenen Sicherungssystems, für die die zuständige Behörde eine günstigere Behandlung gestattet hat? | Ja | ID 2.4 |

| Nein | Nr. 9 | ||

| 9 | NSFR für Derivatverbindlichkeiten? | Ja | ID 2.7 |

| Nein | Nr. 10 | ||

| 10 | Latente Steuerschulden? | Ja | ID 2.9.2 |

| Nein | Nr. 11 | ||

| 11 | Minderheitsbeteiligungen? | Ja | ID 2.9.3 |

| Nein | Nr. 12 | ||

| 12 | Stabile Privatkundeneinlagen? | Ja | ID 2.2.1 |

| Nein | Nr. 13 | ||

| 13 | Andere Privatkundeneinlagen? | Ja | ID 2.2.2 |

| Nein | Nr. 14 | ||

| 14 | Verbindlichkeiten, wenn keine Gegenpartei bestimmt werden kann? | Ja | ID 2.6 |

| Nein | Nr. 15 | ||

| 15 | Von Zentralbanken gestellte Verbindlichkeiten? | Ja | ID 2.5.1 oder 2.5.2 zuweisen |

| Nein | Nr. 16 | ||

| 16 | Von Finanzkunden gestellte Verbindlichkeiten? | Ja | Entsprechendem Posten von ID 2.5.3. zuweisen |

| Nein | Nr. 17 | ||

| 17 | Verbindlichkeiten von Nichtfinanzkunden (ausgenommen Zentralbanken)? | Ja | Entsprechendem Posten von ID 2.3. zuweisen |

| Nein | Nr. 18 | ||

| 18 | Andere Verbindlichkeiten, die nicht in den vorstehenden Kategorien berücksichtigt sind? | Ja | ID 2.9.4 |

| Nein | Nicht melden. |

2. Erläuterungen zu bestimmten Spalten

| Spalte | Rechtsgrundlagen und Erläuterungen |

| 0010-0030 | Betrag

Die Institute melden in den Spalten 0010-0030 den Betrag der Verbindlichkeiten und Eigenmittel, der dem anwendbaren Restlaufzeitband zugewiesen wird. |

| 0040-0060 | Standardfaktor für die verfügbare stabile Refinanzierung

Die Standardfaktoren in den Spalten 0040-0060 sind die generell in Teil 6 Titel IV Kapitel 3 CRR spezifizierten Faktoren, die den Teil des Betrags der Verbindlichkeiten und Eigenmittel bestimmen würden, bei dem es sich um die verfügbare stabile Refinanzierung handelt. Sie werden nur zu Informationszwecken bereitgestellt und sind nicht von den Instituten einzugeben. |

| 0070-0090 | Anwendbarer Faktor für die verfügbare stabile Refinanzierung

Teil 6 Titel IV Kapitel 2 und 3 CRR Die Institute melden in den Spalten 0070-0090 die anwendbaren Faktoren für die verfügbare stabile Refinanzierung nach Teil 6 Titel IV Kapitel 3 CRR als Gewichtungen, die multipliziert mit dem Betrag der Verbindlichkeiten oder Eigenmittel den Betrag der einschlägigen verfügbaren stabilen Refinanzierung bestimmen würden. Anwendbare Faktoren können zu gewichteten Durchschnittswerten führen und werden im Dezimalformat gemeldet (z.B. 1,00 für eine anwendbare Gewichtung von 100 Prozent oder 0,50 für eine anwendbare Gewichtung von 50 Prozent). Anwendbare Faktoren können u. a. unternehmensspezifische und nationale Ermessensspielräume widerspiegeln. |

| 0100 | Verfügbare stabile Refinanzierung

Die Institute melden in Spalte 0100 den Wert der verfügbaren stabilen Refinanzierung gemäß den in Artikel 428i CRR festgelegten Definitionen. Diese wird anhand der folgenden Formel berechnet: c0100 = SUM{(c0010 * c 0070), (c0020 * c 0080), (c0030 * c 0090)}. |

3. Erläuterungen zu bestimmten Zeilen

| Zeile | Rechtsgrundlagen und Erläuterungen |

| 0010 | 2 Verfügbare stabile Refinanzierung

Teil 6 Titel IV Kapitel 3 CRR |

| 0020 | 2.1 ASF aus Kapitalposten und -instrumenten

Die Institute melden hier jegliche Aktiva, die nicht unter den Posten 2.1.1 bis 2.1.4. aufgeführt sind. |

| 0030 | 2.1.1 Hartes Kernkapital

Artikel 428o Buchstabe a CRR; Posten des harten Kernkapitals vor Anwendung der Anpassungen (Prudential Filters), Abzüge und Ausnahmen oder Alternativen nach den Artikeln 32 bis 36, 48, 49 und 79 CRR. |

| 0040 | 2.1.2 Zusätzliches Kernkapital

Artikel 428o Buchstabe b und Artikel 428k Absatz 3 Buchstabe d CRR; Posten des zusätzlichen Kernkapitals vor Anwendung der Abzüge und Ausnahmen nach den Artikeln 56 und 79 CRR. |

| 0050 | 2.1.3 Ergänzungskapital

Artikel 428o Buchstabe c und Artikel 428k Absatz 3 Buchstabe d CRR Posten des Ergänzungskapitals vor Anwendung der Abzüge und Ausnahmen nach den Artikeln 66 und 79 CRR, die zum Meldestichtag eine Restlaufzeit von einem Jahr oder mehr ausweisen. |

| 0060 | 2.1.4 Sonstige Kapitalinstrumente

Artikel 428o Buchstabe d und Artikel 428k Absatz 3 Buchstabe d CRR sonstige Kapitalinstrumente mit einer Restlaufzeit von einem Jahr oder mehr zum Meldestichtag. |

| 0070 | 2.2. ASF aus Privatkundeneinlagen

Die Institute melden hier die Summe der unter den 2.2.1 bis 2.2.2 aufgeführten Posten. Dieser Posten umfasst sowohl unbesicherte als auch besicherte Verbindlichkeiten. |

| 0080 | 2.2.0.1 davon Privatkundenanleihen

Artikel 428i CRR Die Institute melden hier Anleihen und andere begebene Schuldverschreibungen, die ausschließlich auf dem Privatkundenmarkt verkauft und auf einem Privatkundenkonto geführt werden. Diese Privatkundenanleihen werden zudem in der entsprechenden Kategorie der Privatkundeneinlagen als "stabile Privatkundeneinlagen" oder "andere Privatkundeneinlagen" unter Posten 2.2.1 bzw. 2.2.2 gemeldet. |

| 0090 | 2.2.1. Stabile Privatkundeneinlagen

Artikel 428n CRR Die Institute melden den Teil der Beträge der Privatkundeneinlagen, der durch ein Einlagensicherungssystem gemäß der Richtlinie 94/19/EG oder der Richtlinie 2014/49/EU oder ein gleichwertiges Einlagensicherungssystem in einem Drittland gedeckt ist und entweder Bestandteil einer etablierten Geschäftsbeziehung ist, sodass eine Entnahme äußerst unwahrscheinlich ist, oder auf einem Zahlungsverkehrskonto gehalten wird. Dies steht im Einklang mit Artikel 24 Absätze 2 und 3 der Delegierten Verordnung (EU) 2015/61 der Kommission, wobei Folgendes gilt: Diese Einlagen erfüllen nicht die Kriterien für eine höhere Abflussrate im Einklang mit Artikel 25 Absätze 2, 3 und 5 der Delegierten Verordnung (EU) 2015/61 der Kommission, sodass sie als "andere Privatkundeneinlagen" gemeldet werden; oder diese Einlagen werden nicht in Drittländern gehalten, bei denen gemäß Artikel 25 Absatz 5 der Delegierten Verordnung (EU) 2015/61 eine höhere Abflussrate angewendet wird, in welchem Falle sie als "andere Privatkundeneinlagen" gemeldet werden müssten. |

| 0100 | 2.2.0.2 davon mit einer wesentlichen Vorfälligkeitsentschädigung

Artikel 428j Absatz 3 CRR Stabile Privatkundeneinlagen, die vor Ablauf eines Jahres bei Zahlung einer Vertragsstrafe, die im Einklang mit Artikel 25 Absatz 4 der Delegierten Verordnung (EU) 2015/61 als wesentlich bewertet wurde, vorzeitig abgehoben werden können. |

| 0110 | 2.2.2 Andere Privatkundeneinlagen

Artikel 428m CRR Die Institute melden den Betrag der anderen Privatkundeneinlagen, die nicht als "stabile Privatkundeneinlagen" unter Posten 2.2.1 erfasst wurden. |

| 0120 | 2.2.0.3 davon mit einer wesentlichen Vorfälligkeitsentschädigung

"Andere Privatkundeneinlagen", die vorzeitig vor Ablauf eines Jahres bei Zahlung einer Vertragsstrafe, die im Einklang mit Artikel 25 Absatz 4 der Delegierten Verordnung (EU) 2015/61 als wesentlich bewertet wurde, abgehoben werden können. |

| 0130 | 2.3 ASF aus anderen Nichtfinanzkunden (ausgenommen Zentralbanken)

Artikel 428l CRR; von nichtfinanziellen Großkunden (ausgenommen Zentralbanken) gestellte Verbindlichkeiten. Die Institute melden hier die Summe der Posten unter 2.3.1 bis 2.3.6. |

| 0140 | 2.3.0.1 davon Wertpapierfinanzierungsgeschäfte

Artikel 428e, Artikel 428r Absatz 1 Buchstabe g und Artikel 428s Absatz 1 Buchstabe b CRR; der unter 2.3 gemeldete Betrag, der mit fälligen Zahlungen aus Wertpapierfinanzierungsgeschäften mit Nichtfinanzkunden verbunden ist. |

| 0150 | 2.3.0.2 davon operative Einlagen

Der unter 2.3 gemeldete Betrag, der in Form operativer Einlagen gestellt wird und für die Erbringung operativer Dienste im Sinne von Artikel 27 der Delegierten Verordnung (EU) 2015/61 erforderlich ist. |

| 0160 | 2.3.1 Vom Zentralstaat eines Mitgliedstaats oder eines Drittstaats gestellte Verbindlichkeiten

Artikel 428l Buchstabe b Ziffer i CRR; der unter 2.3 gemeldete Betrag, der vom Zentralstaat eines Mitgliedstaats oder eines Drittstaats bereitgestellt wird |

| 0170 | 2.3.2 Von regionalen oder lokalen Gebietskörperschaften eines Mitgliedstaats oder eines Drittstaats gestellte Verbindlichkeiten

Artikel 428l Buchstabe b Ziffer ii CRR; der unter 2.3 gemeldete Betrag, der von regionalen oder lokalen Gebietskörperschaften eines Mitgliedstaats oder eines Drittstaats bereitgestellt wird |

| 0180 | 2.3.3 Von öffentlichen Stellen eines Mitgliedstaats oder eines Drittstaats gestellte Verbindlichkeiten

Artikel 428l Buchstabe b Ziffer iii CRR; der unter 2.3 gemeldete Betrag, der von öffentlichen Stellen eines Mitgliedstaats oder eines Drittstaats bereitgestellt wird |

| 0190 | 2.3.4 Von multilateralen Entwicklungsbanken und internationale Organisationen gestellte Verbindlichkeiten

Artikel 428l Buchstabe b Ziffer iv CRR; der unter 2.3 gemeldete Betrag, der von multilateralen Entwicklungsbanken und internationale Organisationen bereitgestellt wird |

| 0200 | 2.3.5 Von nichtfinanziellen Firmenkunden gestellte Verbindlichkeiten

Artikel 428l Buchstabe b Ziffer v CRR; der unter 2.3 gemeldete Betrag, der von nichtfinanziellen Firmenkunden bereitgestellt wird |

| 0210 | 2.3.6 Von Kreditgenossenschaften, privaten Beteiligungsgesellschaften und Einlagenvermittlern gestellte Verbindlichkeiten

Artikel 428l Buchstabe b Ziffer vi CRR; der unter 2.3 gemeldete Betrag, der von Kreditgenossenschaften, privaten Beteiligungsgesellschaften und Einlagenvermittlern bereitgestellt wird |

| 0220 | 2.4 ASF aus Verbindlichkeiten und zugesagten Fazilitäten innerhalb einer Gruppe oder eines institutsbezogenen Sicherungssystems, sofern günstigerer Behandlung unterliegend

Artikel 428h CRR; die Institute melden hier Verbindlichkeiten und zugesagte Fazilitäten, für die die zuständige Behörde die günstigere Behandlung im Sinne von Artikel 428h CRR gestattet hat. |

| 0230 | 2.5 ASF aus anderen Finanzkunden und Zentralbanken

Die Institute melden hier die Summe der unter 2.5.1 bis 2.5.3 aufgeführten Posten. |

| 0240 | 2.5.0.1 davon von Mitgliedern eines Verbunds für das Zentralinstitut gestellte Sichteinlagen

Artikel 428g CRR Zentralinstitute innerhalb eines institutsbezogenen Sicherheitssystems oder eines Genossenschaftsverbunds melden die von Instituten, die zu diesem institutsbezogenen Sicherheitssystem oder Genossenschaftsverbund gehören, empfangenen Sichteinlagen, die gemäß Artikel 16 der Delegierten Verordnung (EU) 2015/61 als liquide Aktiva für das einlegende Institut betrachtet werden. |

| 0250 | 2.5.1 Von der EZB oder der Zentralbank eines Mitgliedstaats gestellte Verbindlichkeiten

Artikel 428k Absatz 3 Buchstabe c Ziffer i und Artikel 428l Buchstabe c Ziffer i CRR; von der EZB oder der Zentralbank eines Mitgliedstaats gestellte Verbindlichkeiten, unabhängig davon, ob sie mit den Wertpapierfinanzierungsgeschäften verbunden sind. |

| 0260 | 2.5.2 Von der Zentralbank eines Drittstaats gestellte Verbindlichkeiten

Artikel 428k Absatz 3 Buchstabe c Ziffer ii und Artikel 428l Buchstabe c Ziffer ii CRR; von der Zentralbank eines Drittstaats gestellte Verbindlichkeiten, unabhängig davon, ob sie mit den Wertpapierfinanzierungsgeschäften verbunden sind. |

| 0270 | 2.5.3 Von Finanzkunden gestellte Verbindlichkeiten

Artikel 428k Absatz 3 Buchstabe c Ziffer iii und Artikel 428l Buchstabe c Ziffer iii CRR von Finanzkunden gestellte Verbindlichkeiten, unabhängig davon, ob sie mit Wertpapierfinanzierungsgeschäften verbunden sind. |

| 0280 | 2.5.3.1 Operative Einlagen

Artikel 428l Buchstabe a CRR Die Institute melden hier den Teil der operativen Einlagen von Finanzkunden im Einklang mit Artikel 27 der Delegierten Verordnung (EU) 2015/61, der für die Erbringung operativer Dienste erforderlich ist. Einlagen, die sich aus einer Korrespondenzbankbeziehung oder aus der Erbringung von Primebroker-Dienstleistungen ergeben, werden als nicht operative Einlagen gemäß Artikel 27 Absatz 5 der Delegierten Verordnung (EU) 2015/61 betrachtet und unter Posten 2.5.3.3 ausgewiesen. Operative Einlagen gemäß Artikel 27 Absatz 1 Buchstabe c der Delegierten Verordnung (EU) 2015/61 der Kommission werden nicht hier, sondern unter Posten 2.3 "ASF aus anderen Nichtfinanzkunden (ausgenommen Zentralbanken)" gemeldet. Der Teil der operativen Einlagen, der den für die Erbringung operativer Dienste erforderlichen Teil übersteigt, wird nicht hier, sondern unter Posten 2.5.3.2 gemeldet. |

| 0290 | 2.5.3.2 Überschüssige operative Einlagen

Die Institute melden hier den Teil der operativen Einlagen von Finanzkunden, der über die für die Erbringung operativer Dienste erforderlichen Mittel hinausgeht. Operative Einlagen gemäß Artikel 27 Absatz 1 Buchstabe c der Delegierten Verordnung (EU) 2015/61 der Kommission werden nicht hier, sondern unter Posten 2.3 "ASF aus anderen Nichtfinanzkunden (ausgenommen Zentralbanken)" gemeldet. |

| 0300 | 2.5.3.3 Sonstige Verbindlichkeiten

Die Institute melden hier von Finanzkunden gestellte Verbindlichkeiten, bei denen es sich nicht um operative Einlagen handelt, bei denen die Gegenpartei bestimmt werden kann. Der Teil der operativen Einlagen, der die für die Erbringung operativer Dienste erforderlichen operativen Einlagen übersteigt, wird nicht hier, sondern unter Posten 2.5.3.2 gemeldet. |

| 0310 | 2.6 ASF aus gestellten Verbindlichkeiten, sofern keine Gegenpartei bestimmt werden kann

Artikel 428k Absatz 3 Buchstabe d und Artikel 428l Buchstabe d CRR Die Institute melden hier Verbindlichkeiten, bei denen die Gegenpartei nicht bestimmt werden kann, einschließlich begebener Wertpapiere, deren Inhaber nicht bestimmt werden kann. |

| 0320 | 2.7 ASF aus Netto-Derivatverbindlichkeiten

Die Negativdifferenz zwischen nach Artikel 428k Absatz 4 CRR berechneten Netting-Sätzen. |

| 0330 | 2.8 ASF aus interdependenten Verbindlichkeiten

Die Institute melden hier Verbindlichkeiten, die im Sinne von Artikel 428f CRR mit Aktiva interdependent sind. Die Institute melden hier die Summe der Posten 2.8.1 bis 2.8.5. |

| 0340 | 2.8.1 Zentralisierte regulierte Spareinlagen

Mit zentralisierten regulierten Spareinlagen zusammenhängende Verbindlichkeiten, die gemäß Artikel 428f Absatz 2 Buchstabe a CRR als mit Aktiva interdependent zu behandeln sind. |

| 0350 | 2.8.2 Förderdarlehen sowie einschlägige Kredit- und Liquiditätsfazilitäten

Mit Förderdarlehen sowie Kredit- und Liquiditätsfazilitäten zusammenhängende Verbindlichkeiten, die gemäß Artikel 428f Absatz 2 Buchstabe b CRR mit Aktiva interdependent sind. |

| 0360 | 2.8.3 Gedeckte Schuldverschreibungen

Mit gedeckten Schuldverschreibungen zusammenhängende Verbindlichkeiten, die gemäß Artikel 428f Absatz 2 Buchstabe c CRR als mit Aktiva interdependent zu behandeln sind. |

| 0370 | 2.8.4 Derivate-Clearingtätigkeiten für Kunden

Mit Derivate-Clearingtätigkeiten für Kunden zusammenhängende Verbindlichkeiten, die gemäß Artikel 428f Absatz 2 Buchstabe d CRR als mit Aktiva interdependent zu behandeln sind. |

| 0380 | 2.8.5. Sonstige

Verbindlichkeiten, die sämtliche in Artikel 428f Absatz 1 CRR festgelegten Bedingungen erfüllen und gemäß Artikel 428f Absatz 1 CRR als mit Aktiva interdependent zu behandeln sind. |

| 0390 | 2.9 ASF aus anderen Verbindlichkeiten

Die Institute melden hier die Summe der unter 2.9.1 bis 2.9.4 gemeldeten Posten. |

| 0400 | 2.9.1 Handelstagverbindlichkeiten

Artikel 428k Absatz 3 Buchstabe a CRR Die Institute melden hier Handelstagverbindlichkeiten, die aus dem Kauf von Finanzinstrumenten, Fremdwährungen und Waren entstehen und bei denen davon ausgegangen wird, dass sie innerhalb des Standard-Abrechnungszyklus oder -zeitraums, der für die jeweilige Börse oder Transaktionsart üblich ist, abgerechnet werden oder die nicht abgerechnet werden konnten, bei denen aber dennoch davon ausgegangen wird, dass sie abgerechnet werden. |

| 0410 | 2.9.2 Latente Steuerschulden

Artikel 428k Absatz 1 Buchstabe a CRR Die Institute melden hier latente Steuerschulden und berücksichtigen den nächstmöglichen Zeitpunkt, zu dem deren Betrag realisiert werden kann, als Restlaufzeit. |

| 0420 | 2.9.3 Minderheitsbeteiligungen

Artikel 428k Absatz 1 Buchstabe b CRR Die Institute melden hier Minderheitsbeteiligungen und berücksichtigen die Laufzeit des Instruments als Restlaufzeit. |

| 0430 | 2.9.4 Sonstige Verbindlichkeiten

Artikel 428k Absatz 1 und Artikel 428k Absatz 3 CRR Die Institute melden hier sonstige Verbindlichkeiten, einschließlich Verkaufspositionen und Positionen mit offener Laufzeit. |

Teil IV: Vereinfachte erforderliche stabile Refinanzierung

1. Besondere Bemerkungen

25. Die Institute melden in der geeigneten Kategorie sämtliche Aktiva, deren wirtschaftlicher Eigentümer sie bleiben, selbst wenn sie diese nicht bilanzieren. Aktiva, deren wirtschaftlicher Eigentümer die Institute nicht bleiben, werden nicht gemeldet, selbst wenn diese Aktiva bilanziert werden.26. Sofern in Teil 6 Titel IV Kapital 7 CRR nichts anderes spezifiziert ist, wird im Einklang mit Artikel 428aq CRR der Betrag der erforderlichen stabilen Refinanzierung (RSF) berechnet, indem der Betrag der Aktiva und außerbilanziellen Posten mit den Faktoren für die stabile Refinanzierung multipliziert wird.

27. Aktiva, die im Sinne der Delegierten Verordnung (EU) 2015/61 als liquide Aktiva behandelt werden können (erstklassige liquide Aktiva), werden als solche ausgewiesen, unabhängig davon, ob sie die operativen Anforderungen nach Artikel 8 dieser Delegierten Verordnung erfüllen. Diese Aktiva werden in benannten Spalten ausgewiesen, ungeachtet ihrer Restlaufzeit.

28. Alle Aktiva, die nicht erstklassig und liquide sind, und alle außerbilanziellen Posten, die nicht erstklassig und liquide sind, werden aufgeschlüsselt nach ihrer Restlaufzeit gemäß Artikel 428ar CRR ausgewiesen. Die Restlaufzeitkategorien der Beträge, Standardfaktoren und anwendbaren Faktoren sind Folgende:

- Restlaufzeit von weniger als einem Jahr oder ohne festgelegte Laufzeit;

- Restlaufzeit von einem Jahr oder mehr.

29. Die Institute berücksichtigen bei der Berechnung der Restlaufzeit von handelbaren zentralbankfähigen Aktiva, die nicht erstklassig und liquide sind, und außerbilanziellen Posten Optionen, wobei von der Annahme ausgegangen wird, dass der Emittent oder die Gegenpartei jegliche Option zur Verlängerung der Laufzeit des Aktivums ausüben wird. Bei Optionen, die nach Ermessen des Instituts ausgeübt werden können, berücksichtigen das Institut und die zuständigen Behörden Reputationsfaktoren, die die Möglichkeit eines Instituts, die Option nicht auszuüben, einschränken könnten, und erwägen dabei insbesondere Erwartungen der Märkte und Kunden, dass das Institut die Laufzeit bestimmter Aktiva bei Fälligkeit verlängern sollte.

30. Bei einigen Posten melden die Institute Vermögenswerte nach deren Status und/oder der Laufzeit der Belastung der Vermögenswerte im Einklang mit Artikel 428aq Absätze 4, 5 und 6 CRR.

31. Der Entscheidungsbaum für Meldebogen C 82.00 ist Teil der Erläuterungen zur Festlegung der Kriterien für die Bewertung der Prioritätensetzung für die einzelnen gemeldeten Posten, um einheitliche und vergleichbare Meldungen sicherzustellen. Das Abarbeiten des Entscheidungsbaums allein reicht jedoch nicht aus, d. h. die Institute müssen stets auch die übrigen Erläuterungen in Betracht ziehen. Zur Vereinfachung werden bei dem Entscheidungsbaum Summen, Zwischensummen und "davon"-Posten ignoriert, was jedoch nicht bedeutet, dass sie nicht ebenfalls ausgewiesen werden müssen.

32. Wie in Artikel 428aq Absatz 5 CRR spezifiziert, muss - wenn ein Institut Aktiva, die es, einschließlich im Rahmen von Wertpapierfinanzierungsgeschäften, geliehen hat und die es nicht bilanziert, weiterverwendet oder weiterverpfändet - die Transaktion, in deren Rahmen die Aktiva geliehen wurden, als belastet behandelt werden, sofern die Transaktion nicht fällig werden kann, ohne dass das Institut die geliehenen Aktiva zurückgibt.

| Nr. | Posten | Entscheidung | Aktion |

| 1 | Netting-Sätze aus Derivatkontrakten mit negativem Zeitwert, vor Berücksichtigung geleisteter Sicherheiten oder Ausgleichszahlungen und Einnahmen im Zusammenhang mit Änderungen bei der Marktbewertung dieser Kontrakte? | Ja | ID 1.7.1 |

| Nein | Nr. 2 | ||

| 2 | Aktivum oder außerbilanzieller Posten, das/der bei Derivaten als Einschuss geleistet wurde? | Ja | ID 1.7.3 |

| Nein | Nr. 3 | ||

| 3 | Aktivum oder außerbilanzieller Posten, das/der als Beitrag zu einem Ausfallfonds einer ZGP geleistet wurde? | Ja | ID 1.8 |

| Nein | Nr. 4 | ||

| 4 | Posten, dessen wirtschaftlicher Eigentümer das Institut bleibt? | Ja | Nr. 5 |

| Nein | Nr. 19 | ||

| 5 | Aktivum, das mit Sicherheiten im Zusammenhang steht, die bei Derivaten als Ersteinschuss oder Nachschuss gestellt wurden? | Ja | Nicht melden. |

| Nein | Nr. 6 | ||

| 6 | Notleidende Aktiva oder ausgefallene Wertpapiere? | Ja | ID 1.9 |

| Nein | Nr. 7 | ||

| 7 | Handelstagforderungen? | Ja | ID 1.9 |

| Nein | Nr. 8 | ||

| 8 | Interdependente Aktiva? | Ja | Entsprechendem Posten von ID 1.5. zuweisen |

| Nein | Nr. 9 | ||

| 9 | Aktiva innerhalb einer Gruppe oder eines institutsbezogenen Sicherungssystems, für die die zuständige Behörde die günstigere Behandlung gestattet hat? | Ja | ID 1.6 |

| Nein | Nr. 10 | ||

| 10 | Zentralbank-Aktiva? | Ja | Entsprechendem Posten von ID 1.1. zuweisen |

| Nein | Nr. 11 | ||

| 11 | Liquide Aktiva? | Ja | Entsprechendem Posten von ID 1.2.1 bis 1.2.4 zuweisen |

| Nein | Nr. 12 | ||

| 12 | Wertpapiere in Form nicht liquider Aktiva? | Ja | ID 1.3 |

| Nein | Nr. 13 | ||

| 13 | Bilanzwirksame Posten für die Handelsfinanzierung? | Ja | ID 1.4.3 |

| Nein | Nr. 14 | ||

| 14 | NSFR für derivative Aktiva? | Ja | ID 1.7.2 |

| Nein | Nr. 15 | ||

| 15 | Darlehen? | Ja | Nr. 16 |

| Nein | Nr. 20 | ||

| 16 | Darlehen für Nichtfinanzkunden? | Ja | ID 1.4.1 |

| Nein | Nr. 17 | ||

| 17 | Darlehen für Finanzkunden? | Ja | ID 1.4.2 |

| Nein | Nr. 18 | ||

| 18 | Sonstige Aktiva, die nicht in den vorstehenden Kategorien berücksichtigt sind? | Ja | ID 1.9 |

| Nein | Nicht melden. | ||

| 19 | Außerbilanzielle Risikoposition? | Ja | Nr. 20 |

| Nein | Nicht melden. | ||

| 20 | Notleidende Risikoposition? | Ja | ID 1.10.4 |

| Nein | Nr. 21 | ||

| 21 | Zugesagte Fazilitäten? | Ja | Nr. 22 |

| Nein | Nr. 23 | ||

| 22 | Zugesagte Fazilitäten, für die die zuständige Behörde die günstigere Behandlung gestattet hat? | Ja | ID 1.10.1 |

| Nein | ID 1.10.2 | ||

| 23 | Außerbilanzieller Posten für die Handelsfinanzierung? | Ja | ID 1.10.3 |

| Nein | Nr. 24 | ||

| 24 | Sonstige außerbilanzielle Risikopositionen, für die die zuständige Behörde den Faktor für die erforderliche stabile Refinanzierung bestimmt hat? | Ja | ID 1.10.5 |

| Nein | Nicht melden. |

2. Erläuterungen zu bestimmten Spalten

| Spalte | Rechtsgrundlagen und Erläuterungen |

| 0010-0020 | Betrag der Aktiva, die nicht erstklassig und liquide sind

Sofern in Teil 6 Titel IV Kapital 7 CRR nichts anderes spezifiziert ist, melden die Institute in den Spalten 0010-0020 den Betrag der Aktiva und außerbilanziellen Posten nach Teil 6 Titel IV Kapitel 7 Abschnitt 2 CRR. Der Betrag wird in den Spalten 0010-0020 ausgewiesen, wenn die betreffenden Posten nicht als liquide Aktiva gemäß der Delegierten Verordnung (EU) 2015/61 behandelt werden können, unabhängig davon, ob sie die operativen Anforderungen nach Artikel 8 dieser Delegierten Verordnung erfüllen. |

| 0030 | Betrag der erstklassigen und liquiden Aktiva

Siehe die Erläuterungen in den Spalten 0010-0020. Der Betrag wird in der Spalte 0030 ausgewiesen, wenn die betreffenden Posten als liquide Aktiva gemäß der Delegierten Verordnung (EU) 2015/61 behandelt werden können, unabhängig davon, ob sie die operativen Anforderungen nach Artikel 8 dieser Delegierten Verordnung erfüllen. |

| 0040-0060 | Standardfaktor für die erforderliche stabile Refinanzierung

Teil 6 Titel IV Kapitel 7 Abschnitt 2 CRR Die Standardfaktoren in den Spalten 0040-0060 sind die generell in Teil 6 Titel IV Kapitel 7 CRR spezifizierten Faktoren, die den Teil des Betrags der Aktiva und außerbilanziellen Posten bestimmen würden, bei dem es sich um die erforderliche stabile Refinanzierung handelt. Sie werden nur zu Informationszwecken bereitgestellt und sind nicht von den Instituten einzugeben. |

| 0070-0900 | Anwendbarer Faktor für die erforderliche stabile Refinanzierung

Kapitel 2 und Kapitel 7 CRR Die Institute melden in den Spalten 0070-0900 den anwendbaren Faktor, der auf Posten gemäß Teil 6 Titel IV Kapitel 7 CRR anzuwenden ist. Anwendbare Faktoren können zu gewichteten Durchschnittswerten führen und werden im Dezimalformat gemeldet (z.B. 1,00 für eine anwendbare Gewichtung von 100 Prozent oder 0,50 für eine anwendbare Gewichtung von 50 Prozent). Anwendbare Faktoren können u. a. unternehmensspezifische und nationale Ermessensspielräume widerspiegeln. |

| 0100 | Erforderliche stabile Refinanzierung:

Die Institute melden in Spalte 0100 die erforderliche stabile Refinanzierung gemäß Teil 6 Titel IV Kapitel 7 CRR. Diese wird anhand der folgenden Formel berechnet: c0100 = SUM{(c0010 * c 0070), (c0020 * c 0080), (c0030 * c 0090)}. |

3. Erläuterungen zu bestimmten Zeilen

| Zeile | Rechtsgrundlagen und Erläuterungen |

| 0010 | 1 Erforderliche stabile Refinanzierung

Die Institute melden hier Posten, die der erforderlichen stabilen Refinanzierung gemäß Teil 6 Titel IV Kapitel 7 CRR unterliegen. |

| 0020 | 1.1 RSF aus Zentralbank-Aktiva