Für einen individuellen Ausdruck passen Sie bitte die Für einen individuellen Ausdruck passen Sie bitte dieEinstellungen in der Druckvorschau Ihres Browsers an. ▢ Regelwerk, EU 2016, Allgemeines - EU Bund |  |

Verordnung (EU) 2016/2067 der Kommission vom 22. November 2016 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf den International Financial Reporting Standard 9

(Text von Bedeutung für den EWR)

(ABl. Nr. L 323 vom 29.11.2016 S. 1)

Die Europäische Kommission -

gestützt auf den Vertrag über die Arbeitsweise der Europäischen Union,

gestützt auf die Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates vom 19. Juli 2002 betreffend die Anwendung internationaler Rechnungslegungsstandards 1, insbesondere auf Artikel 3 Absatz 1,

in Erwägung nachstehender Gründe:

(1) Mit der Verordnung (EG) Nr. 1126/2008 der Kommission 2 wurden bestimmte internationale Rechnungslegungsstandards und Interpretationen, die am 15. Oktober 2008 vorlagen, in das EU-Recht übernommen.

(2) Am 24. Juli 2014 veröffentlichte das International Accounting Standards Board (IASB) den International Financial Reporting Standard (IFRS) 9 Finanzinstrumente. Der Standard soll die Rechnungslegung für Finanzinstrumente verbessern, indem Schwierigkeiten angegangen werden, die während der Finanzkrise in diesem Bereich zutage getreten sind. Insbesondere wird mit dem IFRS 9 dem von der G20 vorgegebenen Ziel Rechnung getragen, sich einem stärker zukunftsorientierten Modell für die Anerkennung erwarteter Verluste aus finanziellen Vermögenswerten zuzuwenden.

(3) Um Kohärenz zwischen den internationalen Rechnungslegungsstandards zu gewährleisten, müssen aufgrund der Übernahme des IFRS 9 konsequenterweise auch International Accounting Standard (IAS) 1, IAS 2, IAS 8, IAS 10, IAS 12, IAS 20, IAS 21, IAS 23, IAS 28, IAS 32, IAS 33, IAS 36, IAS 37, IAS 39, IFRS 1, IFRS 2, IFRS 3, IFRS 4, IFRS 5, IFRS 7, IFRS 13, Interpretation 2 des International Financial Reporting Interpretations Committee (IFRIC), IFRIC 5, IFRIC 10, IFRIC 12, IFRIC 16, IFRIC 19 und Interpretation 27 des Standing Interpretations Committee (SIC) geändert werden. Um Kohärenz mit dem Unionsrecht zu gewährleisten, wurde eine sich daraus ergebende Änderung an IAS 39 in Bezug auf die Bilanzierung der Absicherung des beizulegenden Zeitwerts in dieser Verordnung nicht berücksichtigt. Darüber hinaus wird IFRIC 9 durch IFRS 9 aufgehoben.

(4) Nach Anhörung der Europäischen Beratergruppe für Rechnungslegung (European Financial Reporting Advisory Group, EFRAG) und unter Berücksichtigung der Fragen, die sich daraus ergeben haben, insbesondere im Hinblick auf die Auswirkungen der Anwendung des IFRS 9 auf den Versicherungssektor, wurde festgestellt, dass IFRS 9 die in Artikel 3 Absatz 2 der Verordnung (EG) Nr. 1606/2002 genannten Kriterien für eine Übernahme erfüllt.

(5) Die Kommission muss die internationalen Rechnungslegungsstandards rechtzeitig übernehmen, um das Verständnis der Anleger und ihr Vertrauen nicht zu untergraben. Bei der Übernahme des IFRS 9 wird allerdings zugleich anerkannt, dass dem Versicherungssektor die Option eingeräumt werden muss, den Standard später anzuwenden. Das IASB hat eine Initiative eingeleitet, um diesen Aspekt anzugehen, und wird voraussichtlich einen Vorschlag für eine einheitliche international anerkannte Lösung vorlegen. Für den Fall, dass die vom IASB bis zum 31. Juli 2016 angenommenen Bestimmungen nicht als zufriedenstellend angesehen werden, beabsichtigt die Kommission jedoch, dem Versicherungssektor die Option einzuräumen, IFRS 9 während eines befristeten Zeitraums nicht anzuwenden.

(6) Die Verordnung (EG) Nr. 1126/2008 sollte daher entsprechend geändert werden.

(7) Die in der vorliegenden Verordnung vorgesehenen Maßnahmen stehen mit der Stellungnahme des Regelungsausschusses für Rechnungslegung in Einklang

- hat folgende Verordnung erlassen:

1. Der Anhang der Verordnung (EG) Nr. 1126/2008 wird wie folgt geändert:

- International Financial Reporting Standard (IFRS) 9 Finanzinstrumente wird dem Anhang der vorliegenden Verordnung entsprechend geändert;

- die folgenden internationalen Rechnungslegungsstandards werden gemäß IFRS 9 Finanzinstrumente dem Anhang der vorliegenden Verordnung entsprechend geändert:

- IAS 1 Darstellung des Abschlusses;

- IAS 2 Vorräte;

- IAS 8 Rechnungslegungsmethoden, Änderungen von rechnungslegungsbezogenen Schätzungen und Fehler;

- IAS 10 Ereignisse nach dem Abschlussstichtag;

- IAS 12 Ertragsteuern;

- IAS 20 Bilanzierung und Darstellung von Zuwendungen der öffentlichen Hand;

- IAS 21 Auswirkungen von Wechselkursänderungen;

- IAS 23 Fremdkapitalkosten;

- IAS 28 Anteile an assoziierten Unternehmen und Gemeinschaftsunternehmen;

- IAS 32 Finanzinstrumente: Darstellung;

- IAS 33 Ergebnis je Aktie;

- IAS 36 Wertminderung von Vermögenswerten;

- IAS 37 Rückstellungen, Eventualverbindlichkeiten und Eventualforderungen;

- IAS 39 Finanzinstrumente: Ansatz und Bewertung;

- IFRS 1 Erstmalige Anwendung der International Financial Reporting Standards;

- IFRS 2 Anteilsbasierte Vergütung;

- IFRS 3 Unternehmenszusammenschlüsse;

- IFRS 4 Versicherungsverträge;

- IFRS 5 Zur Veräußerung gehaltene langfristige Vermögenswerte und aufgegebene Geschäftsbereiche;

- IFRS 7 Finanzinstrumente: Angaben;

- IFRS 13 Bemessung des beizulegenden Zeitwerts;

- Interpretation 2 des International Financial Reporting Interpretations Committee (IFRIC) Geschäftsanteile an Genossenschaften und ähnliche Instrumente;

- IFRIC 5 Rechte auf Anteile an Fonds für Entsorgung, Rekultivierung und Umweltsanierung;

- IFRIC 10 Zwischenberichterstattung und Wertminderung;

- IFRIC 12 Dienstleistungskonzessionsvereinbarungen;

- IFRIC 16 Absicherung einer Nettoinvestition in einen ausländischen Geschäftsbetrieb;

- IFRIC 19 Tilgung finanzieller Verbindlichkeiten durch Eigenkapitalinstrumente;

- Interpretation 27 des Standing Interpretations Committee (SIC) Beurteilung des wirtschaftlichen Gehalts von Transaktionen in der rechtlichen Form von Leasingverhältnissen.

- .IFRIC 9 Neubeurteilung eingebetteter Derivate wird im Einklang mit IFRS 9 dem Anhang der vorliegenden Verordnung entsprechend aufgehoben.

2. Die Unternehmen wenden folgende Bestimmungen im Hinblick auf die Verweise auf IFRS 9 mit Beginn des ersten am oder nach dem 1. Januar 2018 beginnenden Geschäftsjahres nicht mehr an:

- Artikel 1 Absatz 2 der Verordnung (EU) Nr. 1254/2012 der Kommission 3;

- Artikel 1 Absatz 2 der Verordnung (EU) Nr. 1255/2012 der Kommission 4;

- Artikel 1 Absatz 2 der Verordnung (EU) Nr. 183/2013 der Kommission 5;

- Artikel 1 Absatz 2 der Verordnung (EU) Nr. 313/2013 der Kommission 6;

- Artikel 1 Absatz 2 der Verordnung (EU) Nr. 1174/2013 der Kommission 7;

- Artikel 1 Absatz 2 der Verordnung (EU) Nr. 1361/2014 der Kommission 8;

- Artikel 1 Absatz 2 der Verordnung (EU) 2015/28 der Kommission 9;

- Artikel 1 Absatz 2 der Verordnung (EU) 2015/2173 der Kommission 10;

- Artikel 1 Absatz 2 der Verordnung (EU) 2015/2441 der Kommission 11;

- Artikel 1 Absatz 2 der Verordnung (EU) 2016/1703 der Kommission 12;

- Artikel 1 Absatz 2 der Verordnung (EU) 2016/1905 der Kommission 13.

3. Beschließt ein Unternehmen, IFRS 9 Finanzinstrumente auf Geschäftsjahre anzuwenden, die vor dem 1. Januar 2018 beginnen, so wendet es die Bestimmungen des Absatzes 2 auf die betreffenden Jahre an.

Die Unternehmen wenden die in Artikel 1 genannten Änderungen spätestens mit Beginn des ersten am oder nach dem 1. Januar 2018 beginnenden Geschäftsjahres an.

Diese Verordnung tritt am zwanzigsten Tag nach ihrer Veröffentlichung im Amtsblatt der Europäischen Union in Kraft.

Diese Verordnung ist in allen ihren Teilen verbindlich und gilt unmittelbar in jedem Mitgliedstaat.

2) Verordnung (EG) Nr. 1126/2008 der Kommission vom 3. November 2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates (ABl. Nr. L 320 vom 29.11.2008 S. 1).

3) Verordnung (EU) Nr. 1254/2012 der Kommission vom 11. Dezember 2012 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf International Financial Reporting Standard 10, International Financial Reporting Standard 11, International Financial Reporting Standard 12, International Accounting Standard 27 (2011) und International Accounting Standard 28 (2011) (ABl. Nr. L 360 vom 29.12.2012 S. 1).

4) Verordnung (EU) Nr. 1255/2012 der Kommission vom 11. Dezember 2012 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf International Accounting Standard 12 und International Financial Reporting Standards 1 und 13 sowie Interpretation 20 des International Financial Reporting Interpretations Committee (ABl. Nr. L 360 vom 29.12.2012 S. 78).

5) Verordnung (EU) Nr. 183/2013 der Kommission vom 4. März 2013 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf International Financial Reporting Standard 1 (ABl. Nr. L 61 vom 05.03.2013 S. 6).

6) Verordnung (EU) Nr. 313/2013 der Kommission vom 4. April 2013 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf Konzernabschlüsse, Gemeinsame Vereinbarungen und Angaben zu Anteilen an anderen Unternehmen: Übergangsleitlinien (Änderungen an IFRS 10, IFRS 11 und IFRS 12) (ABl. Nr. L 95 vom 05.04.2013 S. 9).

7) Verordnung (EU) Nr. 1174/2013 der Kommission vom 20. November 2013 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf die International Financial Reporting Standards 10 und 12 und auf International Accounting Standard 27 (ABl. Nr. L 312 vom 21.11.2013 S. 1).

8) Verordnung (EU) Nr. 1361/2014 der Kommission vom 18. Dezember 2014 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf die International Financial Reporting Standards 3 und 13 und auf International Accounting Standard 40 (ABl. Nr. L 365 vom 19.12.2014 S. 120).

9) Verordnung (EU) 2015/28 der Kommission vom 17. Dezember 2014 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf die International Financial Reporting Standards 2, 3 und 8 und die International Accounting Standards 16, 24 und 38 (ABl. Nr. L 5 vom 09.01.2015 S. 1).

10) Verordnung (EU) 2015/2173 der Kommission vom 24. November 2015 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf den International Financial Reporting Standard 11 (ABl. Nr. L 307 vom 25.11.2015 S. 11).

11) Verordnung (EU) 2015/2441 der Kommission vom 18. Dezember 2015 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf den International Accounting Standard 27 (ABl. Nr. L 336 vom 23.12.2015 S. 49).

12) Verordnung (EU) 2016/1703 vom 22. September 2016 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf die International Financial Reporting Standards 10 und 12 und auf International Financial Reporting Standard 28 (ABl. Nr. L 257 vom 23.09.2016 S. 1).

13) Verordnung (EU) 2016/1905 vom 22. September 2016 zur Änderung der Verordnung (EG) Nr. 1126/2008 zur Übernahme bestimmter internationaler Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates im Hinblick auf International Financial Reporting Standard 15 (ABl. Nr. L 295 vom 29.10.2016 S. 19).

| IFRS 9 Finanzinstrumente | Anhang |

International Financial Reporting Standard 9

Finanzinstrumente

Kapitel 1

Zielsetzung

1.1. Zielsetzung dieses Standards ist die Festlegung von Rechnungslegungsgrundsätzen für finanzielle Vermögenswerte und finanzielle Verbindlichkeiten, die den Abschlussadressaten relevante und nützliche Informationen für ihre Einschätzung bezüglich der Höhe, des Zeitpunkts und der Unsicherheit der künftigen Zahlungsströme eines Unternehmens liefern.

Kapitel 2

Anwendungsbereich

2.1. Dieser Standard ist von allen Unternehmen auf alle Arten von Finanzinstrumenten anzuwenden, davon ausgenommen sind:

- Anteile an Tochterunternehmen, assoziierten Unternehmen und Gemeinschaftsunternehmen, die gemäß IFRS 10 Konzernabschlüsse, IAS 27 Einzelabschlüsse oder IAS 28 Anteile an assoziierten Unternehmen und Gemeinschaftsunternehmen bilanziert werden. In einigen Fällen muss oder darf ein Unternehmen jedoch gemäß IFRS 10, IAS 27 oder IAS 28 einen Anteil an einem Tochterunternehmen, einem assoziierten Unternehmen oder einem Gemeinschaftsunternehmen nach allen oder einem Teil der Vorgaben des vorliegenden Standards bilanzieren. Ebenfalls anzuwenden ist er auf Derivate auf einen Anteil an einem Tochterunternehmen, einem assoziierten Unternehmen oder einem Gemeinschaftsunternehmen, sofern das Derivat nicht der Definition eines Eigenkapitalinstruments des Unternehmens in IAS 32 Finanzinstrumente: Darstellung entspricht.

- Rechte und Verpflichtungen aus Leasingverhältnissen, für die IAS 17 Leasingverhältnisse gilt.

Allerdings unterliegen:

- Forderungen aus Leasingverhältnissen, die vom Leasingnehmer angesetzt wurden, den im vorliegenden Standard enthaltenen Ausbuchungs- und Wertminderungsvorschriften;

- Verbindlichkeiten aus Finanzierungs-Leasingverhältnissen, die vom Leasingnehmer angesetzt wurden, den im vorliegenden Standard enthaltenen Ausbuchungsvorschriften; und

- in Leasingverhältnisse eingebettete Derivate den im vorliegenden Standard enthaltenen Vorschriften für eingebettete Derivate.

- Rechte und Verpflichtungen eines Arbeitgebers aus Altersversorgungsplänen, für die IAS 19 Leistungen an Arbeitnehmer gilt.

- Finanzinstrumente, die von dem Unternehmen emittiert wurden und der Definition eines Eigenkapitalinstruments gemäß IAS 32 (einschließlich Optionen und Optionsscheinen) entsprechen oder die gemäß den Paragraphen 16A und 16B oder 16C und 16D des IAS 32 als Eigenkapitalinstrumente zu klassifizieren sind. Der Inhaber solcher Eigenkapitalinstrumente hat den vorliegenden Standard jedoch auf diese Instrumente anzuwenden, es sei denn, es liegt der unter (a) genannte Ausnahmefall vor.

- Rechte und Verpflichtungen aus (i) einem Versicherungsvertrag im Sinne von IFRS 4 Versicherungsverträge, bei denen es sich nicht um Rechte und Verpflichtungen eines Emittenten aus einem Versicherungsvertrag handelt, der der Definition einer finanziellen Garantie entspricht, oder aus (ii) einem Vertrag, der aufgrund der Tatsache, dass er eine ermessensabhängige Überschussbeteiligung vorsieht, in den Anwendungsbereich von IFRS 4 fällt. Für ein Derivat, das in einen unter IFRS 4 fallenden Vertrag eingebettet ist, gilt dieser Standard aber dennoch, wenn das Derivat nicht selbst ein Vertrag ist, der in den Anwendungsbereich von IFRS 4 fällt. Hat ein Finanzgarantiegeber darüber hinaus zuvor ausdrücklich erklärt, dass er diese Garantien als Versicherungsverträge betrachtet, und hat er sie nach den für Versicherungsverträge geltenden Vorschriften bilanziert, so kann er auf diese finanziellen Garantien diesen Standard oder IFRS 4 anwenden (siehe Paragraphen B2.5-B2.6). Der Garantiegeber kann diese Entscheidung vertragsweise fällen, doch ist sie für jeden Vertrag unwiderruflich.

- alle Termingeschäfte, die zwischen einem Erwerber und einem verkaufenden Anteilseigner im Hinblick darauf geschlossen werden, ein zu erwerbendes Unternehmen zu erwerben oder zu veräußern, die zu einem künftigen Erwerbszeitpunkt zu einem Unternehmenszusammenschluss führen werden, der in den Anwendungsbereich des IFRS 3 Unternehmenszusammenschlüsse fällt. Die Laufzeit des Termingeschäfts sollte einen angemessenen Zeitraum, der in der Regel für die erforderlichen Genehmigungen und die Durchführung der Transaktion notwendig ist, nicht überschreiten.

- Kreditzusagen, bei denen es sich nicht um die in Paragraph 2.3 beschriebenen Zusagen handelt. Auf Kreditzusagen, die nicht anderweitig unter diesen Standard fallen, hat der Emittent jedoch die im vorliegenden Standard enthaltenen Wertminderungsvorschriften anzuwenden. Ferner unterliegen alle Kreditzusagen den im vorliegenden Standard enthaltenen Ausbuchungsvorschriften.

- Finanzinstrumente, Verträge und Verpflichtungen im Zusammenhang mit anteilsbasierten Vergütungen, für die IFRS 2 Anteilsbasierte Vergütung gilt. Davon ausgenommen sind die in den Anwendungsbereich der Paragraphen 2.4-2.7 dieses Standards fallenden Verträge, für die dieser Standard somit gilt.

- Ansprüche auf Zahlungen zur Erstattung von Ausgaben, zu denen das Unternehmen verpflichtet ist, um eine Verbindlichkeit zu begleichen, die es gemäß IAS 37 Rückstellungen, Eventualverbindlichkeiten und Eventualforderungen als Rückstellung ansetzt oder für die es in einer früheren Periode gemäß IAS 37 eine Rückstellung angesetzt hat.

- in den Anwendungsbereich des IFRS 15 Umsatzerlöse aus Verträgen mit Kunden fallende Rechte und Verpflichtungen, bei denen es sich um Finanzinstrumente handelt, ausgenommen jener, die nach IFRS 15 gemäß dem vorliegenden Standard bilanziert werden.

2.2. Die im vorliegenden Standard enthaltenen Wertminderungsvorschriften sind auf jene Rechte anzuwenden, die nach IFRS 15 zur Erfassung von Wertminderungsaufwendungen und -erträgen gemäß dem vorliegenden Standard bilanziert werden.

2.3. In den Anwendungsbereich dieses Standards fallen folgende Kreditzusagen:

- Kreditzusagen, die das Unternehmen als finanzielle Verbindlichkeiten designiert, die erfolgswirksam zum beizulegenden Zeitwert bewertet werden (siehe Paragraph 4.2.2). Ein Unternehmen, das die aus seinen Kreditzusagen resultierenden Vermögenswerte in der Vergangenheit für gewöhnlich kurz nach der Ausreichung verkauft hat, hat diesen Standard auf all seine Kreditzusagen derselben Klasse anzuwenden.

- Kreditzusagen, die durch einen Nettoausgleich in bar oder durch Lieferung oder Emission eines anderen Finanzinstruments erfüllt werden können. Bei diesen Kreditzusagen handelt es sich um Derivate. Eine Kreditzusage gilt nicht allein aufgrund der Tatsache, dass das Darlehen in Tranchen ausgezahlt wird (beispielsweise ein Hypothekenkredit, der gemäß dem Baufortschritt in Tranchen ausgezahlt wird), als im Wege eines Nettoausgleichs erfüllt.

- Zusagen, einen Kredit unter dem Marktzinssatz zur Verfügung zu stellen (siehe Paragraph 4.2.1 (d)).

2.4. Dieser Standard ist auf Verträge über den Kauf oder Verkauf eines nicht finanziellen Postens anzuwenden, die durch einen Nettoausgleich in bar oder anderen Finanzinstrumenten oder durch den Tausch von Finanzinstrumenten, so als handle es sich bei den Verträgen um Finanzinstrumente, erfüllt werden können. Davon ausgenommen sind Verträge, die zwecks Empfang oder Lieferung nicht finanzieller Posten gemäß dem erwarteten Einkaufs-, Verkaufs- oder Nutzungsbedarf des Unternehmens geschlossen wurden und in diesem Sinne weiter gehalten werden. Anzuwenden ist dieser Standard allerdings auf Verträge, die ein Unternehmen gemäß Paragraph 2.5 als erfolgswirksam zum beizulegenden Zeitwert bewertet designiert.

2.5. Verträge über den Kauf oder Verkauf eines nicht finanziellen Postens, die durch einen Nettoausgleich in bar oder anderen Finanzinstrumenten oder durch den Tausch von Finanzinstrumenten, so als handle es sich bei den Verträgen um Finanzinstrumente, erfüllt werden können, können unwiderruflich als erfolgswirksam zum beizulegenden Zeitwert bewertet designiert werden, selbst wenn sie zwecks Empfang oder Lieferung nicht finanzieller Posten gemäß dem erwarteten Einkaufs-, Verkaufs- oder Nutzungsbedarf des Unternehmens geschlossen wurden. Diese Designation ist nur bei Vertragsbeginn und nur dann möglich, wenn Inkongruenzen beim Ansatz (zuweilen als "Rechnungslegungsanomalie" bezeichnet) beseitigt oder signifikant verringert werden, die ansonsten ohne Ansatz dieses Vertrags entstehen würden, da dieser vom Anwendungsbereich des vorliegenden Standards ausgenommen ist (siehe Paragraph 2.4).

2.6. Die Abwicklung eines Vertrags über den Kauf oder Verkauf eines nicht finanziellen Postens durch Nettoausgleich in bar oder in anderen Finanzinstrumenten oder den Tausch von Finanzinstrumenten kann unter unterschiedlichen Rahmenbedingungen erfolgen, zu denen u. a. Folgende zählen:

- die Vertragsbedingungen gestatten es jedem Kontrahenten, den Vertrag durch Nettoausgleich in bar oder einem anderen Finanzinstrument bzw. durch Tausch von Finanzinstrumenten abzuwickeln;

- die Möglichkeit zu einem Nettoausgleich in bar oder einem anderen Finanzinstrument bzw. durch Tausch von Finanzinstrumenten ist zwar nicht explizit in den Vertragsbedingungen vorgesehen, doch erfüllt das Unternehmen ähnliche Verträge für gewöhnlich durch Nettoausgleich in bar oder einem anderen Finanzinstrument bzw. durch Tausch von Finanzinstrumenten (sei es durch Abschluss gegenläufiger Verträge mit der Vertragspartei oder durch Verkauf des Vertrags vor dessen Ausübung oder Verfall);

- bei ähnlichen Verträgen nimmt das Unternehmen den Vertragsgegenstand für gewöhnlich an und veräußert ihn kurz nach der Anlieferung wieder, um Gewinne aus kurzfristigen Preisschwankungen oder Händlermargen zu erzielen;

- der nicht finanzielle Posten, der Gegenstand des Vertrags ist, kann jederzeit in Zahlungsmittel umgewandelt werden.

Ein Vertrag, auf den (b) oder (c) zutrifft, wird nicht zwecks Empfang oder Lieferung nicht finanzieller Posten gemäß dem erwarteten Einkaufs-, Verkaufs- oder Nutzungsbedarf des Unternehmens geschlossen und fällt somit in den Anwendungsbereich dieses Standards. Andere Verträge, auf die Paragraph 2.4 zutrifft, werden im Hinblick darauf geprüft, ob sie zwecks Empfang oder Lieferung nicht finanzieller Posten gemäß dem erwarteten Einkaufs-, Verkaufs- oder Nutzungsbedarf des Unternehmens geschlossen wurden sowie weiterhin zu diesem Zweck gehalten werden und somit in den Anwendungsbereich dieses Standards fallen.

2.7. Eine geschriebene Option auf den Kauf oder Verkauf eines nicht finanziellen Postens, der durch Nettoausgleich in bar oder anderen Finanzinstrumenten bzw. durch Tausch von Finanzinstrumenten gemäß Paragraph 2.6(a) oder 2.6(d) erfüllt werden kann, fällt in den Anwendungsbereich dieses Standards. Solch ein Vertrag kann nicht zwecks Empfang oder Verkauf eines nicht finanziellen Postens gemäß dem erwarteten Einkaufs-, Verkaufs- oder Nutzungsbedarf des Unternehmens geschlossen werden.

Kapitel 3

Ansatz und Ausbuchung

3.1 Erstmaliger Ansatz

3.1.1. Ein Unternehmen hat einen finanziellen Vermögenswert oder eine finanzielle Verbindlichkeit in dem Zeitpunkt in seiner Bilanz anzusetzen, wenn es Vertragspartei des Finanzinstruments wird (siehe Paragraphen B3.1.1 und B3.1.2). Beim erstmaligen Ansatz klassifiziert ein Unternehmen einen finanziellen Vermögenswert nach den Vorschriften der Paragraphen 4.1.1-4.1.5 und bewertet ihn gemäß den Paragraphen 5.1.1-5.1.3. Beim erstmaligen Ansatz klassifiziert ein Unternehmen eine finanzielle Verbindlichkeit nach den Vorschriften der Paragraphen 4.2.1 und 4.2.2 und bewertet sie gemäß Paragraph 5.1.1.

Marktüblicher Kauf und Verkauf von finanziellen Vermögenswerten

3.1.2. Ein marktüblicher Kauf oder Verkauf finanzieller Vermögenswerte ist entweder zum Handels- oder zum Erfüllungstag anzusetzen bzw. auszubuchen (siehe Paragraphen B3.1.3-B3.1.6).

3.2 Ausbuchung finanzieller Vermögenswerte

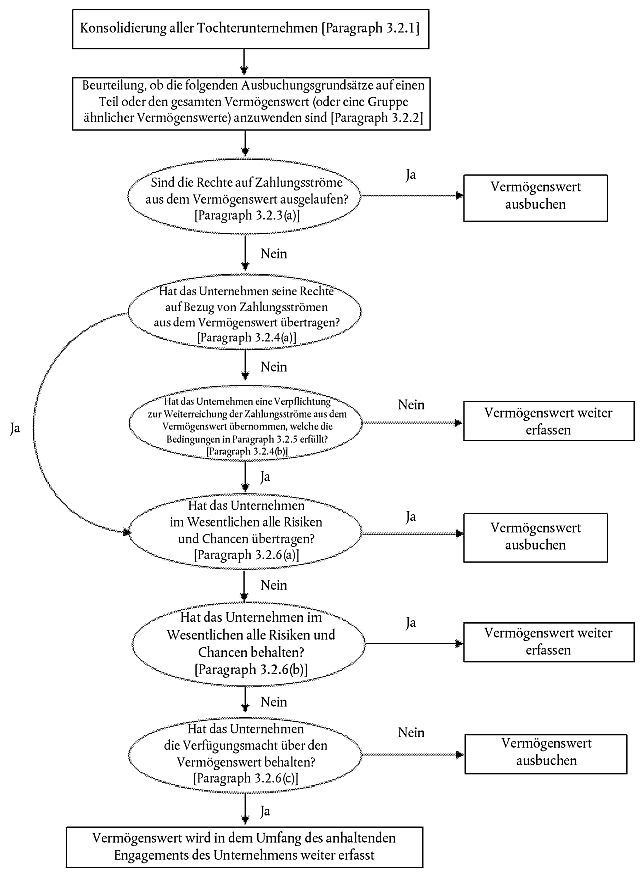

3.2.1. Bei Konzernabschlüssen werden die Paragraphen 3.2.2-3.2.9, B3.1.1, B3.1.2 und B3.2.1-B3.2.17 auf Konzernebene angewandt. Ein Unternehmen konsolidiert folglich zuerst alle Tochterunternehmen gemäß IFRS 10 und wendet auf die daraus resultierende Unternehmensgruppe dann diese Paragraphen an.

3.2.2. Vor Beurteilung der Frage, ob und in welcher Höhe gemäß den Paragraphen 3.2.3-3.2.9 eine Ausbuchung zulässig ist, bestimmt ein Unternehmen, ob diese Paragraphen auf einen Teil des finanziellen Vermögenswerts (oder einen Teil einer Gruppe ähnlicher finanzieller Vermögenswerte) oder auf einen finanziellen Vermögenswert (oder eine Gruppe ähnlicher finanzieller Vermögenswerte) in seiner Gesamtheit anzuwenden ist, und verfährt dabei wie folgt:

- Die Paragraphen 3.2.3-3.2.9 sind nur dann auf einen Teil eines finanziellen Vermögenswerts (oder einen Teil einer Gruppe ähnlicher finanzieller Vermögenswerte) anzuwenden, wenn der Teil, der für eine Ausbuchung in Erwägung gezogen wird, eine der drei folgenden Voraussetzungen erfüllt.

- Der Teil enthält nur speziell abgegrenzte Zahlungsströme eines finanziellen Vermögenswerts (oder einer Gruppe ähnlicher finanzieller Vermögenswerte). Geht ein Unternehmen beispielsweise einen Zinsstrip ein, bei dem die Vertragspartei ein Anrecht auf die Zinszahlungen, nicht aber auf die Tilgungen aus dem Schuldinstrument erhält, sind auf die Zinszahlungen die Paragraphen 3.2.3-3.2.9 anzuwenden.

- Der Teil umfasst lediglich einen exakt proportionalen (pro rata) Anteil an den Zahlungsströmen eines finanziellen Vermögenswerts (oder einer Gruppe ähnlicher finanzieller Vermögenswerte). Geht ein Unternehmen beispielsweise eine Vereinbarung ein, bei der die Vertragspartei ein Anrecht auf 90 Prozent aller Zahlungsströme eines Schuldinstruments erhält, sind auf 90 Prozent dieser Zahlungsströme die Paragraphen 3.2.3-3.2.9 anzuwenden. Bei mehr als einer Vertragspartei wird von den einzelnen Parteien nicht verlangt, dass sie einen proportionalen Anteil an den Zahlungsströmen haben, sofern das übertragende Unternehmen einen exakt proportionalen Anteil hat.

- Der Teil umfasst lediglich einen exakt proportionalen (pro rata) Anteil an speziell abgegrenzten Zahlungsströmen eines finanziellen Vermögenswerts (oder einer Gruppe ähnlicher finanzieller Vermögenswerte). Geht ein Unternehmen beispielsweise eine Vereinbarung ein, bei der die Vertragspartei ein Anrecht auf 90 Prozent der Zinszahlungen eines finanziellen Vermögenswerts erhält, sind auf 90 Prozent dieser Zinszahlungen die Paragraphen 3.2.3-3.2.9 anzuwenden. Bei mehr als einer Vertragspartei wird von den einzelnen Parteien nicht verlangt, dass sie einen proportionalen Anteil an den speziell abgegrenzten Zahlungsströmen haben, sofern das übertragende Unternehmen einen exakt proportionalen Anteil hat.

- In allen anderen Fällen sind die Paragraphen 3.2.3-3.2.9 auf den finanziellen Vermögenswert (oder auf die Gruppe ähnlicher finanzieller Vermögenswerte) in seiner Gesamtheit anzuwenden. Wenn ein Unternehmen beispielsweise (i) sein Anrecht auf die ersten oder letzten 90 Prozent der Zahlungseingänge aus einem finanziellen Vermögenswert (oder einer Gruppe finanzieller Vermögenswerte), oder (ii) sein Anrecht auf 90 Prozent der Zahlungsströme aus einer Gruppe von Forderungen überträgt, gleichzeitig aber eine Garantie abgibt, dem Käufer sämtliche Zahlungsausfälle bis in Höhe von 8 Prozent des Kapitalbetrags der Forderungen zu erstatten, sind die Paragraphen 3.2.3-3.2.9 auf den finanziellen Vermögenswert (oder die Gruppe ähnlicher finanzieller Vermögenswerte) in seiner Gesamtheit anzuwenden.

In den Paragraphen 3.2.3-3.2.12 bezieht sich der Begriff "finanzieller Vermögenswert" entweder auf einen Teil eines finanziellen Vermögenswerts (oder einen Teil einer Gruppe ähnlicher finanzieller Vermögenswerte) wie unter (a) beschrieben oder einen finanziellen Vermögenswert (oder eine Gruppe ähnlicher finanzieller Vermögenswerte) in seiner Gesamtheit.

3.2.3. Ein Unternehmen darf einen finanziellen Vermögenswert nur dann ausbuchen, wenn

- sein vertragliches Anrecht auf Zahlungsströme aus einem finanziellen Vermögenswert ausläuft oder

- es den finanziellen Vermögenswert den Paragraphen 3.2.4 und 3.2.5 entsprechend überträgt und die Übertragung die Ausbuchungsbedingungen des Paragraphen 3.2.6 erfüllt.

(Zum marktüblichen Verkauf finanzieller Vermögenswerte siehe Paragraph 3.1.2).

3.2.4. Ein Unternehmen überträgt nur dann einen finanziellen Vermögenswert, wenn es entweder

- sein vertragliches Anrecht auf den Bezug von Zahlungsströmen aus dem finanziellen Vermögenswert überträgt oder

- sein vertragliches Anrecht auf den Bezug von Zahlungsströmen aus finanziellen Vermögenswerten zwar behält, sich im Rahmen einer Vereinbarung, die die Bedingungen in Paragraph 3.2.5 erfüllt, aber vertraglich zur Weiterreichung der Zahlungsströme an einen oder mehrere Empfänger verpflichtet.

3.2.5. Behält ein Unternehmen sein vertragliches Anrecht auf den Bezug von Zahlungsströmen aus einem finanziellen Vermögenswert (dem "ursprünglichen Vermögenswert"), verpflichtet sich aber vertraglich zur Weiterreichung dieser Zahlungsströme an ein oder mehrere Unternehmen (die "Endempfänger"), so behandelt es die Transaktion nur dann als eine Übertragung eines finanziellen Vermögenswerts, wenn folgende drei Bedingungen erfüllt sind:

- Das Unternehmen ist nur dann zu Zahlungen an die Endempfänger verpflichtet, wenn es die entsprechenden Beträge aus dem ursprünglichen Vermögenswert vereinnahmt. Kurzfristige Vorauszahlungen, die das Unternehmen zum vollständigen Rückerhalt des geliehenen Betrags zuzüglich aufgelaufener Zinsen zum Marktzinssatz berechtigen, verstoßen gegen diese Bedingung nicht.

- Das Unternehmen darf den ursprünglichen Vermögenswert laut Übertragungsvertrag weder verkaufen noch verpfänden, es sei denn, dies dient der Absicherung seiner Verpflichtung, den Endempfängern die Zahlungsströme weiterzuleiten.

- Das Unternehmen ist verpflichtet, die für die Endempfänger eingenommenen Zahlungsströme ohne wesentliche Verzögerung weiterzuleiten. Auch ist es nicht befugt, solche Zahlungsströme während der kurzen Erfüllungsperiode vom Inkassotag bis zum geforderten Überweisungstermin an die Endempfänger zu reinvestieren, außer in Zahlungsmittel oder Zahlungsmitteläquivalente (im Sinne von IAS 7 Kapitalflussrechnungen), wobei die Zinsen aus solchen Finanzinvestitionen an die Endempfänger weiterzugeben sind.

3.2.6. Überträgt ein Unternehmen einen finanziellen Vermögenswert (siehe Paragraph 3.2.4), so hat es zu beurteilen, in welchem Umfang die mit dem Eigentum dieses Vermögenswerts verbundenen Risiken und Chancen bei ihm verbleiben. In diesem Fall gilt Folgendes:

- Wenn das Unternehmen im Wesentlichen alle mit dem Eigentum des finanziellen Vermögenswerts verbundenen Risiken und Chancen überträgt, hat es den finanziellen Vermögenswert auszubuchen und alle bei dieser Übertragung entstandenen oder behaltenen Rechte und Verpflichtungen gesondert als Vermögenswerte oder Verbindlichkeiten anzusetzen.

- Wenn das Unternehmen im Wesentlichen alle mit dem Eigentum des finanziellen Vermögenswerts verbundenen Risiken und Chancen behält, hat es den finanziellen Vermögenswert weiterhin zu erfassen.

- Wenn das Unternehmen im Wesentlichen alle mit dem Eigentum des finanziellen Vermögenswerts verbundenen Risiken und Chancen weder überträgt noch behält, hat es zu bestimmen, ob es die Verfügungsmacht über den finanziellen Vermögenswert behalten hat. In diesem Fall gilt Folgendes:

- Wenn das Unternehmen die Verfügungsmacht nicht behalten hat, ist der finanzielle Vermögenswert auszubuchen und sind alle bei dieser Übertragung entstandenen oder behaltenen Rechte und Verpflichtungen gesondert als Vermögenswerte oder Verbindlichkeiten zu erfassen.

- Wenn das Unternehmen die Verfügungsmacht behalten hat, ist der finanzielle Vermögenswert nach Maßgabe des anhaltenden Engagements des Unternehmens weiter zu erfassen (siehe Paragraph 3.2.16).

3.2.7. In welchem Umfang Risiken und Chancen übertragen werden (siehe Paragraph 3.2.6), wird beurteilt, indem die Risikopositionen des Unternehmens vor und nach der Übertragung mit Veränderungen bei Höhe und Eintrittszeitpunkt der Netto-Zahlungsströme des übertragenen Vermögenswerts verglichen werden. Ein Unternehmen hat im Wesentlichen alle mit dem Eigentum eines finanziellen Vermögenswerts verbundenen Risiken und Chancen behalten, wenn sich seine Anfälligkeit für Schwankungen des Barwerts der künftigen Netto-Zahlungsströme durch die Übertragung nicht signifikant geändert hat (z.B. weil das Unternehmen einen finanziellen Vermögenswert gemäß einer Vereinbarung über dessen Rückkauf zu einem festen Preis oder zum Verkaufspreis zuzüglich einer Verzinsung veräußert hat). Ein Unternehmen hat im Wesentlichen alle mit dem Eigentum eines finanziellen Vermögenswerts verbundenen Risiken und Chancen übertragen, wenn seine Anfälligkeit für solche Schwankungen im Vergleich zur gesamten Schwankungsbreite des Barwerts der mit dem finanziellen Vermögenswert verbundenen künftigen Netto-Zahlungsströme nicht mehr signifikant ist (z.B. weil das Unternehmen einen finanziellen Vermögenswert lediglich mit der Option verkauft hat, ihn zu dem zum Zeitpunkt des Rückkaufs beizulegenden Zeitwert zurückzukaufen, oder weil es im Rahmen einer Vereinbarung, wie einer Kredit-Unterbeteiligung, die die Bedingungen in Paragraph 3.2.5 erfüllt, einen exakt proportionalen Anteil der Zahlungsströme eines größeren finanziellen Vermögenswerts übertragen hat).

3.2.8. Oft ist es offensichtlich, ob ein Unternehmen im Wesentlichen alle Risiken und Chancen übertragen oder behalten hat, so dass es keiner weiteren Berechnungen bedarf. In anderen Fällen wird es notwendig sein, die Anfälligkeit des Unternehmens für Schwankungen des Barwerts der künftigen Netto-Zahlungsströme vor und nach der Übertragung zu berechnen und zu vergleichen. Zur Berechnung und zum Vergleich wird ein angemessener aktueller Marktzins als Abzinsungssatz benutzt. Jede angemessenerweise für möglich gehaltene Schwankung der Netto-Zahlungsströme wird berücksichtigt, wobei den Ergebnissen mit einer größeren Eintrittswahrscheinlichkeit größeres Gewicht beigemessen wird.

3.2.9. Ob das Unternehmen die Verfügungsmacht über den übertragenen Vermögenswert behalten hat (siehe Paragraph 3.2.6 (c)), hängt von der Fähigkeit des Empfängers ab, den Vermögenswert zu verkaufen. Wenn der Empfänger den Vermögenswert faktisch in seiner Gesamtheit an eine nicht nahestehende dritte Partei verkaufen und diese Möglichkeit einseitig wahrnehmen kann, ohne für die Übertragung weitere Einschränkungen zu verhängen, hat das Unternehmen die Verfügungsmacht nicht behalten. In allen anderen Fällen hat das Unternehmen die Verfügungsmacht behalten.

Übertragungen, die die Bedingungen für eine Ausbuchung erfüllen

3.2.10. Überträgt ein Unternehmen einen finanziellen Vermögenswert unter den für eine vollständige Ausbuchung erforderlichen Bedingungen und behält dabei das Recht, diesen Vermögenswert gegen eine Gebühr zu verwalten, hat es für diesen Verwaltungs-/Abwicklungsvertrag entweder einen Vermögenswert oder eine Verbindlichkeit aus dem Bedienungsrecht zu erfassen. Wenn diese Gebühr voraussichtlich keine angemessene Vergütung für die Verwaltung bzw. Abwicklung durch das Unternehmen darstellt, ist eine Verbindlichkeit für die Verwaltungs- bzw. Abwicklungsverpflichtung zum beizulegenden Zeitwert zu erfassen. Wenn die Gebühr für die Verwaltung bzw. Abwicklung ein angemessenes Entgelt voraussichtlich übersteigt, ist ein Vermögenswert aus dem Verwaltungs- bzw. Abwicklungsrecht zu einem Betrag zu erfassen, der auf der Grundlage einer Verteilung des Buchwerts des größeren finanziellen Vermögenswerts gemäß Paragraph 3.2.13 bestimmt wird.

3.2.11. Wenn ein finanzieller Vermögenswert infolge einer Übertragung vollständig ausgebucht wird, die Übertragung jedoch dazu führt, dass das Unternehmen einen neuen finanziellen Vermögenswert erhält bzw. eine neue finanzielle Verbindlichkeit oder eine Verbindlichkeit aus der Verwaltungs- bzw. Abwicklungsverpflichtung übernimmt, hat das Unternehmen den neuen finanziellen Vermögenswert, die neue finanzielle Verbindlichkeit oder die Verbindlichkeit aus der Verwaltungs- bzw. Abwicklungsverpflichtung zum beizulegenden Zeitwert zu erfassen.

3.2.12. Bei der vollständigen Ausbuchung eines finanziellen Vermögenswerts ist die Differenz zwischen

- dem (zum Zeitpunkt der Ausbuchung bestimmten) Buchwert und

- dem erhaltenen Entgelt (einschließlich jedes neu erhaltenen Vermögenswerts abzüglich jeder neu übernommenen Verbindlichkeit)

erfolgswirksam zu erfassen.

3.2.13. Ist der übertragene Vermögenswert Teil eines größeren finanziellen Vermögenswerts (z.B. wenn ein Unternehmen Zinszahlungen, die Teil eines Schuldinstruments sind, überträgt, siehe Paragraph 3.2.2(a)) und erfüllt der übertragene Teil die Bedingungen für eine vollständige Ausbuchung, ist der bisherige Buchwert des größeren finanziellen Vermögenswerts zwischen dem Teil, der weiter erfasst wird, und dem Teil, der ausgebucht wird, auf der Grundlage der relativen beizulegenden Zeitwerte dieser Teile zum Zeitpunkt der Übertragung aufzuteilen. Zu diesem Zweck ist ein behaltener Vermögenswert aus dem Verwaltungs- bzw. Abwicklungsrecht als ein Teil, der weiter erfasst wird, zu behandeln. Die Differenz zwischen

- dem (zum Zeitpunkt der Ausbuchung bestimmten) Buchwert, der dem ausgebuchten Teil zugeordnet wurde, und

- dem für den ausgebuchten Teil erhaltenen Entgelt (einschließlich jedes neu erhaltenen Vermögenswerts abzüglich jeder neu übernommenen Verbindlichkeit)

ist erfolgswirksam zu erfassen.

3.2.14. Teilt ein Unternehmen den bisherigen Buchwert eines größeren finanziellen Vermögenswerts zwischen dem weiter erfassten Teil und dem ausgebuchten Teil auf, muss der beizulegende Zeitwert des weiter erfassten Teils ermittelt werden. Hat das Unternehmen in der Vergangenheit ähnliche Teile wie den weiter erfassten verkauft, oder gibt es andere Markttransaktionen für solche Teile, so liefern die Preise der letzten Transaktionen die bestmögliche Schätzung für seinen beizulegenden Zeitwert. Gibt es für den Teil, der weiter erfasst wird, keine Preisnotierungen oder aktuelle Markttransaktionen zur Belegung des beizulegenden Zeitwerts, so besteht die bestmögliche Schätzung in der Differenz zwischen dem beizulegenden Zeitwert des größeren finanziellen Vermögenswerts als Ganzem und dem vom Empfänger für den ausgebuchten Teil vereinnahmten Entgelt.

Übertragungen, die die Bedingungen für eine Ausbuchung nicht erfüllen

3.2.15. Führt eine Übertragung nicht zu einer Ausbuchung, da das Unternehmen im Wesentlichen alle mit dem Eigentum des übertragenen Vermögenswerts verbundenen Risiken und Chancen behalten hat, so hat das Unternehmen den übertragenen Vermögenswert in seiner Gesamtheit weiter zu erfassen und für das erhaltene Entgelt eine finanzielle Verbindlichkeit anzusetzen. In den folgenden Perioden hat das Unternehmen alle Erträge aus dem übertragenen Vermögenswert und alle Aufwendungen für die finanzielle Verbindlichkeit zu erfassen.

Anhaltendes Engagement bei übertragenen Vermögenswerten

3.2.16. Wenn ein Unternehmen im Wesentlichen alle mit dem Eigentum eines übertragenen Vermögenswerts verbundenen Risiken und Chancen weder überträgt noch behält und die Verfügungsmacht über den übertragenen Vermögenswert behält, hat es den übertragenen Vermögenswert nach Maßgabe seines anhaltenden Engagements weiter zu erfassen. Ein anhaltendes Engagement des Unternehmens an dem übertragenen Vermögenswert ist in dem Maße gegeben, in dem es Wertänderungen des übertragenen Vermögenswerts ausgesetzt ist. Zum Beispiel:

- Wenn das anhaltende Engagement eines Unternehmens der Form nach den übertragenen Vermögenswert garantiert, ist der Umfang dieses anhaltenden Engagements entweder der Betrag des Vermögenswerts oder der Höchstbetrag des erhaltenen Entgelts, den das Unternehmen eventuell zurückzahlen müsste ("der garantierte Betrag"), je nachdem, welcher von beiden der Niedrigere ist.

- Wenn das anhaltende Engagement des Unternehmens der Form nach eine geschriebene oder eine erworbene Option (oder beides) auf den übertragenen Vermögenswert ist, so ist der Umfang des anhaltenden Engagements des Unternehmens der Betrag des übertragenen Vermögenswerts, den das Unternehmen zurückkaufen kann. Im Fall einer geschriebenen Verkaufsoption auf einen Vermögenswert, der zum beizulegenden Zeitwert bewertet wird, ist der Umfang des anhaltenden Engagements des Unternehmens allerdings auf den beizulegenden Zeitwert des übertragenen Vermögenswerts oder den Ausübungspreis der Option - je nachdem, welcher von beiden der Niedrigere ist - begrenzt (siehe Paragraph B3.2.13).

- Wenn das anhaltende Engagement des Unternehmens der Form nach eine Option auf den übertragenen Vermögenswert ist, die durch Barausgleich oder vergleichbare Art erfüllt wird, wird der Umfang des anhaltenden Engagements des Unternehmens in der gleichen Weise wie bei Optionen, die nicht durch Barausgleich erfüllt werden, ermittelt (siehe Buchstabe (b)).

3.2.17. Wenn ein Unternehmen einen Vermögenswert weiterhin nach Maßgabe seines anhaltenden Engagements erfasst, hat es auch eine damit verbundene Verbindlichkeit zu erfassen. Ungeachtet der anderen Bewertungsvorschriften in diesem Standard werden der übertragene Vermögenswert und die damit verbundene Verbindlichkeit so bewertet, dass den Rechten und Verpflichtungen, die das Unternehmen behalten hat, Rechnung getragen wird. Die verbundene Verbindlichkeit wird so bewertet, dass der Nettobuchwert aus übertragenem Vermögenswert und verbundener Verbindlichkeit:

- den fortgeführten Anschaffungskosten der von dem Unternehmen behaltenen Rechte und Verpflichtungen entspricht, falls der übertragene Vermögenswert zu fortgeführten Anschaffungskosten bewertet wird, oder

- gleich dem beizulegenden Zeitwert der von dem Unternehmen behaltenen Rechte und Verpflichtungen ist, wenn diese eigenständig bewertet würden, falls der übertragene Vermögenswert zum beizulegenden Zeitwert bewertet wird.

3.2.18. Das Unternehmen hat alle Erträge aus dem übertragenen Vermögenswert weiterhin nach Maßgabe seines anhaltenden Engagements zu erfassen sowie alle Aufwendungen für damit verbundene Verbindlichkeiten.

3.2.19. Bei der Folgebewertung werden Änderungen im beizulegenden Zeitwert des übertragenen Vermögenswerts und der damit verbundenen Verbindlichkeit gemäß Paragraph 5.7.1 übereinstimmend erfasst und nicht miteinander saldiert.

3.2.20. Erstreckt sich das anhaltende Engagement des Unternehmens nur auf einen Teil eines finanziellen Vermögenswerts (z.B. wenn ein Unternehmen die Option behält, einen Teil des übertragenen Vermögenswerts zurückzukaufen, oder nach wie vor einen Residualanspruch hat, der nicht dazu führt, dass es im Wesentlichen alle mit dem Eigentum verbundenen Risiken und Chancen behält, und das Unternehmen auch weiterhin die Verfügungsmacht besitzt), hat das Unternehmen den bisherigen Buchwert des finanziellen Vermögenswerts zwischen dem Teil, der von ihm gemäß des anhaltenden Engagements weiter erfasst wird, und dem Teil, den es nicht länger erfasst, auf Grundlage der relativen beizulegenden Zeitwerte dieser Teile zum Zeitpunkt der Übertragung aufzuteilen. Zu diesem Zweck gelten die Bestimmungen des Paragraphen 3.2.14. Die Differenz zwischen

- dem (zum Zeitpunkt der Ausbuchung bestimmten) Buchwert, der dem nicht länger erfassten Teil zugeordnet wurde, und

- dem für den nicht länger erfassten Teil erhaltenen Entgelt

ist erfolgswirksam zu erfassen.

3.2.21. Wird der übertragene Vermögenswert zu fortgeführten Anschaffungskosten bewertet, kann die nach diesem Standard bestehende Möglichkeit, eine finanzielle Verbindlichkeit als erfolgswirksam zum beizulegenden Zeitwert bewertet zu designieren, für die verbundene Verbindlichkeit nicht in Anspruch genommen werden.

Alle Übertragungen

3.2.22. Wird ein übertragener Vermögenswert weiterhin erfasst, darf er nicht mit der verbundenen Verbindlichkeit saldiert werden. Ebenso wenig darf ein Unternehmen Erträge aus dem übertragenen Vermögenswert mit Aufwendungen saldieren, die für die verbundene Verbindlichkeit angefallen sind (siehe IAS 32 Paragraph 42).

3.2.23. Bietet der Übertragende dem Empfänger unbare Sicherheiten (wie Schuld- oder Eigenkapitalinstrumente), hängt die Bilanzierung der Sicherheit durch den Übertragenden und den Empfänger davon ab, ob Letzterer das Recht hat, die Sicherheit zu verkaufen oder weiter zu verpfänden, und davon, ob der Übertragende ausgefallen ist. Zu bilanzieren ist die Sicherheit wie folgt:

- Hat der Empfänger das vertrags- oder gewohnheitsmäßige Recht, die Sicherheit zu verkaufen oder weiter zu verpfänden, dann hat der Übertragende sie in seiner Bilanz getrennt von anderen Vermögenswerten zu reklassifizieren (z.B. als verliehenen Vermögenswert, verpfändetes Eigenkapitalinstrument oder Rückkaufforderung).

- Verkauft der Empfänger die an ihn verpfändete Sicherheit, hat er für seine Verpflichtung, die Sicherheit zurückzugeben, den Veräußerungserlös und eine zum beizulegenden Zeitwert zu bewertende Verbindlichkeit zu erfassen.

- Ist der Übertragende dem Vertrag zufolge ausgefallen und nicht länger zur Rückforderung der Sicherheit berechtigt, so hat er die Sicherheit auszubuchen und der Empfänger sie als seinen Vermögenswert anzusetzen und zum beizulegenden Zeitwert zu bewerten, bzw. - wenn er die Sicherheit bereits verkauft hat - seine Verpflichtung zur Rückgabe der Sicherheit auszubuchen.

- Mit Ausnahme der Bestimmungen unter (c) hat der Übertragende die Sicherheit weiterhin als seinen Vermögenswert anzusetzen und darf der Empfänger die Sicherheit nicht als einen Vermögenswert ansetzen.

3.3 Ausbuchung finanzieller Verbindlichkeiten

3.3.1. Ein Unternehmen darf eine finanzielle Verbindlichkeit (oder einen Teil derselben) nur dann aus seiner Bilanz entfernen, wenn diese getilgt ist - d. h. die im Vertrag genannten Verpflichtungen erfüllt oder aufgehoben sind oder auslaufen.

3.3.2. Ein Austausch von Schuldinstrumenten mit grundverschiedenen Vertragsbedingungen zwischen einem bestehenden Kreditnehmer und Kreditgeber ist wie eine Tilgung der ursprünglichen finanziellen Verbindlichkeit und ein Ansatz einer neuen finanziellen Verbindlichkeit zu behandeln. Gleiches gilt, wenn die Vertragsbedingungen einer bestehenden finanziellen Verbindlichkeit oder eines Teils davon wesentlich geändert werden (wobei keine Rolle spielt, ob dies auf die finanziellen Schwierigkeiten des Schuldners zurückzuführen ist oder nicht).

3.3.3. Die Differenz zwischen dem Buchwert einer getilgten oder auf eine andere Partei übertragenen finanziellen Verbindlichkeit (oder eines Teils derselben) und dem gezahlten Entgelt, einschließlich übertragener unbarer Vermögenswerte oder übernommener Verbindlichkeiten, ist erfolgswirksam zu erfassen.

3.3.4. Kauft ein Unternehmen einen Teil einer finanziellen Verbindlichkeit zurück, so hat es den bisherigen Buchwert der finanziellen Verbindlichkeit zwischen dem weiter erfassten und dem ausgebuchten Teil auf der Grundlage der relativen beizulegenden Zeitwerte dieser Teile am Rückkauftag aufzuteilen. Die Differenz zwischen (a) dem Buchwert, der dem ausgebuchten Teil zugeordnet wurde, und (b) dem für den ausgebuchten Teil gezahlten Entgelt, einschließlich übertragener unbarer Vermögenswerte oder übernommener Verbindlichkeiten, ist erfolgswirksam zu erfassen.

Kapitel 4

Klassifizierung

4.1 Klassifizierung finanzieller Vermögenswerte

4.1.1. Soweit nicht Paragraph 4.1.5 gilt, hat ein Unternehmen finanzielle Vermögenswerte für die Folgebewertung als zu fortgeführten Anschaffungskosten, als erfolgsneutral zum beizulegenden Zeitwert im sonstigen Ergebnis oder als erfolgswirksam zum beizulegenden Zeitwert bewertet zu klassifizieren. Diese Klassifizierung erfolgt auf Grundlage

- des Geschäftsmodells des Unternehmens zur Steuerung finanzieller Vermögenswerte und

- der Eigenschaften der vertraglichen Zahlungsströme des finanziellen Vermögenswerts.

4.1.2. Ein finanzieller Vermögenswert ist zu fortgeführten Anschaffungskosten zu bewerten, wenn beide folgenden Bedingungen erfüllt sind:

- der finanzielle Vermögenswert wird im Rahmen eines Geschäftsmodells gehalten, dessen Zielsetzung darin besteht, finanzielle Vermögenswerte zur Vereinnahmung der vertraglichen Zahlungsströme zu halten, und

- die Vertragsbedingungen des finanziellen Vermögenswerts führen zu festgelegten Zeitpunkten zu Zahlungsströmen, die ausschließlich Tilgungs- und Zinszahlungen auf den ausstehenden Kapitalbetrag darstellen.

Die Paragraphen B4.1.1-B4.1.26 enthalten Leitlinien für die Anwendung dieser Bedingungen.

4.1.2A Ein finanzieller Vermögenswert ist erfolgsneutral zum beizulegenden Zeitwert im sonstigen Ergebnis zu bewerten, wenn beide folgenden Bedingungen erfüllt sind:

- der finanzielle Vermögenswert wird im Rahmen eines Geschäftsmodells gehalten, dessen Zielsetzung sowohl in der Vereinnahmung der vertraglichen Zahlungsströme als auch in dem Verkauf finanzieller Vermögenswerte besteht, und

- die Vertragsbedingungen des finanziellen Vermögenswerts führen zu festgelegten Zeitpunkten zu Zahlungsströmen, die ausschließlich Tilgungs- und Zinszahlungen auf den ausstehenden Kapitalbetrag darstellen.

Die Paragraphen B4.1.1-B4.1.26 enthalten Leitlinien für die Anwendung dieser Bedingungen.

4.1.3. Für die Zwecke der Anwendung der Paragraphen 4.1.2(b) und 4.1.2A(b) gilt:

- Kapitalbetrag ist der beizulegende Zeitwert des finanziellen Vermögenswerts beim erstmaligen Ansatz. Paragraph B4.1.7B enthält zusätzliche Leitlinien zur Bedeutung von Kapitalbetrag.

- Zinsen umfassen das Entgelt für den Zeitwert des Geldes, für das Ausfallrisiko, das mit dem über einen bestimmten Zeitraum ausstehenden Kapitalbetrag verbunden ist, und für andere grundlegende Risiken und Kosten des Kreditgeschäfts sowie eine Gewinnmarge. Die Paragraphen B4.1.7A und B4.1.9A-B4.1.9E enthalten zusätzliche Leitlinien zur Bedeutung von Zinsen einschließlich der Bedeutung von Zeitwert des Geldes.

4.1.4. Ein finanzieller Vermögenswert, der nicht gemäß Paragraph 4.1.2 zu fortgeführten Anschaffungskosten oder gemäß Paragraph 4.1.2A erfolgsneutral zum beizulegenden Zeitwert im sonstigen Ergebnis bewertet wird, ist erfolgswirksam zum beizulegenden Zeitwert zu bewerten. Allerdings kann ein Unternehmen beim erstmaligen Ansatz bestimmter Finanzinvestitionen in Eigenkapitalinstrumente, die ansonsten erfolgswirksam zum beizulegenden Zeitwert bewertet worden wären, unwiderruflich die Wahl treffen, im Rahmen der Folgebewertung die Änderungen des beizulegenden Zeitwerts im sonstigen Ergebnis zu erfassen (siehe Paragraphen 5.7.5-5.7.6).

Wahlrecht der Designation eines finanziellen Vermögenswerts als erfolgswirksam zum beizulegenden Zeitwert bewertet

4.1.5. Ungeachtet der Paragraphen 4.1.1-4.1.4 kann ein Unternehmen einen finanziellen Vermögenswert beim erstmaligen Ansatz unwiderruflich als erfolgswirksam zum beizulegenden Zeitwert bewertet designieren, wenn dadurch Inkongruenzen bei der Bewertung oder beim Ansatz (zuweilen als "Rechnungslegungsanomalie" bezeichnet), die entstehen, wenn die Bewertung von Vermögenswerten oder Verbindlichkeiten oder die Erfassung von daraus resultierenden Gewinnen und Verlusten auf unterschiedlicher Grundlage erfolgt, beseitigt oder signifikant verringert werden (siehe Paragraphen B4.1.29-B4.1.32).

4.2 Klassifizierung finanzieller Verbindlichkeiten

4.2.1. Ein Unternehmen hat alle finanziellen Verbindlichkeiten für die Folgebewertung als zu fortgeführten Anschaffungskosten bewertet zu klassifizieren. Davon ausgenommen sind

- erfolgswirksam zum beizulegenden Zeitwert bewertete finanzielle Verbindlichkeiten. Solche Verbindlichkeiten, einschließlich Derivate mit negativem Marktwert, sind in den Folgeperioden zum beizulegenden Zeitwert zu bewerten.

- finanzielle Verbindlichkeiten, die entstehen, wenn die Übertragung eines finanziellen Vermögenswerts nicht die Bedingungen für eine Ausbuchung erfüllt oder die Bilanzierung unter Zugrundelegung eines anhaltenden Engagements erfolgt. Bei der Bewertung derartiger finanzieller Verbindlichkeiten ist gemäß den Paragraphen 3.2.15 und 3.2.17 zu verfahren.

- finanzielle Garantien. Nach dem erstmaligen Ansatz hat der Emittent eines solchen Vertrags (außer für den Fall, dass Paragraph 4.2.1(a) oder (b) Anwendung findet) bei dessen Folgebewertung den höheren der beiden folgenden Beträge zugrunde zu legen:

- den gemäß Abschnitt 5.5 bestimmten Betrag der Wertberichtigung und

- den ursprünglich erfassten Betrag (siehe Paragraph 5.1.1), gegebenenfalls abzüglich der gemäß den Grundsätzen von IFRS 15 erfassten kumulierten Erträge;

- Zusagen, einen Kredit unter dem Marktzinssatz zur Verfügung zu stellen.

Ein Unternehmen, das eine solche Zusage erteilt (außer für den Fall, dass Paragraph 4.2.1(a) Anwendung findet), hat bei deren Folgebewertung den höheren der beiden folgenden Beträge zugrunde zu legen:

- den gemäß Abschnitt 5.5 bestimmten Betrag der Wertberichtigung und

- den ursprünglich erfassten Betrag (siehe Paragraph 5.1.1), gegebenenfalls abzüglich der gemäß den Grundsätzen von IFRS 15 erfassten kumulierten Erträge;

- eine bedingte Gegenleistung, die von einem Erwerber im Rahmen eines Unternehmenszusammenschlusses gemäß IFRS 3 angesetzt wird. Eine solche bedingte Gegenleistung ist in den Folgeperioden zum beizulegenden Zeitwert zu bewerten, wobei Änderungen erfolgswirksam erfasst werden.

Wahlrecht der Designation einer finanziellen Verbindlichkeit als erfolgswirksam zum beizulegenden Zeitwert bewertet

4.2.2. Ein Unternehmen kann eine finanzielle Verbindlichkeit beim erstmaligen Ansatz unwiderruflich als erfolgswirksam zum beizulegenden Zeitwert bewertet designieren, wenn dies gemäß Paragraph 4.3.5 zulässig ist oder wenn dadurch relevantere Informationen vermittelt werden, weil entweder

- Inkongruenzen bei der Bewertung oder beim Ansatz (zuweilen als "Rechnungslegungsanomalie" bezeichnet), die entstehen, wenn die Bewertung von Vermögenswerten oder Verbindlichkeiten oder die Erfassung von Gewinnen und Verlusten auf unterschiedlicher Grundlage erfolgt, beseitigt oder signifikant verringert werden (siehe Paragraphen B4.1.29-B4.1.32); oder

- eine Gruppe von finanziellen Verbindlichkeiten oder finanziellen Vermögenswerten und finanziellen Verbindlichkeiten gemäß einer dokumentierten Risikomanagement- oder Anlagestrategie gesteuert und ihre Wertentwicklung anhand des beizulegenden Zeitwerts beurteilt wird und die auf dieser Grundlage ermittelten Informationen zu dieser Gruppe intern an das Management in Schlüsselpositionen des Unternehmens (im Sinne von IAS 24 Angaben über Beziehungen zu nahestehenden Unternehmen und Personen), wie beispielsweise das Geschäftsführungs- und/oder Aufsichtsorgan und den Vorstandsvorsitzenden, weitergereicht werden (siehe Paragraphen B4.1.33-B4.1.36).

4.3 Eingebettete Derivate

4.3.1. Ein eingebettetes Derivat ist Bestandteil eines hybriden Vertrags, der auch einen nicht derivativen Basisvertrag enthält, mit dem Ergebnis, dass ein Teil der Zahlungsströme des zusammengesetzten Finanzinstruments ähnlichen Schwankungen unterliegt wie ein alleinstehendes Derivat. Ein eingebettetes Derivat verändert einen Teil oder alle Zahlungsströme aus einem Vertrag in Abhängigkeit von einem bestimmten Zinssatz, Preis eines Finanzinstruments, Rohstoffpreis, Wechselkurs, Preis- oder Kursindex, Bonitätsrating oder -index oder einer anderen Variablen, sofern bei einer nicht finanziellen Variablen diese nicht spezifisch für eine der Vertragsparteien ist. Ein Derivat, das mit einem Finanzinstrument verbunden, aber unabhängig von diesem vertraglich übertragbar ist oder mit einer anderen Vertragspartei geschlossen wurde, ist kein eingebettetes derivatives Finanzinstrument, sondern ein eigenständiges Finanzinstrument.

Hybride Verträge mit finanziellen Vermögenswerten als Basisvertrag

4.3.2. Enthält ein hybrider Vertrag einen Basisvertrag, bei dem es sich um einen Vermögenswert innerhalb des Anwendungsbereichs dieses Standards handelt, hat ein Unternehmen die Vorschriften der Paragraphen 4.1.1-4.1.5 auf den gesamten hybriden Vertrag anzuwenden.

Andere hybride Verträge

4.3.3. Enthält ein hybrider Vertrag einen Basisvertrag, bei dem es sich nicht um einen Vermögenswert innerhalb des Anwendungsbereichs dieses Standards handelt, ist ein eingebettetes Derivat von dem Basisvertrag zu trennen und dann, und nur dann, nach Maßgabe dieses Standards als Derivat zu bilanzieren, wenn:

- die wirtschaftlichen Merkmale und Risiken des eingebetteten Derivats nicht eng mit den wirtschaftlichen Merkmalen und Risiken des Basisvertrags verbunden sind (siehe Paragraphen B4.3.5 und B4.3.8),

- ein eigenständiges Instrument mit gleichen Bedingungen wie das eingebettete Derivat die Definition eines Derivats erfüllen würde, und

- der hybride Vertrag nicht erfolgswirksam zum beizulegenden Zeitwert bewertet wird (d. h. ein Derivat, das in eine erfolgswirksam zum beizulegenden Zeitwert bewertete finanzielle Verbindlichkeit eingebettet ist, wird nicht getrennt).

4.3.4. Wird ein eingebettetes Derivat getrennt, so ist der Basisvertrag nach den einschlägigen Standards zu bilanzieren. Nicht geregelt wird in diesem Standard, ob ein eingebettetes Derivat in der Bilanz gesondert auszuweisen ist.

4.3.5. Wenn ein Vertrag ein oder mehrere eingebettete Derivate enthält und der Basisvertrag kein Vermögenswert innerhalb des Anwendungsbereichs dieses Standards ist, kann ein Unternehmen ungeachtet der Paragraphen 4.3.3 und 4.3.4 den gesamten hybriden Vertrag als erfolgswirksam zum beizulegenden Zeitwert bewertet designieren. Davon ausgenommen sind Fälle, in denen:

- das/die eingebettete(n) Derivat(e) die vertraglich vorgeschriebenen Zahlungsströme nur insignifikant verändert/verändern; oder

- bei erstmaliger Beurteilung eines vergleichbaren hybriden Instruments ohne oder mit nur geringem Analyseaufwand ersichtlich ist, dass eine Abtrennung des bzw. der eingebetteten Derivats/Derivate unzulässig ist, wie beispielsweise bei einer in einen Kredit eingebetteten Vorfälligkeitsoption, die den Kreditnehmer zu einer vorzeitigen Rückzahlung des Kredits etwa in Höhe der fortgeführten Anschaffungskosten berechtigt.

4.3.6. Wenn ein Unternehmen nach diesem Standard verpflichtet ist, ein eingebettetes Derivat getrennt von seinem Basisvertrag zu erfassen, eine gesonderte Bewertung des eingebetteten Derivats aber weder bei Erwerb noch an den folgenden Abschlussstichtagen möglich ist, hat es den gesamten hybriden Vertrag als erfolgswirksam zum beizulegenden Zeitwert bewertet zu designieren.

4.3.7. Wenn es einem Unternehmen nicht möglich ist, anhand der Bedingungen eines eingebetteten Derivats verlässlich dessen beizulegenden Zeitwert zu ermitteln, dann entspricht dieser der Differenz zwischen dem beizulegenden Zeitwert des hybriden Vertrags und dem beizulegenden Zeitwert des Basisvertrags. Wenn das Unternehmen den beizulegenden Zeitwert des eingebetteten Derivats nach dieser Methode nicht ermitteln kann, findet Paragraph 4.3.6 Anwendung, und der hybride Vertrag wird als erfolgswirksam zum beizulegenden Zeitwert bewertet designiert.

4.4 Reklassifizierung

4.4.1. Nur wenn ein Unternehmen sein Geschäftsmodell zur Steuerung finanzieller Vermögenswerte ändert, hat es eine Reklassifizierung aller betroffenen finanziellen Vermögenswerte gemäß den Paragraphen 4.1.1-4.1.4 vorzunehmen. Die Paragraphen 5.6.1-5.6.7, B4.4.1-B4.4.3 und B5.6.1-B5.6.2 enthalten zusätzliche Leitlinien zur Reklassifizierung von finanziellen Vermögenswerten.

4.4.2. Ein Unternehmen darf eine finanzielle Verbindlichkeit nicht reklassifizieren.

4.4.3. Bei den folgenden Änderungen der Umstände handelt es sich nicht um Reklassifizierungen im Sinne der Paragraphen 4.4.1-4.4.2:

- ein Geschäft, das zuvor ein designiertes und wirksames Sicherungsinstrument bei einer Absicherung von Zahlungsströmen oder einem Nettoinvestitionssicherungsgeschäft war, erfüllt dafür nicht mehr die Bedingungen;

- ein Geschäft wird ein designiertes und wirksames Sicherungsinstrument bei einer Absicherung von Zahlungsströmen oder einem Nettoinvestitionssicherungsgeschäft; und

- Änderungen der Bewertung gemäß Abschnitt 6.7.

Kapitel 5

Bewertung

5.1 Bewertung beim erstmaligen Ansatz

5.1.1. Mit Ausnahme von Forderungen aus Lieferungen und Leistungen innerhalb des Anwendungsbereichs von Paragraph 5.1.3 hat ein Unternehmen beim erstmaligen Ansatz einen finanziellen Vermögenswert oder eine finanzielle Verbindlichkeit zum beizulegenden Zeitwert zu bewerten sowie bei finanziellen Vermögenswerten oder finanziellen Verbindlichkeiten, die nicht erfolgswirksam zum beizulegenden Zeitwert bewertet werden, zuzüglich oder abzüglich von Transaktionskosten, die direkt dem Erwerb oder der Ausgabe des finanziellen Vermögenswerts bzw. der finanziellen Verbindlichkeit zuzurechnen sind.

5.1.1A Falls der beizulegende Zeitwert des finanziellen Vermögenswerts oder der finanziellen Verbindlichkeit jedoch beim erstmaligen Ansatz vom Transaktionspreis abweicht, hat ein Unternehmen Paragraph B5.1.2A anzuwenden.

5.1.2. Bilanziert ein Unternehmen einen Vermögenswert, der in den folgenden Perioden zu fortgeführten Anschaffungskosten bewertet wird, zum Erfüllungstag, so wird er beim erstmaligen Ansatz am Handelstag zu seinem beizulegenden Zeitwert erfasst (siehe Paragraphen B3.1.3-B3.1.6).

5.1.3. Ungeachtet der Vorschrift in Paragraph 5.1.1 hat ein Unternehmen beim erstmaligen Ansatz Forderungen aus Lieferungen und Leistungen ohne signifikante Finanzierungskomponente (bestimmt gemäß IFRS 15) zu deren Transaktionspreis (wie in IFRS 15 definiert) zu bewerten.

5.2 Folgebewertung finanzieller Vermögenswerte

5.2.1. Nach dem erstmaligen Ansatz hat ein Unternehmen einen finanziellen Vermögenswert gemäß den Paragraphen 4.1.1-4.1.5 wie folgt zu bewerten:

- zu fortgeführten Anschaffungskosten;

- erfolgsneutral zum beizulegenden Zeitwert im sonstigen Ergebnis; oder

- erfolgswirksam zum beizulegenden Zeitwert.

5.2.2. Ein Unternehmen hat die in Abschnitt 5.5 enthaltenen Wertminderungsvorschriften auf finanzielle Vermögenswerte anzuwenden, die gemäß Paragraph 4.1.2 zu fortgeführten Anschaffungskosten bzw. gemäß Paragraph 4.1.2A erfolgsneutral zum beizulegenden Zeitwert im sonstigen Ergebnis bewertet werden.

5.2.3. Ein Unternehmen hat auf einen finanziellen Vermögenswert, der als gesichertes Grundgeschäft designiert ist, die Vorschriften zur Bilanzierung von Sicherungsgeschäften in den Paragraphen 6.5.8-6.5.14 (und gegebenenfalls IAS 39 Paragraphen 89-94 in Bezug auf die Bilanzierung der Absicherung des beizulegenden Zeitwerts im Falle der Absicherung eines Portfolios gegen das Zinsänderungsrisiko) anzuwenden. 1

5.3 Folgebewertung finanzieller Verbindlichkeiten

5.3.1. Nach dem erstmaligen Ansatz hat ein Unternehmen eine finanzielle Verbindlichkeit gemäß den Paragraphen 4.2.1-4.2.2 zu bewerten.

5.3.2. Ein Unternehmen hat auf eine finanzielle Verbindlichkeit, die als gesichertes Grundgeschäft designiert ist, die Vorschriften zur Bilanzierung von Sicherungsgeschäften in den Paragraphen 6.5.8-6.5.14 (und gegebenenfalls IAS 39 Paragraphen 89-94 in Bezug auf die Bilanzierung der Absicherung des beizulegenden Zeitwerts im Falle der Absicherung eines Portfolios gegen das Zinsänderungsrisiko) anzuwenden.

5.4 Bewertung zu fortgeführten Anschaffungskosten

Finanzielle Vermögenswerte

Effektivzinsmethode

5.4.1. Zinserträge sind nach der Effektivzinsmethode zu berechnen (siehe Anhang A und die Paragraphen B5.4.1-B5.4.7). Bei der Berechnung wird der Effektivzinssatz auf den Bruttobuchwert eines finanziellen Vermögenswerts angewandt, davon ausgenommen sind:

- finanzielle Vermögenswerte mit bereits bei Erwerb oder Ausreichung beeinträchtigter Bonität. Bei diesen finanziellen Vermögenswerten hat das Unternehmen ab dem erstmaligen Ansatz den bonitätsangepassten Effektivzinssatz auf die fortgeführten Anschaffungskosten des finanziellen Vermögenswerts anzuwenden.

- finanzielle Vermögenswerte, deren Bonität bei Erwerb oder Ausreichung noch nicht beeinträchtigt war, es aber mittlerweile ist. Bei diesen finanziellen Vermögenswerten hat das Unternehmen in den Folgeperioden den Effektivzinssatz auf die fortgeführten Anschaffungskosten des finanziellen Vermögenswerts anzuwenden.

5.4.2. Ein Unternehmen, das in einer Berichtsperiode Zinserträge durch Anwendung der Effektivzinsmethode auf die fortgeführten Anschaffungskosten eines finanziellen Vermögenswerts gemäß Paragraph 5.4.1(b) berechnet, hat in den Folgeperioden die Zinserträge durch Anwendung der Effektivzinsmethode auf den Bruttobuchwert zu berechnen, falls das Ausfallrisiko bei dem Finanzinstrument abnimmt, so dass die Bonität des finanziellen Vermögenswerts nicht mehr beeinträchtigt ist, und diese Abnahme (wie z.B. eine Verbesserung der Bonität des Kreditnehmers) objektiv auf ein Ereignis nach Anwendung der Vorschriften in Paragraph 5.4.1(b) zurückzuführen ist.

Änderung vertraglicher Zahlungsströme

5.4.3. Wenn die vertraglichen Zahlungsströme eines finanziellen Vermögenswerts neu verhandelt oder anderweitig geändert werden und die Neuverhandlung oder Änderung nicht zur Ausbuchung dieses finanziellen Vermögenswerts gemäß dem vorliegenden Standard führt, hat ein Unternehmen den Bruttobuchwert des finanziellen Vermögenswerts neu zu berechnen und einen Änderungsgewinn oder -verlust erfolgswirksam zu erfassen. Der Bruttobuchwert des finanziellen Vermögenswerts ist als Barwert der neu verhandelten oder geänderten Zahlungsströme, abgezinst zum ursprünglichen Effektivzinssatz des finanziellen Vermögenswerts (oder zum bonitätsangepassten Effektivzinssatz für finanzielle Vermögenswerte mit bereits bei Erwerb oder Ausreichung beeinträchtigter Bonität) oder gegebenenfalls zum geänderten Effektivzinssatz, der gemäß Paragraph 6.5.10 ermittelt wird, neu zu berechnen. Angefallene Kosten oder Gebühren führen zu einer Anpassung des Buchwerts des geänderten finanziellen Vermögenswerts und werden über die Restlaufzeit des geänderten finanziellen Vermögenswerts amortisiert.

Abschreibung

5.4.4. Ein Unternehmen hat den Bruttobuchwert eines finanziellen Vermögenswerts direkt zu verringern, wenn nach angemessener Einschätzung nicht davon auszugehen ist, dass ein finanzieller Vermögenswert ganz oder teilweise realisierbar ist. Eine Abschreibung stellt einen Ausbuchungsvorgang dar (siehe Paragraph B3.2.16 (r)).

5.5 Wertminderung

Erfassung erwarteter Kreditverluste

Allgemeine Vorgehensweise

5.5.1. Ein Unternehmen hat bei einem finanziellen Vermögenswert, der gemäß Paragraph 4.1.2 oder Paragraph 4.1.2A bewertet wird, einer Forderung aus Leasingverhältnissen, einem Vertragsvermögenswert oder einer Kreditzusage sowie einer finanziellen Garantie, für die die Wertminderungsvorschriften gemäß Paragraph 2.1(g), Paragraph 4.2.1(c) oder Paragraph 4.2.1(d) gelten, eine Wertberichtigung für erwartete Kreditverluste zu erfassen.

5.5.2. Ein Unternehmen hat die Wertminderungsvorschriften zur Erfassung und Bewertung einer Wertberichtigung für finanzielle Vermögenswerte, die gemäß Paragraph 4.1.2A erfolgsneutral zum beizulegenden Zeitwert im sonstigen Ergebnis bewertet werden, anzuwenden. Allerdings wird die Wertberichtigung im sonstigen Ergebnis erfasst und darf nicht zur Verringerung des Buchwerts des finanziellen Vermögenswerts in der Bilanz führen.

5.5.3. Vorbehaltlich der Paragraphen 5.5.13-5.5.16 hat ein Unternehmen zu jedem Abschussstichtag die Wertberichtigung für ein Finanzinstrument in Höhe der über die Laufzeit erwarteten Kreditverluste zu bemessen, wenn sich das Ausfallrisiko bei diesem Finanzinstrument seit dem erstmaligen Ansatz signifikant erhöht hat.

5.5.4. Der Zweck der Wertminderungsvorschriften besteht in der Erfassung der über die Laufzeit erwarteten Kreditverluste aus allen Finanzinstrumenten, bei denen sich das Ausfallrisiko - ob individuell oder kollektiv beurteilt - unter Berücksichtigung aller angemessenen und belastbaren Informationen, einschließlich zukunftsorientierter Informationen, signifikant erhöht hat.

5.5.5. Wenn sich vorbehaltlich der Paragraphen 5.5.13-5.5.16 bei einem Finanzinstrument das Ausfallrisiko zum Abschlussstichtag seit dem erstmaligen Ansatz nicht signifikant erhöht hat, hat ein Unternehmen die Wertberichtigung für dieses Finanzinstrument in Höhe des erwarteten 12-Monats-Kreditverlusts zu bemessen.

5.5.6. Bei Kreditzusagen und finanziellen Garantien gilt der Zeitpunkt, zu dem das Unternehmen Partei der unwiderruflichen Zusage wird, als Zeitpunkt des erstmaligen Ansatzes für die Zwecke der Anwendung der Wertminderungsvorschriften.

5.5.7. Wenn ein Unternehmen die Wertberichtigung für ein Finanzinstrument in der vorangegangenen Berichtsperiode mit den über die Laufzeit erwarteten Kreditverluste bemessen hat, jedoch zum aktuellen Abschlussstichtag feststellt, dass Paragraph 5.5.3 nicht mehr zutrifft, so hat es die Wertberichtigung zu diesem Abschlussstichtag in Höhe des erwarteten 12-Monats-Kreditverlusts zu bemessen.

5.5.8. Ein Unternehmen hat die erwarteten Kreditverluste (oder die erwartete Wertaufholung), die zur Anpassung der Wertberichtigung zum Abschlussstichtag an den gemäß diesem Standard zu erfassenden Betrag erforderlich sind (ist), als Wertminderungsaufwand oder -ertrag erfolgswirksam zu erfassen.

Bestimmung, ob eine signifikante Erhöhung des Ausfallrisikos vorliegt

5.5.9. Ein Unternehmen hat zu jedem Abschlussstichtag zu beurteilen, ob sich das Ausfallrisiko bei einem Finanzinstrument seit dem erstmaligen Ansatz signifikant erhöht hat. Dabei hat das Unternehmen anstelle der Veränderung der Höhe der erwarteten Kreditverluste die Veränderung des Risikos, dass über die erwartete Laufzeit des Finanzinstruments ein Kreditausfall eintritt, zugrunde zu legen. Im Zuge dieser Beurteilung hat ein Unternehmen das Risiko eines Kreditausfalls bei dem Finanzinstrument zum Abschlussstichtag mit dem Risiko eines Kreditausfalls bei dem Finanzinstrument zum Zeitpunkt des erstmaligen Ansatzes zu vergleichen und angemessene und belastbare Informationen, die ohne unangemessenen Kosten- oder Zeitaufwand verfügbar sind und auf eine signifikante Erhöhung des Ausfallrisikos hindeuten, zu berücksichtigen.

5.5.10. Ein Unternehmen kann davon ausgehen, dass sich das Ausfallrisiko bei einem Finanzinstrument seit dem erstmaligen Ansatz nicht signifikant erhöht hat, wenn ermittelt wird, dass bei dem betreffenden Finanzinstrument zum Abschlussstichtag ein niedriges Ausfallrisiko besteht (siehe Paragraphen B5.5.22-B5.5.24).

5.5.11. Wenn angemessene und belastbare zukunftsorientierte Informationen ohne unangemessenen Kosten- oder Zeitaufwand verfügbar sind, darf sich ein Unternehmen bei der Bestimmung, ob sich das Ausfallrisiko seit dem erstmaligen Ansatz signifikant erhöht hat, nicht ausschließlich auf Informationen zur Überfälligkeit stützen. Wenn Informationen, die stärker zukunftsorientiert sind als die Informationen zur Überfälligkeit (entweder auf individueller oder kollektiver Basis) nur mit unangemessenem Kosten- oder Zeitaufwand verfügbar sind, kann ein Unternehmen anhand der Informationen zur Überfälligkeit bestimmen, ob sich das Ausfallrisiko seit dem erstmaligen Ansatz signifikant erhöht hat. Unabhängig davon, in welcher Art und Weise ein Unternehmen die Signifikanz von Erhöhungen des Ausfallrisikos beurteilt, besteht die widerlegbare Vermutung, dass sich das Ausfallrisiko bei einem finanziellen Vermögenswert seit dem erstmaligen Ansatz signifikant erhöht hat, wenn die vertraglichen Zahlungen mehr als 30 Tage überfällig sind. Ein Unternehmen kann diese Vermutung widerlegen, wenn ihm angemessene und belastbare, ohne unangemessenen Kosten- oder Zeitaufwand verfügbare Informationen vorliegen, die belegen, dass sich das Ausfallrisiko seit dem erstmaligen Ansatz nicht signifikant erhöht hat, auch wenn die vertraglichen Zahlungen mehr als 30 Tage überfällig sind. Stellt ein Unternehmen - bevor die vertraglichen Zahlungen mehr als 30 Tage überfällig sind - fest, dass sich das Ausfallrisiko signifikant erhöht hat, gilt die widerlegbare Vermutung nicht.

Geänderte finanzielle Vermögenswerte

5.5.12. Wenn die vertraglichen Zahlungsströme eines finanziellen Vermögenswerts neu verhandelt oder anderweitig geändert wurden und dieser finanzielle Vermögenswert nicht ausgebucht wurde, hat ein Unternehmen gemäß Paragraph 5.5.3 zu beurteilen, ob sich das Ausfallrisiko bei dem Finanzinstrument signifikant erhöht hat, indem es folgende Risiken miteinander vergleicht:

- das Risiko des Eintretens eines Kreditausfalls zum Abschlussstichtag (basierend auf den geänderten Vertragsbedingungen) und

- das Risiko des Eintretens eines Kreditausfalls beim erstmaligen Ansatz (basierend auf den ursprünglichen, unveränderten Vertragsbedingungen).

Finanzielle Vermögenswerte mit bereits bei Erwerb oder Ausreichung beeinträchtigter Bonität

5.5.13. Ungeachtet der Paragraphen 5.5.3 und 5.5.5 hat ein Unternehmen für finanzielle Vermögenswerte mit bereits bei Erwerb oder Ausreichung beeinträchtigter Bonität zum Abschlussstichtag nur die kumulierten Änderungen der seit dem erstmaligen Ansatz über die Laufzeit erwarteten Kreditverluste als Wertberichtigung zu erfassen.

5.5.14. Ein Unternehmen hat zu jedem Abschlussstichtag die Höhe der Änderung der über die Laufzeit erwarteten Kreditverluste als Wertminderungsaufwand oder -ertrag erfolgswirksam zu erfassen. Günstige Änderungen der über die Laufzeit erwarteten Kreditverluste sind selbst dann als Wertminderungsertrag zu erfassen, wenn die über die Laufzeit erwarteten Kreditverluste geringer sind als die, die beim erstmaligen Ansatz in den geschätzten Zahlungsströmen enthalten waren.

Vereinfachte Vorgehensweise für Forderungen aus Lieferungen und Leistungen, Vertragsvermögenswerte und Forderungen aus Leasingverhältnissen

5.5.15. Ungeachtet der Paragraphen 5.5.3 und 5.5.5 hat ein Unternehmen die Wertberichtigung für die nachstehend genannten Posten stets in Höhe der über die Laufzeit erwarteten Kreditverluste zu bemessen:

- Forderungen aus Lieferungen und Leistungen oder Vertragsvermögenswerte, die in den Anwendungsbereich von IFRS 15 fallen und die

- keine signifikante Finanzierungskomponente gemäß IFRS 15 enthalten (oder wenn das Unternehmen die vereinfachte Methode bei Verträgen mit einer Laufzeit von maximal einem Jahr anwendet) oder

- eine signifikante Finanzierungskomponente gemäß IFRS 15 enthalten, wenn das Unternehmen als seine Rechnungslegungsmethode das Verfahren gewählt hat, die Wertberichtigung mit den über die Laufzeit erwarteten Kreditverlusten zu bemessen. Diese Rechnungslegungsmethode ist auf alle derartigen Forderungen aus Lieferungen und Leistungen und auf Vertragsvermögenswerte anzuwenden, kann aber auf Forderungen aus Lieferungen und Leistungen und auf Vertragsvermögenswerte getrennt angewandt werden.

- Forderungen aus Leasingverhältnissen, die aus unter IAS 17 fallenden Transaktionen resultieren, wenn das Unternehmen als seine Rechnungslegungsmethode das Verfahren gewählt hat, die Wertberichtigung mit den über die Laufzeit erwarteten Kreditverlusten zu bemessen. Diese Rechnungslegungsmethode ist auf alle Forderungen aus Leasingverhältnissen anzuwenden, kann aber auf Forderungen aus Finanzierungsleasing und aus Operating-Leasingverhältnissen getrennt angewandt werden.

5.5.16. Ein Unternehmen kann seine Rechnungslegungsmethode für Forderungen aus Lieferungen und Leistungen, Forderungen aus Leasingverhältnissen und Vertragsvermögenswerte jeweils unabhängig voneinander wählen.

Bemessung erwarteter Kreditverluste

5.5.17. Ein Unternehmen hat die erwarteten Kreditverluste aus einem Finanzinstrument so zu bemessen, dass Folgendem Rechnung getragen wird:

- einem unverzerrten und wahrscheinlichkeitsgewichteten Betrag, der durch Auswertung einer Reihe verschiedener möglicher Ergebnisse ermittelt wird,

- dem Zeitwert des Geldes und

- angemessenen und belastbaren Informationen, die zum Abschlussstichtag ohne unangemessenen Kosten- oder Zeitaufwand über vergangene Ereignisse, gegenwärtige Bedingungen und Prognosen künftiger wirtschaftlicher Bedingungen verfügbar sind.

5.5.18. Bei der Bemessung der erwarteten Kreditverluste muss ein Unternehmen nicht unbedingt alle möglichen Szenarien ermitteln. Jedoch hat es das Risiko oder die Wahrscheinlichkeit des Eintretens eines Kreditverlusts zu berücksichtigen, indem es die Möglichkeit des Eintretens ebenso wie des Nichteintretens eines Kreditverlusts berücksichtigt, auch wenn die Möglichkeit eines Kreditverlusts sehr gering ist.

5.5.19. Der bei der Bemessung der erwarteten Kreditverluste maximal zu berücksichtigende Zeitraum entspricht der maximalen Vertragslaufzeit (einschließlich Verlängerungsoptionen), während der das Unternehmen dem Ausfallrisiko ausgesetzt ist, jedoch keinesfalls einem längeren Zeitraum, auch wenn ein solcher mit den Geschäftspraktiken im Einklang steht.

5.5.20. Allerdings beinhalten manche Finanzinstrumente sowohl einen Kredit als auch eine nicht in Anspruch genommene Kreditzusagekomponente, wobei die vertraglich vorgesehene Möglichkeit für das Unternehmen, eine Rückzahlung zu fordern und die nicht in Anspruch genommene Kreditzusage zu widerrufen, die Exposition des Unternehmens gegenüber Kreditverlusten nicht auf die vertragliche Kündigungsfrist begrenzt. Für solche und nur solche Finanzinstrumente hat das Unternehmen die erwarteten Kreditverluste über den Zeitraum zu bemessen, in dem das Unternehmen dem Ausfallrisiko ausgesetzt ist und die erwarteten Kreditverluste selbst dann nicht durch kreditbezogene Risikomanagementmaßnahmen gemindert würden, wenn dieser Zeitraum die maximale Vertragslaufzeit überschreitet.

5.6 Reklassifizierung finanzieller Vermögenswerte