| zurück |  |

Abschnitt 2

Berechnung risikogewichteter Positionsbeträge

Unterabschnitt 1

Behandlung nach Art der Risikopositionsklasse

Artikel 151 Behandlung nach Risikopositionsklasse 22

(1) Die risikogewichteten Positionsbeträge für das Kreditrisiko von Risikopositionen, die unter eine der in Artikel 147 Absatz 2 Buchstaben a bis e und g genannten Risikopositionsklassen fallen, werden - sofern diese Risikopositionen nicht von Eigenmitteln abgezogen werden oder der in Artikel 72e Absatz 5 Unterabsatz 1 festgelegten Behandlung unterliegen - gemäß Unterabschnitt 2 berechnet.

(2) Die risikogewichteten Positionsbeträge für das Verwässerungsrisiko bei gekauften Forderungen werden nach Artikel 157 berechnet. Hat ein Institut für das Ausfall- und für das Verwässerungsrisiko volles Rückgriffsrecht auf den Verkäufer der gekauften Forderungen, finden die Bestimmungen dieses Artikels und des Artikels 152 sowie Artikel 158 Absätze 1 bis 4 in Bezug auf gekaufte Forderungen keine Anwendung und die Position wird als besicherte Risikoposition behandelt.

(3) Die risikogewichteten Positionsbeträge für das Kredit- und das Verwässerungsrisiko werden anhand der mit der jeweiligen Risikoposition verbundenen Parameter berechnet. Dazu zählen die PD, die LGD, die effektive Restlaufzeit (im Folgenden "M") und der Risikopositionswert. PD und LGD können nach Maßgabe von Abschnitt 4 gesondert oder gemeinsam berücksichtigt werden.

(4) Institute berechnen die risikogewichteten Positionsbeträge für das Kreditrisiko für alle Risikopositionen der Risikopositionsklasse "Beteiligungsrisikopositionen" nach Artikel 147 Absatz 2 Buchstabe e gemäß Artikel 155. Sie dürfen die Ansätze nach Artikel 155 Absätze 3 und 4 verwenden, sofern sie die vorherige Erlaubnis der zuständigen Behörden erhalten haben. Die zuständigen Behörden erlauben einem Institut die Verwendung des auf internen Modellen basierenden Ansatzes nach Artikel 155 Absatz 4, sofern das Institut die Anforderungen des Abschnitts 6 Unterabschnitt 4 erfüllt.

(5) Die risikogewichteten Positionsbeträge für das mit Spezialfinanzierungsrisikopositionen verbundene Kreditrisiko werden gemäß Artikel 153 Absatz 5 berechnet.

(6) Für Risikopositionen der Risikopositionsklassen nach Artikel 147 Absatz 2 Buchstaben a bis d nehmen die Institute nach Maßgabe von Artikel 143 und Abschnitt 6 ihre eigenen PD-Schätzungen vor.

(7) Für Risikopositionen der Risikopositionsklasse nach Artikel 147 Absatz 2 Buchstabe d nehmen die Institute nach Maßgabe des Artikels 143 und des Abschnitts 6 ihre eigenen Schätzungen der LGD und der Umrechnungsfaktoren vor.

(8) Für Risikopositionen der Risikopositionsklassen nach Artikel 147 Absatz 2 Buchstaben a bis c verwenden die Institute die in Artikel 161 Absatz 1 festgelegten LGD-Werte und die in Artikel 166 Absatz 8 Buchstaben a bis d festgelegten Umrechnungsfaktoren, es sei denn, ihnen wurde gemäß Absatz 9 die Verwendung eigener Schätzungen der LGD und der Umrechnungsfaktoren für diese Risikopositionsklassen gestattet.

(9) Für Risikopositionen der Risikopositionsklassen nach Artikel 147 Absatz 2 Buchstaben a bis c erlauben die zuständigen Behörden den Instituten die Verwendung ihrer eigenen Schätzungen der LGD und der Umrechnungsfaktoren nach Maßgabe des Artikels 143 und des Abschnitts 6.

(10) Die risikogewichteten Positionsbeträge für verbriefte Risikopositionen und Risikopositionen der Risikopositionsklasse nach Artikel 147 Absatz 2 Buchstabe f werden nach Kapitel 5 berechnet.

Artikel 152 Behandlung von Risikopositionen in Form von Anteilen an OGA

(1) Die Institute berechnen die risikogewichteten Positionsbeträge ihrer Risikopositionen in Form von Anteilen an OGA durch Multiplikation der nach den in den Absätzen 2 und 5 beschriebenen Ansätzen berechneten risikogewichteten Positionsbeträge von OGA mit dem Prozentsatz der von den betreffenden Instituten gehaltenen Anteile.

(2) Sind die Bedingungen nach Artikel 132 Absatz 3 erfüllt und verfügt das Institut über ausreichende Informationen über die einzelnen zugrunde liegenden Risikopositionen eines OGA, so berechnet das Institut die risikogewichteten Positionsbeträge des OGA mittels Durchschau auf diese zugrunde liegenden Risikopositionen und nimmt die Risikogewichtung aller zugrunde liegenden Risikopositionen des OGA so vor, als würden sie direkt vom Institut gehalten.

(3) Abweichend von Artikel 92 Absatz 3 Buchstabe d können Institute, die den risikogewichteten Positionsbetrag des OGA gemäß Absatz 1 oder Absatz 2 des vorliegenden Artikels berechnen, die Eigenmittelanforderungen für das Risiko einer Anpassung der Kreditbewertung von Derivate-Risikopositionen des betreffenden OGA als einen Betrag berechnen, der 50 % der Eigenmittelanforderungen für diese Derivate-Risikopositionen entspricht, die gemäß Kapitel 6 Abschnitt 3, 4 oder 5 dieses Titels berechnet wurden.

Abweichend von Unterabsatz 1 kann ein Institut jene Derivate-Risikopositionen von der Berechnung der Eigenmittelanforderungen für das Risiko einer Anpassung der Kreditbewertung ausnehmen, die dieser Anforderung nicht unterworfen wären, wenn sie direkt vom Institut gehalten würden.

(4) Institute, die den Transparenzansatz gemäß den Absätzen 2 und 3 des vorliegenden Artikels anwenden und die die Bedingungen für eine dauerhafte Teilanwendung gemäß Artikel 150 erfüllen oder die Bedingungen für die Anwendung der in diesem Kapitel beschriebenen Methoden oder einer oder mehrerer der in Kapitel 5 beschriebenen Methoden für alle oder einen Teil der zugrunde liegenden Risikopositionen des OGA nicht erfüllen, berechnen die risikogewichteten Positionsbeträge und erwarteten Verlustbeträge nach den folgenden Grundsätzen:

Ist das Institut nicht in der Lage, für die Zwecke von Unterabsatz 1 Buchstabe a zwischen privaten Beteiligungsrisikopositionen und börsengehandelten sowie sonstigen Risikopositionen zu unterscheiden, so behandelt es die betreffenden Risikopositionen als sonstige Beteiligungsrisikopositionen.

(5) Wenn die Bedingungen nach Artikel 132 Absatz 3 erfüllt sind, dürfen Institute, die über keine ausreichenden Informationen über die einzelnen zugrunde liegenden Risikopositionen eines OGA verfügen, den risikogewichteten Positionsbetrag für diese Risikopositionen gemäß dem mandatsbasierten Ansatz nach Artikel 132a Absatz 2 berechnen. Im Falle von Risikopositionen gemäß Absatz 4 Buchstaben a, b und c des vorliegenden Artikels wenden die Institute jedoch die dort beschriebenen Ansätze an.

(6) Vorbehaltlich des Artikels 132b Absatz 2 wenden Institute, die nicht den Transparenzansatz gemäß den Absätzen 2 und 3 des vorliegenden Artikels oder den mandatsorientierten Ansatz gemäß Absatz 5 anwenden, das in Artikel 132 Absatz 2 genannte Ausweichkonzept an.

(7) Die Institute können die risikogewichteten Positionsbeträge ihrer Risikopositionen in Form von Anteilen an OGA durch eine Kombination von im vorliegenden Artikel genannten Ansätzen berechnen, sofern die Bedingungen für die Verwendung dieser Ansätze erfüllt sind.

(8) Institute, die über keine ausreichenden Daten oder Informationen zur Berechnung des risikogewichteten Positionsbetrags eines OGA gemäß den Ansätzen nach den Absätzen 2, 3, 4 und 5 verfügen, können sich auf die Berechnungen von Dritten stützen, sofern alle folgenden Bedingungen erfüllt sind:

Institute, die sich auf die Berechnungen Dritter stützen, multiplizieren die aus diesen Berechnungen resultierenden risikogewichteten Positionsbeträge der Risikopositionen eines OGA mit dem Faktor 1,2.

Abweichend von Unterabsatz 2 gilt Folgendes: Hat das Institut uneingeschränkten Zugriff auf die detaillierten Berechnungen des Dritten, so findet der Faktor 1,2 keine Anwendung. Das Institut stellt diese Berechnungen seiner zuständigen Behörde auf Anfrage bereit.

(9) Für die Zwecke dieses Artikels finden Artikel 132 Absätze 5 und 6 und Artikel 132b Anwendung. Für die Zwecke dieses Artikels findet Artikel 132c Anwendung, unter Verwendung der gemäß Kapitel 3 dieses Titels berechneten Risikogewichte.

Unterabschnitt 2

Berechnung der risikogewichteten Positionsbeträge für das Kreditrisiko

Artikel 153 Risikogewichtete Positionsbeträge für Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken

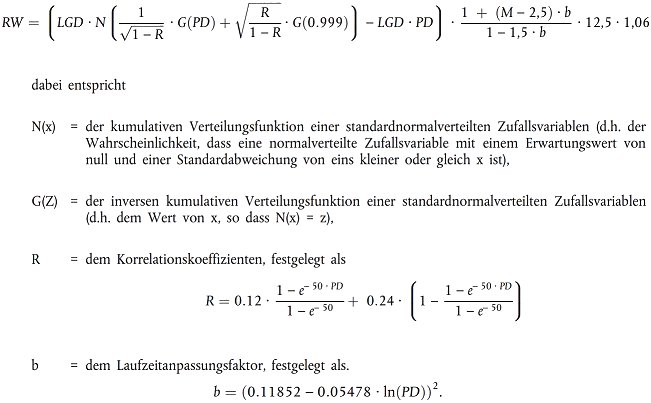

(1) Vorbehaltlich der Anwendung der spezifischen Behandlungen gemäß den Absätzen 2, 3 bzw. 4 werden die risikogewichteten Positionsbeträge für Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken gemäß den nachstehenden Formeln berechnet:

risikogewichteter Positionsbetrag = RW × Risikopositionsbetrag

wobei das Risikogewicht (RW) wie folgt festgelegt ist:

wobei die genaueste Schätzung des zu erwarteten Verlusts (im Folgenden "ELBE", expected loss best estimate) die bestmögliche Schätzung des Instituts für den aufgrund des Ausfalls der Risikoposition zu erwarteten Verlust gemäß Artikel 181 Absatz 1 Buchstabe h ist;

(2) Bei allen Risikopositionen gegenüber großen Unternehmen der Finanzbranche wird der Korrelationskoeffizient nach Absatz 1 Ziffer iii mit 1,25 multipliziert. Bei allen Risikopositionen gegenüber nicht beaufsichtigten Finanzunternehmen werden die Korrelationskoeffizienten nach Absatz 1 Ziffer iii bzw. Absatz 4 mit 1,25 multipliziert.

(3) Der risikogewichtete Positionsbetrag darf für jede Risikoposition, die die Anforderungen der Artikel 202 und 217, nach folgender Formel angepasst werden:

risikogewichteter Positionsbetrag = RW × Risikopositionswert ×(0,15 +160 × PDpp)

dabei entspricht

| PDpp | = | der PD des Sicherungsgebers. |

Das RW wird anhand der entsprechenden Formel gemäß Absatz 1 für die Risikoposition, die Ausfallwahrscheinlichkeit des Schuldners und die LGD einer vergleichbaren direkten Risikoposition gegenüber dem Sicherungsgeber berechnet. Der Laufzeitfaktor b) wird anhand der PD des Sicherungsgebers oder der PD des Schuldners berechnet, je nachdem, welche niedriger ist.

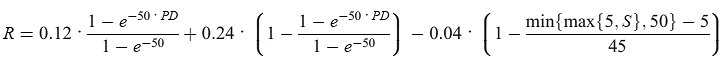

(4) Für Risikopositionen gegenüber Unternehmen, die einer Gruppe angehören, deren konsolidierter Gesamtjahresumsatz weniger als 50 Mio. EUR beträgt, darf ein Institut zur Berechnung der Risikogewichte für Risikopositionen gegenüber Unternehmen nach Absatz 1 Ziffer iii folgende Korrelationsformel verwenden. In dieser Formel wird S als Gesamtjahresumsatz in Millionen Euro angegeben, wobei gilt: 5 Mio. EUR ≤ S ≤ 50 Mio. EUR. Gemeldete Umsätze von unter 5 Mio. EUR werden wie Umsätze von 5 Mio. EUR behandelt. Bei gekauften Forderungen errechnet sich der Gesamtjahresumsatz aus dem gewichteten Durchschnitt der einzelnen Risikopositionen des Pools.

Die Institute ersetzen den Gesamtjahresumsatz durch die Bilanzsumme der konsolidierten Gruppe, wenn der Gesamtjahresumsatz kein sinnvoller Indikator für die Unternehmensgröße ist und die Bilanzsumme als Indikator sinnvoller ist.

(5) Bei Spezialfinanzierungsrisikopositionen, deren Ausfallwahrscheinlichkeit ein Institut nicht schätzen kann oder bei denen die PD-Schätzungen des Instituts die Anforderungen des Abschnitts 6 nicht erfüllen, weist das Institut diesen Risikopositionen Risikogewichte gemäß Tabelle 1 zu:

| Restlaufzeit |

Kategorie 1 |

Kategorie 2 |

Kategorie 3 |

Kategorie 4 |

Kategorie 5 |

| Unter 2,5 Jahren |

50 % |

70 % |

115 % |

250 % |

0 % |

| 2,5 Jahre oder länger |

70 % |

90 % |

115 % |

250 % |

0 % |

Bei der Zuteilung von Risikogewichten für Spezialfinanzierungsrisikopositionen berücksichtigen die Institute folgende Faktoren: Finanzkraft, politische und rechtliche Rahmenbedingungen, Transaktions- und/oder Vermögenswertmerkmale, Stärke des Geldgebers und des Trägers unter Berücksichtigung etwaiger Einkünfte aus öffentlich-privaten Partnerschaften sowie Absicherungspaket.

(6) Die Institute halten hinsichtlich ihrer gekauften Unternehmensforderungen die Anforderungen des Artikels 184 ein. Bei gekauften Unternehmensforderungen, die außerdem die Bedingungen des Artikels 154 Absatz 5 erfüllen, dürfen die Standards für die Risikoquantifizierung von Risikopositionen aus dem Mengengeschäft gemäß Abschnitt 6 angewandt werden, wenn die Anwendung der Standards für die Risikoquantifizierung von Risikopositionen gegenüber Unternehmen ein Institut unverhältnismäßig belasten würde.

(7) Bei gekauften Unternehmensforderungen können erstattungsfähige Kaufpreisnachlässe, Sicherheiten oder Teilgarantien, die eine Erstverlustabsicherung gegen Ausfallverluste, Verwässerungsverluste oder beide bieten, vom Käufer der Forderungen oder vom Begünstigten der Sicherheit oder der Teilgarantie im Einklang mit Kapitel 5 Abschnitt 3 Unterabschnitte 2 und 3 als Erstverlustabsicherung behandelt werden. Der Verkäufer, der den erstattungsfähigen Kaufpreisnachlass anbietet, und der Geber einer Sicherheit oder Teilgarantie behandeln diese gemäß Kapitel 5 Abschnitt 3 Unterabschnitte 2 und 3 als Risikoposition in einer Erstverlustposition.

(8) Stellt ein Institut eine Besicherung für mehrere Risikopositionen unter der Bedingung, dass der n-te bei diesen Risikopositionen eintretende Ausfall die Zahlung auslöst und dieses Kreditereignis auch den Kontrakt beendet, werden die Risikogewichte der im Korb enthaltenen Risikopositionen, ohne n-1 Risikopositionen, aggregiert, wobei die Summe des erwarteten Verlustbetrags multipliziert mit 12,5 und der Betrag des risikogewichteten Positionsbetrags den durch das Kreditderivat abgesicherten Nominalbetrag um das 12,5-Fache nicht überschreiten darf. Die aus der Aggregation auszunehmenden n-1 Risikopositionen werden so bestimmt, dass zu ihnen jede Risikoposition gehört, die einen risikogewichteten Positionsbetrag ergibt, der niedriger ist als der risikogewichtete Positionsbetrag jeder in die Aggregation eingehenden Risikoposition. Ein Risikogewicht von 1.250 % soll für alle Positionen im Korb angesetzt werden, für die ein Institut das Risikogewicht nicht nach dem IRB-Ansatz bestimmen kann.

(9) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, um zu präzisieren, wie Institute die Faktoren nach in Absatz 5 Unterabsatz 2 bei der Zuweisung von Risikogewichten für Spezialfinanzierungen berücksichtigen müssen.

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 154 Risikogewichtete Positionsbeträge von Risikopositionen aus dem Mengengeschäft

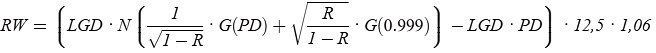

(1) Die risikogewichteten Positionsbeträge von Risikopositionen aus dem Mengengeschäft werden nach den folgenden Formeln berechnet:

risikogewichteter Positionsbetrag = RW × Risikopositionswert

wobei das Risikogewicht (RW) wie folgt definiert ist:

RW = max {0, 12.5 · (LGD - ELBE)};

wobei ELBE die bestmögliche Schätzung des Instituts für den aufgrund des Ausfalls der Risikoposition zu erwarteten Verlust gemäß Artikel 181 Absatz 1 Buchstabe h ist;

dabei entspricht

| N(x) | = | der kumulativen Verteilungsfunktion einer standardnormalverteilten Zufallsvariablen (d.h. der Wahrscheinlichkeit, dass eine normalverteilte Zufallsvariable mit einem Erwartungswert von null und einer Standardabweichung von eins kleiner oder gleich x ist), |

| G (Z) | = | der inversen kumulativen Verteilungsfunktion einer standardnormalverteilten Zufallsvariablen (d.h. der Wert von x, so dass N(x) = z), |

| R | = | dem Korrelationskoeffizienten, festgelegt als |

|

|

(2) Der risikogewichtete Positionsbetrag für jede Risikoposition gegenüber einem KMU im Sinne des Artikels 147 Absatz 5, die die Anforderungen der Artikel 202 und 217 erfüllt, darf gemäß Artikel 153 Absatz 3 berechnet werden.

(3) Bei Risikopositionen aus dem Mengengeschäft, die durch Immobilien besichert sind, wird die sich aus der Korrelationsformel gemäß Absatz 1 ergebende Zahl durch einen Korrelationskoeffizienten (R) von 0,15 ersetzt.

(4) Bei qualifizierten revolvierenden Risikopositionen aus dem Mengengeschäft im Sinne der Buchstaben a bis e wird die sich aus der Korrelationsformel gemäß Absatz 1 ergebende Zahl durch einen Korrelationskoeffizienten (R) von 0,04 ersetzt.

Risikopositionen gelten als qualifizierte revolvierende Risikopositionen aus dem Mengengeschäft, wenn folgende Voraussetzungen erfüllt sind:

Abweichend von Buchstabe b findet die Anforderung, dass eine Risikoposition unbesichert zu sein hat, im Fall von besicherten Kreditfazilitäten in Verbindung mit einem Gehaltskonto keine Anwendung. In diesem Falle werden die eingezogenen Beträge aus dieser Sicherheit bei der LGD-Schätzung nicht berücksichtigt.

Die zuständigen Behörden überprüfen die relative Volatilität der Verlustraten in den verschiedenen Unterportfolios und dem aggregierten Portfolio der qualifizierten revolvierenden Risikopositionen aus dem Mengengeschäft und tauschen Informationen über die typischen Merkmale der Verlustraten bei qualifizierten revolvierenden Risikopositionen aus dem Mengengeschäft in den verschiedenen Mitgliedstaaten aus.

(5) Um für die Behandlung als Risikoposition aus dem Mengengeschäft in Frage zu kommen, müssen gekaufte Forderungen die Anforderungen des Artikels 184 sowie die folgenden Voraussetzungen erfüllen:

(6) Bei gekauften Mengengeschäftsforderungen können erstattungsfähige Kaufpreisnachlässe, Sicherheiten oder Teilgarantien, die eine Erstverlustabsicherung gegen Ausfallverluste, Verwässerungsverluste oder beide bieten, vom Käufer der Forderungen oder vom Begünstigten der Sicherheit oder der Teilgarantie im Einklang mit Kapitel 5 Abschnitt 3 Unterabschnitte 2 und 3 als Erstverlustabsicherung behandelt werden. Der Verkäufer, der den erstattungsfähigen Kaufpreisnachlass anbietet, und der Geber einer Sicherheit oder einer Teilgarantie behandeln diese gemäß Kapitel 5 Abschnitt 3 Unterabschnitte 2 und 3 als Risikoposition in einer Erstverlustposition.

(7) Bei hybriden Pools gekaufter Forderungen aus dem Mengengeschäft, bei denen das kaufende Institut durch Immobilien besicherte Risikopositionen und qualifizierte revolvierende Risikopositionen aus dem Mengengeschäft nicht von anderen Risikopositionen aus dem Mengengeschäft trennen kann, wird die Risikogewichtsfunktion angewandt, die die höchste Eigenmittelanforderung für diese Risikopositionen nach sich zieht.

Artikel 155 Risikogewichtete Positionsbeträge von Beteiligungspositionen

(1) Institute ermitteln die risikogewichteten Positionsbeträge ihrer Beteiligungspositionen, mit Ausnahme derer, die nach Maßgabe des Teils 2 abgezogen werden oder für die gemäß Artikel 48 ein Risikogewicht von 250 % gilt, gemäß den Ansätzen nach den Absätzen 2, 3 und 4. Ein Institut darf auf die verschiedenen Beteiligungsportfolios unterschiedliche Ansätze anwenden, wenn es selbst unterschiedliche Ansätze für das interne Risikomanagement verwendet. Wendet ein Institut unterschiedliche Ansätze an, wird die Entscheidung für den PD-/LGD-Ansatz oder die Verwendung interner Modelle einheitlich - auch im Zeitverlauf - sowie in Übereinstimmung mit dem für das interne Risikomanagement der jeweiligen Beteiligungsposition verwendeten Ansatz getroffen und nicht durch Aufsichtsarbitrageerwägungen bestimmt.

Institute dürfen Beteiligungspositionen gegenüber Anbietern von Nebendienstleistungen auf dieselbe Weise behandeln wie sonstige Aktiva ohne Kreditverpflichtungen.

(2) Bei dem einfachen Risikogewichtungsansatz werden die risikogewichteten Positionsbeträge nach der Formel "risikogewichteter Positionsbetrag = RW * Positionswert" für jede der nachstehenden Risikopositionen berechnet, wobei

Risikogewicht (RW) = 190 % für Positionen aus privatem Beteiligungskapital in ausreichend diversifizierten Portfolios,

Risikogewicht (RW) = 290 % für börsengehandelte Beteiligungspositionen,

Risikogewicht (RW) = 370 % für alle sonstigen Beteiligungspositionen.

Kassa-Verkaufspositionen und derivative Instrumente, die im Anlagebuch gehalten werden, dürfen mit Kaufpositionen in der gleichen Aktie verrechnet werden, vorausgesetzt, dass diese Instrumente ausdrücklich zur Absicherung bestimmter Beteiligungspositionen benutzt werden und eine Absicherung für mindestens ein weiteres Jahr bieten. Andere Verkaufspositionen sind wie Kaufpositionen zu behandeln, wobei das entsprechende Risikogewicht dem absoluten Wert einer jeden Position zuzuweisen ist. Bei laufzeitinkongruenten Positionen wird dieselbe Methode angewandt wie die Methode nach Artikel 162 Absatz 5 für Risikopositionen gegenüber Unternehmen.

Institute dürfen eine Absicherung von Beteiligungspositionen ohne Sicherheitsleistung gemäß den Methoden nach Kapitel 4 anerkennen.

(3) Im Rahmen des PD-/LGD-Ansatzes werden die risikogewichteten Positionsbeträge nach den Formeln des Artikels 153 Absatz 1 berechnet. Verfügen die Institute nicht über ausreichende Informationen, um die Ausfalldefinition des Artikels 178 anzuwenden, wird den Risikogewichten ein Skalierungsfaktor von 1,5 zugewiesen.

Auf Ebene der einzelnen Risikoposition darf die Summe des 12,5-fachen erwarteten Verlustbetrags und des risikogewichteten Positionsbetrags den 12,5-fachen Risikopositionswert nicht übersteigen.

Institute dürfen eine Absicherung von Beteiligungspositionen ohne Sicherheitsleistung gemäß den Methoden nach Kapitel 4 anerkennen. Dabei ist für die Risikoposition gegenüber dem Sicherungsgeber eine LGD von 90 % vorgegeben. Bei Positionen aus privatem Beteiligungskapital in ausreichend diversifizierten Portfolios darf eine LGD von 65 % angewandt werden. Für diese Zwecke beträgt M fünf Jahre.

(4) Im Rahmen des auf internen Modellen basierenden Ansatzes entspricht der risikogewichtete Positionsbetrag dem potenziellen Verlust aus den Beteiligungspositionen des Instituts, der mittels interner Risikopotenzial-Modelle ermittelt wird, die dem 99. Perzentil eines einseitigen Konfidenzintervalls der über einen langen Zeitraum hinweg berechneten Differenz zwischen dem vierteljährlichen Ertrag und einem angemessenen risikolosen Zinssatz multipliziert mit dem Faktor 12,5 unterliegen. Die risikogewichteten Positionsbeträge auf der Ebene des Beteiligungsportfolios dürfen nicht geringer sein als die Gesamtsummen der

Die Beträge nach den Buchstaben a und b werden auf der Grundlage der PD-Werte nach Artikel 165 Absatz 1 und der entsprechenden LGD-Werte nach Artikel 165 Absatz 2 berechnet.

Institute dürfen eine Absicherung von Beteiligungspositionen ohne Sicherheitsleistung anerkennen.

Artikel 156 Risikogewichtete Positionsbeträge von sonstigen Aktiva ohne Kreditverpflichtungen

Die risikogewichteten Positionsbeträge sonstiger Aktiva ohne Kreditverpflichtungen werden nach der folgenden Formel berechnet

risikogewichteter Positionsbetrag =100 % × Risikopositionswert;

davon ausgenommen sind

1 / t· 100 % · Forderungswert

wobei t entweder 1 ist oder der nächstliegenden Anzahl voller Jahre der verbleibenden Leasingdauer entspricht, je nachdem welcher Wert höher ist.

Unterabschnitt 3

Berechnung der risikogewichteten Positionsbeträge für das Verwässerungrisiko gekaufter Forderungen

Artikel 157 Risikogewichtete Positionsbeträge für das Verwässerungsrisiko gekaufter Forderungen

(1) Die Institute berechnen die risikogewichteten Positionsbeträge für das Verwässerungsrisiko gekaufter Unternehmens- und Mengengeschäftsforderungen nach der Formel des Artikels 153 Absatz 1.

(2) Die Institute bestimmen die PD- und LGD-Parameter gemäß Abschnitt 4.

(3) Die Institute bestimmen den Risikopositionswert gemäß Abschnitt 5.

(4) Für die Zwecke dieses Artikels beträgt der Wert von M ein Jahr.

(5) Die zuständigen Behörden befreien ein Institut von der Berechnung und Anerkennung risikogewichteter Positionsbeträge für das Verwässerungsrisiko einer Art von Risikopositionen, das von gekauften Unternehmens- oder Mengengeschäftsforderungen verursacht wird, wenn das Institut gegenüber der zuständigen Behörde glaubhaft nachgewiesen hat, dass für dieses Institut das Verwässerungsrisiko für diese Art von Risikopositionen unerheblich ist.

Abschnitt 3

Erwartete Verlustbeträge

Artikel 158 Behandlung nach Risikopositionsart

(1) Bei der Berechnung der erwarteten Verlustbeträge werden für jede Risikoposition dieselben PD-, LGD- und Risikopositionswerte zugrunde gelegt wie bei der Berechnung der risikogewichteten Positionsbeträge gemäß Artikel 151.

(2) Bei Verbriefungspositionen werden die erwarteten Verlustbeträge nach Kapitel 5 ermittelt.

(3) Bei Risikopositionen der Risikopositionsklasse "Sonstige Aktiva ohne Kreditverpflichtungen" nach Artikel 147 Absatz 2 Buchstabe g ist der erwartete Verlustbetrag Null.

(4) Bei Risikopositionen in Form von Anteilen an einem OGA im Sinne des Artikels 152 werden die erwarteten Verlustbeträge nach den Methoden dieses Artikels Methoden ermittelt.

(5) Bei Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken sowie bei Risikopositionen aus dem Mengengeschäft werden der erwartete Verlust (EL) und die erwarteten Verlustbeträge nach folgenden Formeln ermittelt:

Erwarteter Verlust (EL) = PD * LGD

| Erwarteter Verlustbetrag | = | EL × Risikopositionswert. |

Bei ausgefallenen Risikopositionen (PD = 100 %), für die Institute eigene LGD-Schätzungen zugrunde legen, ist EL = ELBE, d.h. die bestmögliche Schätzung des Instituts für den aufgrund des Ausfall der Risikoposition zu erwarteten Verlust gemäß Artikel 181 Absatz 1 Buchstabe h.

Bei Risikopositionen, bei denen nach Artikel 153 Absatz 3 verfahren wird, ist EL gleich 0 %.

(6) Bei Spezialfinanzierungen, die von den Instituten nach den Methoden nach Artikel 153 Absatz 5 risikogewichtet werden, werden die EL-Werte nach Tabelle 2 zugewiesen.

| Restlaufzeit | Kategorie 1 | Kategorie 2 | Kategorie 3 | Kategorie 4 | Kategorie 5 |

| Unter 2,5 Jahren | 0 % | 0,4 % | 2,8 % | 8 % | 50 % |

| 2,5 Jahre oder mehr | 0,4 % | 0,8 % | 2,8 % | 8 % | 50 % |

(7) Bei Beteiligungspositionen, bei denen die risikogewichteten Positionsbeträge nach dem einfachen Risikogewichtungsansatz berechnet werden, werden die erwarteten Verlustbeträge nach folgender Formel ermittelt:

Erwarteter Verlustbetrag = EL × Risikopositionswert

Die EL-Werte werden wie folgt angesetzt:

Erwarteter Verlust (EL) = 0,8 % für Positionen aus privatem Beteiligungskapital in hinreichend diversifizierten Portfolios,

Erwarteter Verlust (EL) = 0,8 % für börsengehandelte Beteiligungspositionen,

Erwarteter Verlust (EL) = 2,4 % für alle übrigen Beteiligungspositionen.

(8) Bei Beteiligungspositionen, bei denen die risikogewichteten Positionsbeträge nach dem PD-/LGD-Ansatz berechnet werden, werden der erwartete Verlust und die erwarteten Verlustbeträge nach folgenden Formeln ermittelt:

Erwarteter Verlust (EL) = PD × LGD

Erwarteter Verlustbetrag = EL × Risikopositionswert.

(9) Bei Beteiligungspositionen, bei denen die risikogewichteten Positionsbeträge nach einem internen Modell berechnet werden, werden die erwarteten Verlustbeträge mit Null angesetzt.

(9a) Bei einer Mindestwertzusage, die alle Anforderungen gemäß Artikel 132c Absatz 3 erfüllt, wird der erwartete Verlustbetrag mit Null angesetzt.

(10) Die erwarteten Verlustbeträge für das Verwässerungsrisiko bei angekauften Forderungen werden nach folgender Formel berechnet:

Erwarteter Verlust (EL) = PD × LGD

Erwarteter Verlustbetrag = EL × Risikopositionswert.

Artikel 159 Behandlung erwarteter Verlustbeträge 19

Institute ziehen die nach Artikel 158 Absätze 5, 6 und 10 ermittelten erwarteten Verlustbeträge von den für die entsprechenden Risikopositionen vorgenommenen allgemeinen und spezifischen Kreditrisikoanpassungen gemäß Artikel 110, zusätzlichen Bewertungsanpassungen gemäß den Artikeln 34 und 105 sowie weiteren Verringerungen der Eigenmittel mit Ausnahme von Abzügen nach Artikel 36 Absatz 1 Buchstabe m ab. Abschläge auf zum Zeitpunkt des Ankaufs bereits ausgefallene bilanzielle Risikopositionen im Sinne des Artikels 166 Absatz 1 werden behandelt wie spezifische Kreditrisikoanpassungen. Spezifische Kreditrisikoanpassungen für ausgefallene Risikopositionen werden nicht zur Deckung der bei anderen Risikopositionen erwarteten Verlustbeträge verwendet. Die bei verbrieften Risikopositionen erwarteten Verlustbeträge sowie die für diese Risikopositionen vorgenommenen allgemeinen und spezifischen Kreditrisikoanpassungen werden nicht in diese Berechnung einbezogen.

Abschnitt 4

PD, LGD Und Laufzeit

Unterabschnitt 1

Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken

Artikel 160 Ausfallwahrscheinlichkeit (PD)

(1) Die PD einer Risikoposition gegenüber einem Unternehmen oder Institut beträgt mindestens 0,03 %.

(2) Bei angekauften Unternehmensforderungen, deren Ausfallwahrscheinlichkeit ein Institut nicht schätzen kann oder bei denen die PD-Schätzungen des Instituts die Anforderungen des Abschnitts 6 nicht erfüllen, wird die Ausfallwahrscheinlichkeit nach folgenden Methoden bestimmt:

(3) Die PD ausgefallener Schuldner beträgt 100 %.

(4) Gemäß Kapitel 4 dürfen Institute bei der PD eine Absicherung ohne Sicherheitsleistung berücksichtigen. Zur Absicherung des Verwässerungsrisikos kann neben den in Artikel 201 Absatz 1 Buchstabe g genannten Sicherungsgebern auch der Verkäufer der angekauften Forderungen als Sicherungsgeber anerkannt werden, sofern folgende Bedingungen erfüllt sind:

(5) Institute, die eigene LGD-Schätzungen verwenden, können eine Absicherung ohne Sicherheitsleistung vorbehaltlich des Artikels 161 Absatz 3 durch Anpassung der PD anerkennen.

(6) Für das Verwässerungsrisiko bei angekauften Unternehmensforderungen wird die PD mit der EL-Schätzung des Instituts für das Verwässerungsrisiko gleichgesetzt. Ein Institut, dem die zuständige Behörde gemäß Artikel 143 erlaubt hat, für Risikopositionen gegenüber Unternehmen eigene LGD-Schätzungen zu verwenden, und das in der Lage ist, seine EL-Schätzungen für das Verwässerungsrisiko bei angekauften Unternehmensforderungen in einer Weise in PD und LGD aufzulösen, die die zuständige Behörde für zuverlässig hält, darf die aus dieser Auflösung resultierende PD-Schätzung verwenden. Bei der Ermittlung der PD dürfen Institute gemäß Kapitel 4 eine Absicherung ohne Sicherheitsleistung anerkennen. Zur Absicherung des Verwässerungsrisikos kann neben den in Artikel 201 Absatz 1 Buchstabe g genannten Sicherungsgebern auch der Verkäufer der angekauften Forderungen als Sicherungsgeber anerkannt werden, sofern die Bedingungen des Absatzes 4 erfüllt sind.

(7) Abweichend von Artikel 201 Absatz 1 Buchstabe g können Unternehmen, die die Bedingungen des Absatzes 4 erfüllen, als Sicherungsgeber anerkannt werden.

Ein Institut, das die Erlaubnis der zuständigen Behörde gemäß Artikel 143 erhalten hat, für das Verwässerungsrisiko bei angekauften Unternehmensforderungen eigene LGD-Schätzungen zu verwenden, darf eine Absicherung ohne Sicherheitsleistung vorbehaltlich des Artikels 161 Absatz 3 durch Anpassung der PD anerkennen.

Artikel 161 Verlustquote bei Ausfall (LGD)

(1) Die Institute verwenden die folgenden LGD-Werte:

(2) Hat ein Institut die Erlaubnis der zuständigen Behörde gemäß Artikel 143 erhalten, für Risikopositionen gegenüber Unternehmen eigene LGD-Schätzungen zu verwenden, und kann es seine EL-Schätzungen für angekaufte Unternehmensforderungen in einer Weise in PD und LGD auflösen, die die zuständige Behörde für zuverlässig hält, darf es in Bezug auf das Verwässerungs- und das Ausfallrisiko die LGD-Schätzung für angekaufte Unternehmensforderungen verwenden.

(3) Hat ein Institut die Erlaubnis der zuständigen Behörde gemäß Artikel 143 erhalten, für Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken eigene LGD-Schätzungen zu verwenden, kann eine Absicherung ohne Sicherheitsleistung vorbehaltlich der Anforderungen in Abschnitt 6 und der Genehmigung der zuständigen Behörden durch Anpassung von PD oder LGD anerkannt werden. Ein Institut darf garantierten Risikopositionen keine angepasste PD oder LGD zuweisen, wenn dies dazu führen würde, dass das angepasste Risikogewicht niedriger wäre als das einer vergleichbaren direkten Risikopositionen gegenüber dem Garantiegeber.

(4) Für die Zwecke der in Artikel 153 Absatz 3 genannten Unternehmen ist die LGD einer vergleichbaren direkten Risikoposition gegenüber dem Sicherungsgeber die LGD, die entweder für eine nicht abgesicherte Fazilität für den Garantiegeber oder für die nicht abgesicherte Fazilität des Schuldners angesetzt ist, je nachdem, ob für den Fall, dass sowohl Garantiegeber als auch Schuldner während der Laufzeit des abgesicherten Geschäfts ausfallen, die zur Verfügung stehenden Informationen und die Struktur der Garantie darauf hindeuten, dass die Höhe des wiedererlangten Betrags von der Finanzlage des Garantiegebers bzw. des Schuldners abhängt.

Artikel 162 Laufzeit 19

(1) Institute, die keine Erlaubnis erhalten haben, für Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten oder Zentralbanken eigene LGD und eigene Umrechnungsfaktoren zu verwenden, weisen den aus Pensionsgeschäften oder Wertpapier- oder Warenleih- oder -verleihgeschäften resultierenden Risikopositionen eine effektive Restlaufzeit (M) von 0,5 Jahren und allen anderen Risikopositionen eine M von 2,5 Jahren zu.

Alternativ dazu entscheiden die zuständigen Behörden, wenn sie die Erlaubnis nach Artikel 143 geben, ob das Institut für jede Risikoposition gemäß Absatz 2 die effektive Restlaufzeit (M) berechnen muss.

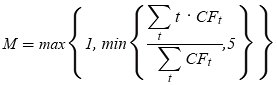

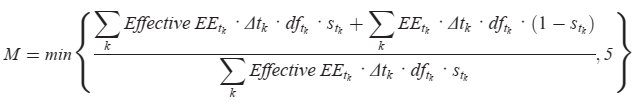

(2) Institute, die die Erlaubnis der zuständigen Behörde erhalten haben, für Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten oder Zentralbanken eigene LGD und eigene Umrechnungsfaktoren zu verwenden, berechnen M für jede dieser Risikopositionen gemäß den Buchstaben a bis e und vorbehaltlich der Absätze 3 bis 5. M darf nicht mehr als fünf Jahre betragen, außer in den Fällen nach Artikel 384 Absatz 1, in denen der dort für M festgelegte Wert verwendet wird.

wobei CFt die vertraglichen Zahlungsströme (Nominalbetrag, Zinsen und Gebühren) bezeichnet, die der Schuldner in Periode t zu leisten hat.

dabei entspricht

| Stk | = | einer Scheinvariablen, deren Wert im künftigen Zeitraum tk gleich 0 ist, wenn tk > 1 Jahr und gleich 1, wenn tk ≤ 1, |

| EEtk | = | dem zum künftigen Zeitraum tk erwarteten Wiederbeschaffungswert, |

| EffectiveEEtk | = | dem zum künftigen Zeitraum tk erwarteten effektiven Wiederbeschaffungswert, |

| dftk | = | dem risikolosen Abzinsungsfaktor für den künftigen Zeitraum tk, |

|

Δ tk = tk - tk-1. | ||

Vorbehaltlich des Absatzes 2 gilt für Netting-Sätze, bei denen alle Verträge eine Ursprungslaufzeit von weniger als einem Jahr haben, die Formel nach Buchstabe a;

(3) Sofern die Dokumentation tägliche Nachschusszahlungen und eine tägliche Neubewertung vorschreibt und Bestimmungen enthält, die bei Ausfall oder ausbleibenden Nachschusszahlungen die umgehende Verwertung oder Verrechnung der Sicherheiten ermöglichen, beträgt M in nachstehend genannten Fällen mindestens einen Tag:

Auch bei anerkennungsfähigen kurzfristigen Risikopositionen, die nicht Teil einer fortlaufenden Finanzierung des Schuldners durch das Institut sind, beträgt M mindestens einen Tag. Anerkennungsfähige kurzfristige Risikopositionen sind unter anderem:

(4) Bei Risikopositionen gegenüber Unternehmen mit Sitz in der Union sowie einem konsolidierten Jahresumsatz und einer konsolidierten Bilanzsumme von weniger als 500 Mio. EUR können Institute sich dafür entscheiden, M durchgängig nach Absatz 1 anstatt nach Absatz 2 festzulegen. Bei Unternehmen, deren Geschäft im Wesentlichen im Besitz und in der Vermietung nicht spekulativer Wohnobjekte besteht, dürfen die Institute den Betrag von 500 Mio. EUR für die Bilanzsumme durch 1.000 Mio. EUR ersetzen.

(5) Laufzeitinkongruenzen werden gemäß Kapitel 4 behandelt.

Unterabschnitt 2

Risikopositionen aus dem Mengengeschäft

Artikel 163 Ausfallwahrscheinlichkeit (PD)

(1) Die PD einer Risikoposition beträgt mindestens 0,03 %.

(2) Die PD von Schuldnern oder für den Fall, dass von der Fazilität ausgegangen wird, von ausgefallenen Risikopositionen beträgt 100 %.

(3) Für das Verwässerungsrisiko bei angekauften Forderungen wird die PD mit den EL-Schätzungen für das Verwässerungsrisiko gleichgesetzt. Kann ein Institut seine EL-Schätzungen für das Verwässerungsrisiko bei angekauften Forderungen in einer Weise in PD und LGD auflösen, die die zuständigen Behörden für zuverlässig halten, darf die PD-Schätzung verwendet werden.

(4) Einer Absicherung ohne Sicherheitsleistung kann vorbehaltlich des Artikels 164 Absatz 2 durch Anpassung der PD Rechnung getragen werden. Zur Absicherung des Verwässerungsrisikos kann neben den in Artikel 201 Absatz 1 Buchstabe g genannten Sicherungsgebern auch der Verkäufer der angekauften Forderungen als Sicherungsgeber anerkannt werden, wenn die Bedingungen des Artikels 160 Absatz 4 erfüllt sind.

Artikel 164 Verlustquote bei Ausfall (LGD) 19

(1) Vorbehaltlich der Anforderungen des Abschnitts 6 dieses Kapitels und der Erlaubnis der zuständigen Behörden nach Artikel 143 legen die Institute eigene LGD-Schätzungen vor. Für das Verwässerungsrisiko bei angekauften Forderungen wird ein LGD-Wert von 75 % angesetzt. Kann ein Institut seine EL-Schätzungen für das Verwässerungsrisiko bei angekauften Forderungen verlässlich in PD und LGD auflösen, darf es seine eigene LGD-Schätzung verwenden.

(2) Eine Absicherung ohne Sicherheitsleistung kann vorbehaltlich der Anforderungen des Artikels 183 Absätze 1, 2 und 3 und der entsprechenden Erlaubnis der zuständigen Behörden zur Unterlegung einer einzelnen Risikoposition oder eines Risikopositionen-Pools durch Anpassung der PD- oder LGD-Schätzungen als anerkennungsfähig anerkannt werden. Ein Institut darf garantierten Risikopositionen keine angepasste PD oder LGD zuweisen, wenn dies dazu führen würde, dass das angepasste Risikogewicht niedriger wäre als das einer vergleichbaren direkten Risikoposition gegenüber dem Garantiegeber.

(3) Für die Zwecke des Artikels 154 Absatz 2 ist die in Artikel 153 Absatz 3 genannte LGD einer vergleichbaren direkten Risikoposition gegenüber dem Sicherungsgeber die LGD, die entweder für eine nicht abgesicherte Fazilität für den Garantiegeber oder für die nicht abgesicherte Fazilität des Schuldners angesetzt ist, je nachdem, ob für den Fall, dass sowohl Garantiegeber als auch der Schuldner während der Laufzeit des abgesicherten Geschäfts ausfallen, die zur Verfügung stehenden Informationen und die Struktur der Garantie darauf hindeuten, dass die Höhe des wiedererlangten Betrags von der Finanzlage des Garantiegebers bzw. des Schuldners abhängt.

(4) Bei allen durch Wohnimmobilien besicherten Risikopositionen aus dem Mengengeschäft, für die keine Garantie eines Zentralstaats besteht, beträgt die risikopositionsgewichtete durchschnittliche LGD mindestens 10 %.

Bei allen durch Gewerbeimmobilien besicherten Risikopositionen aus dem Mengengeschäft, für die keine Garantie eines Zentralstaats besteht, beträgt die risikopositionsgewichtete durchschnittliche LGD mindestens 15 %.

(5) Die Mitgliedstaaten benennen eine Behörde, die für die Anwendung von Absatz 6 zuständig ist. Diese Behörde ist die zuständige Behörde oder die benannte Behörde.

Ist die von dem Mitgliedstaat für die Anwendung dieses Artikels benannte Behörde die zuständige Behörde, so stellt sie sicher, dass die relevanten nationalen Stellen und Behörden, die ein makroprudenzielles Mandat haben, gebührend darüber unterrichtet sind, dass die zuständige Behörde beabsichtigt, von diesem Artikel Gebrauch zu machen, und dass sie an der Bewertung der Bedenken hinsichtlich der Finanzstabilität in ihrem Mitgliedstaat im Einklang mit Absatz 6 in angemessener Weise beteiligt werden.

Ist die von dem Mitgliedstaat für die Anwendung dieses Artikels benannte Behörde nicht die zuständige Behörde, so trifft der Mitgliedstaat die notwendigen Vorkehrungen, um eine ordnungsgemäße Koordinierung und einen ordnungsgemäßen Informationsaustausch zwischen der zuständigen und der benannten Behörde sicherzustellen, damit dieser Artikel ordnungsgemäß angewendet wird. Insbesondere müssen die Behörden eng zusammenarbeiten und alle Informationen gemeinsam nutzen, die für die angemessene Erfüllung der Pflichten, die der benannten Behörde gemäß diesem Artikel obliegen, erforderlich sein können. Mit dieser Zusammenarbeit soll jede Form von sich überschneidenden oder nicht miteinander zu vereinbarenden Maßnahmen zwischen der zuständigen und der benannten Behörde vermieden sowie auch sichergestellt werden, dass die Wechselwirkung mit anderen Maßnahmen, insbesondere solchen, die gemäß Artikel 458 dieser Verordnung und Artikel 133 der Richtlinie 2013/36/EU ergriffen werden, gebührend berücksichtigt wird.

(6) Auf der Grundlage der nach Artikel 430a erhobenen Daten und aller anderen relevanten Indikatoren sowie unter Berücksichtigung zukunftsorientierter Immobilienmarktentwicklungen bewertet die gemäß Absatz 5 des vorliegenden Artikels benannte Behörde regelmäßig, mindestens jedoch jährlich, ob die LGD-Mindestwerte nach Absatz 4 des vorliegenden Artikels für Risikopositionen angemessen sind, die durch Grundpfandrechte an in einem oder mehreren Teilen des Hoheitsgebiets des Mitgliedstaats der jeweiligen Behörde belegenen Wohn- oder Gewerbeimmobilien besichert sind.

Kommt die gemäß Absatz 5 benannte Behörde auf der Grundlage der Bewertung nach Unterabsatz 1 zu dem Schluss, dass die LGD-Mindestwerte nach Absatz 4 nicht angemessen sind, und ist sie der Auffassung, dass die Unangemessenheit der LGD-Werte sich negativ auf die gegenwärtige oder künftige Finanzstabilität in ihrem Mitgliedstaat auswirken könnte, so kann sie höhere LGD-Mindestwerte für die betreffenden Risikopositionen, die in einem oder mehreren Teilen des Hoheitsgebiets des Mitgliedstaats der jeweiligen Behörde belegen sind, festsetzen. Diese höheren Mindestwerte können auch auf Ebene eines oder mehrerer Immobiliensegmente solcher Risikopositionen angewendet werden.

Die gemäß Absatz 5 benannte Behörde informiert die EBA und den ESRB, bevor sie die Entscheidung nach diesem Absatz trifft. Innerhalb eines Monats nach Eingang dieser Mitteilung übermitteln die EBA und der ESRB dem betreffenden Mitgliedstaat ihre Stellungnahme. Die EBA und der ESRB veröffentlichen diese LGD-Werte.

(7) Setzt die gemäß Absatz 5 benannte Behörde gemäß Absatz 6 höhere LGD-Mindestwerte fest oder führt sie strengere Kriterien ein, so verfügen die Institute über einen sechsmonatigen Übergangszeitraum, um diese anzuwenden.

(8) Die EBA arbeitet in enger Zusammenarbeit mit dem ESRB Entwürfe technischer Regulierungsstandards für die Festlegung der Bedingungen aus, die die gemäß Absatz 5 benannte Behörde bei der Bewertung der Angemessenheit von LGD-Werten als Teil der Bewertung nach Absatz 6 zu berücksichtigen hat.

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2019 vor.

Der Kommission wird die Befugnis übertragen, die in Unterabsatz 1 genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zur Ergänzung dieser Verordnung zu erlassen.

(9) Der ESRB kann den gemäß Absatz 5 benannten Behörden durch Empfehlungen nach Artikel 16 der Verordnung (EU) Nr. 1092/2010 und in enger Zusammenarbeit mit der EBA Orientierungen zu Folgendem vorgeben:

(10) Die Institute eines Mitgliedstaats wenden die höheren LGD-Mindestwerte, die von den Behörden eines anderen Mitgliedstaats gemäß Absatz 6 festgelegt wurden, auf alle ihre entsprechenden Risikopositionen an, die durch Grundpfandrechte an in einem oder mehreren Teilen dieses anderen Mitgliedstaats belegenen Wohnimmobilien oder Gewerbeimmobilien besichert sind.

Unterabschnitt 3

Beteiligungspositionen, bei denen nach der PD-/LGD-Methode verfahren werden muss

Artikel 165 Beteiligungspositionen, bei denen nach der PD/LGD-Methode verfahren werden muss

(1) PD werden nach den für Risikopositionen gegenüber Unternehmen geltenden Methoden ermittelt.

Es gelten folgende Mindestwerte für PD:

(2) Bei Positionen aus privatem Beteiligungskapital in hinreichend diversifizierten Portfolios darf die LGD mit 65 % angesetzt werden. Bei allen anderen derartigen Positionen wird die LGD mit 90 % angesetzt.

(3) M wird bei allen Positionen mit fünf Jahren angesetzt.

Abschnitt 5

Risikopositionswert

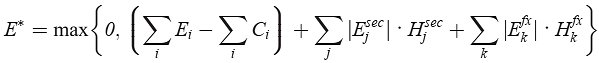

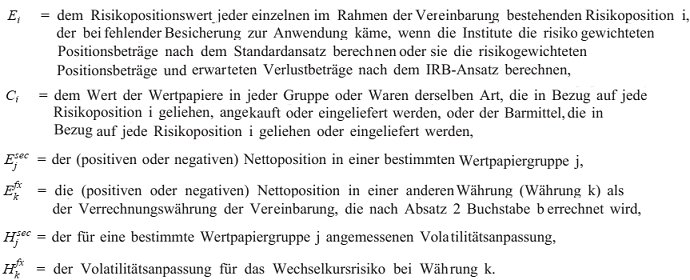

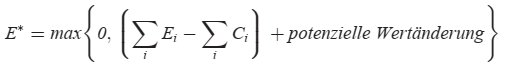

Artikel 166 Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken sowie Risikopositionen aus dem Mengengeschäft

(1) Sofern nicht anders angegeben, ist der Wert bilanzieller Risikopositionen der Buchwert, der ohne Berücksichtigung etwaiger Kreditrisikoanpassungen bemessen wird.

Dies gilt auch für Vermögenswerte, die zu einem anderen Preis als dem geschuldeten Betrag angekauft wurden.

Bei angekauften Vermögenswerten wird die beim Ankauf in der Bilanz des Instituts erfasste Differenz zwischen dem geschuldeten Betrag und dem nach spezifischen Kreditrisikoanpassungen verbleibenden Buchwert als Abschlag bezeichnet, wenn der geschuldete Betrag größer ist, und als Prämie, wenn er kleiner ist.

(2) Macht ein Institut bei Pensionsgeschäften oder Wertpapier- oder Warenverleih oder -leihgeschäften von Netting-Rahmenvereinbarungen Gebrauch, so wird der Risikopositionswert gemäß Kapitel 4 oder 6 berechnet.

(3) Für das Netting bilanzierter Kredite und Einlagen berechnen die Institute den Risikopositionswert nach den in Kapitel 4 beschriebenen Methoden.

(4) Bei einem Leasinggeschäft entspricht der Risikopositionswert den abgezinsten Mindestleasingzahlungen. Mindestleasingzahlungen umfassen Zahlungen, zu denen der Leasingnehmer über den Leasingzeitraum verpflichtet ist oder verpflichtet werden kann und jede günstige Kaufoption (d.h. eine Option, deren Ausübung nach vernünftigen Maßstäben als sicher erscheint). Kann eine andere Partei als der Leasingnehmer zur Zahlung des Restwerts eines geleasten Vermögenswerts verpflichtet werden und genügt diese Zahlungsverpflichtung den Bedingungen des Artikels 201 für die Anerkennungsfähigkeit von Sicherungsgebern sowie den Anforderungen des Artikels 213 für die Anerkennung anderer Garantiearten, kann die Zahlungsverpflichtung gemäß Kapitel 4 als Absicherung ohne Sicherheitsleistung anerkannt werden.

(5) Bei den in Anhang II genannten Geschäften wird der Risikopositionswert nach den in Kapitel 6 beschriebenen Methoden ermittelt, wobei etwaige Kreditrisikoanpassungen unberücksichtigt bleiben.

(6) Der Risikopositionswert zur Berechnung der risikogewichteten Positionsbeträge angekaufter Risikopositionen ist der nach Absatz 1 ermittelte Wert abzüglich der Eigenmittelanforderungen für das Verwässerungsrisiko vor Anwendung von Risikominderungstechniken.

(7) Bei Risikopositionen in Form von Wertpapieren oder Waren, die im Rahmen von Pensions-, Wertpapier- oder Warenleihgeschäften, Geschäften mit langer Abwicklungsfrist und Lombardgeschäften veräußert, hinterlegt oder verliehen werden, ist der Risikopositionswert der nach Artikel 24 ermittelte Wert der Wertpapiere oder Waren. Wird die umfassende Methode zur Berücksichtigung finanzieller Sicherheiten nach Artikel 223 angewandt, wird auf den Risikopositionswert die nach Maßgabe dieser Methode für solche Wertpapiere oder Waren als angemessen anzusehende Volatilitätsanpassung aufgeschlagen. Der Risikopositionswert von Pensionsgeschäften, Wertpapier- oder Warenleihgeschäften, Geschäften mit langer Abwicklungsfrist und Lombardgeschäften kann entweder nach Kapitel 6 oder nach Artikel 220 Absatz 2 bestimmt werden.

(8) In nachstehend genannten Fällen errechnet sich der Risikopositionswert aus dem zugesagten, aber nicht in Anspruch genommenen Betrag, multipliziert mit einem Umrechnungsfaktor. Zu diesem Zweck verwenden die Institute gemäß Artikel 151 Absatz 8 die folgenden Umrechnungsfaktoren für Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken:

Institute, die die Anforderungen des Abschnitts 6 für die Verwendung eigener Umrechnungsfaktor-Schätzungen erfüllen, können mit Genehmigung der zuständigen Behörden bei den unter den Buchstaben a bis d genannten verschiedenen Produktarten ihre eigenen Umrechnungsfaktor-Schätzungen verwenden.

(9) Hat eine Zusage die Verlängerung einer anderen Zusage zum Gegenstand, so wird von den für die einzelnen Zusagen geltenden Umrechnungsfaktoren der niedrigere verwendet.

(10) Bei allen anderen, nicht in den Absätzen 1 bis 8 genannten außerbilanziellen Positionen ist der Risikopositionswert der folgende Prozentsatz seines Werts:

Für die Zwecke dieses Absatzes werden die außerbilanziellen Positionen gemäß Anhang I Risikokategorien zugeordnet.

Artikel 167 Beteiligungspositionen

(1) Der Risikopositionswert von Beteiligungspositionen ist der nach spezifischen Kreditrisikoanpassungen verbleibende Buchwert.

(2) Der Risikopositionswert außerbilanzieller Beteiligungspositionen ist der Nominalwert abzüglich spezifischer Kreditrisikoanpassungen für die betreffende Risikoposition.

Artikel 168 Sonstige Aktiva ohne Kreditverpflichtungen

Der Risikopositionswert sonstiger Aktiva ohne Kreditverpflichtungen ist der nach spezifischen Kreditrisikoanpassungen verbleibende Buchwert.

Abschnitt 6

Anforderungen an die Anwendung des IRB-Ansatzes

Unterabschnitt 1

Ratingsysteme

Artikel 169 Allgemeine Grundsätze

(1) Verwendet ein Institut mehrere unterschiedliche Ratingsysteme, so werden die Kriterien für die Zuordnung eines Schuldners oder eines Geschäfts zu einem Ratingsystem dokumentiert und so angewandt, dass dem jeweiligen Risiko angemessen Rechnung getragen wird.

(2) Die Zuordnungskriterien und -verfahren werden in regelmäßigen Abständen im Hinblick darauf überprüft, ob sie für das aktuelle Portfolio und die externen Bedingungen weiterhin angemessen sind.

(3) Verwendet ein Institut für einzelne Schuldner oder Risikopositionen direkte Risikoparameter-Schätzungen, so können diese als den Ratingstufen einer fortlaufenden Risikoeinstufungsskala zugeordnete Schätzungen betrachtet werden.

Artikel 170 Struktur von Ratingsystemen

(1) Ratingsysteme für Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken sind so strukturiert, dass sie folgende Anforderungen erfüllen:

(2) Institute, die die Risikogewichtung bei Spezialfinanzierungen nach den Methoden des Artikels 153 Absatz 5 vornehmen, müssen nicht über eine Risikoeinstufungsskala für Schuldner verfügen, die ausschließlich die Höhe des Schuldnerausfallrisikos erfasst. Diese Institute sehen für diese Risikopositionen mindestens 4 Ratingstufen für nicht ausgefallene Schuldner und mindestens eine Stufe für ausgefallene Schuldner vor.

(3) Ratingsysteme für Risikopositionen aus dem Mengengeschäft sind so strukturiert, dass sie folgende Anforderungen erfüllen:

(4) Bei der Zuordnung von Risikopositionen zu Ratingstufen oder Risikopools tragen die Institute folgenden Risikofaktoren Rechnung:

Artikel 171 Zuordnung zu Ratingstufen oder Risikopools

(1) Ein Institut verfügt über genau festgelegte Definitionen, Prozesse und Kriterien für die Zuordnung von Risikopositionen zu den Ratingstufen oder Risikopools eines Ratingsystems; diese erfüllen die folgenden Anforderungen:

(2) Bei der Zuordnung von Schuldnern und Fazilitäten zu einer Ratingstufe oder einem Risikopool trägt ein Institut allen relevanten Informationen Rechnung. Die Informationen sind aktuell und ermöglichen dem Institut eine Prognose der künftigen Entwicklung der Risikoposition. Je weniger Informationen einem Institut zur Verfügung stehen, desto konservativer verfährt es bei der Zuordnung von Risikopositionen zu Schuldner- bzw. Fazilitäts-Ratingsstufen oder Risikopools. Stützt sich ein Institut bei der Festlegung einer internen Beurteilung hauptsächlich auf eine externe Bonitätsbeurteilung, so stellt es sicher, dass auch andere relevante Informationen berücksichtigt werden.

Artikel 172 Zuordnung von Risikopositionen

(1) Bei Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken sowie bei Beteiligungspositionen, auf die ein Institut den PD-/LGD-Ansatz nach Artikel 155 Absatz 3 anwendet, erfolgt die Zuordnung nach folgenden Kriterien:

(2) Bei Risikopositionen aus dem Mengengeschäft wird im Zuge des Kreditgenehmigungsverfahrens jede Position einer Ratingstufe oder einem Risikopool zugeordnet.

(3) Im Hinblick auf die Zuordnung zu Ratingstufen und Risikopools dokumentieren die Institute, in welchen Fällen die Eingaben und Ergebnisse des Zuordnungsprozesses durch individuelle Beurteilung verändert werden dürfen und von wem derartige Abänderungen zu genehmigen sind. Die Institute dokumentieren die Abänderungen und die dafür verantwortlichen Mitarbeiter. Die Institute analysieren die Wertentwicklung der Risikopositionen, deren Zuordnung abgeändert wurde. Diese Analyse umfasst eine Bewertung der Wertentwicklung von Risikopositionen, deren Bonitätsbeurteilung durch eine bestimmte Person abgeändert wurde, wobei über alle verantwortlichen Mitarbeiter Buch geführt wird.

Artikel 173 Integrität des Zuordnungsprozesses

(1) Bei Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken sowie bei Beteiligungspositionen, für die ein Institut den PD-/LGD-Ansatz nach Artikel 155 Absatz 3 anwendet, erfüllt das Zuordnungsverfahren die folgenden Integritätsanforderungen:

(2) Bei Risikopositionen aus dem Mengengeschäft überprüft ein Institut mindestens einmal jährlich die Schuldner- und Fazilitätszuordnungen und passt eine Zuordnung an, wenn das Ergebnis der Überprüfung die Aufrechterhaltung der bisherigen Zuordnung nicht rechtfertigt, bzw. überprüft mindestens einmal jährlich die Verlusteigenschaften und den Verzugsstatus der einzelnen Risikopools. Ein Institut überprüft außerdem mindestens einmal jährlich anhand einer repräsentativen Stichprobe den Status der einzelnen Risikopositionen innerhalb jedes Pools, um sicherzustellen, dass die Positionen nach wie vor dem richtigen Pool zugeordnet sind, und passt die Zuordnung an, wenn das Ergebnis der Überprüfung die Aufrechterhaltung der bisherigen Zuordnung nicht rechtfertigt.

(3) Die EBA arbeitet Entwürfe technischer Regulierungsstandards für die Methoden aus, anhand deren die zuständigen Behörden die Integrität des Zuordnungsprozesses und eine regelmäßige und unabhängige Risikobewertung beurteilen.

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 174 Verwendung von Modellen

Verwendet ein Institut für die Zuordnung von Risikopositionen zu Schuldner- bzw. Fazilitäts-Ratingstufen oder Risikopools statistische Modelle und andere algorithmisch Verfahren, erfüllt es dabei die folgenden Anforderungen:

Artikel 175 Dokumentierung von Ratingsystemen

(1) Die Institute dokumentieren die Gestaltung und die operationellen Einzelheiten ihrer Ratingsysteme. Die Dokumentation belegt, dass die Anforderungen dieses Abschnitts eingehalten werden, und gibt unter anderem Aufschluss über die Portfoliodifferenzierung, die Kriterien für die Bonitätsbeurteilung (Ratingkriterien), die Verantwortlichkeiten der für die Bonitätsbeurteilung von Schuldnern und Risikopositionen zuständigen Stellen, die Intervalle für die Überprüfung der Zuordnungen und die Überwachung des Verfahrens der Bonitätsbeurteilung durch das Management.

(2) Das Institut dokumentiert die Gründe für die Wahl seiner Ratingkriterien und belegt sie durch Analysen. Das Institut dokumentiert alle größeren Änderungen des Risikorating-Verfahrens; aus dieser Dokumentation müssen die Änderungen des Risikorating-Verfahrens seit der letzten Überprüfung durch die zuständigen Behörden eindeutig hervorgehen. Auch die Organisation der Zuordnung von Beurteilungen einschließlich des Zuordnungsverfahrens und der internen Kontrollstrukturen wird dokumentiert.

(3) Die Institute dokumentieren die intern verwendeten Ausfall- und Verlustdefinitionen und weisen nach, dass sie mit den Begriffsbestimmungen dieser Verordnung übereinstimmen.

(4) Setzt ein Institut im Rahmen des Verfahrens der Bonitätsbeurteilung statistische Modelle ein, so dokumentiert es deren Methodik. Diese Dokumentation umfasst

(5) Hat ein Institut ein Ratingsystem oder ein innerhalb eines Ratingsystems verwendetes Modell von einem Dritten erworben und verweigert oder beschränkt dieser Verkäufer unter Verweis auf den Schutz des Geschäftsgeheimnisses den Zugang des Instituts zu Informationen über die Methodik des betreffenden Systems oder Modells oder zu Basisdaten, die zur Entwicklung dieser Methodik oder dieses Modells verwendet wurden, so weist das Institut seiner zuständigen Behörde nach, dass die Anforderungen dieses Artikels erfüllt sind.

Artikel 176 Datenpflege

(1) Die Institute erfassen und speichern Daten zu bestimmten Aspekten ihrer internen Beurteilungen nach Maßgabe des Teils 8.

(2) In Bezug auf Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken sowie in Bezug auf Beteiligungspositionen, für die ein Institut den PD-/LGD-Ansatz nach Artikel 155 Absatz 3 anwendet, erfassen und speichern die Institute Folgendes:

(3) Institute, die keine eigenen LGD- und Umrechnungsfaktorschätzungen verwenden, erfassen und speichern die Daten, die zu den Vergleichen zwischen den tatsächlichen LGD und den in Artikel 161 Absatz 1 genannten Werten und zwischen den tatsächlichen Umrechnungsfaktoren und den in Artikel 166 Absatz 8 genannten Werten vorliegen.

(4) Institute, die eigene LGD- und Umrechnungsfaktorschätzungen verwenden, erfassen und speichern Folgendes:

(5) In Bezug auf Risikopositionen aus dem Mengengeschäft erfassen und speichern die Institute Folgendes:

Artikel 177 Stresstests zur Beurteilung der Angemessenheit der Eigenmittelausstattung

(1) Ein Institut verfügt zur Bewertung der Angemessenheit seiner Eigenmittelausstattung über solide Stresstest-Verfahren. Bei den Stresstests sind auch mögliche Ereignisse oder künftige Veränderungen der ökonomischen Rahmenbedingungen zu ermitteln, die sich nachteilig auf die Kreditrisikopositionen eines Instituts auswirken könnten, wobei auch die Fähigkeit des Instituts zu bewerten ist, derartigen Veränderungen standzuhalten.

(2) Ein Institut führt regelmäßig Kreditrisiko-Stresstests durch, um den Einfluss bestimmter Bedingungen auf seine gesamten Eigenmittelanforderungen für das Kreditrisiko abzuschätzen. Der Test wird vom Institut vorbehaltlich der aufsichtlichen Überprüfung ausgewählt. Der zu verwendende Test ist aussagekräftig und berücksichtigt die Auswirkungen schwerer, aber plausibler Rezessionsszenarios. Ein Institut beurteilt die Ratingmigration unter den Bedingungen der Stresstest-Szenarien. Die im Rahmen der Stresstests untersuchten Portfolios umfassen die überwiegende Mehrheit aller Risikopositionen des Instituts.

(3) Institute, die nach Artikel 153 Absatz 3 verfahren, berücksichtigen im Rahmen ihrer Stresstests die Auswirkungen einer Bonitätsverschlechterung von Sicherungsgebern, insbesondere die Auswirkungen der Tatsache, dass Sicherungsgeber die Anerkennungskriterien nicht mehr erfüllen.

Unterabschnitt 2

Risikoquantifizierung

Artikel 178 Schuldnerausfall 19 (s.a. Leitl. (EU) 2020/978 u. VO (EU) 2018/1845)

(1) Der Ausfall eines bestimmten Schuldners gilt als gegeben, wenn einer oder beide der folgenden Fälle eingetreten sind:

Bei Risikopositionen aus dem Mengengeschäft dürfen die Institute so verfahren, dass sie die Ausfalldefinition gemäß Unterabsatz 1 Buchstaben a und b auf einzelne Kreditfazilitäten anwenden und nicht auf die gesamten Verbindlichkeiten eines Kreditnehmers.

(2) Für die Zwecke von Absatz 1 Buchstabe b gilt Folgendes:

(3) Für die Zwecke von Absatz 1 Buchstabe a sind die nachstehenden Elemente als Hinweis darauf anzusehen, dass eine Verbindlichkeit wahrscheinlich nicht beglichen wird:

(4) Institute, die externe Daten verwenden, die nicht mit der Ausfalldefinition des Absatzes 1 übereinstimmen, nehmen angemessene Anpassungen vor, um eine weitgehende Übereinstimmung mit dieser Definition zu erreichen.

(5) Ist das Institut der Auffassung, dass auf eine zuvor als ausgefallen eingestufte Risikoposition keiner der für diese Einstufung maßgeblichen Faktoren mehr zutrifft, so weist es dem Schuldner oder der Fazilität eine Einstufung wie für eine nicht ausgefallene Risikoposition zu. Wird die Ausfalldefinition später wieder ausgelöst, so gilt ein weiterer Ausfall als eingetreten.

(6) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, in denen festgelegt wird, nach welchen Kriterien eine zuständige Behörde die in Absatz 2 Buchstabe d genannte Schwelle festzulegen hat.

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

(7) Die EBA gibt für die Anwendung dieses Artikels Leitlinien heraus. Diese Leitlinien werden gemäß Artikel 16 der Verordnung (EU) Nr. 1093/2010 erlassen.

Artikel 179 Allgemeine Anforderungen an Schätzungen

(1) Bei der Quantifizierung der Risikoparameter für bestimmte Bonitätsstufen oder -pools halten die Institute folgende Vorgaben ein:

Verwendet ein Institut für die Berechnung der Risikogewichte und für interne Zwecke unterschiedliche Schätzungen, wird dies dokumentiert und muss vertretbar sein. Kann ein Institut seinen zuständigen Behörden nachweisen, dass für die vor dem 1. Januar 2007 erhobenen Daten angemessene Anpassungen vorgenommen wurden, um weitgehende Übereinstimmung mit der Ausfalldefinition des Artikels 178 oder der Verlustdefinition herzustellen, so können die zuständigen Behörden ihm eine gewisse Flexibilität bei der Anwendung der geforderten Datenstandards einräumen.

(2) Greift ein Institut auf institutsübergreifend in einem Pool zusammengefasste Daten zurück, erfüllt es dabei die folgenden Anforderungen:

Artikel 180 Besondere Anforderungen an PD-Schätzungen

(1) Bei der Quantifizierung der Risikoparameter für bestimmte Bonitätsstufen oder -pools wenden die Institute bei PD-Schätzungen für Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken sowie für Beteiligungspositionen, für die sie den PD-/LGD-Ansatz nach Artikel 155 Absatz 3 anwenden, die folgenden besonderen Anforderungen an:

(2) Für Risikopositionen aus dem Mengengeschäft gelten die folgenden Anforderungen:

Bei angekauften Risikopositionen aus dem Mengengeschäft können die Institute externe und interne Referenzdaten verwenden. Die Institute ziehen alle einschlägigen Datenquellen für Vergleichszwecke heran.

(3) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 181 Besondere Anforderungen an eigene LGD-Schätzungen

(1) Bei der Quantifizierung der Risikoparameter für bestimmte Bonitätsstufen oder -pools halten die Institute die folgenden besonderen Anforderungen an eigene LGD-Schätzungen ein:

(2) Bei Risikopositionen aus dem Mengengeschäft dürfen die Institute

Bei Risikopositionen aus dem Mengengeschäft stützen sich die LGD-Schätzungen auf Daten eines mindestens fünfjährigen Zeitraums. Wenn sich neuere Daten besser zur Vorhersage der Verlustquoten eignen, muss ein Institut historischen Daten nicht die gleiche Bedeutung beimessen. Bei entsprechender Erlaubnis der zuständigen Behörden können Institute bei der Anwendung des IRB-Ansatzes relevante Daten aus einem Zweijahreszeitraum verwenden. Dieser Zeitraum verlängert sich jährlich um ein Jahr, bis relevante Daten für einen Zeitraum von fünf Jahren vorliegen.

(3) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 182 Besondere Anforderungen an eigene Umrechnungsfaktorschätzungen

(1) Bei der Quantifizierung der Risikoparameter für bestimmte Bonitätsstufen oder -pools halten die Institute die folgenden besonderen Anforderungen an eigene Umrechnungsfaktorschätzungen ein:

(2) Bei Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken stützen sich die Umrechnungsfaktorschätzungen zumindest bei einer Datenquelle auf einen mindestens fünfjährigen Zeitraum, der jährlich nach der Umsetzung um ein Jahr verlängert wird, bis ein Minimum von sieben Jahren erreicht ist. Wurde eine Datenquelle über einen längeren Zeitraum beobachtet und sind die entsprechenden Daten relevant, so wird dieser längere Beobachtungszeitraum herangezogen.

(3) Bei Risikopositionen aus dem Mengengeschäft dürfen die Institute künftige Inanspruchnahmen entweder in ihren Umrechnungsfaktoren oder in ihren LGD-Schätzungen berücksichtigen.

Bei Risikopositionen aus dem Mengengeschäft stützen sich die Umrechnungsfaktorschätzungen auf Daten eines mindestens fünfjährigen Zeitraums. Abweichend von Absatz 1 Buchstabe a braucht ein Institut historischen Daten nicht die gleiche Bedeutung beizumessen, wenn sich neuere Daten besser zur Vorhersage zusätzlicher Inanspruchnahmen eignen. Bei entsprechender Erlaubnis der zuständigen Behörden dürfen Institute bei der Anwendung des IRB-Ansatzes relevante Daten aus einem Zweijahreszeitraum verwenden. Dieser Zeitraum verlängert sich jährlich um ein Jahr, bis relevante Daten für einen Zeitraum von fünf Jahren vorliegen.

(4) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 183 Anforderungen an die Bewertung der Auswirkungen von Garantien und Kreditderivaten auf Risikopositionen gegenüber Unternehmen, Instituten, Zentralstaaten und Zentralbanken, wenn dabei eigene LGD-Schätzungen verwendet werden, und bei Risikopositionen aus dem Mengengeschäft

(1) In Bezug auf anerkennungsfähige Garantiegeber und Garantien gelten die folgenden Anforderungen:

(2) Institute haben klar festgelegte Kriterien, nach denen sie Klassen, Pools oder LGD-Schätzungen und im Falle von Risikopositionen aus dem Mengengeschäft und anerkennungsfähigen angekauften Forderungen auch den Prozess der Zuordnung von Risikopositionen zu Klassen oder Pools anpassen, um bei der Berechnung der risikogewichteten Positionsbeträge der Auswirkung von Garantien Rechnung zu tragen. Diese Kriterien entsprechen den Anforderungen der Artikel 171, 172 und 173.

Die Kriterien sind plausibel und einleuchtend. Sie berücksichtigen die Fähigkeit und die Bereitschaft des Garantiegebers, seinen Verpflichtungen aus der Garantie nachzukommen, den wahrscheinlichen Zeitpunkt der Zahlungen, den Grad der Korrelation zwischen der Fähigkeit des Garantiegebers, seinen Verpflichtungen aus der Garantie nachzukommen, und der Rückzahlungsfähigkeit des Schuldners sowie das möglicherweise für den Schuldner verbleibende Restrisiko.

(3) Die Anforderungen dieses Artikels an Garantien gelten auch für Einzeladressen-Kreditderivate. Bei Inkongruenz zwischen der zugrunde liegenden Verbindlichkeit und der Referenzverbindlichkeit des Kreditderivats oder der Verbindlichkeit, die zur Bestimmung des Eintritts eines Kreditereignisses herangezogen wird, gelten die Anforderungen des Artikels 216 Absatz 2. Bei Risikopositionen aus dem Mengengeschäft und anerkennungsfähigen angekauften Forderungen gilt dieser Absatz für die Zuordnung von Risikopositionen zu Klassen oder Pools.

Die Kriterien berücksichtigen die Auszahlungsstruktur des Kreditderivats und tragen deren Einfluss auf Höhe und Zeitpunkt der Rückflüsse in konservativer Weise Rechnung. Das Institut berücksichtigt, in welchem Umfang andere Arten von Restrisiken verbleiben.

(4) Die Anforderungen der Absätze 1 bis 3 gelten nicht für Garantien von Instituten, Zentralstaaten und Zentralbanken sowie Unternehmen, die die Anforderungen des Artikels 201 Absatz 1 Buchstabe g erfüllen, wenn das Institut die Erlaubnis erhalten hat, bei Risikopositionen gegenüber solchen Adressen gemäß den Artikeln 148 und 150 nach dem Standardansatz zu verfahren. In diesem Fall gelten die Anforderungen des Kapitels 4.

(5) Bei Garantien an Privatkunden gelten die Anforderungen der Absätze 1, 2 und 3 auch für die Zuordnung von Risikopositionen zu Klassen oder Pools und die PD-Schätzung.

(6) Die EBA arbeitet Entwürfe technischer Regulierungsstandards zur Festlegung der Bedingungen aus, unter denen zuständige Behörden die Anerkennung bedingter Garantien gestatten können.

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards nach Unterabsatz 1 bis zum 31. Dezember 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 184 Anforderungen an angekaufte Forderungen

(1) Bei der Quantifizierung der Risikoparameter für die Bonitätsstufen oder -pools für angekaufte Forderungen stellen die Institute sicher, dass die Bedingungen der Absätze 2 bis 6 erfüllt sind.

(2) Die Struktur der Fazilität gewährleistet, dass das Institut unter allen vorhersehbaren Umständen der tatsächliche Eigentümer der Geldeingänge aus den Forderungen ist und diese kontrolliert. Leistet der Schuldner Zahlungen direkt an einen Verkäufer oder Forderungsverwalter, überzeugt sich das Institut regelmäßig davon, dass die Zahlungen in voller Höhe und gemäß der vertraglichen Vereinbarung weitergeleitet werden. Die Institute stellen durch geeignete Verfahren sicher, dass das Eigentum an den Forderungen und Geldeingängen vor Forderungen aus Konkursverfahren und sonstigen Rechtsansprüchen geschützt ist, die die Möglichkeiten des Kreditgebers zum Einzug oder zur Übertragung der Forderungen oder zur fortgeführten Ausübung der Kontrolle über die Geldeingänge erheblich verzögern könnten.

(3) Das Institut überwacht sowohl die Qualität der angekauften Forderungen als auch die Finanzlage des Verkäufers und des Forderungsverwalters. Es gilt Folgendes:

(4) Das Institut hat Systeme und Verfahren, um eine Verschlechterung der Finanzlage des Verkäufers und der Qualität der angekauften Forderungen frühzeitig feststellen und aufkommenden Problemen proaktiv begegnen zu können. Es hat insbesondere klare und wirksame Grundsätze, Verfahren und IT-Systeme zur Überwachung von Vertragsverletzungen sowie klare und wirksame Grundsätze und Verfahren für die Einleitung rechtlicher Schritte und den Umgang mit problembehafteten Forderungsankäufen.

(5) Das Institut hat klare und wirksame Grundsätze und Verfahren für die Überwachung der angekauften Forderungen, der Kreditgewährung und der Zahlungen. Insbesondere werden in schriftlich niedergelegten internen Grundsätzen alle wesentlichen Elemente des Forderungsankaufsprogramms spezifiziert, einschließlich Vorauszahlungen, anerkennungsfähiger Sicherheiten, erforderlicher Dokumentationen, Konzentrationslimits und der Behandlung von Geldeingängen. Diese Elemente berücksichtigen in angemessener Weise alle relevanten und wesentlichen Faktoren, einschließlich der Finanzlage des Verkäufers und des Forderungsverwalters, Risikokonzentrationen und Trends bei der Entwicklung der Qualität der angekauften Forderungen sowie des Kundenstammes des Verkäufers; die internen Systeme stellen außerdem sicher, dass Vorauszahlungen nur gegen genau bezeichnete Sicherheiten und eine genau bezeichnete Dokumentation erfolgen.

(6) Das Institut hat wirksame interne Verfahren, um die Einhaltung sämtlicher internen Grundsätze und Verfahren beurteilen zu können. Diese Verfahren umfassen unter anderem regelmäßige Überprüfungen aller kritischen Phasen des Forderungsankaufsprogramms des Instituts, eine Überprüfung der Aufgabentrennung erstens zwischen der Beurteilung des Verkäufers und des Forderungsverwalters auf der einen und der Beurteilung des Schuldners auf der anderen Seite sowie zweitens zwischen der Beurteilung des Verkäufers und des Forderungsverwalters auf der einen und der externen Revision des Verkäufers und des Forderungsverwalters auf der anderen Seite sowie eine Bewertung der Abwicklung, mit besonderem Augenmerk auf Qualifikation, Erfahrung und Anzahl der eingesetzten Mitarbeiter, sowie der unterstützenden maschinellen Systeme.

Unterabschnitt 3

Validierung der internen Schätzungen

Artikel 185 Validierung interner Schätzungen

Institute validieren ihre internen Schätzungen unter Einhaltung der folgenden Anforderungen:

Unterabschnitt 4

Anforderungen an Beteiligungspositionen bei der Verwendung interner Modelle

Artikel 186 Eigenmittelanforderung und Risikoquantifizierung

Bei der Berechnung der Eigenmittelanforderungen halten Institute die folgenden Standards ein:

Artikel 187 Risikomanagement-Prozess und -Kontrollen

Die Institute legen für die Entwicklung und den Einsatz interner Modelle zur Berechnung der Eigenmittelanforderungen Grundsätze, Verfahren und Kontrollen fest, um die Integrität des Modells und des Modellierungsprozesses sicherzustellen. Diese Grundsätze, Verfahren und Kontrollen beinhalten unter anderem Folgendes:

Artikel 188 Validierung und Dokumentierung

Die Institute verfügen über robuste Systeme zur Validierung der Genauigkeit und Schlüssigkeit ihrer internen Modelle und Modellierungsverfahren. Alle wesentlichen Komponenten der internen Modelle sowie die Modellentwicklung und -validierung werden dokumentiert.

Für Validierung und Dokumentierung der internen Modelle und der Modellentwicklung der Institute gelten folgende Anforderungen:

Unterabschnitt 5

Interne Unternehmensführung und Überwachung

Artikel 189 Unternehmensführung

(1) Alle wesentlichen Aspekte der Rating- und Schätzverfahren werden vom Leitungsorgan des Instituts bzw. von einem seiner zu diesem Zweck benannten Ausschüsse und der Geschäftsleitung gebilligt. Die Mitglieder dieser Gremien verfügen über allgemeine Kenntnisse der Ratingsysteme des Instituts und genaue Kenntnisse der damit zusammenhängenden Managementberichte.

(2) Die Geschäftsleitung erfüllt folgende Anforderungen:

Die Geschäftsleitung wird von den für die Kreditrisikoüberwachung zuständigen Stellen regelmäßig über die Leistungsfähigkeit des Beurteilungsprozesses, die verbesserungsbedürftigen Bereiche und den Stand der Arbeiten an der Behebung festgestellter Schwächen unterrichtet.

(3) Die auf internen Einstufungen basierende Analyse des Kreditrisikoprofils des Instituts ist wesentlicher Bestandteil der Berichterstattung an die Geschäftsleitung. Die Berichterstattung betrifft zumindest die Risikoprofile je Stufe, die Ratingmigration zwischen Stufen, die Schätzung der einschlägigen Parameter je Klasse und den Vergleich der tatsächlichen Ausfallraten und, soweit eigene Schätzungen verwendet werden, der realisierten LGD und realisierten Umrechnungsfaktoren mit den Erwartungen und Stresstest-Ergebnissen. Die Berichtsintervalle richten sich nach der Signifikanz und Art der Informationen sowie der Hierarchiestufe des Empfängers.

Artikel 190 Kreditrisikoüberwachung

(1) Die für die Kreditrisikoüberwachung zuständige Stelle ist von den Personal- und Managementfunktionen, die für die Eröffnung und Verlängerung von Positionen verantwortlich sind, unabhängig und unmittelbar der Geschäftsleitung unterstellt. Sie ist für die Gestaltung bzw. Wahl, Umsetzung, Überwachung und Leistungsfähigkeit der Ratingsysteme verantwortlich. Sie erstellt und analysiert regelmäßig Berichte über die Ergebnisse dieser Systeme.

(2) Die Aufgaben der für die Kreditrisikoüberwachung zuständige(n) Stelle(n) umfassen unter anderem:

(3) Institute, die gemäß Artikel 179 Absatz 2 zusammengefasste Daten verwenden, können folgende Aufgaben auslagern:

(4) Institute, die von Absatz 3 Gebrauch machen, stellen sicher, dass die zuständigen Behörden auf alle einschlägigen Informationen dieses Dritten, die zur Überprüfung der Einhaltung der Anforderungen notwendig sind, zugreifen können, und dass die zuständigen Behörden Vor-Ort-Prüfungen im gleichen Umfang durchführen können wie bei dem Institut selbst.

Artikel 191 Innenrevision

Die Innenrevision oder eine andere vergleichbare unabhängige Revisionsstelle prüft mindestens einmal jährlich die Ratingsysteme des Instituts und deren Funktionsweise, einschließlich der Tätigkeit der Kreditabteilung sowie der PD-, LGD-, EL- und Umrechnungsfaktor-Schätzungen. Überprüft wird die Einhaltung aller geltenden Anforderungen.

Kapitel 4

Kreditrisikominderung

Abschnitt 1

Begriffsbestimmungen und allgemeine Anforderungen

Artikel 192 Begriffsbestimmungen

Für die Zwecke dieses Kapitels bezeichnet der Ausdruck

1. "kreditgebendes Institut" das Institut, das die betreffende Risikoposition hält;2. "besicherte Kreditvergabe" jedes Geschäft, das eine sicherheitsunterlegte Risikoposition begründet und keine Klausel enthält, die dem Institut das Recht auf mindestens tägliche Nachschusszahlungen einräumt;

3. "Kapitalmarkttransaktion" jedes Geschäft, das eine sicherheitsunterlegte Risikoposition begründet und eine Klausel enthält, die dem Institut das Recht auf mindestens tägliche Nachschusszahlungen einräumt;

4. "Basis-OGA" einen OGA, dessen Anteile von einem anderen OGA erworben wurden.

Artikel 193 Grundsätze für die Anerkennung der Wirkung von Kreditrisikominderungstechniken