| zurück |  |

Abschnitt 9

Eigenmittelanforderungen für Risikopositionen gegenüber einer zentralen Gegenpartei

Artikel 300 Begriffsbestimmungen

Für die Zwecke dieses Abschnitts und des Teils 7 bezeichnet der Ausdruck

1. "insolvenzgeschützt" in Bezug auf Kundenvermögenswerte den Umstand, dass wirksame Vereinbarungen bestehen, die verhindern, dass bei Insolvenz einer zentralen Gegenpartei (ZGP) oder eines Clearingmitglieds die Gläubiger dieser zentralen Gegenpartei bzw. dieses Clearingmitglieds auf jene Vermögenswerte zugreifen können, oder dass das Clearingmitglied auf die Vermögenswerte zugreifen kann, um Verluste abzudecken, die es aufgrund des Ausfalls eines oder mehrerer anderer Kunden als jener, die diese Vermögenswerte eingebracht haben, erlitten hat;2. "ZGP-bezogenes Geschäft" einen Kontrakt oder ein Geschäft nach Artikel 301 Absatz 1 zwischen einem Kunden und einem Clearingmitglied, der/das unmittelbar mit einem Kontrakt oder einem Geschäft nach jenem Absatz zwischen diesem Clearingmitglied und einer ZGP in Beziehung steht;

3. "Clearingmitglied" ein Clearingmitglied im Sinne des Artikels 2 Nummer 14 der Verordnung (EU) Nr. 648/2012;

4. "Kunde" einen Kunden im Sinne des Artikels 2 Nummer 15 der Verordnung (EU) Nr. 648/2012 oder ein Unternehmen, das gemäß Artikel 4 Absatz 3 der Verordnung (EU) Nr. 648/2012 eine indirekte Clearingvereinbarung mit einem Clearingmitglied getroffen hat;

5. "Bargeschäft" ein Geschäft in Barmitteln, Schuldtiteln oder Beteiligungsinstrumenten, ein Fremdwährungskassageschäft oder ein Warenkassageschäft; Pensionsgeschäfte, Wertpapier- oder Warenverleihgeschäfte und Wertpapier- oder Warenleihgeschäfte sind jedoch keine Bargeschäfte;

6. "indirekte Clearingvereinbarung" eine Regelung, die die Bedingungen von Artikel 4 Absatz 3 Unterabsatz 2 der Verordnung (EU) Nr. 648/2012 erfüllt;

7. "Kunde auf höherer Ebene" ein Unternehmen, das Clearingdienstleistungen für Kunden auf niedrigerer Ebene erbringt;

8. "Kunde auf niedrigerer Ebene" ein Unternehmen, das Dienstleistungen einer ZGP über einen Kunden auf höherer Ebene in Anspruch nimmt;

9. "mehrstufige Kundenstruktur" eine indirekte Clearingvereinbarung, unter der für ein Institut Clearingdienstleistungen durch ein Unternehmen erbracht werden, das selbst kein Clearingmitglied, aber Kunde eines Clearingmitglieds oder eines Kunden auf höherer Ebene ist;

10. "nicht vorfinanzierter Beitrag zu einem Ausfallfonds" einen Beitrag, dessen Zahlung ein als Clearingmitglied auftretendes Institut einer ZGP vertraglich zugesagt hat, wenn diese die Mittel ihres Ausfallfonds verbraucht hat, um nach dem Ausfall eines oder mehrerer ihrer Clearingmitglieder die dadurch bedingten Verluste abzudecken;

11. "vollständig garantiertes Einlagenverleih- oder -leihgeschäft" ein vollständig besichertes Geldmarktgeschäft, bei dem zwei Gegenparteien Einlagen austauschen und eine ZGP als Mittler auftritt, um die Ausführung der Zahlungsverpflichtungen der beiden Gegenparteien zu gewährleisten.

Artikel 301 Sachlicher Geltungsbereich

(1) Dieser Abschnitt gilt für die nachstehend genannten Kontrakte und Geschäfte, solange sie bei einer ZGP ausstehend sind:

Dieser Abschnitt gilt nicht für Risikopositionen, die aus der Abwicklung von Bargeschäften entstehen. Institute wenden auf aus diesen Geschäften entstehende Handelsrisikopositionen die Behandlung gemäß Titel V und auf Beiträge zum Ausfallfonds zur ausschließlichen Deckung dieser Geschäfte ein Risikogewicht von 0 % an. Institute wenden auf Beiträge zum Ausfallfonds, die ergänzend zu Bargeschäften der Deckung der in Unterabsatz 1 dieses Absatzes aufgeführten Kontrakte dienen, die Behandlung nach Artikel 307 an.

(2) Für die Zwecke dieses Abschnitts gelten die folgenden Anforderungen:

Artikel 302 Überwachung der Risikopositionen gegenüber zentralen Gegenparteien

(1) Institute überwachen alle ihre Risikopositionen gegenüber zentralen Gegenparteien und richten Verfahren zur regelmäßigen Information der Geschäftsleitung sowie des/der zuständigen Ausschusses/Ausschüsse des Leitungsorgans über diese Risikopositionen ein.

(2) Institute bewerten anhand geeigneter Szenarioanalysen und Stresstests, ob die Höhe der Eigenmittel zur Unterlegung der Risikopositionen gegenüber einer zentralen Gegenpartei, einschließlich der potenziellen künftigen oder eventuellen Kreditrisikopositionen, Risikopositionen aus Beiträgen zu Ausfallfonds und - wenn das Institut als Clearingmitglied auftritt - Risikopositionen aus vertraglichen Vereinbarungen gemäß Artikel 304 die diesen Geschäften innewohnenden Risiken angemessen widerspiegelt.

Artikel 303 Behandlung der Risikopositionen von Clearingmitgliedern gegenüber zentralen Gegenparteien

(1) Ein Institut, das entweder für eigene Zwecke oder als Finanzintermediär zwischen einem Kunden und einer ZGP als Clearingmitglied auftritt, berechnet die Eigenmittelanforderungen für seine Risikopositionen gegenüber einer ZGP wie folgt:

(2) Für die Zwecke von Absatz 1 darf die Summe der Eigenmittelanforderungen eines Instituts für Risikopositionen gegenüber einer qualifizierten ZGP aufgrund von Handelsrisikopositionen und Beiträgen zum Ausfallfonds eine Obergrenze in Höhe der Summe der Eigenmittelanforderungen, die auf diese Risikopositionen angewandt würden, wenn die ZGP keine qualifizierte ZGP wäre, nicht überschreiten.

Artikel 304 Behandlung der Risikopositionen von Clearingmitgliedern gegenüber Kunden

(1) Ein Institut, das als Clearingmitglied und in dieser Funktion als Finanzintermediär zwischen einem Kunden und einer ZGP auftritt, berechnet die Eigenmittelanforderungen für seine ZGP-bezogenen Geschäfte mit diesem Kunden gemäß den Abschnitten 1 bis 8 dieses Kapitels, gemäß Kapitel 4 Abschnitt 4 dieses Titels bzw. gemäß Titel VI.

(2) Schließt ein Institut, das als Clearingmitglied auftritt, mit dem Kunden eines anderen Clearingmitglieds eine vertragliche Vereinbarung, die für diesen Kunden im Einklang mit Artikel 48 Absätze 5 und 6 der Verordnung (EU) Nr. 648/2012 die Übertragung von Positionen und Sicherheiten nach Artikel 305 Absatz 2 Buchstabe b erleichtert, und ergibt sich aus dieser vertraglichen Vereinbarung eine Eventualverbindlichkeit für das Institut, so darf es dieser Eventualverbindlichkeit einen Risikopositionswert von Null zuweisen.

(3) Für ein Institut, das als Clearingmitglied auftritt und die Eigenmittelanforderung für seine Risikopositionen anhand der Methoden nach den Abschnitten 3 oder 6 dieses Kapitels berechnet, gelten folgende Bestimmungen:

(4) Abweichend von Artikel 281 Absatz 2 Buchstabe i darf ein Institut, das als Clearingmitglied auftritt und die Eigenmittelanforderungen für seine Risikopositionen gegenüber Kunden anhand der Methode nach Abschnitt 4 berechnet, seiner Berechnung einen Laufzeitfaktor von 0,21 zugrunde legen.

(5) Abweichend von Artikel 282 Absatz 4 Buchstabe d darf ein Institut, das als Clearingmitglied auftritt und die Eigenmittelanforderungen für seine Risikopositionen gegenüber Kunden anhand der Methode nach Abschnitt 5 berechnet, seiner Berechnung einen Laufzeitfaktor von 0,21 zugrunde legen.

(6) Ein Institut, das als Clearingmitglied auftritt, darf für die Zwecke der Berechnung seiner Eigenmittelanforderungen für das CVA-Risiko im Einklang mit Titel VI die aus den Berechnungen gemäß den Absätzen 3, 4 und 5 resultierende verringerte Risikoposition bei Ausfall anwenden.

(7) Ein als Clearingmitglied auftretendes Institut, das von einem Kunden Sicherheiten für ein ZGP-bezogenes Geschäft entgegennimmt und diese an die ZGP weitergibt, kann diese Sicherheiten zur Verringerung seiner Risikoposition gegenüber dem Kunden in Bezug auf das ZGP-bezogene Geschäft anerkennen.

Bei einer mehrstufigen Kundenstruktur kann die Behandlung gemäß Unterabsatz 1 auf jeder Ebene dieser Struktur angewandt werden.

Artikel 305 Behandlung der Risikopositionen von Kunden

(1) Ist ein Institut Kunde, so berechnet es die Eigenmittelanforderungen für seine ZGP-bezogenen Geschäfte mit seinem Clearingmitglied gemäß den Abschnitten 1 bis 8 dieses Kapitels, gemäß Kapitel 4 Abschnitt 4 dieses Titels bzw. gemäß Titel VI.

(2) Unbeschadet der Vorgehensweise gemäß Absatz 1 darf ein Institut, das Kunde ist, die Eigenmittelanforderungen für seine Handelsrisikopositionen aus ZGP-bezogenen Geschäften mit seinem Clearingmitglied nach Artikel 306 berechnen, sofern alle nachstehenden Bedingungen erfüllt sind:

Ein Institut kann bei der Bewertung der Erfüllung der Bedingung nach Unterabsatz 1 Buchstabe b eindeutige Präzedenzfälle für die Übertragung von Kundenpositionen und der entsprechenden Sicherheiten an eine ZGP sowie jegliche Absicht der Branche, diese Praxis fortzusetzen, berücksichtigen.

(3) Abweichend von Absatz 2 gilt Folgendes: Ist ein Institut, das Kunde ist, nicht gegen Verlust geschützt, falls das Clearingmitglied und einer von dessen anderen Kunden gemeinsam ausfallen, und erfüllt deshalb nicht die Bedingung nach Buchstabe a, so darf es, sofern alle anderen Bedingungen nach den Buchstaben a bis d des genannten Absatzes erfüllt sind, die Eigenmittelanforderungen für seine Handelsrisikopositionen aus ZGP-bezogenen Geschäften mit seinem Clearingmitglied nach Artikel 306 berechnen, wenn es dabei anstelle des Risikogewichts von 2 % gemäß Artikel 306 Absatz 1 Buchstabe a ein Risikogewicht von 4 % ansetzt.

(4) Im Falle einer mehrstufigen Kundenstruktur kann ein Institut, das Kunde auf niedrigerer Ebene ist und die Dienstleistungen einer ZGP über einen Kunden auf höherer Ebene in Anspruch nimmt, die Behandlung nach Absatz 2 oder nach Absatz 3 nur dann anwenden, wenn die darin enthaltenen Bedingungen auf allen Ebenen der Kundenstruktur erfüllt sind.

Artikel 306 Eigenmittelanforderungen für Handelsrisikopositionen

(1) Ein Institut behandelt seine Handelsrisikopositionen gegenüber ZGP wie folgt:

(2) Abweichend von Absatz 1 darf ein Institut für den Fall, dass die für eine ZGP oder ein Clearingmitglied als Sicherheit gestellten Vermögenswerte bei Insolvenz der ZGP, des Clearingmitglieds oder eines oder mehrerer Kunden des Clearingmitglieds geschützt sind, für die bei diesen Vermögenswerten vom Gegenparteiausfallrisiko betroffenen Positionen einen Risikopositionswert von Null ansetzen.

(3) Ein Institut berechnet die Risikopositionswerte seiner Handelsrisikopositionen gegenüber einer ZGP gemäß den Abschnitten 1 bis 8 dieses Kapitels bzw. gemäß Kapitel 4 Abschnitt 4.

(4) Für die Zwecke des Artikels 92 Absatz 3 berechnet ein Institut die risikogewichteten Positionsbeträge für seine Handelsrisikopositionen gegenüber ZGP, indem es die Summe der nach den Absätzen 2 und 3 berechneten Risikopositionswerte seiner Handelsrisikopositionen gegenüber ZGP mit dem nach Absatz 1 bestimmten Risikogewicht multipliziert.

Artikel 307 Eigenmittelanforderungen für Beiträge zum Ausfallfonds einer ZGP

Ein Institut, das als Clearingmitglied auftritt, behandelt die aus seinen Beiträgen zum Ausfallfonds einer ZGP resultierenden Risikopositionen wie folgt:

Artikel 308 Eigenmittelanforderungen für vorfinanzierte Beiträge zum Ausfallfonds einer qualifizierten ZGP

(1) Der Risikopositionswert des vorfinanzierten Beitrags eines Instituts zum Ausfallfonds einer qualifizierten ZGP (DFi) ist der eingezahlte Betrag oder der Marktwert der von dem betreffenden Institut gelieferten Vermögenswerte, abzüglich des Teils des Beitrags, den die qualifizierte ZGP bereits verwendet hat, um ihre Verluste infolge des Ausfalls eines oder mehrerer ihrer Clearingmitglieder aufzufangen.

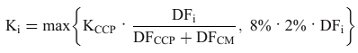

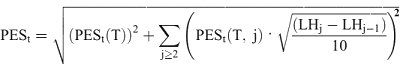

(2) Ein Institut berechnet die Eigenmittelanforderung zur Unterlegung der aus ihrem vorfinanzierten Beitrag resultierenden Risikopositionen nach folgender Formel:

dabei gilt:

| Ki | = | die Eigenmittelanforderung; |

| i | = | der Index für das Clearingmitglied; |

| KCCP | = | das hypothetische Kapital der qualifizierten ZGP, das dem Institut von der qualifizierten ZGP gemäß Artikel 50c der Verordnung (EU) Nr. 648/2012 mitgeteilt wird; |

| DFi | = | der vorfinanzierte Beitrag; |

| DFCCP | = | die vorfinanzierten finanziellen Mittel der ZGP, die dem Institut von der ZGP gemäß Artikel 50c der Verordnung (EU) Nr. 648/2012 mitgeteilt werden; und |

| DFCM | = | die Summe der vorfinanzierten Beiträge aller Clearingmitglieder der qualifizierten ZGP, die dem Institut von der qualifizierten ZGP gemäß Artikel 50c der Verordnung (EU) Nr. 648/2012 mitgeteilt wird. |

(3) Für die Zwecke des Artikels 92 Absatz 3 berechnet ein Institut die risikogewichteten Positionsbeträge für die aus seinem vorfinanzierten Beitrag zum Ausfallfonds einer qualifizierten ZGP resultierenden Risikopositionen, indem es die nach Absatz 2 des vorliegenden Artikels berechnete Eigenmittelanforderung mit 12,5 multipliziert.

Artikel 309 Eigenmittelanforderungen für vorfinanzierte Beiträge zum Ausfallfonds einer nicht qualifizierten ZGP und für nicht vorfinanzierte Beiträge zu einer nicht qualifizierten ZGP

(1) Ein Institut berechnet die Eigenmittelanforderung für die Risikopositionen aus seinen vorfinanzierten Beiträgen zum Ausfallfonds einer nicht qualifizierten ZGP und aus nicht vorfinanzierten Beiträgen zu einer solchen ZGP nach folgender Formel:

K = DF + UC

dabei gilt:

| K | = | die Eigenmittelanforderung; |

| DF | = | die vorfinanzierten Beiträge zum Ausfallfonds einer nicht qualifizierten ZGP; und |

| UC | = | die nicht vorfinanzierten Beiträge zum Ausfallfonds einer nicht qualifizierten ZGP. |

(2) Für die Zwecke des Artikels 92 Absatz 3 berechnet ein Institut die risikogewichteten Positionsbeträge für die aus seinem Beitrag zum Ausfallfonds einer nicht qualifizierten ZGP resultierenden Risikopositionen, indem es die nach Absatz 1 des vorliegenden Artikels berechnete Eigenmittelanforderung mit 12,5 multipliziert.

Artikel 310 Eigenmittelanforderungen für nicht vorfinanzierte Beiträge zum Ausfallfonds einer qualifizierten ZGP

Ein Institut wendet auf seine nicht vorfinanzierten Beiträge zum Ausfallfonds einer qualifizierten ZGP ein Risikogewicht von 0 % an.

Artikel 311 Eigenmittelanforderungen für Risikopositionen gegenüber ZGP, die bestimmte Bedingungen nicht mehr erfüllen

(1) Die Institute wenden die Behandlung gemäß diesem Artikel an, wenn sie - nach einer öffentlichen Bekanntmachung oder durch eine Mitteilung der für eine von ihnen genutzte ZGP zuständigen Behörde oder der betreffenden ZGP selbst - davon Kenntnis erhalten, dass die ZGP die Bedingungen für ihre Zulassung bzw. Anerkennung nicht länger erfüllen wird.

(2) Ist die Bedingung nach Absatz 1 erfüllt, gehen die Institute innerhalb von drei Monaten, nachdem sie von dem darin genannten Umstand Kenntnis erhalten haben, oder zu einem früheren Zeitpunkt, wenn ihre zuständigen Behörden dies verlangen, hinsichtlich ihrer Risikopositionen gegenüber der betreffenden ZGP wie folgt vor:

Titel III

Eigenmittelanforderungen für das operationelle Risiko

Kapitel 1

Allgemeine Grundsätze für die Verwendung der verschiedenen Ansätze

Artikel 312 Genehmigung und Anzeige

(1) Den Standardansatz dürfen nur Institute verwenden, die die Bedingungen des Artikels 320 und außerdem die allgemeinen Risikomanagement-Standards nach den Artikeln 74 und 85 der Richtlinie 2013/36/EU erfüllen. Die Institute setzen die zuständigen Behörden vor einer Verwendung des Standardansatzes in Kenntnis.

Die zuständigen Behörden gestatten den Instituten, für die Geschäftsfelder "Privatkundengeschäft" und "Firmenkundengeschäft" einen alternativen maßgeblichen Indikator zu verwenden, sofern die Bedingungen des Artikels 319 Absatz 2 und des Artikels 320 erfüllt sind.

(2) Die zuständigen Behörden gestatten den Instituten, fortgeschrittene Messansätze zu verwenden, die auf ihrem eigenen System für die Messung des operationellen Risikos basieren, sofern sämtliche qualitativen und quantitativen Anforderungen der Artikel 321 bzw. 322 erfüllt sind und die Institute die allgemeinen Risikomanagement-Standards der Artikeln 74 und 85 der Richtlinie 2013/36/EU und des Titels VII Kapitel 3 Abschnitt II jener Richtlinie einhalten.

Beabsichtigen Institute, diese fortgeschrittenen Messansätze wesentlich zu erweitern oder zu ändern, so beantragen sie bei ihren zuständigen Behörden ebenfalls eine Erlaubnis. Die zuständigen Behörden geben die Erlaubnis nur, wenn die Institute die in Unterabsatz 1 genannten Anforderungen und Standards nach diesen wesentlichen Erweiterungen und Änderungen weiterhin erfüllen.

(3) Institute zeigen den zuständigen Behörden jede Änderung ihrer Modelle fortgeschrittener Messansätze an.

(4) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2014 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 313 Rückkehr zu weniger komplizierten Ansätzen

(1) Institute, die den Standardansatz verwenden, kehren nicht zur Anwendung des Basisindikatoransatzes zurück, es sei denn, die Voraussetzungen nach Absatz 3 sind erfüllt.

(2) Institute, die fortgeschrittene Messansätze verwenden, kehren nicht zur Anwendung des Standardansatzes oder des Basisindikatoransatzes zurück, es sei denn, die Voraussetzungen nach Absatz 3 sind erfüllt.

(3) Ein Institut darf nur dann zu einem weniger komplizierten Ansatz für das operationelle Risiko zurückkehren, wenn die beiden folgenden Voraussetzungen erfüllt sind:

Artikel 314 Kombination verschiedener Ansätze

(1) Institute dürfen verschiedene Ansätze kombinieren, sofern die zuständigen Behörden dies gestatten. Die zuständigen Behörden geben eine solche Erlaubnis, sofern die einschlägigen Voraussetzungen der Absätze 2 bis 4 erfüllt sind.

(2) Ein Institut darf einen fortgeschrittenen Messansatz mit dem Basisindikatoransatz oder dem Standardansatz kombinieren, sofern die beiden folgenden Voraussetzungen erfüllt sind:

(3) Die zuständigen Behörden verlangen von Instituten, die einen fortgeschrittenen Messansatz mit dem Basisindikatoransatz oder mit dem Standardansatz kombinieren wollen, dass für die Erteilung einer Genehmigung zusätzlich folgende Voraussetzungen erfüllt sind:

(4) Ein Institut darf nur im Ausnahmefall bei einer zuständigen Behörde eine Genehmigung für die Verwendung einer Kombination aus dem Basisindikatoransatz und dem Standardansatz beantragen, beispielsweise bei der Übernahme eines neuen Geschäfts, auf das der Standardansatz möglicherweise erst nach einer Übergangszeit angewandt werden kann.

Eine zuständige Behörde erteilt eine solche Genehmigung nur, wenn das Institut sich verpflichtet hat, den Standardansatz nach dem den zuständigen Behörden vorgelegten und durch diese genehmigten Zeitplan anzuwenden.

(5) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, in denen Folgendes präzisiert wird:

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2016 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Kapitel 2

Basisindikatoransatz

Artikel 315 Eigenmittelanforderung

(1) Beim Basisindikatoransatz beträgt die Eigenmittelanforderung für das operationelle Risiko 15 % des Dreijahresdurchschnitts des maßgeblichen Indikators gemäß Artikel 316.

Die Institute berechnen den Dreijahresdurchschnitt des maßgeblichen Indikators aus den letzten drei Zwölfmonatsbeobachtungen zum Abschluss des Geschäftsjahres. Liegen keine geprüften Zahlen vor, so können die Institute Schätzungen heranziehen.

(2) Ist ein Institut seit weniger als drei Jahren tätig, kann es bei der Berechnung des maßgeblichen Indikators zukunftsgerichtete Schätzungen verwenden, sofern es zur Verwendung historischer Daten übergeht, sobald diese verfügbar sind.

(3) Kann ein Institut seiner zuständigen Behörde nachweisen, dass die Verwendung eines Dreijahresdurchschnitts zur Berechnung des maßgeblichen Indikators wegen einer Verschmelzung, einem Erwerb oder einer Veräußerung von Unternehmen oder Geschäftsbereichen die Schätzung der Eigenmittelanforderung für das operationelle Risiko verzerren würde, kann die zuständige Behörde dem Institut gestatten, die Berechnung dahin gehend anzupassen, dass solche Ereignisse berücksichtigt werden; sie zeigt dies der EBA ordnungsgemäß an. Unter solchen Umständen kann die zuständige Behörde auch von sich aus von einem Institut verlangen, die Berechnung anzupassen.

(4) Ist der maßgebliche Indikator in einem der Beobachtungszeiträume negativ oder gleich Null, so beziehen die Institute diesen Wert nicht in die Berechnung des Dreijahresdurchschnitts ein. Die Institute berechnen den Dreijahresdurchschnitt als die Summe der positiven Werte, geteilt durch die Anzahl der positiven Werte.

Artikel 316 Maßgeblicher Indikator

(1) Für Institute, die die Rechnungslegungsvorschriften der Richtlinie 86/635/EWG unter Zugrundelegung der Gliederung der Gewinn- und Verlustrechnung von Instituten nach Artikel 27 jener Richtlinie anwenden, ist der maßgebliche Indikator die Summe der in Tabelle 1 genannten Posten. Die Institute berücksichtigen in der Summe jeden Wert mit seinem positiven oder negativen Vorzeichen.

|

1 | Zinserträge und ähnliche Erträge |

| 2 | Zinsaufwendungen und ähnliche Aufwendungen |

| 3 | Erträge aus Aktien, anderen Anteilsrechten und nicht festverzinslichen/festverzinslichen Wertpapieren |

| 4 | Erträge aus Provisionen und Gebühren |

| 5 | Aufwendungen für Provisionen und Gebühren |

| 6 | Ertrag/Aufwand aus Finanzgeschäften |

| 7 | Sonstige betriebliche Erträge |

Die Institute passen diese Posten an, um den folgenden Bestimmungen gerecht zu werden:

Abweichend von Unterabsatz 1 dieses Absatzes können die Institute anstelle der Gliederung der Gewinn- und Verlustrechnung nach Artikel 27 der Richtlinie 86/635/EWG für Finanzierungsleasing und operatives Leasing für die Zwecke der Berechnung des maßgeblichen Indikators

(2) Wenden die Institute andere Rechnungslegungsvorschriften als die der Richtlinie 86/635/EWG an, so berechnen sie den maßgeblichen Indikator anhand von Daten, die der Definition dieses Artikels am nächsten kommen.

(3) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, um die Methodik zur Berechnung des maßgeblichen Indikators gemäß Absatz 2 zu präzisieren.

Die EBA legt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 31. Dezember 2017 vor.

Der Kommission wird die Befugnis übertragen, die technischen Regulierungsstandards nach Unterabsatz 1 gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Kapitel 3

Standardansatz

Artikel 317 Eigenmittelanforderung

(1) Beim Standardansatz ordnen die Institute ihre Tätigkeiten den in der Tabelle 2 in Absatz 4 genannten Geschäftsfeldern und gemäß den Grundsätzen nach Artikel 318 zu.

(2) Die Institute berechnen die Eigenmittelanforderung für das operationelle Risiko als Dreijahresdurchschnitt der Summe der jährlichen Eigenmittelanforderungen in sämtlichen Geschäftsfeldern der Tabelle 2 in Absatz 4. Die jährliche Eigenmittelanforderung jedes Geschäftsfelds entspricht dem Produkt des einschlägigen in der Tabelle enthaltenen Beta-Faktors und dem Anteil des maßgeblichen Indikators, der dem betreffenden Geschäftsfeld zugeordnet wird.

(3) In jedem Jahr können die Institute eine aus einem negativen Anteil des maßgeblichen Indikators resultierende negative Eigenmittelanforderung in einem Geschäftsfeld unbegrenzt mit den positiven Eigenmittelanforderungen in anderen Geschäftsfeldern verrechnen. Ist jedoch die gesamte Eigenmittelanforderung für alle Geschäftsfelder in einem bestimmten Jahr negativ, so setzen die Institute den Beitrag zum Zähler für dieses Jahr mit Null an.

(4) Die Institute berechnen den Dreijahresdurchschnitt der Summe im Sinne von Absatz 2 aus den letzten drei Zwölfmonatsbeobachtungen zum Abschluss des Geschäftsjahres. Liegen keine geprüften Zahlen vor, so können die Institute Schätzungen heranziehen.

Kann ein Institut seiner zuständigen Behörde nachweisen, dass die Verwendung eines Dreijahresdurchschnitts zur Berechnung des maßgeblichen Indikators wegen einer Verschmelzung, eines Erwerbs oder einer Veräußerung von Unternehmen oder Geschäftsbereichen die Schätzung der Eigenmittelanforderung für das operationelle Risiko verzerren würde, kann die zuständige Behörde dem Institut gestatten, die Berechnung dahin gehend anzupassen, dass solche Ereignisse berücksichtigt werden; sie zeigt dies der EBA ordnungsgemäß an. Unter solchen Umständen kann die zuständige Behörde auch von sich aus von einem Institut verlangen, die Berechnung anzupassen.

Ist ein Institut seit weniger als drei Jahren tätig, kann es bei der Berechnung des maßgeblichen Indikators zukunftsgerichtete Schätzungen verwenden, sofern es zur Verwendung historischer Daten übergeht, sobald diese verfügbar sind.

| Geschäftsfeld | Liste der Tätigkeiten | Prozentsatz (Beta-Faktor) |

| Unternehmensfinanzierung/-beratung (Corporate Finance) | Emission oder Platzierung von Finanzinstrumenten mit fester Übernahmeverpflichtung Dienstleistungen im Zusammenhang mit dem Emissionsgeschäft Anlageberatung Beratung von Unternehmen bezüglich Kapitalstruktur, Geschäftsstrategie und damit verbundenen Fragen sowie Beratungs- und sonstige Serviceleistungen im Zusammenhang mit Verschmelzungen und Übernahmen Investment Research und Finanzanalyse sowie andere Arten von allgemeinen Empfehlungen zu Transaktionen mit Finanzinstrumenten | 18 % |

| Handel (Trading and Sales) | Eigenhandel Geldmaklergeschäfte Entgegennahme und Weiterleitung von Aufträgen im Zusammenhang mit einem oder mehreren Finanzinstrumenten Auftragsausführung für Kunden Platzierung von Finanzinstrumenten ohne feste Übernahmeverpflichtung Betrieb multilateraler Handelssysteme | 18 % |

| Wertpapierprovisionsgeschäft (Retail Brokerage)

(Geschäfte mit natürlichen Personen oder KMU, die nach Artikel 123 als Mengengeschäft einzustufen sind) | Entgegennahme und Weiterleitung von Aufträgen im Zusammenhang mit einem oder mehreren Finanzinstrumenten Auftragsausführung für Kunden Platzierung von Finanzinstrumenten ohne feste Übernahmeverpflichtung | 12 % |

| Firmenkundengeschäft (Commercial Banking) | Annahme von Einlagen und sonstigen rückzahlbaren Geldern Kreditvergabe Finanzierungsleasing Bürgschaften und Verpflichtungen | 15 % |

| Privatkundengeschäft (Retail Banking)

(Geschäfte mit natürlichen Personen oder KMU, die nach Artikel 123 als Mengengeschäft einzustufen sind) | Annahme von Einlagen und sonstigen rückzahlbaren Geldern Kreditvergabe Finanzierungsleasing Bürgschaften und Verpflichtungen | 12 % |

| Zahlungsverkehr und Verrechnung (Payment and Settlement) | Geldtransferdienstleistungen Ausgabe und Verwaltung von Zahlungsmitteln | 18 % |

| Depot- und Treuhandgeschäfte (Agency Services) | Verwahrung und Verwaltung von Finanzinstrumenten für Rechnung von Kunden, einschließlich Depotverwahrung und verbundene Dienstleistungen wie Liquiditätsmanagement und Sicherheitenverwaltung | 15 % |

| Vermögensverwaltung (Asset Management) | Portfoliomanagement OGAW-Verwaltung Sonstige Arten der Vermögensverwaltung | 12 % |

Artikel 318 Grundsätze für die Zuordnung zu Geschäftsfeldern

(1) Die Institute erarbeiten und dokumentieren spezifische Vorschriften und Kriterien für die Zuordnung des maßgeblichen Indikators aus den eigenen aktuellen Geschäftsfeldern und Tätigkeiten in das Grundgerüst des Standardansatzes gemäß Artikel 317. Sie überprüfen diese Vorschriften und Kriterien und passen sie gegebenenfalls an neue oder sich verändernde Geschäftstätigkeiten und -risiken an.

(2) Die Institute wenden für die Zuordnung zu Geschäftsfeldern folgende Grundsätze an:

(3) Die EBA arbeitet Entwürfe technischer Durchführungsstandards aus, um die Kriterien für die Anwendung der in diesem Artikel vorgesehenen Grundsätze für die Zuordnung nach Geschäftsfeldern zu bestimmen.

Die EBA legt der Kommission diese Entwürfe technischer Durchführungsstandards bis 31. Dezember 2017 vor.

Der Kommission wird die Befugnis übertragen, die technischen Durchführungsstandards nach Unterabsatz 1 gemäß Artikel 15 der Verordnung (EU) Nr. 1093/2010 zu erlassen.

Artikel 319 Alternativer Standardansatz

(1) Beim alternativen Standardansatz berücksichtigen die Institute für die Geschäftsfelder "Privatkundengeschäft" und "Firmenkundengeschäft" Folgendes:

(2) Für die Anwendung des alternativen Standardansatzes muss ein Institut sämtliche der folgenden Voraussetzungen erfüllen:

Artikel 320 Bedingungen für die Verwendung des Standardansatzes

Bei den Bedingungen nach Artikel 312 Absatz 1 Unterabsatz 1 handelt es sich um Folgende:

Kapitel 4

Fortgeschrittene Messansätze

Artikel 321 Qualitative Anforderungen

Die qualitativen Anforderungen nach Artikel 312 Absatz 2 sind Folgende:

Artikel 322 Quantitative Anforderungen

(1) Die quantitativen Anforderungen nach Artikel 312 Absatz 2 umfassen die Anforderungen der Absätze 2 bis 6 hinsichtlich Verfahren, internen Daten, externen Daten, Szenarioanalysen und Faktoren, die das Geschäftsumfeld und die internen Kontrollsysteme betreffen.

(2) Die Anforderungen hinsichtlich Verfahren sind Folgende:

(3) Die Anforderungen hinsichtlich interner Daten sind Folgende:

(4) Die Anforderungen hinsichtlich externer Daten sind Folgende:

(5) Ein Institut setzt auf der Grundlage von Expertenmeinungen in Verbindung mit externen Daten Szenarioanalysen ein, um seine Gefährdung durch sehr schwerwiegende Risikoereignisse zu bewerten. Diese Bewertungen werden von dem Institut im Laufe der Zeit überprüft und durch Vergleich mit den tatsächlichen Verlusterfahrungen angepasst, um ihre Aussagekraft sicherzustellen.

(6) Die Anforderungen hinsichtlich Faktoren, die das Geschäftsumfeld und die internen Kontrollsysteme betreffen, sind Folgende:

Artikel 323 Auswirkung von Versicherungen und anderen Risikoübertragungsmechanismen

(1) Die zuständigen Behörden gestatten Instituten, die Auswirkungen von Versicherungen, sofern die Bedingungen der Absätze 2 bis 5 erfüllt sind, sowie anderer Risikoübertragungsmechanismen, zu berücksichtigen, sofern sie nachweisen können, dass ein nennenswerter Risikominderungseffekt erzielt wird.

(2) Der Versicherungsgeber verfügt über die Zulassung zum Versicherungs- oder Rückversicherungsgeschäft und besitzt eine von einer ECAI abgegebene Mindest-Bonitätsbeurteilung der Zahlungsfähigkeit, die von der EBA gemäß den Bestimmungen für die Risikogewichtung bei Risikopositionen gegenüber Instituten nach Titel II Kapitel 2 der Bonitätsstufe 3 oder höher zugeordnet wurde.

(3) Die Versicherung und der Versicherungsrahmen der Institute müssen sämtliche der folgenden Voraussetzungen erfüllen:

(4) Bei der Methodik für die Anerkennung von Versicherungen werden mittels Abzügen oder Abschlägen sämtliche der folgenden Faktoren berücksichtigt:

(5) Die aus der Anerkennung von Versicherungsschutz und sonstigen Risikoübertragungsmechanismen resultierende Verringerung der Eigenmittelanforderung darf 20 % der gesamten Eigenmittelanforderung für das operationelle Risiko vor Anerkennung von Risikominderungstechniken nicht übersteigen.

Artikel 324 Klassifizierung der Verlustereignisse

Die Verlustereignisse nach Artikel 322 Absatz 3 Buchstabe b sind Folgende:

| Ereigniskategorie | Begriffsbestimmung |

| Interner Betrug | Verluste aufgrund von Handlungen mit betrügerischer Absicht, Veruntreuung von Eigentum, Umgehung von Verwaltungs-, Rechts- oder internen Vorschriften, mit Ausnahme von Verlusten aufgrund von Diskriminierung oder sozialer und kultureller Verschiedenheit, wenn mindestens eine interne Partei beteiligt ist. |

| Externer Betrug | Verluste aufgrund von Handlungen mit betrügerischer Absicht, Veruntreuung von Eigentum oder Umgehung von Rechtsvorschriften durch einen Dritten. |

| Beschäftigungspraxis und Arbeitsplatzsicherheit | Verluste aufgrund von Handlungen, die gegen Beschäftigungs-, Gesundheitsschutz- oder Sicherheitsvorschriften bzw. -vereinbarungen verstoßen, Verluste aufgrund von Schadenersatzzahlungen wegen Körperverletzung, Verluste aufgrund von Diskriminierung auch aufgrund sozialer und kultureller Verschiedenheit. |

| Kunden, Produkte und Geschäftsgepflogenheiten | Verluste aufgrund einer unbeabsichtigten oder fahrlässigen Nichterfüllung geschäftlicher Verpflichtungen gegenüber bestimmten Kunden (einschließlich Anforderungen an Treuhänder und in Bezug auf Angemessenheit der Dienstleistung), Verluste aufgrund der Art oder Struktur eines Produkts. |

| Sachschäden | Verluste aufgrund von Beschädigungen oder des Verlustes von Sachvermögen durch Naturkatastrophen oder andere Ereignisse. |

| Geschäftsunterbrechungen und Systemstörungen | Verluste aufgrund von Geschäftsunterbrechungen oder Systemstörungen. |

| Ausführung, Lieferung und Prozessmanagement | Verluste aufgrund von Fehlern bei der Geschäftsabwicklung oder im Prozessmanagement, Verluste aus Beziehungen zu Geschäftspartnern und Lieferanten/Anbietern. |

Titel IV

Eigenmittelanforderungen für das Marktrisiko

Kapitel 1

Allgemeine Bestimmungen

Artikel 325 Ansätze für die Berechnung der Eigenmittelanforderungen für das Marktrisiko

(1) Ein Institut berechnet die Eigenmittelanforderungen für das Marktrisiko aller Handelsbuchpositionen und aller Anlagebuchpositionen, die einem Fremdwährungs- oder Warenpositionsrisiko unterliegen, nach folgenden Ansätzen:

(2) Die gemäß dem Standardansatz nach Absatz 1 Buchstabe a berechneten Eigenmittelanforderungen für das Marktrisiko entsprechen der Summe der folgenden jeweils anwendbaren Eigenmittelanforderungen:

(3) Ein Institut, das nicht gemäß Artikel 325a von den Meldepflichten nach Artikel 430b ausgenommen ist, meldet die Berechnung gemäß Artikel 430b für alle Handelsbuchpositionen und alle Anlagebuchpositionen, die einem Fremdwährungs- oder Warenpositionsrisiko unterliegen, nach folgenden Ansätzen:

(4) Ein Institut kann gemäß Artikel 363 innerhalb einer Gruppe dauerhaft eine Kombination der Ansätze nach Absatz 1 Buchstaben a und b des vorliegenden Artikels anwenden.

(5) Institute wenden den Ansatz nach Absatz 3 Buchstabe b nicht für Instrumente in ihrem Handelsbuch an, bei denen es sich um Verbriefungspositionen oder gemäß den Absätzen 6, 7 und 8 in das alternative Korrelationshandelsportfolio einbezogene Positionen handelt.

(6) In das alternative Korrelationshandelsportfolio werden Verbriefungspositionen und n-ter-Ausfall-Kreditderivate einbezogen, die sämtliche nachstehenden Kriterien erfüllen:

Ein aus Käufer- und Verkäufersicht hinreichend liquider Markt wird als vorhanden angenommen, wenn unabhängige ernsthafte Kauf- und Verkaufsangebote existieren, sodass innerhalb eines Tages ein Preis bestimmt werden kann, der mit den letzten Verkaufspreisen oder gegenwärtigen konkurrenzfähigen ernsthaften Kauf- und Verkaufsquotierungen angemessen in Verbindung steht, und zu diesem Preis innerhalb relativ kurzer Zeit ein Geschäft im Einklang mit den Handelsusancen abgewickelt werden kann.

(7) Positionen mit einem der folgenden zugrunde liegenden Instrumente werden nicht in das alternative Korrelationshandelsportfolio aufgenommen:

(8) Institute dürfen in ihr alternatives Korrelationshandelsportfolio Positionen aufnehmen, die weder Verbriefungspositionen noch n-ter-Ausfall-Kreditderivate sind, jedoch andere Positionen in diesem Portfolio absichern, sofern für das Instrument oder die ihm zugrunde liegenden Instrumente ein aus Käufer- und Verkäufersicht hinreichend liquider Markt gemäß Absatz 6 Unterabsatz 2 besteht.

(9) Die EBA arbeitet Entwürfe technischer Regulierungsstandards aus, in denen festgelegt wird, wie die Institute die Eigenmittelanforderungen für das Marktrisiko bezüglich Anlagebuchpositionen, die einem Fremdwährungs- oder Warenpositionsrisiko unterliegen, gemäß den Ansätzen nach Absatz 3 Buchstaben a und b berechnen.

Die EBA übermittelt der Kommission diese Entwürfe technischer Regulierungsstandards bis zum 28. September 2020.

Der Kommission wird die Befugnis übertragen, die in Unterabsatz 1 genannten technischen Regulierungsstandards gemäß den Artikeln 10 bis 14 der Verordnung (EU) Nr. 1093/2010 zur Ergänzung dieser Verordnung zu erlassen.

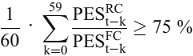

Artikel 325a Befreiungen von den besonderen Meldepflichten für das Marktrisiko

(1) Ein Institut wird von der Meldepflicht gemäß Artikel 430b befreit, sofern der Umfang seiner bilanziellen und außerbilanziellen Geschäfte, die einem Marktrisiko unterliegen, auf der Grundlage einer monatlichen Bewertung anhand der Daten zum letzten Tag des Monats keinen der folgenden Schwellenwerte überschreitet:

(2) Institute berechnen den Umfang ihrer bilanziellen und außerbilanziellen Geschäfte, die einem Marktrisiko unterliegen, anhand der Daten zum letzten Tag jeden Monats gemäß den folgenden Anforderungen:

(3) Institute, die ihre Eigenmittelanforderungen für das Marktrisiko nach Maßgabe dieses Artikels berechnen oder nicht mehr berechnen, unterrichten die zuständigen Behörden entsprechend.

(4) Ein Institut das eine oder mehrere der Bedingungen nach Absatz 1 nicht mehr erfüllt, teilt dies der zuständigen Behörde unverzüglich mit.

(5) Die Geltungsdauer der Befreiung von den Meldepflichten gemäß Artikel 430b endet innerhalb von drei Monaten, nachdem einer der folgenden Fälle eingetreten ist:

(6) Ist ein Institut gemäß Absatz 5 des vorliegenden Artikels den Meldepflichten gemäß Artikel 430b unterstellt worden, so wird es von diesen Meldepflichten nur befreit, wenn es gegenüber der zuständigen Behörde nachweist, dass alle in Absatz 1 des vorliegenden Artikels genannten Bedingungen während eines Zeitraums von einem Jahr ununterbrochen erfüllt wurden.

(7) Die Institute gehen keine Position ein noch kaufen oder verkaufen sie eine Position allein zum Zweck der Einhaltung der in Absatz 1 genannten Bedingungen während der monatlichen Bewertung.

(8) Ein Institut, das für die Behandlung gemäß Artikel 94 in Frage kommt, wird von der Meldepflicht gemäß Artikel 430b befreit.

Artikel 325b Genehmigung von Anforderungen auf konsolidierter Basis

(1) Vorbehaltlich des Absatzes 2 und nur für die Zwecke der Berechnung der Nettopositionen und Eigenmittelanforderungen auf konsolidierter Basis gemäß diesem Titel dürfen Institute Positionen in einem Institut oder Unternehmen verwenden, um sie gegen Positionen in einem anderen Institut oder Unternehmen aufzurechnen.

(2) Institute dürfen Absatz 1 nur mit der Genehmigung der zuständigen Behörden anwenden, die gewährt wird, sofern alle folgenden Voraussetzungen erfüllt sind:

(3) Handelt es sich um in Drittländern niedergelassene Unternehmen, so sind zusätzlich zu den in Absatz 2 genannten Voraussetzungen alle folgenden Voraussetzungen zu erfüllen:

Kapitel 1A

Alternativer Standardansatz

Abschnitt 1

Allgemeine Bestimmungen

Artikel 325c Anwendungsbereich und Struktur des alternativen Standardansatzes

(1) Der alternative Standardansatz gemäß diesem Kapitel darf nur für die Zwecke der in Artikel 430b Absatz 1 festgelegten Meldepflichten angewandt werden.

(2) Die Institute berechnen die Eigenmittelanforderungen für das Marktrisiko gemäß dem alternativen Standardansatz für ein Portfolio von Handelsbuchpositionen oder Anlagebuchpositionen, die Fremdwährungs- oder Warenpositionsrisiken unterliegen, als Summe der folgenden drei Komponenten:

Abschnitt 2

Sensitivitätsgestützte Methode zur Berechnung der Eigenmittelanforderung

Artikel 325d Begriffsbestimmungen

Für die Zwecke dieses Kapitels bezeichnet der Ausdruck

1. "Risikoklasse" eine der folgenden sieben Kategorien:

- allgemeines Zinsrisiko;

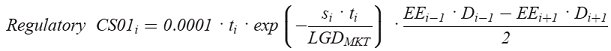

- Kreditspreadrisiko (CSR) bei Nicht-Verbriefungspositionen;

- Kreditspreadrisiko bei nicht in das alternative Korrelationshandelsportfolio einbezogenen Verbriefungspositionen (CSR außerhalb des alternativen Korrelationshandelsportfolios);

- Kreditspreadrisiko bei in das alternative Korrelationshandelsportfolio einbezogenen Verbriefungspositionen (CSR des alternativen Korrelationshandelsportfolios);

- Aktienkursrisiko;

- Warenpositionsrisiko;

- Fremdwährungsrisiko;

2. "Sensitivität" die relative Veränderung des Werts einer Position infolge einer Veränderung des Werts einer der relevanten Risikofaktoren der Position, berechnet nach dem Bewertungsmodell des Instituts gemäß Abschnitt 3 Unterabschnitt 2;

3. "Unterklasse" eine Unterkategorie von Positionen innerhalb einer Risikoklasse mit ähnlichem Risikoprofil, der ein Risikogewicht gemäß Abschnitt 3 Unterabschnitt 1 zugewiesen wird.

Artikel 325e Komponenten der sensitivitätsgestützten Methode

(1) Institute berechnen die Eigenmittelanforderungen für das Marktrisiko anhand der sensitivitätsgestützten Methode durch Aggregation der drei folgenden Eigenmittelanforderungen gemäß Artikel 325h:

(2) Für die Zwecke der Berechnung nach Absatz 1 gilt Folgendes:

Für die Zwecke dieses Kapitels umfassen Instrumente mit Optionalität u. a. Kaufoptionen, Verkaufsoptionen, Optionen mit Ober- und Untergrenzen, Swaptions, Barrier-Optionen und exotische Optionen. Eingebettete Optionen, wie vorzeitige Rückzahlungsoptionen oder verhaltensabhängige Optionen, gelten für die Zwecke der Berechnung der Eigenmittelanforderungen für das Marktrisiko als eigenständige Positionen in Optionen.

Für die Zwecke dieses Kapitels werden Instrumente, deren Zahlungsströme als lineare Funktion des Nominalbetrags des Basiswerts geschrieben werden können, als Instrumente ohne Optionalität betrachtet.

(3) Abweichend von Absatz 2 Buchstabe b kann ein Institut sich dafür entscheiden, alle Positionen von Instrumenten ohne Optionalität mit den in Absatz 1 Buchstaben a und c genannten Eigenmittelanforderungen zu belegen.

Entscheidet sich ein Institut für die in Unterabsatz 1 dargelegte Vorgehensweise, teilt es dies der zuständigen Behörde mindestens drei Monate im Voraus mit. Nach Ablauf dieser drei Monate kann das Institut, sofern die zuständige Behörde dies nicht abgelehnt hat, wie beschrieben verfahren, bis die zuständige Behörde die Erlaubnis widerruft.

Will ein Institut die in Unterabsatz 1 dargelegte Vorgehensweise einstellen, so teilt es dies der zuständigen Behörde mindestens drei Monate im Voraus mit. Sofern die zuständige Behörde dies nicht innerhalb der drei Monate abgelehnt hat, kann das Institut diese Vorgehensweise einstellen.

Artikel 325f Eigenmittelanforderungen für Delta-Faktor- und Vega-Risiken

(1) Institute wenden bei der Berechnung der Eigenmittelanforderungen für die Delta-Faktor- und Vega-Risiken die in Abschnitt 3 Unterabschnitt 1 beschriebenen Delta- und Vega-Risikofaktoren an.

(2) Institute berechnen die Eigenmittelanforderungen für die Delta-Faktor- und Vega-Risiken nach dem Verfahren gemäß den Absätzen 3 bis 8.

(3) Die Sensitivität aller den Eigenmittelanforderungen für Delta-Faktor- und Vega-Risiken unterliegenden Instrumente gegenüber den anwendbaren Delta- oder Vega-Risikofaktoren der betreffenden Risikoklasse wird für jede Risikoklasse anhand der entsprechenden Formeln nach Abschnitt 3 Unterabschnitt 2 berechnet. Wenn der Wert eines Instruments von mehreren Risikofaktoren abhängt, wird die Sensitivität getrennt für jeden Risikofaktor ermittelt.

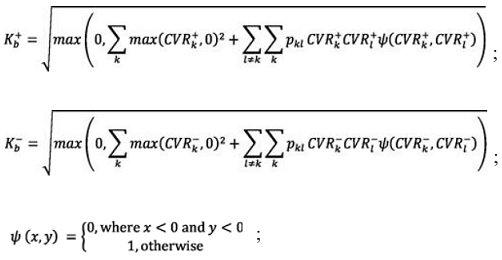

(4) Die Sensitivitäten werden innerhalb jeder Risikoklasse einer Unterklasse "b" zugeordnet.

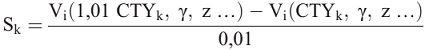

(5) Innerhalb jeder Unterklasse "b" werden die positiven und negativen Sensitivitäten gegenüber dem gleichen Risikofaktor zu Netto-Sensitivitäten (sk) für jeden Risikofaktor k innerhalb einer Unterklasse aufgerechnet.

(6) Die Netto-Sensitivitäten jedes Risikofaktors innerhalb jeder Unterklasse werden mit den Risikogewichten nach Abschnitt 6 multipliziert, sodass jeder Risikofaktor der betreffenden Unterklasse eine gewichtete Sensitivität erhält, die nach folgender Formel berechnet wird:

WSk = RWk . sk

dabei gilt:

| WSk | = | die gewichteten Sensitivitäten; |

| RWk | = | die Risikogewichte; und |

| sk | = | der Risikofaktor. |

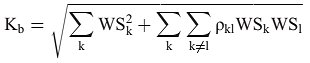

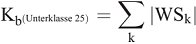

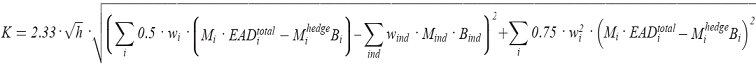

(7) Die gewichteten Sensitivitäten gegenüber den verschiedenen Risikofaktoren innerhalb jeder Unterklasse werden gemäß nachstehender Formel zur unterklassespezifischen Sensitivität aggregiert, wobei der Wert innerhalb der Quadratwurzelfunktion nicht niedriger als Null sein kann. Dabei werden die Korrelationen für gewichtete Sensitivitäten innerhalb der gleichen Unterklasse ρkl) nach Abschnitt 6 verwendet.

dabei gilt:

| Kb | = | die unterklassespezifische Sensitivität; und |

| WS | = | die gewichteten Sensitivitäten. |

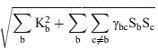

(8) Die unterklassespezifische Sensitivität wird für jede Unterklasse innerhalb einer Risikoklasse gemäß den Absätzen 5, 6 und 7 berechnet. Nach Berechnung der unterklassespezifischen Sensitivität für alle Unterklassen werden die gewichteten Sensitivitäten aller Risikofaktoren über die einzelnen Unterklassen hinweg gemäß der nachstehenden Formel und unter Verwendung der entsprechenden Korrelationen γbc für gewichtete Sensitivitäten in verschiedenen Unterklassen nach Abschnitt 6 zu einer risikoklassespezifische Eigenmittelanforderung für ein Delta-Faktor- oder Vega-Risiko aggregiert:

Risikoklassespezifische Eigenmittelanforderung für ein Delta - Faktor - oder Vega - Risiko =

dabei entspricht

| Sb | = | Σk WSk allen Risikofaktoren der Unterklasse b und Sc = Σk WSk allen Risikofaktoren der Unterklasse c. Ergeben diese Werte für Sb und Sc eine negative Gesamtsumme von , so berechnet das Institut die risikoklassespezifische Eigenmittelanforderung für ein Delta-Faktor- oder Vega-Risiko mittels einer alternativen Spezifizierung, wobei , so berechnet das Institut die risikoklassespezifische Eigenmittelanforderung für ein Delta-Faktor- oder Vega-Risiko mittels einer alternativen Spezifizierung, wobei |

| Sb | = | max [min (Σk WSk, Kb), - Kb] allen Risikofaktoren der Unterklasse b und |

| Sc | = | max [min (Σk WSk, Kc), - Kc] allen Risikofaktoren der Unterklasse c entspricht. |

Die risikoklassespezifischen Eigenmittelanforderungen für das Delta-Faktor- oder Vega-Risiko werden für die einzelnen Risikoklassen gemäß den Absätzen 1 bis 8 berechnet.

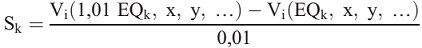

Artikel 325g Eigenmittelanforderungen für das Krümmungsrisiko

(1) Außer für die in Absatz 3 genannten Risikofaktoren führen die Institute die in Absatz 2 festgelegten Berechnungen für jeden Risikofaktor der Instrumente durch, die der Eigenmittelanforderung für das Krümmungsrisiko unterliegen.

Die Institute führen diese Berechnungen für einen gegebenen Risikofaktor bei Instrumenten, die der Eigenmittelanforderung für das Krümmungsrisiko unterliegen und den betreffenden Risikofaktor aufweisen, über alle Positionen hinweg auf Nettobasis durch.

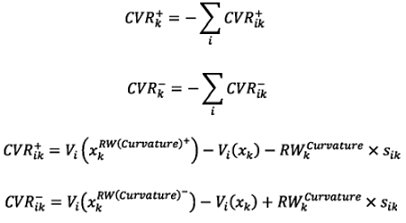

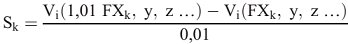

(2) Für einen gegebenen Risikofaktor k bei einem oder mehreren der in Absatz 1 genannten Instrumente berechnen die Institute die Aufwärts-Nettokrümmungsrisikoposition und die Abwärts-Nettokrümmungsrisikoposition

und die Abwärts-Nettokrümmungsrisikoposition wie folgt:

wie folgt:

Dabei gilt:

| i | = | Index aller Positionen der in Absatz 1 genannten Instrumente mit dem Risikofaktor k; |

| xk | = | aktueller Wert des Riskofaktors k; |

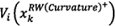

| Vi ( xk) | = | Wert des Instruments i gemäß dem Bewertungsmodell des Instituts unter Zugrundelegung des aktuellen Werts des Risikofaktors k; |

| Wert des Instruments i gemäß dem Bewertungsmodell des Instituts unter Zugrundelegung eines Wertanstiegs bei Risikofaktor k; | |

| = | Wert des Instruments i gemäß dem Bewertungsmodell des Instituts unter Zugrundelegung eines Wertverlusts bei Risikofaktor k; |

| = | gemäß Abschnitt 6 bestimmtes Risikogewicht für Risikofaktor k; |

| sik | = | gemäß Artikel 325r berechnete Delta-Sensitivität des Instruments i gegenüber dem Risikofaktor k. |

(3) Abweichend von Absatz 2 führen die Institute die in Absatz 6 festgelegten Berechnungen bei Kurven von Risikofaktoren, die den Risikoklassen allgemeines Zinsrisiko (GIRR), Kreditspreadrisiko (CSR) und Warenpositionsrisiko zuzuordnen sind, auf Ebene der gesamten Kurve und nicht auf Ebene der einzelnen Risikofaktoren der Kurve durch.

Für die Zwecke der in Absatz 2 genannten Berechnung ist sik für den Fall, dass xk eine Kurve von Risikofaktoren der Risikoklassen GIRR, CSR und Warenpositionsrisiko ist, die Summe der Delta-Sensitivitäten gegenüber dem Risikofaktor der Kurve über alle Laufzeiten der Kurve hinweg.

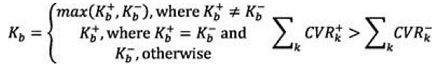

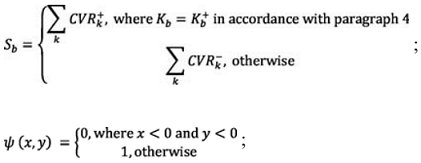

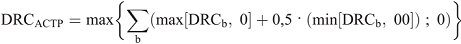

(4) Um auf Ebene der Unterklasse eine Eigenmittelanforderung für das Krümmungsrisiko zu bestimmen, aggregieren die Institute die gemäß Absatz 2 berechneten Aufwärts- und Abwärts-Nettokrümmungsrisikopositionen aller Risikofaktoren, die dieser Unterklasse gemäß Abschnitt 3 Unterabschnitt 1 zugeordnet werden, nach folgender Formel:

Dabei gilt:

| b | = | Index einer Unterklasse einer bestimmten Risikoklasse; |

| Kb | = | Eigenmittelanforderungen für das Krümmungsrisiko bei Unterklasse b; |

| pkl | = | in Abschnitt 6 vorgeschriebene Korrelationen zwischen den Risikofaktoren k und l innerhalb der Unterklasse; |

| k, l | = | Indizes aller Risikofaktoren der in Absatz 1 genannten Instrumente, die der Unterklasse b zugeordnet werden; |

| = | Aufwärts-Nettokrümmungsrisikoposition; |

| = | Abwärts-Nettokrümmungsrisikoposition. |

(5) Abweichend von Absatz 4 werden bei Unterklasse 18 des Artikels 325ah, Unterklasse 18 des Artikels 325ak, Unterklasse 25 des Artikels 325am und Unterklasse 11 des Artikels 325ap die Eigenmittelanforderungen für das Krümmungsrisiko auf Ebene der Unterklasse nach folgender Formel berechnet:

(6) Die Institute berechnen die Risikoklasse-Eigenmittelanforderungen (RCCR) für das Krümmungsrisiko, indem sie alle in der betreffenden Risikoklasse auf Ebene der Unterklasse bestehenden Eigenmittelanforderungen für das Krümmungsrisiko wie folgt aggregieren:

Dabei gilt:

| b, c | = | Indizes aller Unterklassen einer bestimmten Risikoklasse, die den in Absatz 1 genannten Instrumenten entspricht; |

| Kb | = | Eigenmittelanforderungen für das Krümmungsrisiko bei Unterklasse b; |

| γbc | = | in Abschnitt 6 festgelegte, zwischen den Unterklassen bestehende Korrelationen zwischen den Unterklassen b und c. |

(7) Die Eigenmittelanforderung für das Krümmungsrisiko ist die Summe der Risikoklasse-Eigenmittelanforderungen für das Krümmungsrisiko, die gemäß Absatz 6 über all diejenigen Risikoklassen hinweg berechnet werden, die zumindest einen Risikofaktor der in Absatz 1 genannten Instrumente aufweisen.

Artikel 325h Aggregation der risikoklassespezifischen Eigenmittelanforderungen für Delta-Faktor-, Vega- und Krümmungsrisiken

(1) Institute aggregieren die risikoklassespezifischen Eigenmittelanforderungen für Delta-Faktor-, Vega- und Krümmungsrisiken nach dem Verfahren gemäß den Absätzen 2, 3 und 4.

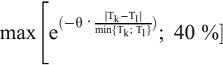

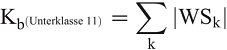

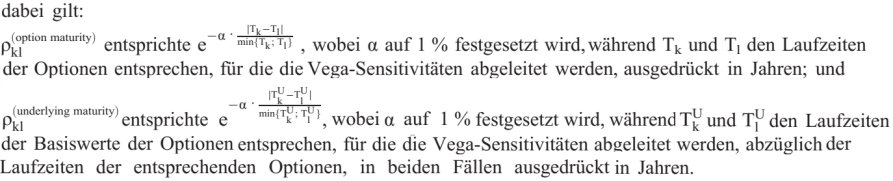

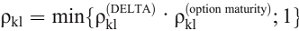

(2) Das in den Artikeln 325f und 325g beschriebene Verfahren zur Berechnung der risikoklassespezifischen Eigenmittelanforderungen für Delta-Faktor-, Vega- und Krümmungsrisiken wird für jede Risikoklasse drei Mal unter Verwendung eines jeweils unterschiedlichen Satzes von Korrelationsparametern ρkl (Korrelation zwischen Risikofaktoren innerhalb einer Unterklasse) und γbc (Korrelation zwischen Unterklassen einer Risikoklasse) durchgeführt. Jeder dieser drei Sätze entspricht einem unterschiedlichen Szenario wie im Folgenden dargelegt:

ersetzt werden.

ersetzt werden.

(3) Institute berechnen zur Bestimmung der drei szenariospezifischen Eigenmittelanforderungen die Summe der risikoklassespezifischen Eigenmittelanforderungen für Delta-Faktor-, Vega- und Krümmungsrisiken für jedes Szenario.

(4) Die gemäß der sensitivitätsgestützten Methode ermittelte Eigenmittelanforderung ist die höchste der drei szenariospezifischen Eigenmittelanforderungen nach Absatz 3.

Artikel 325i Behandlung von Indexinstrumenten und Instrumenten mit multiplen Basiswerten

(1) Bei Indexinstrumenten und Instrumenten mit multiplen Basiswerten verfahren die Institute nach dem Transparenzansatz und gehen dabei wie folgt vor:

(2) Abweichend von Absatz 1 Buchstabe a können die Institute für die Berechnung der Eigenmittelanforderungen für das Delta-Faktor- und das Krümmungsrisiko eine einzige Sensitivität gegenüber einer Position in einem börsennotierten Aktien- oder Kreditindex berechnen, wenn der börsennotierte Aktien- oder Kreditindex die in Absatz 3 festgelegten Bedingungen erfüllt. In diesem Fall ordnen die Institute die einzige Sensitivität gemäß Abschnitt 6 Unterabschnitt 1 der betreffenden Unterklasse zu und verfahren dabei wie folgt:

(3) Bei Instrumenten, die auf einen börsennotierten Aktien- oder Kreditindex bezogen sind, können die Institute gemäß Absatz 2 verfahren, wenn alle folgenden Bedingungen erfüllt sind:

(4) Ein Institut verfährt mit allen Instrumenten, die auf einen börsennotierten Aktien- oder Kreditindex bezogen sind, der die in Absatz 3 genannten Bedingungen erfüllt, durchgängig nur nach Absatz 1 oder nur nach Absatz 2. Bevor ein Institut von einem Ansatz zum anderen wechselt, holt es die Erlaubnis der zuständigen Behörde ein.

(5) Wenn für einen Index oder ein sonstiges Instrument mit multiplen Basiswerten das Delta-Faktor und das Krümmungsrisiko berechnet werden, müssen die eingegebenen Sensitivitäten konsistent sein, unabhängig davon, nach welchem Ansatz bei diesem Instrument verfahren wird.

(6) Indexinstrumente oder Instrumente mit multiplen Basiswerten, die wie in Artikel 325u Absatz 5 dargelegt mit Restrisiken verbunden sind, werden mit dem in Abschnitt 4 vorgesehenen Aufschlag für Restrisiken belegt."

Artikel 325j Behandlung von Organismen für Gemeinsame Anlagen (OGA)

(1) Ein Institut berechnet die Eigenmittelanforderungen für das Marktrisiko einer OGA-Position nach einem der folgenden Ansätze:

Verfährt ein Institut nach einem der unter Buchstabe b festgelegten Ansätze, so wendet es die in Abschnitt 5 dieses Kapitels festgelegte Eigenmittelanforderung für das Ausfallrisiko und den in Abschnitt 4 dieses Kapitels festgelegten Aufschlag für Restrisiken an, wenn das Mandat des OGA impliziert, dass einige Risikopositionen im OGA mit den genannten Eigenmittelanforderungen zu belegen sind.

Verfährt ein Institut nach dem unter Buchstabe b Ziffer ii festgelegten Ansatz, so kann es die Eigenmittelanforderungen für das Gegenparteiausfallrisiko und die Eigenmittelanforderungen für das Risiko einer Anpassung der Kreditbewertung bei Derivatpositionen des OGA anhand des in Artikel 132a Absatz 3 festgelegten vereinfachten Verfahrens berechnen.

(2) Abweichend von Absatz 1 kann ein Institut, das eine Position in einem OGA hält, der eine Index-Benchmark nachbildet, sodass die Differenz zwischen der Jahresrendite des OGA und der von diesem nachgebildeten Index-Benchmark in den vorangegangenen zwölf Monaten ohne Gebühren und Provisionen in absoluten Zahlen unter 1 % liegt, diese Position als eine einzelne Position in der nachgebildeten Index-Benchmark behandeln. Ob diese Bedingung erfüllt ist, überprüft das Institut, wenn es die Position eingeht und danach mindestens einmal jährlich.

Liegen nicht für den gesamten vorangegangenen Zwölfmonatszeitraum Daten vor, kann ein Institut mit Erlaubnis der zuständigen Behörde hinsichtlich der Differenz zwischen den Jahresrenditen Daten aus einem Zeitraum von weniger als zwölf Monaten verwenden.

(3) Ein Institut kann für seine OGA-Positionen auf eine Kombination der in Absatz 1 Buchstaben a, b und c dargelegten Ansätze zurückgreifen. Allerdings darf ein Institut bei den Positionen in ein und demselben OGA nur nach einem dieser Ansätze verfahren.

(4) Für die Zwecke von Absatz 1 Buchstabe b führt ein Institut seine Berechnungen wie folgt durch:

Die Eigenmittelanforderungen für sämtliche Positionen in ein und demselben OGA, für die auf die in Unterabsatz 1 genannten Berechnungen zurückgegriffen wird, werden für sich genommen als separates Portfolio nach dem in diesem Kapitel festgelegten Ansatz berechnet.

(5) Ein Institut darf nur nach den in Absatz 1 Buchstaben a oder b genannten Ansätzen verfahren, wenn der OGA alle in Artikel 132 Absatz 3 und Artikel 132 Absatz 4 Buchstabe a genannten Bedingungen erfüllt.

Artikel 325k Mit einer Übernahmegarantie versehene Positionen

(1) Institute können die Eigenmittelanforderungen für das Marktrisiko von mit einer Übernahmegarantie versehenen Positionen in Schuld- oder Eigenkapitalinstrumenten nach dem in diesem Artikel beschriebenen Verfahren berechnen.

(2) Institute wenden einen der einschlägigen Multiplikationsfaktoren gemäß Tabelle 1 auf die Netto-Sensitivitäten aller mit einer Übernahmegarantie versehenen Positionen in den einzelnen Emittenten an, außer bei Übernahmepositionen, die Dritte auf der Grundlage einer förmlichen Vereinbarung gezeichnet oder mitgarantiert haben, und berechnen die Eigenmittelanforderungen für das Marktrisiko gemäß dem in diesem Kapitel dargelegten Ansatz auf der Grundlage der bereinigten Netto-Sensitivitäten.

| Geschäftstag 0 |

0 % |

| Geschäftstag 1 |

10 % |

| Geschäftstage 2 und 3 |

25 % |

| Geschäftstag 4 |

50 % |

| Geschäftstag 5 |

75 % |

| nach Geschäftstag 5 |

100 % |

Für die Zwecke dieses Artikels bezeichnet "Geschäftstag 0" den Geschäftstag, an dem das Institut die uneingeschränkte Verpflichtung eingegangen ist, eine bestimmte Menge von Wertpapieren zu einem vereinbarten Preis zu übernehmen.

(3) Institute benachrichtigen die zuständigen Behörden über die Anwendung des in diesem Artikel festgelegten Verfahrens.

Abschnitt 3

Bestimmung der Begriffe "Risikofaktor" und "Sensitivität"

Unterabschnitt 1

Bestimmung des Begriffs "Risikofaktor"

Artikel 325l Risikofaktoren des allgemeinen Zinsrisikos

(1) Für alle Risikofaktoren des allgemeinen Zinsrisikos, einschließlich des Inflationsrisikos und des Basis-Währungsrisikos, gibt es eine Unterklasse pro Währung mit jeweils anderen Arten von Risikofaktoren.

Die für zinsreagible Instrumente geltenden Delta-Risikofaktoren des allgemeinen Zinsrisikos sind die maßgeblichen risikofreien Zinssätze pro Währung für jede der folgenden Laufzeiten: 0,25 Jahre, 0,5 Jahre, 1 Jahr, 2 Jahre, 3 Jahre, 5 Jahre, 10 Jahre, 15 Jahre, 20 Jahre, 30 Jahre. Institute weisen den spezifizierten Punkten Risikofaktoren zu, und zwar entweder per linearer Interpolation oder mittels einer Methode, die am besten mit den Bewertungsfunktionen der unabhängigen Risikokontrollstelle des Instituts zur Meldung des Marktrisikos oder von Gewinnen und Verlusten an das höhere Management vereinbar ist.

(2) Institute bestimmen die risikofreien Renditesätze pro Währung aus den im Handelsbuch des Instituts geführten Geldmarktinstrumenten mit dem niedrigsten Kreditrisiko, wie Tagesgeldsatz-Swaps.

(3) Können Institute den Ansatz nach Absatz 2 nicht anwenden, so basieren die risikofreien Zinssätze auf einer oder mehreren marktimplizierten Swapkurven, die das Institut zur Bewertung von Positionen am Markt verwendet, wie die Zins-Swapkurven des Interbankengeschäfts.

Gibt es keine ausreichenden Daten über marktimplizierte Swapkurven gemäß Absatz 2 und Unterabsatz 1, so können die risikofreien Zinssätze für eine bestimmte Währung aus der am besten geeigneten Kurve für Staatsanleihen abgeleitet werden.

Verwenden Institute für öffentliche Schuldtitel die gemäß dem Verfahren nach Unterabsatz 2 abgeleiteten Risikofaktoren des allgemeinen Zinsrisikos, so wird das betreffende öffentliche Schuldinstrument nicht von den Eigenmittelanforderungen für das Kreditspreadrisiko ausgenommen. Ist es in diesen Fällen nicht möglich, den risikofreien Zinssatz von der Komponente des Kreditspreadrisikos zu trennen, so wird die Sensitivität gegenüber dem Risikofaktor beiden Risikoklassen ("allgemeines Zinsrisiko" und "Kreditspreadrisiko") zugeordnet.

(4) Bei Risikofaktoren des allgemeinen Zinsrisikos stellt jede Währung eine eigene Unterklasse dar. Institute weisen Risikofaktoren innerhalb der gleichen Unterklasse, aber mit unterschiedlichen Laufzeiten unterschiedliche Risikogewichte gemäß Abschnitt 6 zu.

Institute wenden auf Schuldtitel, deren Zahlungsströme funktional von Inflationsraten abhängig sind, zusätzliche Risikofaktoren des Inflationsrisikos an. Diese zusätzlichen Risikofaktoren bestehen aus einem Vektor für marktimplizierte Inflationsraten verschiedener Laufzeiten pro Währung. Der Vektor enthält für jedes Instrument so viele Komponenten wie Inflationsraten im Bewertungsmodell des Instituts für dieses Instrument als Variablen verwendet werden.

(5) Institute berechnen die Sensitivität des Instruments gegenüber dem zusätzlichen Risikofaktor des Inflationsrisikos nach Absatz 4 als Veränderung des Werts des Instruments gemäß ihrem Bewertungsmodell infolge einer Verschiebung jeder Komponente des Vektors um einen Basispunkt. Jede Währung stellt eine eigene Unterklasse dar. Institute behandeln, ungeachtet der Anzahl der Komponenten jedes Vektors, die Inflation innerhalb jeder Unterklasse als eigenen Risikofaktor. Institute nehmen innerhalb der Unterklassen eine Aufrechnung der gemäß diesem Absatz berechneten Inflationssensitivitäten vor, um pro Unterklasse eine einzige Netto-Sensitivität zu erhalten.

(6) Schuldtitel, die Zahlungen in verschiedenen Währungen implizieren, unterliegen in Bezug auf diese Währungen auch einem Basis-Währungsrisiko. Für die Zwecke der sensitivitätsgestützten Methode wenden Institute als Risikofaktoren das Basis-Währungsrisiko jeder Währung gegenüber dem US-Dollar oder Euro an. Institute rechnen die Währungsbasen, die sich nicht auf die Basis zu US-Dollar oder die Basis zu Euro beziehen, entweder als Basis zu US-Dollar oder Basis zu Euro.

Die Risikofaktoren des Basis-Währungsrisikos bestehen aus je einem Vektor für eine Währungsbasis mit verschiedenen Laufzeiten pro Währung. Der Vektor enthält für jedes Schuldinstrument so viele Komponenten wie Währungsbasen im Bewertungsmodell des Instituts für dieses Instrument als Variablen verwendet werden. Jede Währung stellt eine unterschiedliche Unterklasse dar.

Institute berechnen die Sensitivität des Instruments gegenüber dem Risikofaktor des Basis-Währungsrisikos als Veränderung des gemäß ihrem Bewertungsmodell ermittelten Werts des Instruments infolge einer Verschiebung jeder Komponente des Vektors um einen Basispunkt. Jede Währung stellt eine eigene Unterklasse dar. Innerhalb jeder Unterklasse gibt es unabhängig von der Anzahl der Komponenten der einzelnen Währungsbasisvektoren zwei mögliche getrennte Risikofaktoren: Basis zu Euro und Basis zu US-Dollar. Pro Unterklasse kann es höchstens zwei Netto-Sensitivitäten geben.

(7) Die für Optionen mit zinsreagiblen Basiswerten geltenden Vega-Risikofaktoren des allgemeinen Zinsrisikos entsprechen den impliziten Volatilitäten der maßgeblichen risikofreien Zinssätze gemäß den Absätzen 2 und 3, die je nach Währung Unterklassen zugeteilt und innerhalb der Unterklasse folgenden Laufzeiten zugeordnet werden: 0,5 Jahre, 1 Jahr, 3 Jahre, 5 Jahre, 10 Jahre. Es gibt eine Unterklasse pro Währung.

Für Netting-Zwecke betrachten Institute implizite Volatilitäten, die den gleichen risikofreien Zinssätzen und den gleichen Laufzeiten zugeordnet sind, als gleichen Risikofaktor.

Wenn Institute implizite Volatilitäten den Laufzeiten gemäß diesem Absatz zuordnen, gelten folgende Anforderungen:

(8) Die von den Instituten anzuwendenden Krümmungsrisikofaktoren des allgemeinen Zinsrisikos bestehen aus einem Vektor für die im Hinblick auf eine spezifische risikofreie Ertragskurve repräsentativen risikofreien Zinssätze pro Währung. Jede Währung stellt eine unterschiedliche Unterklasse dar. Der Vektor enthält für jedes Instrument so viele Komponenten wie unterschiedliche Laufzeiten risikofreier Zinssätze im Bewertungsmodell des Instituts für dieses Instrument als Variablen verwendet werden.

(9) Institute berechnen die Sensitivität des Instruments gegenüber jedem Risikofaktor, der in der Krümmungsrisikoformel gemäß Artikel 325g verwendet wird. Für die Zwecke des Krümmungsrisikos betrachten Institute Vektoren unterschiedlicher Ertragskurven und mit unterschiedlicher Anzahl von Komponenten als gleichen Risikofaktor, sofern die Vektoren sich auf die gleiche Währung beziehen. Institute nehmen eine Aufrechnung der Sensitivitäten gegenüber dem gleichen Risikofaktor vor. Es gibt nur eine Netto-Sensitivität pro Unterklasse.

Es gibt keine Eigenmittelanforderungen in Bezug auf das Krümmungsrisiko für das Inflations- und das Basis-Währungsrisiko.

Artikel 325m Risikofaktoren des Kreditspreadrisikos bei Nicht-Verbriefungspositionen

(1) Bei Nicht-Verbriefungsinstrumenten mit Sensitivität gegenüber dem Kreditspreadrisiko wenden Institute als Delta-Risikofaktoren des Kreditspreadrisikos die Kreditspread-Sätze der Emittenten für diese Instrumente an, die aus den betreffenden Schuldtiteln und Kreditausfallswaps abgeleitet und den folgenden Laufzeiten zugeordnet werden: 0,5 Jahre, 1 Jahr, 3 Jahre, 5 Jahre, 10 Jahre. Institute wenden einen Risikofaktor pro Emittent und Laufzeit an, unabhängig davon, ob die Kreditspread-Sätze des Emittenten aus Schuldtiteln oder Kreditausfallswaps abgeleitet sind. Die Unterklassen sind sektorale Unterklassen gemäß Abschnitt 6, und jede Unterklasse enthält alle dem jeweiligen Sektor zugeordneten Risikofaktoren.

(2) Bei Optionen, denen Nicht-Verbriefungspositionen mit Sensitivität gegenüber dem Kreditspreadrisiko zugrunde liegen, wenden Institute als Vega-Risikofaktoren des Kreditspreadrisikos die impliziten Volatilitäten der gemäß Absatz 1 abgeleiteten Kreditspread-Sätze des Emittenten der Basiswerte an, die je nach Laufzeit der den Eigenmittelanforderungen unterliegenden Option folgenden Laufzeiten zugeordnet werden: 0,5 Jahre, 1 Jahr, 3 Jahre, 5 Jahre, 10 Jahre. Verwendet werden die gleichen Unterklassen wie für das Delta-Kreditspreadrisiko bei Nicht-Verbriefungspositionen.

(3) Bei Nicht-Verbriefungsinstrumenten wenden Institute als Krümmungsrisikofaktoren des Kreditspreadrisikos einen Vektor für im Hinblick auf eine Kreditspread-Kurve eines bestimmten Emittenten repräsentative Kreditspread-Sätze an. Der Vektor enthält für jedes Instrument so viele Komponenten wie unterschiedliche Laufzeiten von Kreditspread-Sätzen im Bewertungsmodell des Instituts für dieses Instrument als Variablen verwendet werden. Verwendet werden die gleichen Unterklassen wie für das Delta-Kreditspreadrisiko bei Nicht-Verbriefungspositionen.

(4) Institute berechnen die Sensitivität des Instruments gegenüber jedem Risikofaktor, der in der Krümmungsrisikoformel gemäß Artikel 325g verwendet wird. Für die Zwecke des Krümmungsrisikos betrachten Institute von einschlägigen Schuldtiteln oder Kreditausfallswaps abgeleitete Vektoren mit einer unterschiedlichen Anzahl von Komponenten als gleichen Risikofaktor, sofern die Vektoren sich auf den gleichen Emittenten beziehen.

Artikel 325n Risikofaktoren des Kreditspreadrisikos bei Verbriefungspositionen

(1) Institute wenden auf Verbriefungspositionen, die in das alternative Korrelationshandelsportfolio gemäß Artikel 325 Absätze 6, 7 und 8 einbezogen sind, die Risikofaktoren des Kreditspreadrisikos nach Absatz 3 an.

Institute wenden auf Verbriefungspositionen, die nicht in das alternative Korrelationshandelsportfolio gemäß Artikel 325 Absätze 6, 7 und 8 einbezogen sind, die Risikofaktoren des Kreditspreadrisikos nach Absatz 5 an.

(2) Für das Kreditspreadrisiko bei Verbriefungspositionen, die in das alternative Korrelationshandelsportfolio einbezogen sind, gelten die gleichen Unterklassen wie für das Kreditspreadrisiko bei Nicht-Verbriefungspositionen gemäß Abschnitt 6.

Für das Kreditspreadrisiko bei nicht in das alternative Korrelationshandelsportfolio einbezogenen Verbriefungspositionen gelten spezifische Unterklassen für die betreffende Risikoklassenkategorie gemäß Abschnitt 6.

(3) Institute wenden auf in das alternative Korrelationshandelsportfolio einbezogene Verbriefungspositionen folgende Risikofaktoren des Kreditspreadrisikos an:

(4) Institute berechnen die Sensitivität der Verbriefungsposition gegenüber jedem Risikofaktor, der in der Krümmungsrisikoformel gemäß Artikel 325g verwendet wird. Für die Zwecke des Krümmungsrisikos betrachten Institute von einschlägigen Schuldtiteln oder Kreditausfallswaps abgeleitete Vektoren mit einer unterschiedlichen Anzahl von Komponenten als gleichen Risikofaktor, sofern die Vektoren sich auf den gleichen Emittenten beziehen.

(5) Die Risikofaktoren des Kreditspreadrisikos, die von Instituten auf nicht in das alternative Korrelationshandelsportfolio einbezogene Verbriefungspositionen anzuwenden sind, beziehen sich nicht auf den Spread der zugrunde liegenden Instrumente, sondern auf den Spread der Tranche und entsprechen folgenden Risikofaktoren:

Artikel 325o Risikofaktoren des Aktienkursrisikos

(1) Für alle Risikofaktoren des Aktienkursrisikos gelten die Unterklassen gemäß Abschnitt 6.

(2) Institute wenden als Delta-Risikofaktoren des Aktienkursrisikos alle Eigenkapital-Kassakurse und alle Eigenkapital-Reposätze an.

Für die Zwecke des Aktienkursrisikos gilt eine spezifische Eigenkapital-Repokurve als ein einziger Risikofaktor, der als Vektor von Reposätzen unterschiedlicher Laufzeiten ausgedrückt wird. Der Vektor enthält für jedes Instrument so viele Komponenten wie unterschiedliche Laufzeiten von Reposätzen im Bewertungsmodell des Instituts für dieses Instrument als Variablen verwendet werden.

Institute berechnen die Sensitivität eines Instruments gegenüber einem Risikofaktor des Aktienkursrisikos als Veränderung des gemäß ihrem Bewertungsmodell ermittelten Werts des Instruments infolge einer Verschiebung jeder Komponente des Vektors um einen Basispunkt. Institute nehmen unabhängig von der Anzahl der Komponenten der einzelnen Vektoren eine Aufrechnung der Sensitivitäten gegenüber dem Reposatz-Risikofaktor des gleichen Eigenkapitaltitels vor.

(3) Bei Optionen, deren Basiswerte eine Sensitivität gegenüber dem Aktienkursrisiko aufweisen, wenden Institute als Vega-Risikofaktoren die impliziten Volatilitäten der Aktien-Kassakurse an, die je nach Laufzeit der Eigenmittelanforderungen unterliegenden Optionen folgenden Laufzeiten zugeordnet werden: 0,5 Jahre, 1 Jahr, 3 Jahre, 5 Jahre, 10 Jahre. Es gibt keine Eigenmittelanforderungen für das Vega-Risiko von Eigenkapital-Reposätzen.

(4) Bei Optionen, deren Basiswerte eine Sensitivität gegenüber dem Aktienkursrisiko aufweisen, wenden Institute als Krümmungsrisikofaktoren alle Aktien-Kassakurse, unabhängig von der Laufzeit der entsprechenden Optionen, an. Es gibt keine Eigenmittelanforderungen für das Krümmungsrisiko von Eigenkapital-Reposätzen.

Artikel 325p Risikofaktoren des Warenpositionsrisikos

(1) Für alle Risikofaktoren des Warenpositionsrisikos gelten die sektoralen Unterklassen gemäß Abschnitt 6.

(2) Bei Instrumenten mit Sensitivität gegenüber dem Warenpositionsrisiko wenden Institute als Delta-Risikofaktoren des Warenpositionsrisikos alle Waren-Kassakurse pro Warenart für jede der folgenden Laufzeiten an: 0,25 Jahre, 0,5 Jahre, 1 Jahr, 2 Jahre, 3 Jahre, 5 Jahre, 10 Jahre, 15 Jahre, 20 Jahre, 30 Jahre. Institute betrachten zwei Rohstoffpreise der gleichen Warenart mit gleicher Laufzeit nur dann als gleichen Risikofaktor, wenn die rechtlichen Bestimmungen in Bezug auf den Lieferort identisch sind.

(3) Bei Optionen, deren Basiswerte eine Sensitivität gegenüber dem Warenpositionsrisiko aufweisen, wenden Institute als Vega-Risikofaktoren des Warenpositionsrisikos die impliziten Volatilitäten der Rohstoffpreise pro Warenart an, die je nach Laufzeit der Eigenmittelanforderungen unterliegenden Optionen folgenden Laufzeiten zugeordnet werden: 0,5 Jahre, 1 Jahr, 3 Jahre, 5 Jahre, 10 Jahre. Institute betrachten Sensitivitäten gegenüber der gleichen Warenart mit der gleichen Laufzeit als einen einzigen Risikofaktor, den sie aufrechnen.

(4) Bei Optionen, deren Basiswerte eine Sensitivität gegenüber dem Warenpositionsrisiko aufweisen, wenden Institute als Krümmungsrisikofaktoren des Warenpositionsrisikos einen Satz von Rohstoffpreisen mit unterschiedlichen Laufzeiten pro Warenart an, ausgedrückt als Vektor. Der Vektor enthält für jedes Instrument so viele Komponenten wie Preise für diesen Rohstoff im Bewertungsmodell des Instituts für dieses Instrument als Variablen verwendet werden. Institute nehmen bei den Rohstoffpreisen keine Unterscheidung nach dem Lieferort vor.

Die Sensitivität des Instruments gegenüber jedem in der Krümmungsrisikoformel verwendeten Risikofaktor wird gemäß Artikel 325g berechnet. Für die Zwecke des Krümmungsrisikos betrachten Institute Vektoren mit einer unterschiedlichen Anzahl von Komponenten als gleichen Risikofaktor, sofern sich diese Vektoren auf die gleiche Warenart beziehen.

Artikel 325q Risikofaktoren des Fremdwährungsrisikos

(1) Bei Instrumenten mit Sensitivität gegenüber dem Fremdwährungsrisiko wenden Institute als Delta-Faktor-Risikofaktoren des Fremdwährungsrisikos alle Devisenkassakurse zwischen der Währung, auf die ein Instrument lautet, und der Währung der Rechnungslegung des Instituts oder für den Fall, dass das Institut gemäß Absatz 7 eine Basiswährung verwendet, der Basiswährung des Instituts an. Es gibt eine Unterklasse pro Währungspaar mit einem einzigen Risikofaktor und einer einzigen Netto-Sensitivität.

(2) Bei Optionen, deren Basiswerte eine Sensitivität gegenüber dem Fremdwährungsrisiko aufweisen, wenden Institute als Vega-Risikofaktoren des Fremdwährungsrisikos die impliziten Volatilitäten der Wechselkurse zwischen den Währungspaaren gemäß Absatz 1 an. Diese impliziten Volatilitäten der Wechselkurse werden je nach Laufzeit der Eigenmittelanforderungen unterliegenden Optionen folgenden Laufzeiten zugeordnet: 0,5 Jahre, 1 Jahr, 3 Jahre, 5 Jahre, 10 Jahre.

(3) Bei Instrumenten, deren Basiswerte eine Sensitivität gegenüber dem Fremdwährungsrisiko aufweisen, wenden Institute als Krümmungsrisikofaktoren des Fremdwährungsrisikos die in Absatz 1 genannten Delta-Faktor-Risikofaktoren des Fremdwährungsrisikos an.

(4) Die Institute sind nicht dazu verpflichtet, bei allen Delta,- Vega- und Krümmungsrisikofaktoren des Fremdwährungsrisikos zwischen Onshore- und Offshore-Varianten einer Währung zu unterscheiden.

(5) Bezieht sich ein Wechselkurs, der einem Instrument i zugrunde liegt, das mit Eigenmittelanforderungen für das Krümmungsrisiko belegt ist, weder auf die Rechnungslegungswährung noch auf die Basiswährung des Instituts, kann das Institut die in Artikel 325g Absatz 2 festgelegten entsprechenden Komponenten und

und , bei denen xkder Fremdwährungsrisikofaktor zwischen einer der beiden Währungen des zugrunde liegenden Wechselkurses und der Rechnungslegungswährung oder gegebenenfalls der Basiswährung des Instituts ist, durch 1,5 dividieren.

, bei denen xkder Fremdwährungsrisikofaktor zwischen einer der beiden Währungen des zugrunde liegenden Wechselkurses und der Rechnungslegungswährung oder gegebenenfalls der Basiswährung des Instituts ist, durch 1,5 dividieren.

(6) Bei entsprechender Erlaubnis der zuständigen Behörde kann ein Institut die in Artikel 325g Absatz 2 festgelegten Komponenten und

und bei allen Fremdwährungsrisikofaktoren von Instrumenten, die sich auf einen Wechselkurs beziehen und einer Eigenmittelanforderung für das Krümmungsrisiko unterliegen, durchgängig durch 1,5 dividieren, sofern alle etwaigen Fremdwährungsrisikofaktoren im Zusammenhang mit der Rechnungslegungswährung des Instituts oder gegebenenfalls der Basiswährung des Instituts, die in die Berechnung dieser Komponenten einbezogen werden, gleichzeitig verschoben werden.

bei allen Fremdwährungsrisikofaktoren von Instrumenten, die sich auf einen Wechselkurs beziehen und einer Eigenmittelanforderung für das Krümmungsrisiko unterliegen, durchgängig durch 1,5 dividieren, sofern alle etwaigen Fremdwährungsrisikofaktoren im Zusammenhang mit der Rechnungslegungswährung des Instituts oder gegebenenfalls der Basiswährung des Instituts, die in die Berechnung dieser Komponenten einbezogen werden, gleichzeitig verschoben werden.

(7) Abweichend von den Absätzen 1 und 3 kann ein Institut bei entsprechender Erlaubnis der zuständigen Behörde bei allen Devisenkassakursen für die Angabe der Delta-Faktor- und Krümmungsrisikofaktoren des Fremdwährungsrisikos seine Rechnungslegungswährung durch eine andere Währung ("die Basiswährung") ersetzen, wenn alle nachstehend genannten Voraussetzungen erfüllt sind:

Ein Institut, dem gemäß Unterabsatz 1 die Verwendung einer Basiswährung gestattet wurde, rechnet die daraus resultierenden Eigenmittelanforderungen für das Fremdwährungsrisiko in die Rechnungslegungswährung um und verwendet dabei den aktuellen Devisenkassakurs für den Umtausch zwischen Basiswährung und Rechnungslegungswährung.

Unterabschnitt 2

Begriffsbestimmungen von Sensitivitäten

Artikel 325r Delta-Risikosensitivitäten

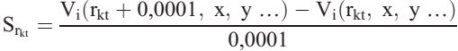

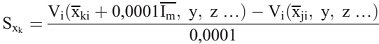

(1) Institute berechnen die Delta-Sensitivitäten gegenüber dem allgemeinen Zinsrisiko wie folgt:

dabei gilt:

| = | die Sensitivitäten gegenüber Risikofaktoren aus risikofreien Zinssätzen; | |

| rkt | = | der Satz einer risikofreien Kurve k mit der Laufzeit t; |

| Vi (.) | = | die Bewertungsfunktion des Instruments i; und |

| x,y | = | andere Risikofaktoren als rkt in der Bewertungsfunktion Vi; |

dabei gilt:

| = | die Sensitivitäten gegenüber Risikofaktoren aus Inflationsrisiko und Basis-Währungsrisiko; |

| = | ein Vektor mit m Komponenten für die implizite Inflationskurve oder die Währungsbasiskurve einer bestimmten Währung j, wobei m der Anzahl der im Bewertungsmodell des Instruments i verwendeten inflations- oder währungsrelevanten Variablen entspricht; |

| = | die Einheitsmatrix der Dimension (1 . m); |

| Vi (.) | = | die Bewertungsfunktion des Instruments i; und |

| y, z | = | sonstige Variablen des Bewertungsmodells. |

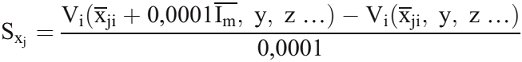

(2) Institute berechnen die Delta-Risikosensitivitäten gegenüber dem Kreditspreadrisiko für alle Verbriefungs- und Nicht-Verbriefungspositionen wie folgt:

dabei gilt:

| = | die Delta-Risikosensitivitäten gegenüber dem Kreditspreadrisiko für alle Verbriefungs- und Nicht-Verbriefungspositionen; |

| cskt | = | der Wert des Kreditspread-Satzes eines Emittenten j bei Fälligkeit t; |

| Vi (.) | = | die Bewertungsfunktion des Instruments i; und |

| x,y | = | andere Risikofaktoren als cskt in der Bewertungsfunktion Vi. |