Für einen individuellen Ausdruck passen Sie bitte die Für einen individuellen Ausdruck passen Sie bitte dieEinstellungen in der Druckvorschau Ihres Browsers an. ▢ Regelwerk, EU 2015, Wirtschaft/Finanzwesen - EU Bund |  |

Delegierte Verordnung (EU) 2015/63 der Kommission vom 21. Oktober 2014 zur Ergänzung der Richtlinie 2014/59/EU des Europäischen Parlaments und des Rates im Hinblick auf im Voraus erhobene Beiträge zu Abwicklungsfinanzierungsmechanismen

(ABl. Nr. L 11 vom 17.01.2015 S. 44, ber. 2017 L 156 S. 38;)

▾ Änderungen

| Liste von VO"en zur Ergänzung der RL 2014/59/EU |

Die Europäische Kommission -

gestützt auf den Vertrag über die Arbeitsweise der Europäischen Union,

gestützt auf die Richtlinie 2014/59/EU des Europäischen Parlaments und des Rates vom 15. Mai 2014 zur Festlegung eines Rahmens für die Sanierung und Abwicklung von Kreditinstituten und Wertpapierfirmen und zur Änderung der Richtlinie 82/891/EWG des Rates, der Richtlinien 2001/24/EG, 2002/47/EG, 2004/25/EG, 2005/56/EG, 2007/36/EG, 2011/35/EU, 2012/30/EU und 2013/36/EU sowie der Verordnungen (EU) Nr. 1093/2010 und (EU) Nr. 648/2012 des Europäischen Parlaments und des Rates 1, insbesondere auf Artikel 103 Absätze 7 und 8,

in Erwägung nachstehender Gründe:

(1) Gemäß der Richtlinie 2014/59/EU sind die Mitgliedstaaten zur Schaffung von Abwicklungsfinanzierungsmechanismen verpflichtet, die eine wirksame Anwendung der Abwicklungsinstrumente und -befugnisse durch die Abwicklungsbehörde gewährleisten. Diese Abwicklungsfinanzierungsmechanismen sollten über eine angemessene Mittelausstattung verfügen, damit der Abwicklungsrahmen effektiv funktionieren kann, und werden deshalb dazu befugt, von den im Hoheitsgebiet ihres Mitgliedstaats zugelassenen Instituten einschließlich Unionszweigstellen (im Folgenden "Institute") im Voraus Beiträge zu erheben.

(2) Die Mitgliedstaaten sind verpflichtet, nicht nur von Instituten, sondern gemäß Artikel 103 Absatz 1 der genannten Richtlinie auch von Unionszweigstellen im Voraus Beiträge zu den Abwicklungsfinanzierungsmechanismen zu erheben. Unionszweigstellen fallen auch unter die Befugnisse der Kommission zum Erlass delegierter Rechtsakte gemäß Artikel 103 Absätze 7 und 8 der genannten Richtlinie. Da gemäß Artikel 47 der Richtlinie 2013/36/EU des Europäischen Parlaments und des Rates 2 Aufsichtsanforderungen an Zweigstellen von in Drittländern ansässigen Kreditinstituten und deren aufsichtsrechtliche Behandlung in die Zuständigkeit der Mitgliedstaaten fallen, sind viele der in dieser delegierten Verordnung festgelegten Parameter der Risikoanpassung nicht direkt auf Unionszweigstellen anwendbar. Damit fallen Unionszweigstellen zwar nicht in den Anwendungsbereich dieser Verordnung, können aber einer spezifischen Regelung unterliegen, die die Kommission in einem künftigen delegierten Rechtsakt entwickelt.

(3) Gemäß den Artikeln 6, 15, 16, 95 und 96 der Verordnung (EU) Nr. 575/2013 des Europäischen Parlaments und des Rates 3 müssen bestimmte Wertpapierfirmen, die nur für eingeschränkte Dienstleistungen und Tätigkeiten zugelassen sind, bestimmte Kapital- und Liquiditätsanforderungen nicht erfüllen oder können von diesen befreit werden. Daher sind viele der für die Zwecke der Risikoanpassung festzulegenden Parameter nicht auf diese Wertpapierfirmen anwendbar. Zwar sind die Mitgliedstaaten gemäß Artikel 103 Absatz 1 der Richtlinie 2014/59/EU dazu verpflichtet, von diesen Wertpapierfirmen im Voraus Beiträge zu erheben, doch sollte es den Mitgliedstaaten überlassen bleiben, die Risikoanpassung in Bezug auf diese Wertpapierfirmen festzulegen, um eine unverhältnismäßige Belastung dieser Unternehmen zu vermeiden. Diese Wertpapierfirmen sollten daher nicht in den Anwendungsbereich dieser Verordnung fallen.

(4) Gemäß Artikel 102 Absatz 1 der Richtlinie 2014/59/EU sollten die Mitgliedstaaten sicherstellen, dass die im Rahmen ihrer Finanzierungsmechanismen verfügbaren Mittel innerhalb eines bestimmten Zeitraums vom Zeitpunkt des Inkrafttretens der Richtlinie bis zum 31. Dezember 2024 mindestens 1 % der gedeckten Einlagen aller in ihrem Hoheitsgebiet zugelassenen Institute entsprechen. Während dieses Zeitraums sollten die Beiträge zu den Finanzierungsmechanismen zeitlich so gleichmäßig wie möglich, aber unter entsprechender Berücksichtigung der Konjunkturphase und etwaiger Auswirkungen prozyklischer Beiträge auf die Finanzlage der beitragenden Institute gestaffelt werden, bis die Zielausstattung erreicht ist.

(5) Um die in Artikel 102 der Richtlinie 2014/59/EU genannte Zielausstattung zu erreichen, müssen die Beiträge gemäß Artikel 103 Absatz 1 der genannten Richtlinie mindestens jährlich erhoben werden. Gemäß Artikel 103 Absatz 2 der Richtlinie 2014/59/EU sollte der jährliche Beitrag die Größe des Instituts widerspiegeln und deshalb auf einem fixen Betrag, der auf der Grundlage der Verbindlichkeiten des betreffenden Instituts ermittelt wird, basieren ("jährlicher Grundbeitrag"); darüber hinaus sollte der Beitrag auch den Risikograd der einschlägigen Tätigkeiten des Instituts widerspiegeln und der jährliche Grundbeitrag deshalb entsprechend dem Risikoprofil des betreffenden Instituts angepasst werden ("zusätzliche Risikoanpassung"). Die Größe eines Instituts ist ein erster Indikator für das vom Institut ausgehende Risiko. Je größer ein Institut ist, desto wahrscheinlicher ist es, dass die Abwicklungsbehörde im Falle einer Stresssituation es im öffentlichen Interesse für angebracht halten wird, das Institut abzuwickeln und zur Gewährleistung einer wirksamen Anwendung der Abwicklungsinstrumente den Abwicklungsmechanismus zum Einsatz zu bringen.

(6) Um festzulegen, wie die Abwicklungsbehörden die Beiträge entsprechend dem Risikoprofil der Institute anpassen sollten, müssen die Risikofelder und -indikatoren zur Bestimmung des Risikoprofils von Instituten, der Mechanismus für die Risikoanpassung des jährlichen Grundbeitrags und der jährliche Grundbeitrag, der Ausgangspunkt für die Risikobewertung ist, bestimmt werden. Diese Elemente, die die Risikokriterien nach Artikel 103 Absatz 7 der Richtlinie 2014/59/EU ergänzen, sollten dazu beitragen, dass Diskrepanzen zwischen den Konzepten der Mitgliedstaaten für die Berechnung der Beiträge zu ihren Abwicklungsfinanzierungsmechanismen vermieden werden und dadurch für gleiche Ausgangsbedingungen zwischen den Mitgliedstaaten gesorgt und ein starker Binnenmarkt gewährleistet ist. Damit werden die Beiträge, die die Institute in die Abwicklungsfinanzierungsmechanismen einzahlen, vergleichbar und für alle Arten von Banken besser vorhersehbar, so dass eine wichtige Voraussetzung für gleiche Ausgangsbedingungen im Binnenmarkt gegeben wäre.

(7) Gemäß Artikel 5 Absatz 1 der Verordnung (EU) Nr. 806/2014 des Europäischen Parlaments und des Rates 4 tritt der gemäß Artikel 42 Absatz 1 der genannten Verordnung eingesetzte Ausschuss für die einheitliche Abwicklung (im Folgenden "der Ausschuss") bei der Wahrnehmung von Aufgaben oder Ausübung von Befugnissen, die gemäß der Richtlinie 2014/59/EU von der nationalen Abwicklungsbehörde wahrzunehmen oder auszuüben sind, für die Zwecke der Anwendung der genannten Verordnung und der Richtlinie 2014/59/EU an die Stelle der betreffenden nationalen Abwicklungsbehörde. Da der Ausschuss gemäß Artikel 70 Absatz 7 der Verordnung (EU) Nr. 806/2014 dazu ermächtigt ist, die Beiträge von Instituten zum einheitlichen Abwicklungsfonds, der ab dem 1. Januar 2016 an die Stelle der Finanzierungsmechanismen der am einheitlichen Abwicklungsmechanismus teilnehmenden Mitgliedstaaten treten wird, in Anwendung dieser Verordnung auf der Grundlage von Artikel 103 Absatz 7 der Richtlinie 2014/59/EU zu berechnen, sollte der Begriff der Abwicklungsbehörde im Sinne dieser Verordnung auch den Ausschuss umfassen.

(8) Im Falle von Gruppen würde die Berechnung der Beiträge auf Einzelebene dazu führen, dass es bei der Festlegung der jährlichen Grundbeiträge für die einzelnen Unternehmen der Gruppe zur Doppelzählung bestimmter Verbindlichkeiten käme, da Verbindlichkeiten im Zusammenhang mit Vereinbarungen zwischen Unternehmen der gleichen Gruppe in die Summe der Verbindlichkeiten einfließen würden, die bei der Festlegung des jährlichen Grundbeitrags jedes Unternehmens der Gruppe zu berücksichtigen sind. Deshalb sollte die Festlegung des jährlichen Grundbeitrags im Falle von Gruppen genauer spezifiziert werden, um der Verflechtung zwischen Unternehmen der Gruppe Rechnung zu tragen und eine Doppelzählung gruppeninterner Risikopositionen zu vermeiden. Um gleiche Ausgangsbedingungen zwischen Unternehmen, die Teil einer Gruppe sind, und Instituten, die Mitglieder desselben institutsbezogenen Sicherungssystems sind oder derselben Zentralorganisation ständig zugeordnet sind, zu gewährleisten, sollte auf diese die gleiche Behandlung Anwendung finden.

(9) Bei der Berechnung des jährlichen Grundbeitrags eines Gruppenunternehmens sollten in die insgesamt zu berücksichtigenden Verbindlichkeiten keine Verbindlichkeiten einfließen, die sich aus Verträgen zwischen dem betreffenden Unternehmen und einem anderen Unternehmen derselben Gruppe ergeben. Diese Ausnahme sollte allerdings auf den Fall beschränkt bleiben, dass jedes Unternehmen der Gruppe in der Union ansässig ist, in dieselbe Vollkonsolidierung einbezogen wird und angemessenen zentralisierten Risikobewertungs-, -mess- und -kontrollverfahren unterliegt und keine wesentlichen Hindernisse praktischer oder rechtlicher Art für die unverzügliche Rückzahlung fälliger Verbindlichkeiten bestehen oder absehbar sind. Dadurch sollte verhindert werden, dass Verbindlichkeiten aus der Berechnungsgrundlage der Beiträge ausgenommen werden, ohne dass Garantien dafür bestehen, dass gruppeninterne Finanzierungspositionen im Falle einer Verschlechterung der finanziellen Solidität der Gruppe abgedeckt sind. Um zu vermeiden, dass durch die Nichtberücksichtigung gruppeninterner Verbindlichkeiten Unternehmen, die zur Gruppe gehören und diese Ausnahmeregelung in Anspruch nehmen können, einen Vorteil erhalten, sollten die betreffenden Institute aufgrund einer solchen Nichtberücksichtigung nicht in den Genuss der vereinfachten Beitragsregelung für kleine Institute kommen, wenn ein Institut infolge der Nichtberücksichtigung gruppeninterner Verbindlichkeiten die vereinfachte Regelung in Anspruch nehmen könnte. Um gleiche Ausgangsbedingungen zwischen Unternehmen, die Teil einer Gruppe sind, und Instituten, die Mitglieder desselben institutsbezogenen Sicherungssystems sind oder derselben Zentralorganisation ständig zugeordnet sind, zu gewährleisten, sollte auf diese die gleiche Behandlung Anwendung finden.

(10) Abweichend von der Regel, dass die Berechnung der Beiträge auf Einzelebene erfolgt, sollten im Falle einer Zentralorganisation, der Kreditinstitute zugeordnet sind, die gemäß Artikel 10 der Verordnung (EU) Nr. 575/2013 des Europäischen Parlaments und des Rates ganz oder teilweise von den Aufsichtsanforderungen des nationalen Rechts ausgenommen sind, die Bestimmungen über im Voraus erhobene Beiträge nur für die Zentralorganisation und die zugeordneten Kreditinstitute insgesamt und auf konsolidierter Basis gelten, da die Solvabilität und Liquidität der Zentralorganisation sowie aller zugeordneten Institute insgesamt auf der Grundlage der konsolidierten Abschlüsse dieser Institute überwacht werden.

(11) Die Festlegung des jährlichen Grundbeitrags sollte auch im Falle von Finanzmarktinfrastrukturen ("FMI") genauer spezifiziert werden. Einige FMI wie zentrale Gegenparteien oder Zentralverwahrer sind auch als Kreditinstitute zugelassen. Insbesondere einige Zentralverwahrer erbringen bankartige Dienstleistungen als Nebendienstleistung zu ihrer Tätigkeit als Marktinfrastrukturen. Im Gegensatz zu Kreditinstituten halten Zentralverwahrer keine gedeckten Einlagen, sondern hauptsächlich Intraday- oder Tagessalden aus der Abwicklung von Wertpapiergeschäften für Finanzinstitute oder Zentralbanken. Diese führen in der Regel zu keinen Kassenbeständen, die mit Finanzmitteln für die Ausführung von Bankgeschäften gleichgestellt werden könnten. Da die bankartigen Dienstleistungen von FMI eine Nebendienstleistung zu ihrer Haupttätigkeit Clearing und Abwicklung sind und sie bezüglich dieser Tätigkeiten strengen Aufsichtsanforderungen gemäß der Verordnungen (EU) Nr. 648/2012 5 und (EU) Nr. 909/2014 6 des Europäischen Parlaments und des Rates sowie den einschlägigen Bestimmungen der Verordnung (EU) Nr. 575/2013 und der Richtlinie 2013/36/EU unterliegen und da das Geschäftsmodell von FMI keine mit der Tätigkeit von Kreditinstituten vergleichbaren Risiken birgt, sollten bei der Bestimmung der Gesamtverbindlichkeiten zum Zweck der Berechnung des jährlichen Grundbeitrags nur Verbindlichkeiten im Zusammenhang mit ihren bankartigen Tätigkeiten berücksichtigt werden.

(12) Die Rechnungslegungsvorschriften für Derivate sind in der Union im Hinblick auf individuelle Konten nicht harmonisiert, was Auswirkungen auf die Höhe der Verbindlichkeiten haben könnte, die bei der Berechnung der Beiträge der einzelnen Banken zu berücksichtigen sind. Die Methodik zur Berechnung der Verschuldungsquote nach Artikel 429 Absätze 6 und 7 der Verordnung (EU) Nr. 575/2013 gilt für alle Banken und gewährleistet, dass gleiche Derivatkontrakte, und insbesondere das Netting von Derivatkontrakten, unabhängig von den Rechnungslegungsvorschriften, denen die Bank unterliegt, gleich behandelt werden. Um deshalb bei der Bestimmung des jährlichen Grundbeitrags eine einheitliche Behandlung von Derivaten, die Vergleichbarkeit ihrer Bewertung durch verschiedene Institute und gleiche Ausgangsbedingungen in der gesamten Union zu gewährleisten, sollten Derivate gemäß Artikel 429 Absätze 6 und 7 der Verordnung (EU) Nr. 575/2013 bewertet werden. Im Interesse der Berechenbarkeit der Bewertung von Derivaten gemäß der Verordnung (EU) Nr. 575/2013 sollte diese Bewertung jedoch nicht zu einem Wert führen dürfen, der weniger als 75 % des den betreffenden Derivaten gemäß den einschlägigen Rechnungslegungsvorschriften zugeordneten Wertes beträgt.

(13) Einige Kreditinstitute sind als Förderbank tätig und vergeben im Interesse von Gemeinwohlzielen der Zentralregierung oder einer Gebietskörperschaft eines Mitgliedstaats hauptsächlich Förderdarlehen auf nichtwettbewerblicher, nichtgewinnorientierter Basis. Die von diesen Instituten gewährten Darlehen genießen eine direkte oder indirekte Teilgarantie der Zentralregierung oder Gebietskörperschaft. Förderdarlehen werden auf nichtwettbewerblicher, nichtgewinnorientierter Basis zur Unterstützung von Gemeinwohlzielen der Union oder der Zentralregierung oder einer Gebietskörperschaft eines Mitgliedstaats gewährt. Die Förderdarlehen werden mitunter über ein anderes vermittelndes Institut bereitgestellt (Durchlaufdarlehen). In solchen Fällen erhält das als Vermittler auftretende Kreditinstitut Förderdarlehen von einer multilateralen Entwicklungsbank oder einer öffentlichen Einrichtung und reicht diese an andere Kreditinstitute weiter, die sie dem Endkunden zur Verfügung stellen. Da die vermittelnden Kreditinstitute mit diesen Darlehen Liquidität von der Förderbank an ein kreditgebendes Institut oder anderes vermittelndes Institut weitergeben, sollten solche Verbindlichkeiten nicht der Summe der Verbindlichkeiten zugerechnet werden, die bei der Berechnung des jährlichen Grundbeitrags zu berücksichtigen ist.

(14) Gemäß Artikel 103 Absatz 1 der Richtlinie 2014/59/EU leisten alle Institute einen Beitrag zu den Abwicklungsfinanzierungsmechanismen. Allerdings muss bezüglich der für jedes Institut geltenden Verpflichtung, einen Beitrag zu einem Abwicklungsfinanzierungsmechanismus zu leisten, ein angemessenes und faires Gleichgewicht gefunden werden, das Größe, Risikoprofil, Umfang und Komplexität der Tätigkeiten des Instituts, seine Verflechtung mit anderen Instituten oder dem Finanzsystem generell, die Auswirkungen eines Ausfalls auf die Finanzmärkte, andere Institute, die Refinanzierungsbedingungen oder die Gesamtwirtschaft widerspiegelt und damit der Wahrscheinlichkeit, dass ein Institut tatsächlich abgewickelt werden muss und der Finanzierungsmechanismus zum Einsatz kommt, Rechnung trägt. Gemäß Artikel 4 der Richtlinie 2014/59/EU müssen die Abwicklungsbehörden diese Faktoren bei der Entscheidung, ob auf bestimmte Institute hinsichtlich der Verpflichtung zur Erstellung von Sanierungs- und Abwicklungsplänen vereinfachte Anforderungen anzuwenden sind, berücksichtigen. Zudem sollte bei der Suche nach dem richtigen Gleichgewicht zwischen der Einhaltung der Anforderungen der Richtlinie 2014/59/EU und den Besonderheiten der dieser Richtlinie unterliegenden Institute berücksichtigt werden, welche administrative Belastung bestimmten Instituten und Abwicklungsbehörden aufgrund der Berechnung der jährlichen Beiträge entsteht.

(15) Kleine Institute weisen in der Regel kein hohes Risikoprofil auf, verursachen meist geringere systemische Risiken als große Institute und bei einem Ausfall geringere Auswirkungen auf die Gesamtwirtschaft als große Institute. Allerdings können bei einem Ausfall kleiner Institute Auswirkungen auf die Finanzstabilität nicht generell ausgeschlossen werden, da auch kleine Institute aufgrund ihrer Rolle im Bankensystem, der kumulativen Auswirkungen ihrer Netze oder möglicher Ansteckungsgefahren infolge des sinkenden Vertrauens in das Bankensystem systemische Risiken verursachen können.

(16) Da kleine Institute in den meisten Fällen keine systemischen Risiken bewirken und die Wahrscheinlichkeit einer Abwicklung und damit der Inanspruchnahme des Abwicklungsfinanzierungsmechanismus im Vergleich zu großen Instituten geringer ist, sollte die Methodik für die Berechnung der jährlichen Beiträge zum Abwicklungsfinanzierungsmechanismus vereinfacht werden. Die jährlichen Beiträge kleiner Institute sollten in Form einer Pauschale erhoben werden, der lediglich auf ihrem jährlichen, ihrer Größe angepassten Grundbeitrag basiert. Eine solche Methodik sollte hinsichtlich der jährlichen Beiträge eine angemessene Regelung ermöglichen, da die Abwicklungsbehörden bei der Festsetzung der jährlichen Beiträge der einzelnen Institute die jährliche Zielausstattung des Finanzierungsmechanismus erreichen müssen. Eine Pauschale trägt somit der Tatsache Rechnung, dass kleine Institute häufig weniger Risiken verursachen, und ermöglicht eine umfassendere Anpassung des Beitrags größerer Institute, die aufgrund ihres Risikoprofils in der Regel mehr systemisches Gewicht haben.

(17) Bei der Bestimmung, welche Institute als kleine Institute zu betrachten sind, sollte ein doppelter Schwellenwert angewandt werden, wobei der erste Schwellenwert in Form der Summe der Verbindlichkeiten (ohne Eigenmittel) minus gedeckter Einlagen höchstens 300 Mio. EUR und der zweite Schwellenwert in Form der Summe der Vermögenswerte höchstens 1 Mrd. EUR betragen sollte. Letzterer sollte verhindern, dass größere Institute, die den ersten Schwellenwert bezüglich der Summe der Verbindlichkeiten erfüllen, die vereinfachte Regelung in Anspruch nehmen können.

(18) Innerhalb der Kategorie kleiner Institute sollte eine weitere Unterscheidung vorgenommen werden, da bestimmte Institute sehr klein sind, während andere zwar nahe der Obergrenzen liegen, aber damit ebenfalls die vereinfachte Regelung in Anspruch nehmen können. Bei einheitlichen Pauschalbeträgen müssten sehr kleine Institute einen jährlichen Beitrag zahlen, der proportional gesehen höher ist als der kleiner Institute, die nahe an den Obergrenzen liegen. Gleichzeitig sollte vermieden werden, dass die vereinfachte Regelung in Bezug auf die jährlich zu zahlenden Beiträge zu unverhältnismäßigen Unterschieden zwischen den größten unter den kleinen Instituten und anderen Instituten, die die Schwellenwerte überschreiten und die vereinfachte Regelung deshalb nicht anwenden dürfen, führt. Um solche unerwünschten Effekte zu vermeiden, ist es daher angebracht, eine Regelung für verschiedene Kategorien kleiner Institute vorzusehen und für die jährlichen Beiträge unterschiedlich hohe Pauschalbeträge festzulegen. Dies sollte eine Progression der Beiträge innerhalb der vereinfachten Regelung von einem Mindest- bis zu einem Höchstbeitrag ermöglichen, wobei sich der jährliche Grundbeitrag nach dem Risikoprofil des Instituts bemisst.

(19) Stellt die Abwicklungsbehörde fest, dass ein kleines Institut ein besonders hohes Risikoprofil aufweist, so sollte sie beschließen können, dass das betreffende Institut die vereinfachte Regelung nicht länger in Anspruch nehmen darf und sein Beitrag stattdessen mittels einer Anpassung des jährlichen Grundbeitrags nach anderen Risikofaktoren als der Größe des Instituts berechnet wird.

(20) Die in Artikel 45 Absatz 3 der Richtlinie 2014/59/EU genannten Institute werden nicht über die Abwicklungsfinanzierungsmechanismen nach Artikel 44 und Artikel 101 der Richtlinie 2014/59/EU rekapitalisiert, da sie im Rahmen nationaler Insolvenzverfahren oder anderer Arten von im Einklang mit den Artikeln 38, 40 oder 42 der Richtlinie 2014/59/EU umgesetzten Verfahren abgewickelt werden und ihre Tätigkeit einstellen. Durch diese Verfahren wird sichergestellt, dass die Gläubiger dieser Institute, soweit relevant einschließlich der Inhaber gedeckter Schuldverschreibungen, Verluste in einer Weise tragen, die den Abwicklungszielen entspricht. Deshalb sollten ihre Beiträge zu den Abwicklungsfinanzierungsmechanismen diesen Besonderheiten Rechnung tragen. Die Abwicklungsfinanzierungsmechanismen könnten jedoch für die anderen in Artikel 101 der Richtlinie 2014/59/EU genannten Zwecke eingesetzt werden. Nimmt ein solches Institut den Abwicklungsfinanzierungsmechanismus für einen dieser Zwecke in Anspruch, sollte die Abwicklungsbehörde das Risikoprofil aller anderen unter Artikel 45 Absatz 3 der Richtlinie 2014/59/EU fallenden Institute mit dem Risikoprofil des Instituts, das den Abwicklungsfinanzierungsmechanismus in Anspruch genommen hat, vergleichen und auf Institute, die ein ähnliches oder höheres Risikoprofil als das den Abwicklungsfinanzierungsmechanismus in Anspruch nehmende Institut aufweisen, die in diesem delegierten Rechtsakt festgelegte Methodik anwenden können. Ferner sollte eine Liste der Faktoren aufgestellt werden, die die Abwicklungsbehörde beim Vergleich der Risikoprofile berücksichtigen sollte.

(21) Im Interesse einer einheitlichen Auslegung der Kriterien nach Artikel 103 Absatz 7 der Richtlinie 2014/59/EU durch die Abwicklungsbehörden der Mitgliedstaaten und um dadurch sicherzustellen, dass die Risikoindikatoren der Institute für die Zwecke der Berechnung der Beiträge zum Abwicklungsfinanzierungsmechanismus in der gesamten Union auf ähnliche Weise festgelegt werden, sollten mehrere Risikofelder und für jedes dieser Felder entsprechende Risikoindikatoren vorgesehen werden, denen die Abwicklungsbehörden bei der Bewertung des Risikoprofils der Institute Rechnung tragen müssen. Um eine kohärente Aufsichtspraxis zu gewährleisten, sollten aktuelle aufsichtsrechtliche Benchmarks, die bereits vorhanden sind oder derzeit ausgearbeitet werden, als Risikoindikatoren genutzt werden.

(22) Sind in den einschlägigen Rechtsvorschriften Ausnahmen zur Befreiung der Institute von der Festlegung bestimmter Indikatoren auf Institutsebene vorgesehen, sollten die Abwicklungsbehörden im Falle, dass die zuständigen Behörden solche Ausnahmen genehmigen, die relevanten Indikatoren auf konsolidierter oder teilkonsolidierter Ebene bewerten, um für die Vereinbarkeit mit der Aufsichtspraxis zu sorgen und sicherzustellen, dass Gruppen, die diese Ausnahmen anwenden, nicht unangemessen bestraft werden.

(23) Um den Abwicklungsbehörden in Bezug auf die Gewichtung der bei der Bestimmung des Risikoprofils der Institute zu berücksichtigenden Risikofelder und -indikatoren ein kohärentes Vorgehen zu ermöglichen, sollte in dieser Verordnung auch das relative Gewicht der einzelnen Risikofelder und -indikatoren festgelegt werden. Bei der Bewertung des Risikoprofils der Institute sollten die Abwicklungsbehörden jedoch unbedingt über genügend Flexibilität verfügen, um die Anwendung der Risikofelder und -indikatoren an die Besonderheiten jedes einzelnen Instituts anzupassen. Da es in diesem Zusammenhang nicht ausreicht, für die Einstufung des Risikoprofils lediglich eine bestimmte Bandbreite anzubieten, sondern auch ein gewisser Ermessensspielraum hinsichtlich der Gewichtung einzelner Risikoindikatoren im jeweiligen Einzelfall benötigt wird, sollte das Gewicht einiger Risikoindikatoren lediglich hinweisenden Charakter haben oder innerhalb einer bestimmten Bandbreite situiert werden können, damit die Abwicklungsbehörden jeweils im Einzelfall über die Relevanz dieser Indikatoren entscheiden können.

(24) Bei der Gewichtung der verschiedenen Indikatoren innerhalb der Risikofelder sollte die Aggregation innerhalb der Felder mit Hilfe eines gewichteten arithmetischen Mittels der einzelnen Indikatoren erfolgen. Bei der Berechnung des endgültigen Gesamtrisikoindikators für jedes Institut sollte zur Vermeidung von Ausgleichseffekten zwischen den Feldern im Falle von Instituten, die für mehrere Felder ein mäßig gutes, für ein anderes dagegen ein sehr schlechtes Ergebnis aufweisen und damit nach dem arithmetischen Mittel für die einzelnen Felder in der Regel eine mittlere Punktzahl erhalten würden, die Berechnung auf dem gewichteten geometrischen Mittel der einzelnen Felder basieren.

(25) Die Bandbreite für die Bewertung des von einem Institut ausgehenden Risikos sollte so festgelegt werden, dass eine ausreichende Differenzierung des Risikoprofils der Institute nach den verschiedenen in dieser Verordnung festgelegten Risikofeldern und -indikatoren möglich ist und gleichzeitig genügend Klarheit und Vorhersehbarkeit in Bezug auf die jährlichen Beiträge, die von den Instituten gemäß der Richtlinie 2014/59/EU und dieser Verordnung erhoben werden, gegeben sind.

(26) Um sicherzustellen, dass die jährlichen Beiträge tatsächlich gezahlt werden, müssen die Zahlungsbedingungen und Zahlungsmittel festgelegt werden. Insbesondere bei Beiträgen, die nicht als Barzahlung, sondern in Form unwiderruflicher Zahlungsverpflichtungen gemäß Artikel 103 der Richtlinie 2014/59/EU entrichtet werden, ist zu spezifizieren, welchen Anteil der Zahlung die einzelnen Institute in Form unwiderruflicher Zahlungsverpflichtungen leisten können und welche Sicherheiten zur Deckung dieser unwiderruflichen Zahlungsverpflichtungen akzeptiert werden, so dass die Abwicklungsbehörde im Falle von Schwierigkeiten bei der Ausübung der unwiderruflichen Zahlungsverpflichtung die tätsächliche Zahlung gewährleisten kann. Um zu gewährleisten, dass die jährlichen Beiträge tatsächlich gezahlt werden, muss den Abwicklungsbehörden die Befugnis zur Verhängung von Verwaltungssanktionen und anderen Verwaltungsmaßnahmen gegen Institute verliehen werden, die gegen die Anforderungen dieser Verordnung in Bezug auf die Berechnung und Anpassung der Beiträge verstoßen und es beispielsweise versäumen, die von der Abwicklungsbehörde geforderten Informationen vorzulegen. Die Abwicklungsbehörden sollten zudem dazu befugt sein, im Falle der bloßen Teilzahlung oder Nichtzahlung des fälligen jährlichen Beitrags oder bei Nichteinhaltung der in der Mitteilung der Abwicklungsbehörde enthaltenen Anforderungen gegen das betreffende Institut ein tägliches Zwangsgeld zu verhängen. Darüber hinaus sind besondere Pflichten bezüglich des Austauschs von Informationen zwischen den zuständigen Behörden und den Abwicklungsbehörden vorzusehen.

(27) Um sicherzustellen, dass Risiken fortgesetzt an Entwicklungen im Bankensektor angepasst und damit die Anforderungen der Richtlinie 2014/59/EU kontinuierlich auf der Grundlage der bei der Anwendung gewonnenen Erfahrungen erfüllt werden, überprüft die Kommission bis zum 1. Juni 2016 die Risikoanpassung für die Zwecke der Berechnung der jährlichen Beiträge und insbesondere die Angemessenheit des in dieser Verordnung festgelegten Risikoanpassungsmultiplikators sowie die Notwendigkeit einer etwaigen Anhebung der Obergrenze des Risikoanpassungsmultiplikators.

(28) Da die Mitgliedstaaten gemäß Artikel 130 Absatz 1 der Richtlinie 2014/59/EU von den in ihrem Hoheitsgebiet zugelassenen Instituten ab dem 1. Januar 2015 jährliche Beiträge erheben, sollte diese Verordnung ebenfalls ab dem 1. Januar 2015 gelten

- hat folgende Verordnung erlassen:

Abschnitt 1

Allgemeine Bestimmungen

Artikel 1 Gegenstand

Diese Verordnung enthält Vorschriften zur Spezifizierung

- der Methodik für die Berechnung der Beiträge, die Institute an Abwicklungsfinanzierungsmechanismen abzuführen haben, und für die Anpassung der Beiträge an das Risikoprofil der Institute,

- der Pflichten der Institute hinsichtlich der für die Beitragsberechnung bereitzustellenden Informationen und der Abführung der Beiträge an Abwicklungsfinanzierungsmechanismen, sowie

- der Maßnahmen, durch die sichergestellt wird, dass die Abwicklungsbehörden die ordnungsgemäße Entrichtung der Beiträge überprüfen.

Artikel 2 Anwendungsbereich

(1) Diese Verordnung gilt für die in Artikel 103 Absatz 1 der Richtlinie 2014/59/EU genannten und in Artikel 2 Absatz 1 Nummer 23 der Richtlinie definierten Institute. Sie gilt darüber hinaus - auf konsolidierter Basis - für Zentralorganisationen und die ihnen ständig zugeordneten Institute, sofern die ihnen zugeordneten Institute gemäß Artikel 10 der Verordnung (EU) Nr. 575/2013 ganz oder teilweise von den Aufsichtsanforderungen des nationalen Rechts ausgenommen sind.

(2) Bei Verweis auf eine Gruppe werden eine Zentralorganisation und alle dieser Zentralorganisation dauerhaft zugeordneten Kreditinstitute gemäß Artikel 10 der Verordnung (EU) Nr. 575/2013 sowie ihre Zweigstellen benannt.

Artikel 3 Begriffsbestimmungen 23 24

Für die Zwecke dieser Verordnung gelten die Begriffsbestimmungen der Richtlinie 2014/49/EU des Europäischen Parlaments und des Rates 7 und der Richtlinie 2014/59/EU. Darüber hinaus bezeichnet für die Zwecke dieser Verordnung der Ausdruck

1. "Institute" Kreditinstitute im Sinne von Artikel 2 Absatz 1 Nummer 2 der Richtlinie 2014/59/EU oder Wertpapierfirmen im Sinne von Nummer 2 dieses Artikels sowie Zentralorganisationen und alle Kreditinstitute, die einer Zentralorganisation ständig zugeordnet sind, im Sinne von Artikel 10 der Verordnung (EU) Nr. 575/2013 als Ganzes auf konsolidierter Basis, soweit die in Artikel 2 Absatz 1 genannten Bedingungen erfüllt sind;2. "Wertpapierfirmen" Wertpapierfirmen im Sinne von Artikel 2 Absatz 1 Nummer 3 der Richtlinie 2014/59/EU, mit Ausnahme von Wertpapierfirmen im Sinne von Artikel 96 Absatz 1 Buchstaben a oder b der Verordnung (EU) Nr. 575/2013 oder Wertpapierfirmen, die die in Anhang I Abschnitt A der Richtlinie 2004/39/EG des Europäischen Parlaments und des Rates 8 unter Nummer 8 genannte Tätigkeit, nicht aber die in Anhang I Abschnitt A dieser Richtlinie unter den Nummern 3 und 6 genannten Tätigkeiten ausüben;

3. "jährliche Zielausstattung" den Gesamtbetrag der jährlichen Beiträge, die von der Abwicklungsbehörde für jeden Beitragszeitraum festgesetzt werden, um die Erreichung der Zielausstattung gemäß Artikel 102 Absatz 1 der Richtlinie 2014/59/EU sicherzustellen;

4. "Finanzierungsmechanismus" einen Mechanismus, der geschaffen wird, um die wirksame Anwendung der Abwicklungsinstrumente und -befugnisse im Sinne von Artikel 100 Absatz 1 der Richtlinie 2014/59/EU zu gewährleisten;

5. "jährlicher Beitrag" den Betrag, den die Abwicklungsbehörde im Beitragszeitraum bei den einzelnen in Artikel 2 dieser Verordnung genannten Instituten gemäß Artikel 103 der Richtlinie 2014/59/EU für den nationalen Finanzierungsmechanismus erhebt;

6. "Beitragszeitraum" ein Kalenderjahr;

7. "Abwicklungsbehörde" die Behörde im Sinne von Artikel 2 Absatz 1 Nummer 18 der Richtlinie 2014/59/EU oder jede andere Behörde, die von den Mitgliedstaaten für die Zwecke von Artikel 100 Absätze 2 und 6 der Richtlinie 2014/59/EU benannt wird;

8. "zuständige Behörde" eine zuständige Behörde im Sinne von Artikel 4 Absatz 1 Nummer 40 der Verordnung (EU) Nr. 575/2013;

9. "Einlagensicherungssysteme" ("ESS") Systeme im Sinne von Artikel 1 Absatz 2 Buchstaben a, b oder c der Richtlinie 2014/49/EU;

10. "gedeckte Einlagen" die Einlagen im Sinne von Artikel 6 Absatz 1 der Richtlinie 2014/49/EU unter Ausschluss von vorübergehend hohen Guthaben im Sinne von Artikel 6 Absatz 2 der Richtlinie

11. "Summe der Verbindlichkeiten" die Summe der Passiva im Sinne von Abschnitt 3 der Richtlinie 86/635/EWG des Rates 9 oder im Sinne der Internationalen Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002 des Europäischen Parlaments und des Rates 10;

12. "Summe der Vermögenswerte" die Summe der Aktiva im Sinne von Abschnitt 3 der Richtlinie 86/635/EWG oder im Sinne der Internationalen Rechnungslegungsstandards gemäß der Verordnung (EG) Nr. 1606/2002;

13. "Gesamtrisikoexponierung" den Gesamtrisikobetrag im Sinne von Artikel 92 Absatz 3 der Verordnung (EU) Nr. 575/2013;

14. "harte Kernkapitalquote" die Quote im Sinne von Artikel 92 Absatz 2 Buchstabe a der Verordnung (EU) Nr. 575/2013;

15. "Mindestanforderung an Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten" die Mindestanforderung an Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten im Sinne von Artikel 45 Absatz 1 der Richtlinie 2014/59/EU;

16. "Eigenmittel" Eigenmittel im Sinne von Artikel 4 Absatz 1 Nummer 118 der Verordnung (EU) Nr. 575/2013;

17. "berücksichtigungsfähige Verbindlichkeiten" berücksichtigungsfähige Verbindlichkeiten im Sinne von Artikel 2 Absatz 1 Nummer 71a der Richtlinie 2014/59/EU;

18. "Verschuldungsquote" die Verschuldungsquote im Sinne von Artikel 429 der Verordnung (EU) Nr. 575/2013;

19. "Liquiditätsdeckungsquote" die Liquiditätsdeckungsquote im Sinne von Artikel 412 der Verordnung (EU) Nr. 575/2013 und der Spezifizierung in der delegierten Verordnung (EU) 2015/61 der Kommission 11;

20. "strukturelle Liquiditätsquote" ("NSFR") die strukturelle Liquiditätsquote, die gemäß Artikel 415 der Verordnung (EU) Nr. 575/2013 zu melden ist;

21. "zentrale Gegenpartei" ("CCP") eine juristische Person im Sinne von Artikel 2 Absatz 1 der Verordnung (EU) Nr. 648/2012;

22. "Derivate" die Derivate gemäß Anhang II der Verordnung (EU) Nr. 575/2013;

23. "Zentralverwahrer" eine juristische Person im Sinne von Artikel 2 Absatz 1 Nummer 1 und Artikel 54 der Verordnung (EU) Nr. 909/2014 des Europäischen Parlaments und des Rates 12;

24. "Abwicklung eines Wertpapiergeschäfts" die Abwicklung eines Wertpapiergeschäfts im Sinne von Artikel 2 Absatz 1 Nummer 2 der Verordnung (EU) Nr. 909/2014;

25. "Clearing" den Prozess der Erstellung von Positionen im Sinne von Artikel 2 Absatz 3 der Verordnung (EU) Nr. 648/2012;

26. "Finanzmarktinfrastruktur" ("FMI") eine CCP im Sinne von Nummer 21 oder einen Zentralverwahrer im Sinne von Nummer 23, die gemäß Artikel 8 der Richtlinie 2013/36/EU als Institute zugelassen sind;

27. "Förderbank" jedes bzw. jede von einem Mitgliedstaat oder einer regionalen Gebietskörperschaft eines Mitgliedstaats geschaffene Unternehmen bzw. geschaffene Stelle, das bzw. die auf nichtwettbewerblicher, nichtgewinnorientierter Basis Förderdarlehen gewährt, um die Gemeinwohlziele dieser Körperschaft zu unterstützen, vorausgesetzt, dass diese Körperschaft verpflichtet ist, die wirtschaftliche Grundlage des Unternehmens oder der Stelle zu schützen und seine bzw. ihre Existenzfähigkeit während seiner bzw. ihrer gesamten Lebensdauer zu sichern, oder dass mindestens 90 % seiner bzw. ihrer ursprünglichen Finanzierung oder das von ihm bzw. ihr gewährte Förderdarlehen direkt oder indirekt von dieser Körperschaft garantiert wird;

28. "Förderdarlehen" ein von einer Förderbank oder über ein vermittelndes Institut auf nichtwettbewerblicher, nichtgewinnorientierter Basis gewährtes Darlehen zur Unterstützung der Gemeinwohlziele einer Zentralregierung oder Gebietskörperschaft eines Mitgliedstaats;

29. "vermittelndes Institut" ein Kreditinstitut, das Förderdarlehen vermittelt, wobei es diese jedoch nicht als Kredite an Endkunden ausreicht.

30. Verbindlichkeiten aus Derivatkontrakten" entweder einzelne Verbindlichkeiten aus einem Derivatkontrakt oder gegebenenfalls Verbindlichkeiten aus einem Netting-Satz der in Anhang II der Verordnung (EU) Nr. 575/2013 aufgeführten Derivatkontrakte.

Abschnitt 2

Methodik

Artikel 4 Festsetzung des jährlichen Beitrags

(1) Die Abwicklungsbehörden setzen den von den einzelnen Instituten zu zahlenden jährlichen Beitrag entsprechend deren Risikoprofil fest; dies geschieht auf der Grundlage der vom jeweiligen Institut gemäß Artikel 14 beigebrachten Informationen und unter Anwendung der in diesem Abschnitt dargelegten Methodik.

(2) Die Abwicklungsbehörde setzt den jährlichen Beitrag gemäß Absatz 1 auf der Grundlage der jährlichen Zielausstattung des Abwicklungsfinanzierungsmechanismus und unter Berücksichtigung der gemäß Artikel 102 Absatz 1 der Richtlinie 2014/59/EU bis zum 31. Dezember 2024 zu erreichenden Zielausstattung sowie auf der Grundlage des auf Quartalsbasis berechneten durchschnittlichen Betrags der im vorangegangenen Jahr gedeckten Einlagen aller in ihrem Zuständigkeitsbereich zugelassenen Institute fest.

Artikel 5 Risikoanpassung des jährlichen Grundbeitrags 16 16a 23

(1) Der Beitrag gemäß Artikel 103 Absatz 2 der Richtlinie 2014/59/EU wird unter Ausschluss folgender Verbindlichkeiten berechnet:

- gruppeninterne Verbindlichkeiten aus Transaktionen zwischen zwei Instituten, die derselben Gruppe angehören, sofern alle folgenden Bedingungen erfüllt sind:

- beide Institute sind in der Union ansässig;

- beide Institute sind in dieselbe aufsichtliche Vollkonsolidierung im Einklang mit den Artikeln 6 bis 17 der Verordnung (EU) Nr. 575/2013 einbezogen und sind Gegenstand angemessener zentralisierter Risikobewertungs-, -mess- und -kontrollverfahren;

- es bestehen keine aktuellen oder absehbaren wesentlichen Hindernisse praktischer oder rechtlicher Art für die unverzügliche Rückzahlung fälliger Verbindlichkeiten;

- Verbindlichkeiten, die einem Institut, das einem institutsbezogenen Sicherungssystem gemäß Artikel 2 Absatz 1 Nummer 8 der Richtlinie 2014/59/EU angeschlossen ist und dem die zuständige Behörde die Anwendung von Artikel 113 Absatz 7 der Verordnung (EU) Nr. 575/2013 gestattet hat, aus einer Vereinbarung erwachsen, die es mit einem anderen, demselben institutsbezogenen Sicherungssystem angeschlossenen Institut getroffen hat;

- im Falle einer zentralen Gegenpartei, die in einem Mitgliedstaat niedergelassen ist, der von der in Artikel 14 Absatz 5 der Verordnung (EU) Nr. 648/2012 vorgesehenen Möglichkeit Gebrauch macht, Verbindlichkeiten im Zusammenhang mit Clearing-Tätigkeiten gemäß Artikel 2 Absatz 3 der genannten Verordnung, einschließlich Verbindlichkeiten aus etwaigen Maßnahmen, die die zentrale Gegenpartei trifft, um im Einklang mit jener Verordnung und gemäß dem Wasserfallprinzip Einschussanforderungen zu erfüllen, einen Ausfallfonds einzurichten und ausreichende vorfinanzierte Finanzmittel zur Deckung potenzieller Verluste vorzuhalten sowie seine Finanzmittel im Einklang mit Artikel 47 der Verordnung anzulegen;

- im Falle eines Zentralverwahrers Verbindlichkeiten im Zusammenhang mit den Tätigkeiten eines Zentralverwahrers, einschließlich Verbindlichkeiten gegenüber Teilnehmern oder Dienstleistern des Zentralverwahrers mit einer Laufzeit von weniger als sieben Tagen, die aus Tätigkeiten erwachsen, für die ihm eine Genehmigung zur Erbringung bankartiger Nebendienstleistungen im Einklang mit Titel IV der Verordnung (EU) Nr. 909/2014 erteilt wurde, jedoch unter Ausschluss anderer aus solchen bankartigen Tätigkeiten erwachsender Verbindlichkeiten;

- im Falle von Wertpapierfirmen Verbindlichkeiten aus der Verwaltung von Kundenvermögen oder Kundengeldern, einschließlich im Namen von OGAW im Sinne von Artikel 1 Absatz 2 der Richtlinie 2009/65/EG des Europäischen Parlaments und des Rates 13 oder von AIF im Sinne von Artikel 4 Absatz 1 Buchstabe a der Richtlinie 2011/61/EU des Europäischen Parlament und des Rates 14 gehaltenen Kundenvermögens oder gehaltener Kundengelder, sofern der betreffende Kunde nach dem geltenden Insolvenzrecht geschützt ist;

- im Falle von Instituten, die Förderdarlehen vergeben, die Verbindlichkeiten des vermittelnden Instituts gegenüber der ursprünglichen oder einer anderen Förderbank oder einem anderen vermittelnden Institut sowie die Verbindlichkeiten der Förderbank gegenüber ihren Finanzgebern, soweit dem Betrag dieser Verbindlichkeiten entsprechende Förderdarlehen des betreffenden Instituts gegenüberstehen.

(2) Die in Absatz 1 Buchstaben a und b genannten Verbindlichkeiten werden für jedes einzelne Geschäft zu gleichen Teilen von der Summe der Verbindlichkeiten der an den Geschäften oder Vereinbarungen gemäß Absatz 1 Buchstaben a und b beteiligten Institute abgezogen.

(3) Für die Zwecke dieses Abschnitts wird der auf Quartalsbasis berechnete durchschnittliche jährliche Betrag der in Absatz 1 genannten Verbindlichkeiten aus den in Anhang II der Verordnung (EU) Nr. 575/2013 aufgeführten Derivatkontrakten, einschließlich solcher, die nicht in der Bilanz ausgewiesen sind, gemäß den Artikeln 5a bis 5e der vorliegenden Verordnung bewertet.

Der den Verbindlichkeiten aus Derivatkontrakten zugewiesene Wert darf jedoch nicht unter 75 % des Werts derselben Verbindlichkeiten liegen, der sich aus der Anwendung der für das betreffende Institut geltenden Rechnungslegungsvorschriften ergibt.

Gibt es nach den für das Institut geltenden nationalen Rechnungslegungsstandards für bestimmte Derivate keine bilanzielle Risikobewertung, weil diese Derivate nicht in der Bilanz ausgewiesen werden, so meldet das Institut der Abwicklungsbehörde die Summe der beizulegenden Zeitwerte dieser Derivate als Wiederbeschaffungswerte, wenn die Summe negativ ist, und addiert diese Derivate zu seinen in der Bilanz ausgewiesenen Buchwerten.

(4) Für die Zwecke dieses Abschnitts wird bei der Summe der Verbindlichkeiten gemäß Absatz 1 nicht der Buchwert der Verbindlichkeiten aus Derivatkontrakten, sondern der gemäß Absatz 3 bestimmte Wert erfasst.

(5) Bei der Überprüfung, ob alle in den Absätzen 1 bis 4 genannten Bedingungen und Anforderungen erfüllt sind, stützt sich die Abwicklungsbehörde auf die von den zuständigen Behörden vorgenommenen und gemäß Artikel 90 der Richtlinie 2014/59/EU übermittelten einschlägigen Bewertungen.

Artikel 5a Risikopositionswert von Derivatgeschäften 23

(1) Die Institute ermitteln den Risikopositionswert der in Anhang II der Verordnung (EU) Nr. 575/2013 genannten Derivatkontrakte, einschließlich solcher, die nicht in der Bilanz ausgewiesen sind, gemäß der in Artikel 5b dargelegten Marktbewertungsmethode.

Bei der Ermittlung des Risikopositionswerts dürfen die Institute Schuldumwandlungsverträge und sonstige Nettingvereinbarungen im Einklang mit Artikel 5d berücksichtigen. Produktübergreifendes Netting kommt nicht zur Anwendung. Die Institute dürfen aber innerhalb jeder einzelnen in Anhang II der Verordnung (EU) Nr. 575/2013 genannten Produktkategorie aufrechnen, wenn diese einer produktübergreifenden vertraglichen Nettingvereinbarung unterliegen.

(2) Wird durch die Bereitstellung von Sicherheiten im Zusammenhang mit Derivatkontrakten die Summe der Verbindlichkeiten im Sinne des geltenden Rechnungslegungsrahmens reduziert, so machen die Institute diese Reduzierung rückgängig.

(3) Für die Zwecke des Absatzes 1 dürfen Institute von dem dem aktuellen Wiederbeschaffungswert entsprechenden Anteil des Risikopositionswerts den an die Gegenpartei geleisteten Barnachschuss abziehen, sofern der Nachschuss gemäß dem geltenden Rechnungslegungsrahmen nicht bereits als Abzug vom Risikopositionswert erfasst wurde und sofern alle folgenden Bedingungen erfüllt sind:

- Für Geschäfte, die nicht über eine qualifizierte zentrale Gegenpartei im Sinne von Artikel 4 Absatz 1 Nummer 88 der Verordnung (EU) Nr. 575/2013 abgewickelt werden, werden die an die Empfängerpartei ausgezahlten Barmittel nicht abgetrennt;

- der Nachschuss wird täglich aufgrund einer Bewertung der Derivatpositionen zu Marktpreisen neu berechnet und ausgetauscht;

- der geleistete Barnachschuss lautet auf dieselbe Währung, in der auch die Abwicklung des Derivatkontrakts erfolgt;

- der ausgetauschte Nachschuss entspricht dem vollen Betrag, der erforderlich wäre, um die marktbewertete Derivatposition vorbehaltlich der Schwellenwerte und Mindesttransferbeträge, die für das Institut gelten, vollständig aufzuheben;

- der Derivatkontrakt und der Nachschuss zwischen dem Institut und der Gegenpartei bei diesem Kontrakt unterliegen einer einzigen Nettingvereinbarung, die das Institut gemäß Artikel 5d als risikomindernd behandeln darf.

Für die Zwecke von Unterabsatz 1 Buchstabe c bedeutet Währung, in der die Abwicklung erfolgt, im Falle von Derivatkontrakten, die einer qualifizierten Netting-Rahmenvereinbarung unterliegen, jede Währung, die im Derivatkontrakt oder in der geltenden qualifizierten Netting-Rahmenvereinbarung als Abwicklungswährung genannt wird.

Erfasst ein Institut den von der Gegenpartei erhaltenen Barnachschuss gemäß dem geltenden Rechnungslegungsrahmen als Verbindlichkeit, so kann es diese Verbindlichkeit von der Risikomessgröße ausnehmen, sofern die unter Unterabsatz 1 Buchstaben a bis e genannten Bedingungen erfüllt sind.

(4) Für die Zwecke von Absatz 3 gilt Folgendes:

- Der Abzug des geleisteten Nachschusses ist auf den negativen Teil des aktuellen Wiedereindeckungsaufwands am Risikopositionswert begrenzt;

- ein Institut darf einen geleisteten Barnachschuss nicht zur Herabsetzung des potenziellen künftigen Wiederbeschaffungswerts verwenden, was auch für die in Artikel 5e Absatz 1 Buchstabe b Ziffer ii genannten Zwecke gilt.

(5) Abweichend von Absatz 1 dürfen Institute die in Artikel 5c dargelegte vereinfachte Methode zur Risikopositionsberechnung anwenden, um den Risikopositionswert der in Anhang II Nummern 1 und 2 der Verordnung (EU) Nr. 575/2013 genannten Derivatkontrakte zu berechnen, sofern der Umfang der in der Bilanz ausgewiesenen und außerbilanziellen Derivatgeschäfte dieser Institute die in Artikel 273a Absatz 2 der genannten Verordnung festgelegten Bedingungen erfüllt.

Institute, die die vereinfachte Methode zur Risikopositionsberechnung anwenden, dürfen die Risikomessgröße nicht um den Betrag des erhaltenen Barnachschusses herabsetzen.

Artikel 5b Marktbewertungsmethode 23

(1) Die aktuellen Wiederbeschaffungskosten von Verbindlichkeiten aus Derivatkontrakten auf der Ebene des Netting-Satzes sind der absolute Wert des Nettomarktwerts dieser Kontrakte im Netting-Satz, abzüglich aller hinterlegten oder gehaltenen Sicherheiten, wenn positive und negative Marktwerte bei der Berechnung des Nettomarktwerts aufgerechnet werden. Zu diesem Zweck behandeln die Institute ein einzelnes Derivatgeschäft als eigenen Netting-Satz.

(2) Zur Bestimmung des potenziellen künftigen Wiederbeschaffungswerts multiplizieren die Institute die Nominalbeträge oder gegebenenfalls die zugrunde liegenden Werte mit den in Tabelle 1 genannten Prozentsätzen und verfahren dabei nach folgenden Grundsätzen:

- Derivatkontrakte, die nicht unter eine der fünf in Tabelle 1 aufgeführten Kategorien fallen, werden als Kontrakte behandelt, die Waren (außer Edelmetalle) betreffen;

- bei Derivatkontrakten mit mehrmaligem Austausch des Nennwerts werden die Prozentsätze mit der Anzahl der laut Kontrakt noch zu leistenden Zahlungen multipliziert;

- bei Derivatkontrakten, bei denen eine ausstehende Risikoposition zu festgelegten Zahlungsterminen beglichen wird und die Vertragsbedingungen neu festgesetzt werden, sodass der Marktwert des Derivatkontrakts zu diesen Terminen gleich null ist, entspricht die Restlaufzeit der Zeit bis zur nächsten Neufestsetzung; bei Zinskontrakten, die diese Kriterien erfüllen und deren Restlaufzeit mehr als ein Jahr beträgt, darf der Prozentsatz nicht unter 0,5 % liegen.

| Restlaufzeit | Zinskontrakte | Wechselkurs- und Goldkontrakte | Aktienkontrakte | Edelmetallkontrakte (außer Goldkontrakte) | Warenkontrakte (außer Edelmetallkontrakte) |

| Höchstens ein Jahr | 0 % | 1 % | 6 % | 7 % | 10 % |

| Mehr als ein Jahr, höchstens fünf Jahre | 0,5 % | 5 % | 8 % | 7 % | 12 % |

| Mehr als fünf Jahre | 1,5 % | 7,5 % | 10 % | 8 % | 15 % |

(3) Der Risikopositionswert ist die Summe aus den aktuellen Wiederbeschaffungskosten und dem potenziellen künftigen Wiederbeschaffungswert.

Artikel 5c Vereinfachte Methode zur Risikopositionsberechnung 23

(1) Gemäß der vereinfachten Methode zur Risikopositionsberechnung ermitteln die Institute den Risikopositionswert, indem sie den Nominalwert der einzelnen Instrumente mit den in Tabelle 2 angegebenen Prozentsätzen multiplizieren.

| Ursprungslaufzeit | Zinskontrakte | Wechselkurs- und Goldkontrakte |

| Höchstens ein Jahr | 0,5 % | 2 % |

| Mehr als ein Jahr, höchstens zwei Jahre | 1 % | 5 % |

| Zusätzliche Berücksichtigung jedes weiteren Jahres | 1 % | 3 % |

(2) Bei der Berechnung des Risikopositionswerts von Zinskontrakten dürfen die Institute entweder die Ursprungs- oder die Restlaufzeit verwenden.

Artikel 5d Anerkennung der risikomindernden Effekte von vertraglichem Netting 23

Ein Institut kann nur die nachstehend genannten Arten vertraglicher Nettingvereinbarungen gemäß Artikel 5e als risikomindernd behandeln und dies auch nur, wenn diese Vereinbarung gemäß Artikel 296 der Verordnung (EU) Nr. 575/2013 von den zuständigen Behörden anerkannt wurde und das Institut die Anforderungen des Artikels 297 der genannten Verordnung erfüllt:

- bilaterale Schuldumwandlungsverträge zwischen einem Institut und seinem Vertragspartner, durch die gegenseitige Forderungen und Verbindlichkeiten automatisch so zusammengefasst werden, dass sich bei jeder Schuldumwandlung ein einziger Nettobetrag ergibt und so ein einziger neuer Vertrag entsteht, der für alle Seiten rechtsverbindlich ist und alle früheren Verträge und alle aus diesen Verträgen erwachsenden Pflichten der Vertragsparteien ersetzt;

- sonstige bilaterale Aufrechnungsvereinbarungen zwischen einem Institut und seinem Vertragspartner.

Artikel 5e Folgen der Anerkennung der risikomindernden Effekte von vertraglichem Netting 23

(1) Ein Institut behandelt vertragliche Nettingvereinbarungen wie folgt:

- Bei Schuldumwandlungsverträgen kann das Institut die dort festgelegten einzelnen Nettobeträge anstelle der jeweiligen Bruttobeträge gewichten.

Bei Anwendung des Artikels 5b kann das Institut den Schuldumwandlungsvertrag berücksichtigen, wenn es Folgendes ermittelt:

- die aktuellen Wiederbeschaffungskosten im Sinne des Artikels 5b Absatz 1,

- die Nominalbeträge oder zugrunde liegenden Werte im Sinne des Artikels 5b Absatz 2.

Bei der Anwendung der vereinfachten Methode zur Risikopositionsberechnung gemäß Artikel 5c Absatz 1 kann das Institut zum Zweck der Berechnung des Nominalbetrags den Schuldumwandlungsvertrag berücksichtigen. In diesem Fall wendet das Institut die in Tabelle 2 angegebenen Prozentsätze an.

Bei anderen Nettingvereinbarungen wenden die Institute Artikel 5b wie folgt an:

- Die aktuellen Wiederbeschaffungskosten nach Artikel 5b Absatz 1 für die in eine Nettingvereinbarung einbezogenen Kontrakte werden unter Berücksichtigung der tatsächlichen hypothetischen Netto-Wiederbeschaffungskosten berechnet, die sich aus der Vereinbarung ergeben; falls sich aus der Aufrechnung eine Nettoforderung für das die Netto-Wiederbeschaffungskosten berechnende Institut ergibt, werden die aktuellen Wiederbeschaffungskosten mit "0' angesetzt,

- der potenzielle künftige Wiederbeschaffungswert bei allen in eine Nettingvereinbarung einbezogenen Kontrakten nach Artikel 5b Absatz 2 wird nach folgender Formel herabgesetzt:

PCEred = 0,4 * PCEbrutto + 0,6 * NGR * PCEbrutto

Dabei ist:

PCEred = der herabgesetzte potenzielle künftige Wiederbeschaffungswert für alle Kontrakte mit einer bestimmten Gegenpartei im Rahmen einer rechtsgültigen bilateralen Nettingvereinbarung;

PCEgross = die Summe der potenziellen künftigen Wiederbeschaffungswerte bei allen Kontrakten mit einer bestimmten Gegenpartei, die in eine rechtsgültige bilaterale Nettingvereinbarung einbezogen sind und berechnet werden, indem ihre Nominalwerte mit den in Tabelle 1 angegebenen Prozentsätzen multipliziert werden;

NGR = der Quotient aus den Netto-Wiederbeschaffungskosten aller Kontrakte mit einer bestimmten Gegenpartei im Rahmen einer rechtsgültigen bilateralen Nettingvereinbarung (Zähler) und den Brutto-Wiederbeschaffungskosten aller Kontrakte mit der gleichen Gegenpartei im Rahmen einer rechtsgültigen bilateralen Nettingvereinbarung (Nenner).

(2) Bei der Berechnung des potenziellen künftigen Wiederbeschaffungswerts nach der Formel in Absatz 1 Buchstabe b Ziffer ii dürfen die Institute völlig kongruente Derivatkontrakte, die in die Nettingvereinbarung einbezogen sind, behandeln wie einen einzigen Kontrakt, dessen Nominalwert den Nettoerträgen entspricht.

Bei der Anwendung von Artikel 5c Absatz 1 dürfen die Institute völlig kongruente Derivatkontrakte, die in die Nettingvereinbarung einbezogen sind, behandeln wie einen einzigen Kontrakt, dessen Nominalwert den Nettoerträgen entspricht, und multiplizieren die Nominalbeträge mit den in Artikel 5c Tabelle 2 angegebenen Prozentsätzen.

Für die Zwecke dieses Absatzes sind völlig kongruente Derivatkontrakte Devisentermingeschäfte oder vergleichbare Kontrakte, bei denen der Nominalwert den tatsächlichen Zahlungsströmen entspricht, wenn die Zahlungsströme am selben Wertstellungstag und zur Gänze in derselben Währung fällig werden.

(3) Bei allen anderen Derivatkontrakten, die in eine Nettingvereinbarung einbezogen sind, können die Institute die geltenden Prozentsätze gemäß Tabelle 3 herabsetzen.

| Ursprungslaufzeit | Zinskontrakte | Devisenkontrakte |

| Höchstens ein Jahr | 0,35 % | 1,50 % |

| Länger als ein Jahr, aber nicht länger als zwei Jahre | 0,75 % | 3,75 % |

| Zusätzliche Berücksichtigung jedes weiteren Jahres | 0,75 % | 2,25 % |

(4) Bei Zinskontrakten kann das Institut entweder die Ursprungs- oder die Restlaufzeit wählen.

Artikel 6 Risikofelder und Risikoindikatoren 16

(1) Die Abwicklungsbehörde bewertet das Risikoprofil von Instituten auf der Grundlage folgender vier Risikofelder:

- Risikoexponierung;

- Stabilität und Diversifizierung der Finanzierungsquellen;

- Relevanz eines Instituts für die Stabilität des Finanzsystems oder der Wirtschaft;

- von der Abwicklungsbehörde zu bestimmende zusätzliche Risikoindikatoren.

(2) Das Risikofeld "Risikoexponierung" setzt sich aus folgenden Risikoindikatoren zusammen:

- vom Institut gehaltene Eigenmittel und berücksichtigungsfähige Verbindlichkeiten, die über die Mindestanforderung an Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten hinausgehen;

- Verschuldungsquote;

- harte Kernkapitalquote;

- Gesamtrisikoexponierung, dividiert durch die Summe der Vermögenswerte.

(3) Das Risikofeld "Stabilität und Diversifzierung der Finanzierungsquellen" setzt sich aus folgenden Risikoindikatoren zusammen:

- strukturelle Liquiditätsquote;

- Liquiditätsdeckungsquote.

(4) Beim Risikofeld "Relevanz eines Instituts für die Stabilität des Finanzsystems oder der Wirtschaft" ist der maßgebliche Indikator der "Anteil der Interbankendarlehen und -einlagen in der Europäischen Union", der die Relevanz des Instituts für die Wirtschaft des Niederlassungsmitgliedstaats abbildet.

(5) Das Risikofeld "von der Abwicklungsbehörde zu bestimmende zusätzliche Risikoindikatoren" setzt sich aus folgenden Indikatoren zusammen:

- Handelstätigkeiten, außerbilanzielle Risiken, Derivate, Komplexität und Abwicklungsfähigkeit;

- Mitgliedschaft in einem institutsbezogenen Sicherungssystem;

- Umfang einer vorausgegangenen außerordentlichen finanziellen Unterstützung aus öffentlichen Mitteln.

Bei der Bestimmung der verschiedenen Risikoindikatoren innerhalb des Risikofelds "von der Abwicklungsbehörde zu bestimmende zusätzliche Risikoindikatoren" trägt die Abwicklungsbehörde der Bedeutung Rechnung, die diesen Indikatoren angesichts der Wahrscheinlichkeit einer Abwicklung des betreffenden Instituts und damit der Inanspruchnahme des Abwicklungsfinanzierungsmechanismus zukommt.

(6) Bei der Bestimmung der Indikatoren "Handelstätigkeiten, außerbilanzielle Risiken, Derivate, Komplexität und Abwicklungsfähigkeit" gemäß Absatz 5 Buchstabe a berücksichtigt die Abwicklungsbehörde Folgendes:

- die Erhöhung des Risikoprofils des Instituts aufgrund

- der Bedeutung von Handelstätigkeiten mit Blick auf Bilanzhöhe, Eigenmittelanteil, Risikograd der Exponierungen und das Geschäftsmodell insgesamt;

- der Bedeutung außerbilanzieller Risiken mit Blick auf Bilanzhöhe, Eigenmittelanteil und Risikograd der Exponierungen;

- der Bedeutung des Betrags von Derivaten mit Blick auf Bilanzhöhe, Eigenmittelanteil, Risikograd der Exponierungen und das Geschäftsmodell insgesamt;

- des Umfangs, in dem Geschäftsmodell und Organisationsstruktur eines Instituts im Einklang mit Titel II Kapitel II der Richtlinie 2014/59/EU als komplex anzusehen sind;

- die Verringerung des Risikoprofils des Instituts aufgrund

- des relativen Betrags von Derivaten, die über eine zentrale Gegenpartei (CCP) abgerechnet werden;

- des Umfangs, in dem ein Institut im Einklang mit Titel II Kapitel II der Richtlinie 2014/59/EU sofort und ohne rechtliche Hindernisse abgewickelt werden kann.

(7) Bei der Bestimmung des in Absatz 5 Buchstabe b genannten Indikators berücksichtigt die Abwicklungsbehörde,

- ob die Mittel, die im Falle von Problemen zur Unterstützung des betroffenen Instituts für Zwecke der Rekapitalisierung und Liquiditätsfinanzierung unmittelbar zur Verfügung stehen, ausreichend hoch sind, um eine glaubwürdige und wirksame Unterstützung des Instituts zu ermöglichen;

- inwieweit dahingehend Rechts- und Vertragssicherheit besteht, dass die unter Buchstabe a genannten Mittel in vollem Umfang eingesetzt werden, bevor eine außerordentliche finanzielle Unterstützung aus öffentlichen Mittel beantragt werden kann.

(8) Der in Absatz 5 Buchstabe c genannte Risikoindikator wird mit dem maximalen Wert der unter Schritt 3 in Anhang I genannten Bandbreite angesetzt

- bei Instituten, die einer Gruppe angehören, die nach Erhalt staatlicher oder vergleichbarer Gelder, wie etwa aus einem Abwicklungsfinanzierungsmechanismus, einer Reorganisation unterzogen wurden und sich immer noch im Reorganisations- oder Abwicklungsprozess befinden, ausgenommen in den letzten beiden Jahren der Umsetzung des Reorganisationsplans;

- bei Instituten, die sich in Liquidation befinden, bis zum Ende der Laufzeit des Liquidationsplans (soweit das Institut nach wie vor zur Zahlung des Beitrags verpflichtet ist).

Bei allen anderen Instituten wird er mit dem minimalen Wert der unter Schritt 3 in Anhang I genannten Bandbreite angesetzt.

(9) Für die Zwecke der Absätze 6, 7 und 8 stützt sich die Festlegung der Abwicklungsbehörde auf die von den zuständigen Behörden vorgenommenen Bewertungen, soweit solche vorliegen.

Artikel 7 Relatives Gewicht der einzelnen Risikofelder und Risikoindikatoren

(1) Bei der Bewertung des Risikoprofils der einzelnen Institute gewichtet die Abwicklungsbehörde die einzelnen Risikofelder wie folgt:

- Risikoexponierung: 50 %;

- Stabilität und Diversifizierung der Finanzierungsquellen: 20 %;

- Relevanz eines Instituts für die Stabilität des Finanzsystems oder der Wirtschaft: 10 %;

- von der Abwicklungsbehörde zu bestimmende zusätzliche Risikoindikatoren: 20 %.

(2) Das relative Gewicht der Risikoindikatoren, die die Abwicklungsbehörden zur Bestimmung der "Risikoexponierung" bewerten, wird wie folgt angesetzt:

- über die Mindestanforderung an Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten hinausgehende vom Institut gehaltene Eigenmittel und berücksichtigungsfähige Verbindlichkeiten: 25 %;

- Verschuldungsquote: 25 %;

- harte Kernkapitalquote: 25 %;

- Gesamtrisikoexponierung, dividiert durch die Summe der Vermögenswerte: 25 %.

(3) Die Indikatoren im Risikofeld "Stabilität und Diversifizierung der Finanzierungsquellen" werden alle gleich gewichtet.

(4) Das relative Gewicht der einzelnen Indikatoren, die die Abwicklungsbehörden zur Bestimmung des Faktors "von der Abwicklungsbehörde zu bestimmende zusätzliche Risikoindikatoren" bewerten, wird wie folgt angesetzt:

- Handelstätigkeiten, außerbilanzielle Risiken, Derivate, Komplexität und Abwicklungsfähigkeit: 45 %;

- Mitgliedschaft in einem institutsbezogenen Sicherungssystem: 45 %;

- Umfang einer vorausgegangenen außerordentlichen finanziellen Unterstützung aus öffentlichen Mitteln: 10 %.

Bei der Anwendung des unter Buchstabe b genannten Indikators berücksichtigt die Abwicklungsbehörde das relative Gewicht des unter Buchstabe a genannten Indikators.

Artikel 8 Anwendung der Risikoindikatoren in besonderen Fällen 24

(1) Hat eine zuständige Behörde einem Institut eine Ausnahme im Einklang mit Artikel 8 und Artikel 21 der Verordnung (EU) Nr. 575/2013 gewährt, wird der in Artikel 6 Absatz 3 Buchstabe b genannte Indikator von der Abwicklungsbehörde auf der Ebene der Liquiditätsuntergruppe angewandt. Das mit Hilfe des Indikators auf Ebene der Liquiditätsuntergruppe gewonnene Ergebnis wird jedem der Liquiditätsuntergruppe angehörenden Institut für die Berechnung seines Risikoindikators zugewiesen.

(2) Hat die zuständige Behörde ein Institut im Einklang mit Artikel 7 Absatz 1 der Verordnung (EU) Nr. 575/2013 ganz von der Anwendung der Kapitalanforderungen auf Einzelebene ausgenommen und hat auch die Abwicklungsbehörde das betreffende Institut im Einklang mit Artikel 45f Absatz 3 oder 4 oder mit Artikel 45g der Richtlinie 2014/59/EU ganz von der Anwendung der Mindestanforderung an Eigenmitteln und berücksichtigungsfähigen Verbindlichkeiten auf Einzelebene ausgenommen, kann der in Artikel 6 Absatz 2 Buchstabe a genannte Indikator auf konsolidierter Ebene berechnet werden. Das mithilfe des Indikators auf konsolidierter Ebene gewonnene Ergebnis wird jedem der Gruppe angehörenden Institut für die Berechnung seines Risikoindikators zugewiesen.

(3) Hat eine zuständige Behörde einem Institut unter anderen, in der Verordnung (EU) Nr. 575/2013 genannten Umständen eine Ausnahme gewährt, können die einschlägigen Indikatoren auf konsolidierter Ebene berechnet werden. Das mit Hilfe dieser Indikatoren auf konsolidierter Ebene gewonnene Ergebnis wird jedem der Gruppe angehörenden Institut für die Berechnung seiner Risikoindikatoren zugewiesen.

Artikel 9 Risikoanpassung des jährlichen Grundbeitrags

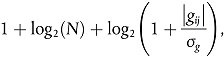

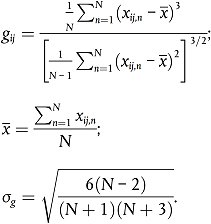

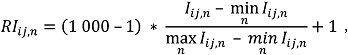

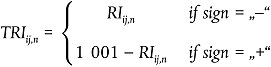

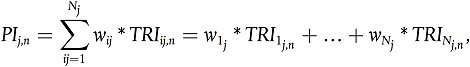

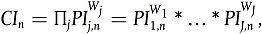

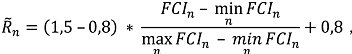

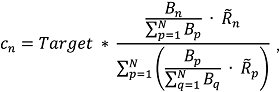

(1) Die Abwicklungsbehörde bestimmt für jedes Institut den Anpassungsmultiplikator für zusätzliche Risiken, wobei die in Artikel 6 genannten Risikoindikatoren entsprechend der in Anhang I enthaltenen Formel und den dort beschriebenen Verfahren miteinander kombiniert werden.

(2) Unbeschadet des Artikels 10 wird der jährliche Beitrag der einzelnen Institute von der Abwicklungsbehörde für jeden Beitragszeitraum entsprechend der in Anhang I enthaltenen Formel und den dort beschriebenen Verfahren durch Multiplikation des jährlichen Grundbeitrags mit dem Anpassungsmultiplikator für zusätzliche Risiken ermittelt.

(3) Der Risikoanpassungsmultiplikator beträgt zwischen 0,8 und 1,5.

Artikel 10 Jährliche Beiträge kleiner Institute

(1) Institute, bei denen die Summe der Verbindlichkeiten minus Eigenmitteln und gedeckter Einlagen höchstens 50.000.000 EUR und die Summe der Vermögenswerte weniger als 1.000.000.000 EUR beträgt, zahlen als jährlichen Beitrag für jeden Beitragszeitraum eine Pauschale in Höhe von 1.000 EUR.

(2) Institute, bei denen die Summe der Verbindlichkeiten minus Eigenmitteln und gedeckter Einlagen mehr als 50.000.000 EUR und höchstens 100.000.000 EUR und die Summe der Vermögenswerte weniger als 1.000.000.000 EUR beträgt, zahlen als jährlichen Beitrag für jeden Beitragszeitraum eine Pauschale in Höhe von 2.000 EUR.

(3) Institute, bei denen die Summe der Verbindlichkeiten minus Eigenmitteln und gedeckter Einlagen mehr als 100.000.000 EUR und höchstens 150.000.000 EUR und die Summe der Vermögenswerte weniger als 1.000.000.000 EUR beträgt, zahlen als jährlichen Beitrag für jeden Beitragszeitraum eine Pauschale in Höhe von 7.000 EUR.

(4) Institute, bei denen die Summe der Verbindlichkeiten minus Eigenmitteln und gedeckter Einlagen mehr als 150.000.000 EUR und höchstens 200.000.000 EUR und die Summe der Vermögenswerte weniger als 1.000.000.000 EUR beträgt, zahlen als jährlichen Beitrag für jeden Beitragszeitraum eine Pauschale in Höhe von 15.000 EUR.

(5) Institute, bei denen die Summe der Verbindlichkeiten minus Eigenmitteln und gedeckter Einlagen mehr als 200.000.000 EUR und höchstens 250.000.000 EUR und die Summe der Vermögenswerte weniger als 1.000.000.000 EUR beträgt, zahlen als jährlichen Beitrag für jeden Beitragszeitraum eine Pauschale in Höhe von 26.000 EUR.

(6) Institute, bei denen die Summe der Verbindlichkeiten minus Eigenmitteln und gedeckter Einlagen mehr als 250.000.000 EUR und höchstens 300.000.000 EUR und die Summe der Vermögenswerte weniger als 1.000.000.000 EUR beträgt, zahlen als jährlichen Beitrag für jeden Beitragszeitraum eine Pauschale in Höhe von 50.000 EUR.

(7) Weist das Institut hinreichend nach, dass die in den Absätzen 1 bis 6 genannte Pauschale den gemäß Artikel 5 berechneten Beitrag übersteigt, wendet die Abwicklungsbehörde - unbeschadet des Absatzes 8 - den niedrigeren der beiden Beträge an.

(8) Unbeschadet der Absätze 1 bis 6 kann eine Abwicklungsbehörde eine mit Gründen versehene Entscheidung treffen, in der festgestellt wird, dass ein Institut ein in Anbetracht seiner geringen Größe unverhältnismäßiges Risikoprofil aufweist, und auf das betreffende Institut die Artikel 5, 6, 7, 8 und 9 anwenden. Die Entscheidung stützt sich auf folgende Kriterien:

- das Geschäftsmodell des Instituts;

- die vom Institut gemäß Artikel 14 vorgelegten Informationen;

- die in Artikel 6 genannten Risikofelder und Risikoindikatoren;

- die Bewertung des Risikoprofils des Instituts durch die zuständige Behörde.

(9) Die Absätze 1 bis 8 finden keine Anwendung auf Institute, bei denen die Summe der Verbindlichkeiten minus Eigenmitteln und gedeckter Einlagen höchstens 300.000.000 EUR beträgt, nachdem die in Artikel 5 Absatz 1 genannten Verbindlichkeiten ausgeschlossen wurden.

(10) Ausschlüsse gemäß Artikel 5 Absatz 1 bleiben unberücksichtigt, wenn die Absätze 1 bis 9 auf Institute

angewandt werden, bei denen die Summe der Verbindlichkeiten minus Eigenmitteln und gedeckter Einlagen höchstens 300.000.000 EUR beträgt, bevor die in Artikel 5 Absatz 1 genannten Verbindlichkeiten ausgeschlossen werden.

Artikel 11 Jährliche Beiträge von unter Artikel 45 Absatz 3 der Richtlinie 2014/59/EU fallenden Instituten

(1) Unbeschadet des Artikels 10 wird bei der Berechnung der jährlichen Beiträge von unter Artikel 45 Absatz 3 der Richtlinie 2014/59/EU fallenden Instituten im Einklang mit Artikel 9 ein Wert von 50 % ihres jährlichen Grundbeitrags als Ausgangswert zugrunde gelegt.

(2) Wird der Abwicklungsfinanzierungsmechanismus in einem Mitgliedstaat in Bezug auf ein unter Artikel 45 Absatz 3 der Richtlinie 2014/59/EU fallendes Institut für einen der in Artikel 101 der Richtlinie 2014/59/EU genannten Zwecke genutzt, kann die Abwicklungsbehörde eine mit Gründen versehene Entscheidung treffen, in der festgestellt wird, dass die Artikel 5, 6, 7, 8 und 9 auf diejenigen Institute Anwendung finden, die ein ähnliches oder höheres Risikoprofil aufweisen als das Institut, das den Abwicklungsfinanzierungsmechanismus für einen der in Artikel 101 der Richtlinie 2014/59/EU genannten Zwecke nutzt. Zur Feststellung der Vergleichbarkeit des Risikoprofils mit Blick auf die von ihr zu treffende mit Gründen versehene Entscheidung trägt die Abwicklungsbehörde folgenden Faktoren gebührend Rechnung:

- dem Geschäftsmodell des betreffenden Instituts;

- den vom Institut gemäß Artikel 14 vorgelegten Informationen;

- den in Artikel 6 genannten Risikofeldern und Risikoindikatoren;

- der Bewertung des Risikoprofils des Instituts durch die zuständige Behörde.

Artikel 12 Neu beaufsichtigte Institute und Statusänderungen 16

(1) Wird ein Institut neu und nur für einen Teil eines Beitragszeitraums unter Aufsicht gestellt, wird der anteilige Beitrag durch Anwendung der in diesem Abschnitt dargelegten Methodik auf den im folgenden Beitragszeitraum berechneten Jahresbeitrag ermittelt, und zwar entsprechend der Zahl der vollen Monate des Beitragszeitraums, in denen das Institut der Beaufsichtigung unterliegt.

(2) Eine Statusänderung eines Instituts, einschließlich kleiner Institute, während des Beitragszeitraums wirkt sich nicht auf die Höhe des im betreffenden Jahr zu zahlenden jährlichen Beitrags aus.

Artikel 13 Verfahren zur Erhebung der jährlichen Beiträge

(1) Die Abwicklungsbehörde teilt jedem der in Artikel 2 genannten Institute bis spätestens 1. Mai jedes Jahres ihre Entscheidung über die Festsetzung des von dem betreffenden Institut zu entrichtenden jährlichen Beitrags mit.

(2) Die Abwicklungsbehörde übermittelt ihre Entscheidung

- auf elektronischem Wege oder über ein vergleichbares Kommunikationsmittel, das eine Bestätigung des Empfangs ermöglicht, oder

- per Einschreiben mit Empfangsbestätigung.

(3) In der Entscheidung werden die Zahlungsbedingungen und Zahlungsmittel für die Entrichtung des jährlichen Beitrags angegeben und festgelegt, welchen Anteil das betreffende Institut in Form unwiderruflicher Zahlungsverpflichtungen gemäß Artikel 103 der Richtlinie 2014/59/EU geltend machen kann. Die Abwicklungsbehörde akzeptiert nur Sicherheiten, die zeitnah realisierbar sind, auch in dem Fall, dass eine Abwicklungsentscheidung am Wochenende getroffen wird. Die Sicherheit sollte einer konservativen Bewertung unterzogen werden, um einer etwaigen deutlichen Verschlechterung der Marktbedingungen Rechnung zu tragen.

(4) Im Falle einer bloßen Teilzahlung, einer Nichtzahlung oder einer Nichteinhaltung der in der Entscheidung festgelegten Anforderungen wird - unbeschadet anderer der Abwicklungsbehörde zur Verfügung stehender Rechtsmittel - gegen das betreffende Institut ein tägliches Zwangsgeld für die ausstehende Zahlung verhängt.

Als Zwangsgeld werden auf den fälligen Betrag tägliche Zinsen zu dem von der Europäischen Zentralbank für ihre Hauptrefinanzierungsgeschäfte zugrunde gelegten und am ersten Kalendertag des Fälligkeitsmonats geltenden Zinssatz, der im Amtsblatt der Europäischen Union, Reihe C, veröffentlicht wird, zuzüglich 8 Prozentpunkten, ab dem Datum der Fälligkeit der Zahlung erhoben.

(5) Wird ein Institut neu und nur für einen Teil eines Beitragszeitraums unter Aufsicht gestellt, wird der anteilige jährliche Beitrag zusammen mit dem für den folgenden Beitragszeitraum zu zahlenden jährlichen Beitrag erhoben.

Abschnitt 3

Verwaltungsbestimmungen und Sanktionen

Artikel 14 Berichtspflichten der Institute 16

(1) Die Institute legen der Abwicklungsbehörde den letzten festgestellten Jahresabschluss, der spätestens am 31. Dezember des dem Beitragszeitraum vorangehenden Jahres verfügbar ist, zusammen mit dem Bestätigungsvermerk des Abschlussprüfers oder der Prüfungsgesellschaft gemäß Artikel 32 der Richtlinie 2013/34/EU des Europäischen Parlaments und des Rates 17 vor.

(2) Die Institute stellen der Abwicklungsbehörde mindestens die in Anhang II aufgelisteten Informationen auf Ebene der Einzelunternehmen zur Verfügung.

(3) Die in Anhang II aufgeführten Informationen, die auch gemäß den in der Durchführungsverordnung (EU) Nr. 680/2014 16 der Kommission oder anderen gegebenenfalls im nationalem Recht festgelegten Anforderungen an aufsichtliche Meldungen vorgesehen sind, werden der Abwicklungsbehörde so übermittelt, wie sie das Institut der zuständigen Behörde in seiner letzten einschlägigen aufsichtlichen Meldung für das Bezugsjahr des in Absatz 1 genannten Jahresabschlusses vorgelegt hat.

(4) Die in den Absätzen 1, 2 und 3 genannten Informationen werden bis spätestens 31. Januar jedes Jahres für das am 31. Dezember des Vorjahres abgelaufene Jahr oder für das maßgebliche Geschäftsjahr vorgelegt. Ist der 31. Januar kein Werktag, werden die Informationen am folgenden Werktag beigebracht.

(5) Werden die den Abwicklungsbehörden übermittelten Informationen bzw. Daten aktualisiert oder korrigiert, sind die Aktualisierungen bzw. Korrekturen den Abwicklungsbehörden unverzüglich zu übermitteln.

(6) Die Institute legen die in Anhang II aufgeführten Informationen in dem Datenformat und der Darstellungsform vor, die von der Abwicklungsbehörde vorgegeben werden.

(7) Die gemäß den Absätzen 2 und 3 bereitgestellten Informationen unterliegen den in Artikel 84 der Richtlinie 2014/59/EU festgelegten Bestimmungen zur Geheimhaltung und zur Wahrung des Berufsgeheimnisses.

Artikel 15 Verpflichtung der Abwicklungsbehörden zum Informationsaustausch 16

(1) Zur Berechnung des Nenners des für das Risikofeld gemäß Artikel 7 Absatz 1 Buchstabe c vorgesehenen Indikators übermitteln die Abwicklungsbehörden bis spätestens 15. Februar jedes Jahres der Europäischen Bankenaufsichtsbehörde (EBA) die von sämtlichen in ihrem Zuständigkeitsgebiet niedergelassenen Instituten eingeholten Informationen über Interbankendarlehen und -einlagen gemäß Anhang I auf aggregierter Ebene.

(2) Bis spätestens 1. März jedes Jahres teilt die EBA allen Abwicklungsbehörden den Wert des Nenners der für das Risikofeld gemäß Artikel 7 Absatz 1 Buchstabe c maßgeblichen Formel mit.

Artikel 16 Berichtspflichten der Einlagensicherungssysteme 16

(1) Bis spätestens 31. Januar jedes Jahres legen die Einlagensicherungssysteme den Abwicklungsbehörden die Berechnung - auf Quartalsbasis - des durchschnittlichen Betrags der gedeckten Einlagen aller ihnen angeschlossenen Kreditinstitute für das Vorjahr vor.

(2) Diese Informationen werden für die betreffenden Kreditinstitute sowohl auf Einzelebene als auch auf aggregierter Ebene bereitgestellt, um es den Abwicklungsbehörden zu ermöglichen, die jährliche Zielausstattung des Abwicklungsfinanzierungsmechanismus im Einklang mit Artikel 4 Absatz 2 und den jährlichen Grundbeitrag jedes Instituts im Einklang mit Artikel 5 festzulegen.

Artikel 17 Durchsetzung

(1) Bringt ein Institut nicht alle in Artikel 14 genannten Informationen innerhalb der dort vorgesehenen Frist bei, legt die Abwicklungsbehörde bei der Berechnung des jährlichen Beitrags des betreffenden Instituts Schätzungen oder eigene Annahmen zugrunde.

(2) Werden die Informationen nicht bis zum 31. Januar jedes Jahres bereitgestellt, kann die Abwicklungsbehörde dem betreffenden Institut den höchsten Risikoanpassungsmultiplikator gemäß Artikel 9 zuweisen.

(3) Bedürfen die der Abwicklungsbehörde von den Instituten vorgelegten Informationen einer Änderung oder Überarbeitung, passt die Abwicklungsbehörde den jährlichen Beitrag entsprechend den aktualisierten Informationen bei der Berechnung des jährlichen Beitrags des betreffenden Instituts für den folgenden Beitragszeitraum an.

(4) Jede Differenz zwischen dem jährlichen Beitrag, der auf der Grundlage im Nachhinein geänderter oder überarbeiteter Informationen berechnet und gezahlt wurde, und dem jährlichen Beitrag, der nach der vorgenommenen Anpassung zu zahlen gewesen wäre, wird bei der Festsetzung des für den folgenden Beitragszeitraum zu zahlenden jährlichen Beitrags verrechnet. Die Anpassung erfolgt durch Herabsetzung oder Erhöhung des Beitrags im folgenden Beitragszeitraum.

Artikel 18 Verwaltungssanktionen und sonstige Verwaltungsmaßnahmen

Die Abwicklungsbehörden können Verwaltungssanktionen und sonstige Verwaltungsmaßnahmen gemäß Artikel 110 der Richtlinie 2014/59/EU gegen die für Verstöße gegen diese Verordnung verantwortlichen Personen oder Unternehmen verhängen.

Abschnitt 4

Kooperationsvereinbarungen

Artikel 19 Kooperationsvereinbarungen

(1) Um sicherzustellen, dass die Beiträge tatsächlich abgeführt werden, unterstützen die zuständigen Behörden die Abwicklungsbehörden auf Anfrage bei allen aufgrund dieser Verordnung wahrzunehmenden Aufgaben.

(2) Auf Anfrage der Abwicklungsbehörden teilen die zuständigen Behörden diesen bis spätestens 1. April jedes Jahres oder bis zum folgenden Werktag, wenn der 1. April nicht auf einen Werktag fällt, die Kontaktdaten der Institute mit, denen die Entscheidung gemäß Artikel 13 Absatz 1 zu übermitteln ist. Die anzugebenden Kontaktdaten umfassen den Namen der juristischen Person, den Namen der sie vertretenden natürlichen Person, Anschrift, E-Mail-Adresse, Telefonnummer, Faxnummer und sonstige der Identifizierung eines Instituts dienende Informationen.

(3) Die zuständigen Behörden stellen den Abwicklungsbehörden alle Informationen zur Verfügung, die diese zur Berechnung der jährlichen Beiträge benötigen, insbesondere alle im Hinblick auf die Anpassung an zusätzliche Risiken bedeutsamen Informationen sowie alle Informationen zu relevanten Ausnahmen, die die zuständigen Behörden Instituten gemäß der Richtlinie 2013/36/EU und der Verordnung (EU) Nr. 575/2013 gewährt haben.

Abschnitt 5

Schlussbestimmungen

Artikel 20 Übergangsbestimmungen 16 16a 23 24 24a

(1) Unterliegen die für einen spezifischen Indikator gemäß Anhang II benötigten Informationen nicht der für das Bezugsjahr bestehenden aufsichtlichen Meldepflicht gemäß Artikel 14, findet der betreffende Indikator so lange keine Anwendung, bis die entsprechende aufsichtliche Meldepflicht wirksam wird. Das Gewicht anderer verfügbarer Risikoindikatoren wird entsprechend ihrer in Artikel 7 vorgesehenen Gewichtung neu skaliert, so dass die Summe der Gewichtungen 1 entspricht. Liegen dem Einlagensicherungssystem im Jahr 2015 gemäß Artikel 16 beizubringende Informationen nicht bis zum 1. September für die Berechnung der jährlichen Zielausstattung gemäß Artikel 4 Absatz 2 oder des jährlichen Grundbeitrags der einzelnen Institute gemäß Artikel 5 vor, teilen die betreffenden Kreditinstitute nach einer entsprechenden Meldung des Einlagensicherungssystems die betreffenden Informationen bis zum genannten Termin den Abwicklungsbehörden mit. Hinsichtlich der im Jahr 2015 zu entrichtenden Beiträge teilen die Abwicklungsbehörden den einzelnen Instituten abweichend von Artikel 13 Absatz 1 ihre Entscheidung über die Festsetzung des von ihnen zu zahlenden jährlichen Beitrags bis spätestens 30. November 2015 mit.

(2) Hinsichtlich der im Jahr 2015 zu entrichtenden Beiträge ist der laut Entscheidung gemäß Artikel 13 Absatz 3 geschuldete Betrag abweichend von Artikel 13 Absatz 4 bis zum 31. Dezember 2015 zu zahlen.