Für einen individuellen Ausdruck passen Sie bitte die

Für einen individuellen Ausdruck passen Sie bitte dieEinstellungen in der Druckvorschau Ihres Browsers an. Regelwerk, EU 2015, Wirtschaft/Versicherungen - EU Bund

Für einen individuellen Ausdruck passen Sie bitte die Für einen individuellen Ausdruck passen Sie bitte dieEinstellungen in der Druckvorschau Ihres Browsers an. Regelwerk, EU 2015, Wirtschaft/Versicherungen - EU Bund |  |

Delegierte Verordnung (EU) 2015/35 der Kommission vom 10. Oktober 2014 zur Ergänzung der Richtlinie 2009/138/EG des Europäischen Parlaments und des Rates betreffend die Aufnahme und Ausübung der Versicherungs- und der Rückversicherungstätigkeit

- Solvabilität II -

(Text von Bedeutung für den EWR)

(ABl. Nr. L 12 vom 17.01.2015 S. 1, ber. 2018 L 195 S. 27, ber. 2020 L 191 S. 6, ber. 2022 L 2 S. 8, ber. L 2024/90192;

VO (EU) 2016/467 - ABl. Nr. L 85 vom 01.04.2016 S. 6 Inkrafttreten;

VO (EU) 2016/2283 - ABl. Nr. L 346 vom 20.12.2016 S. 111 Inkrafttreten Gültig;

VO (EU) 2017/1542 - ABl. Nr. L 236 vom 14.09.2017 S. 14 Inkrafttreten, ber. L 264 S. 24;

VO (EU) 2018/1221 - ABl. Nr. L 227 vom 10.09.2018 S. 1 Inkrafttreten Gültig A;

VO (EU) 2019/981 - ABl. L 161 vom 18.06.2019 S. 1 Inkrafttreten Gültig, ber. L 168 S. 16, ber. 2020 L 141 S. 39 A;

VO (EU) 2019/1865 - ABl. L 289 vom 08.11.2019 S. 3 *;

VO (EU) 2020/442 - ABl. L 92 vom 26.03.2020 S. 1 Inkrafttreten rückwirkende Gültigkeit A;

VO (EU) 2020/988 - ABl. L 221 vom 10.07.2020 S. 3 Inkrafttreten;

VO (EU) 2021/526 - ABl. L 106 vom 26.03.2021 S. 29 * A;

VO (EU) 2021/1256 - ABl. L 277 vom 02.08.2021 S. 14 Inkrafttreten Gültig, ber. 2022 L 245 S. 72)

Die Änderungsdatei betrifft nicht die deutsche Fassung.

s. Liste zur Ergänzung der RL 2009/138/EG

Die Europäische Kommission -

gestützt auf den Vertrag über die Arbeitsweise der Europäischen Union,

gestützt auf die Richtlinie 2009/138/EG, insbesondere auf Artikel 31 Absatz 4, Artikel 35 Absatz 9, Artikel 37 Absatz 6, Artikel 37 Absatz 7, Artikel 50 Absatz 1 Buchstabe a, Artikel 50 Absatz 1 Buchstabe b, Artikel 50 Absatz 2 Buchstabe a, Artikel 50 Absatz 2 Buchstabe b, Artikel 50 Absatz 3, Artikel 56, Artikel 75 Absatz 2, Artikel 75 Absatz 3, Artikel 86 Absatz 1 Buchstaben a bis i, Artikel 86 Absatz 2 Buchstabe a, Artikel 86 Absatz 2 Buchstabe b, Artikel 92 Absatz 1, Artikel 92 Absatz 1a, Artikel 97 Absatz 1, Artikel 97 Absatz 2, Artikel 99 Buchstabe a, Artikel 99 Buchstabe b, Artikel 109a Absatz 5, Artikel 111 Absatz 1 Buchstaben a bis f, Artikel 111 Absatz 1 Buchstaben g bis q, Artikel 114 Absatz 1 Buchstabe a, Artikel 114 Absatz 1 Buchstabe b, Artikel 126, Artikel 127, Artikel 130, Artikel 135 Absatz 2 Buchstabe a, Artikel 135 Absatz 2 Buchstabe b, Artikel 135 Absatz 2 Buchstabe c, Artikel 135 Absatz 3, Artikel 143 Absatz 1, Artikel 172 Absatz 1, Artikel 211 Absatz 2, Artikel 216 Absatz 7, Artikel 217 Absatz 3, Artikel 227 Absatz 3, Artikel 234, Artikel 241 Buchstabe a, Artikel 241 Buchstabe b, Artikel 241 Buchstabe c, Artikel 244 Absatz 4, Artikel 244 Absatz 5, Artikel 245 Absatz 4, Artikel 245 Absatz 5, Artikel 248 Absatz 7, Artikel 248 Absatz 8, Artikel 249 Absatz 3, Artikel 256 Absatz 4, Artikel 260 Absatz 2 und Artikel 308b Absatz 13,

in Erwägung nachstehender Gründe:

(1) Bei der Anwendung der Bestimmungen dieser Verordnung sollte der Art, dem Umfang und der Komplexität der mit dem Versicherungs- oder Rückversicherungsgeschäft verbundenen Risiken Rechnung getragen werden. Die Belastungen und Schwierigkeiten, die damit für die Versicherungsunternehmen einhergehen, sollten deren Risikoprofil angemessen sein. Bei der Anwendung der in dieser Verordnung festgelegten Anforderungen sollten Informationen als wesentlich betrachtet werden, wenn sie den Entscheidungsprozess oder das Urteil ihrer Adressaten beeinflussen könnten.

(2) Um einen übermäßigen Rückgriff auf externe Ratings zu vermeiden, sollten Versicherungs- und Rückversicherungsunternehmen anstreben, für all ihre Risikopositionen über eigene Ratings zu verfügen. Dem Grundsatz der Verhältnismäßigkeit entsprechend sollten Versicherungs- und Rückversicherungsunternehmen allerdings nur bei größeren oder komplexeren Risiken über eigene Ratings verfügen müssen.

(3) Die Aufsichtsbehörden sollten sicherstellen, dass Versicherungs- und Rückversicherungsunternehmen für den Fall, dass ihre Risiken in absoluter Betrachtung wesentlich sind und sie gleichzeitig eine große Zahl wesentlicher Gegenparteien haben, angemessene Schritte zur Entwicklung interner Modelle zur Bedeckung des Kreditrisikos ergreifen. Zu diesem Zweck sollten die Aufsichtsbehörden bei der Definition von Risiken, die in absoluter Betrachtung wesentlich sind, und einer großen Zahl wesentlicher Gegenparteien einen harmonisierten Ansatz verfolgen.

(4) Um der Gefahr vorzubeugen, dass Versicherungs- oder Rückversicherungsunternehmen, die im Zusammenhang mit ihrer Solvenzkapitalanforderung das Kreditrisiko nicht mit einem genehmigten internen Modell berechnen, voreingenommene Kreditrisikoschätzungen vornehmen, sollten deren eigene Ratings keine niedrigeren Kapitalanforderungen ergeben als externe Ratings.

(5) Um bei einer Risikoexponierung gegenüber einem anderen Versicherungs- oder Rückversicherungsunternehmen einen übermäßigen Rückgriff auf Ratings zu vermeiden, könnte der Einsatz von Ratings zur Berechnung der Kapitalanforderung nach der Standardformel durch einen Verweis auf die Solvabilität der Gegenpartei ersetzt werden (Solvabilitätskoeffizientenansatz). Zu diesem Zweck müsste eine Kalibrierung vorgenommen werden, die sich auf die nach Inkrafttreten von Solvabilität II zu berechnenden Solvenzkapitalanforderungen und die auf diese anrechenbaren Eigenmittelbeträge stützt. Der Solvabilitätskoeffizientenansatz sollte auf Versicherungs- und Rückversicherungsunternehmen, für die kein Rating vorliegt, beschränkt werden.

(6) Um zu gewährleisten, dass aufsichtliche Bewertungsstandards mit den internationalen Entwicklungen im Bereich der Rechnungslegung in Einklang stehen, sollten Versicherungs- und Rückversicherungsunternehmen die in den von der Kommission gemäß der Verordnung (EG) Nr. 1606/2002 übernommenen Internationalen Rechnungslegungsstandards vorgeschriebenen marktkonformen Bewertungsmethoden anwenden, es sei denn, das Unternehmen muss bei einem Vermögenswert oder einer Verbindlichkeit eine spezielle Bewertungsmethode anwenden oder darf Methoden anwenden, die auf der bei Erstellung des Abschlusses verwendeten Bewertungsmethode beruhen.

(7) Bei der Bewertung der Vermögenswerte und Verbindlichkeiten nach den marktkonformen Bewertungsmethoden, die in den von der Kommission gemäß der Verordnung (EG) Nr. 1606/2002 übernommenen Internationalen Rechnungslegungsstandards vorgeschrieben sind, sollten die Versicherungs- und Rückversicherungsunternehmen eine Bewertungshierarchie einhalten, wobei die für identische Vermögenswerte und Verbindlichkeiten an aktiven Märkten notierten Marktpreise die Standardbewertung darstellen, damit sichergestellt ist, dass die Vermögenswerte und Verbindlichkeiten zu dem Betrag bewertet werden, zu dem sie zwischen sachverständigen, vertragswilligen und voneinander unabhängigen Geschäftspartnern getauscht bzw. übertragen oder beglichen werden könnten. Nach diesem Ansatz sollten die Unternehmen auch dann verfahren, wenn internationale oder andere Bewertungsmethoden eine andere Bewertungshierarchie zugrunde legen.

(8) Um die Erfassung sämtlicher Beträge zu gewährleisten, die in der Zukunft steuerbezogene Zahlungsströme nach sich ziehen könnten, sollten Versicherungs- und Rückversicherungsunternehmen für alle Posten, die für Solvabilitätszwecke oder in der Steuerbilanz ausgewiesen werden, die latenten Steuerforderungen und -verbindlichkeiten erfassen und bewerten.

(9) Die Bewertung von Versicherungs- und Rückversicherungsverpflichtungen sollte Verpflichtungen aus dem bestehenden Versicherungs- und Rückversicherungsgeschäft umfassen. Verpflichtungen aus künftigen Geschäften sollten nicht in die Bewertung einbezogen werden. Bieten Versicherungs- und Rückversicherungsverträge den Versicherungsnehmern die Option, Versicherungs- oder Rückversicherungsschutz zu erhalten, zu erneuern, zu erweitern, zu erhöhen oder zu reaktivieren, oder den Unternehmen die Option, den Vertrag zu beenden oder die Prämien bzw. Leistungen zu verändern, sollte eine Vertragsgrenze festgelegt werden, anhand deren bestimmt werden kann, ob der aus diesen Optionen erwachsende zusätzliche Schutz als bestehendes oder künftiges Geschäft anzusehen ist.

(10) Um den Übertragungswert von Versicherungs- und Rückversicherungsverpflichtungen zu bestimmen, sollten bei der Bewertung der Verpflichtungen die mit den Vertragsverlängerungsoptionen zusammenhängenden künftigen Zahlungsströme unabhängig von ihrer Rentabilität berücksichtigt werden, es sei denn die Verlängerungsoption impliziert, dass das Versicherungs- oder Rückversicherungsunternehmen bei der Festlegung der Prämien oder Leistungen des verlängerten Vertrags wirtschaftlich gesehen dieselben Rechte hätte wie im Falle eines neuen Vertrags.

(11) Um eine unverzerrte Analyse der Finanzlage des Versicherungs- oder Rückversicherungsunternehmens zu gewährleisten, können die versicherungstechnischen Rückstellungen eines Portfolios von Versicherungs- oder Rückversicherungsverpflichtungen auch negativ sein. Bei der Berechnung der versicherungstechnischen Rückstellungen sollte null nicht als Untergrenze gelten.

(12) Der Übertragungswert einer Versicherungs- oder Rückversicherungsverpflichtung kann niedriger sein als der Rückkaufswert der zugrunde liegenden Verträge. Bei der Berechnung der versicherungstechnischen Rückstellungen sollten die Rückkaufswerte nicht als Untergrenze gelten.

(13) Um versicherungstechnische Rückstellungen zu erhalten, die dem Übertragungswert der Versicherungs- und Rückversicherungsverpflichtungen entsprechen, sollten bei der Berechnung des besten Schätzwerts künftige Entwicklungen berücksichtigt werden, wie demografische, rechtliche, medizinische, technologische, soziale, ökologische und wirtschaftliche Entwicklungen, die sich auf die zur Erfüllung der Verpflichtungen erforderlichen Zahlungszu- und -abflüsse auswirken.

(14) Um einen besten Schätzwert zu erhalten, der dem in Artikel 77 Absatz 2 der Richtlinie 2009/138/EG genannten wahrscheinlichkeitsgewichteten Durchschnitt künftiger Zahlungsströme entspricht, sollte die bei der Berechnung des besten Schätzwerts verwendete Zahlungsstrom-Projektion allen bei den Zahlungsströmen bestehenden Unsicherheiten Rechnung tragen.

(15) Die zur Berechnung des besten Schätzwerts gewählte Methode sollte der Art, dem Umfang und der Komplexität der vom Versicherungs- oder Rückversicherungsunternehmen getragenen Risiken angemessen sein. Zu den Methoden, nach denen der beste Schätzwert berechnet werden kann, gehören Simulationsverfahren, deterministische Methoden und analytische Methoden. Bei bestimmten Lebensversicherungsverträgen, insbesondere wenn diese kapitalertragsabhängige Überschussbeteiligungen vorsehen oder finanzielle Garantien und vertragliche Optionen beinhalten, können Simulationsverfahren zu einer angemesseneren Berechnung des besten Schätzwerts führen.

(16) Beinhalten Versicherungs- und Rückversicherungsverträge finanzielle Garantien und Optionen, so kann der Barwert der aus diesen Verträgen resultierenden Zahlungsströme sowohl vom erwarteten Ergebnis künftiger Ereignisse und Entwicklungen als auch davon abhängen, wie bei bestimmten Szenarien das tatsächliche Ergebnis vom erwarteten Ergebnis abweichen könnte. Solchen Abhängigkeiten sollten die zur Berechnung des besten Schätzwerts verwendeten Methoden Rechnung tragen.

(17) Die Definition künftiger Überschussbeteiligungen sollte Leistungen aus Versicherungs- und Rückversicherungsverträgen einschließen, die zusätzlich zu den garantierten Leistungen gezahlt werden und aus einer Gewinnbeteiligung des Versicherungsnehmers resultieren. Sie sollte keine index- oder fondsgebundenen Leistungen einschließen.

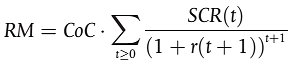

(18) Die Berechnung der Risikomarge sollte auf der Annahme beruhen, dass das gesamte Portfolio von Versicherungs- und Rückversicherungsverpflichtungen auf ein anderes Versicherungs- oder Rückversicherungsunternehmen übertragen wird. Bei der Berechnung sollte insbesondere der Diversifizierung des Portfolios insgesamt Rechnung getragen werden.

(19) Die Berechnung der Risikomarge sollte sich auf eine Projektion der Solvenzkapitalanforderung stützen, die der risikomindernden Wirkung von Rückversicherungsverträgen und Zweckgesellschaften Rechnung trägt. Eine getrennte Berechnung der Risikomarge mit und ohne die Wirkung von Rückversicherungsverträgen und Zweckgesellschaften sollte nicht vorgeschrieben werden.

(20) Die Anpassung der risikolosen Basiszinssätze an das Kreditrisiko sollte von den Marktzinssätzen abgeleitet werden, die das im variablen Zinssatz von Zinsswaps zum Ausdruck kommende Kreditrisiko widerspiegeln. Um die Bestimmung der Anpassung mit marktüblichen Praktiken in Einklang zu bringen, sollten zu diesem Zweck die Marktzinssätze unter vergleichbaren Marktbedingungen wie bei Verabschiedung der Richtlinie 2014/51/EU insbesondere für den Euro den Interbanken-Angebotssätzen mit dreimonatiger Laufzeit entsprechen.

(21) Bei der Bestimmung der letzte Laufzeit, bei der die Anleihemärkte gemäß Artikel 77a der Richtlinie 2009/138/EG nicht mehr tief, liquide und transparent sind, sollte unter vergleichbaren Marktbedingungen wie bei Verabschiedung der Richtlinie 2014/51/EU der Markt für Euro-Anleihen nicht als tief und liquide betrachtet werden, wenn das kumulierte Volumen der Anleihen, deren Laufzeit der letzten Laufzeit entspricht oder über diese hinausgeht, weniger als sechs Prozent des Volumens sämtlicher Anleihen auf diesem Markt ausmacht.

(22) Lässt sich aus den Ausfallstatistiken kein verlässlicher Kredit-Spread ableiten, wie bei Investitionen in Staatsanleihen der Fall, sollte der grundlegende Spread für die Berechnung der Matching-Anpassung und der Volatilitätsanpassung dem in Artikel 77c Absatz 2 Buchstaben b und c der Richtlinie 2009/138/EG genannten Anteil am langfristigen Durchschnittswert des Spreads über dem risikolosen Zinssatz entsprechen. Bei Forderungen an Zentralstaaten und Zentralbanken der Mitgliedstaaten sollte die Vermögenswertkategorie die Differenz zwischen den einzelnen Mitgliedstaaten widerspiegeln.

(23) Um gemäß Erwägungsgrund 29 der Richtlinie 2014/51/EU bei der Bestimmung des maßgeblichen risikolosen Zinssatzes Transparenz zu gewährleisten, sollte die Europäische Aufsichtsbehörde für das Versicherungswesen und die betriebliche Altersversorgung (EIOPA) die Methodik, die Annahmen und die Daten, die sie zur Berechnung der Anpassung der Swap-Sätze an das Kreditrisiko, zur Berechnung der Volatilitätsanpassung und zur Berechnung des grundlegenden Spreads für die Matching-Anpassung heranzieht, als Teil der technischen Informationen veröffent- lichen, die gemäß Artikel 77e Absatz 1 der Richtlinie 2009/138/EG vorzulegen sind.

(24) Die Segmentierung von Versicherungs- und Rückversicherungsverpflichtungen in Geschäftsbereiche und homogene Risikogruppen sollte der Art der Risiken Rechnung tragen, die der jeweiligen Verpflichtung zugrunde liegen. Die Art der zugrunde liegenden Risiken kann eine Segmentierung rechtfertigen, die nicht mit der Einteilung der Versicherungstätigkeiten in Lebensversicherung und Nichtlebensversicherung, nicht mit den in Anhang I der Richtlinie 2009/138/EG aufgeführten Versicherungszweigen der Nichtlebensversicherung und nicht mit den in Anhang II der Richtlinie 2009/138/EG aufgeführten Lebensversicherungszweigen übereinstimmt.

(25) Wenn bestimmt wird, ob eine Methode zur Berechnung der versicherungstechnischen Rückstellungen der Art, dem Umfang und der Komplexität der Risiken angemessen ist, sollte auch der Modellfehler der Methode bewertet werden. Diese Bewertung sollte die Versicherungs- und Rückversicherungsunternehmen aber nicht dazu verpflichten, den Modellfehler genau zu beziffern.

(26) Wenn ein Unternehmen bei den Aufsichtsbehörden die Anwendung der in Artikel 77b Absatz 1 der Richtlinie 2009/138/EG genannten Matching-Anpassung beantragt, sollte es verschiedene anrechnungsfähige Versicherungsprodukte als ein einziges Portfolio betrachten dürfen, sofern die Voraussetzungen für eine solche Erlaubnis dauerhaft erfüllt sind und es keine rechtlichen Hindernisse dafür gibt, die betreffende Geschäftstätigkeit getrennt von den übrigen Geschäftstätigkeiten des Unternehmens in einem Portfolio zu organisieren und zu verwalten.

(27) Die Genehmigung, zur Erfüllung der Solvenzkapitalanforderung eines Versicherungs- oder Rückversicherungsunternehmens ergänzende Eigenmittel einzubeziehen, sollte sich auf eine Bewertung der maßgeblichen Kriterien durch die Aufsichtsbehörden stützen. Allerdings sollte das Versicherungs- oder Rückversicherungsunternehmen, das die Einbeziehung eines ergänzenden Eigenmittelbestandteils beantragt, den Aufsichtsbehörden gegenüber nachweisen, dass die Kriterien erfüllt sind, und den Aufsichtsbehörden sämtliche Informationen übermitteln, die diese für eine derartige Bewertung verlangen. Ein Antrag auf Genehmigung ergänzender Eigenmittel sollte von den Aufsichtsbehörden auf Einzelfallbasis bewertet werden.

(28) Bei der Prüfung eines Antrags auf Genehmigung ergänzender Eigenmittel gemäß Artikel 90 der Richtlinie 2009/138/EG sollten die Aufsichtsbehörden die wirtschaftliche Substanz und die rechtliche Durchsetzbarkeit des ergänzenden Eigenmittelbestandteils, für den die Genehmigung beantragt wird, prüfen.

(29) Um einem Versicherungs- oder Rückversicherungsunternehmen die Unternehmensfortführung zu ermöglichen, sollten die Bestandteile der "Tier 1"- Eigenmittel von hoher Qualität sein und Verluste voll ausgleichen.

(30) Wenn sich ein Geschäft oder eine Gruppe zusammenhängender Geschäfte wirtschaftlich gesehen auswirkt wie der Bestand eines Versicherungs- oder Rückversicherungsunternehmens an eigenen Anteilen, so sollte der Überschuss der Vermögenswerte über die Verbindlichkeiten reduziert werden, um der Belastung dieses Teils der Eigenmittel Rechnung zu tragen.

(31) Bei der Bewertung, ob die Duration eines einzelnen Eigenmittelbestandteils als ausreichend zu betrachten ist, sollte die ursprüngliche Laufzeit dieses Bestandteils zugrunde gelegt werden. Die durchschnittliche Duration der gesamten Eigenmittel eines Versicherungs- und Rückversicherungsunternehmens sollte unter Berücksichtigung der Restlaufzeit aller Eigenmittelbestandteile nicht signifikant unter der durchschnittlichen Duration der Verbindlich- keiten des Versicherungs- und Rückversicherungsunternehmens liegen. Die Versicherungs- und Rückversicherungsunternehmen sollten im Rahmen ihrer eigenen Risiko- und Solvabilitätsbeurteilung auch bewerten, ob ihre Eigenmittel insgesamt eine ausreichende Duration aufweisen, wobei die Ursprungs- und Restlaufzeit aller Eigenmittelbestandteile sowie aller Versicherungs- und Rückversicherungsverbindlichkeiten zu berücksichtigen ist.

(32) Die Bewertung der Verlustausgleichsfähigkeit im Falle einer Liquidation gemäß Artikel 93 der Richtlinie 2009/138/EG sollte sich nicht auf einen Vergleich zwischen dem Überschuss der Vermögenswerte über die Verbindlichkeiten, der sich bei einer Bewertung unter der Prämisse der Unternehmensfortführung ergibt, und dem Überschuss der Vermögenswerte über die Verbindlichkeiten stützen, der sich bei einer Bewertung unter der Annahme ergibt, dass in Bezug auf das Versicherungs- oder Rückversicherungsunternehmen ein Liquidationsverfahren eingeleitet wurde.

(33) Da die künftigen Prämienforderungen für bestehende Versicherungs- und Rückversicherungsverträge in die Berechnung der versicherungstechnischen Rückstellungen einbezogen werden, sollten die bei diesen künftigen Prämien erwarteten Gewinne nicht von dem in "Tier1" erfassten Überschuss der Vermögenswerte über die Verbindlichkeiten ausgenommen werden.

(34) Eigenmittelbestandteile mit Merkmalen, die Anreize für eine Einlösung beinhalten, wie vertragliche Erhöhungen der zu zahlenden Dividende oder Erhöhungen des Zinssatzes in Verbindung mit einer Kaufoption, sollten begrenzt werden, um bei Nichteinhaltung der Solvenzkapitalanforderung die Rückzahlung oder Einlösung beschränken zu können, und ausschließlich in "Tier 2" oder "Tier 3" eingestuft werden.

(35) Versicherungs- und Rückversicherungsunternehmen sollten den Überschuss der Vermögenswerte über die Verbindlichkeiten in Beträge, die Eigenmittelbestandteilen in ihrem Abschluss entsprechen, und in eine Ausgleichsrücklage unterteilen. Die Ausgleichsrücklage kann positiv oder negativ sein.

(36) Damit klar ist, für welche Eigenmittelbestandteile Versicherungs- und Rückversicherungsunternehmen eine aufsichtliche Genehmigung für die Einstufung einzuholen haben, sollte für jede Eigenmittelklasse, einschließlich "Tier 3", eine vollständige Liste der Eigenmittelbestandteile erstellt werden.

(37) Sonderverbände sind Strukturen, bei denen eine bestimmte Gruppe von Vermögenswerten und Verbindlichkeiten verwaltet wird wie ein eigenständiges Unternehmen, und sollten keine konventionellen indexgebundenen, fondsgebundenen oder Rückversicherungsgeschäfte einschließen. Die eingeschränkte Übertragbarkeit der Vermögenswerte eines Sonderverbands sollte bei der Berechnung des Überschusses der Vermögenswerte über die Verbindlichkeiten des Versicherungs- oder Rückversicherungsunternehmens berücksichtigt werden.

(38) Sonderverbände können sowohl bei Lebens- und Nichtlebensversicherungs- als auch bei Rückversicherungstätigkeiten gebildet werden. Eine Gewinnbeteiligung setzt nicht zwangsläufig die Bildung von Sonderverbänden voraus und sollte nicht als bezeichnendes Merkmal eines Sonderverbands angesehen werden.

(39) Als Sonderverbände sollten nur Strukturen gelten, die die Verlustausgleichsfähigkeit bestimmter Eigenmittelbestandteile unter der Annahme der Unternehmensfortführung mindern. Strukturen, die sich nur auf die Verlustausgleichsfähigkeit im Liquidationsfall auswirken, sollten nicht als Sonderverbände angesehen werden.

(40) Um zu vermeiden, dass Eigenmittel zwischen Versicherungs- und Bankensektor auf Einzelunternehmensebene doppelt gezählt werden, sollten Versicherungs- und Rückversicherungsunternehmen alle Beteiligungen an Finanz- und Kreditinstituten, die über 10 % ihrer "Tier 1"-Eigenmittelbestandteile ohne Obergrenze hinausgehen, in voller Höhe von ihren Basiseigenmitteln abziehen. Beteiligungen an Finanz- und Kreditinstituten, die zusammengenommen diese Obergrenze überschreiten, sollten anteilig abgezogen werden. Kein solcher Abzug vorgenommen werden muss, wenn es sich um strategische Beteiligungen handelt und für diese Unternehmen die Solvabilität der Gruppe nach der in Anhang I der Richtlinie 2002/87/EG dargelegten Methode 1 berechnet wird.

(41) Die auf die Mindestkapitalanforderung und die Solvenzkapitalanforderung anrechenbaren Eigenmittel sollten zum größten Teil aus "Tier 1"-Eigenmitteln bestehen. Damit die Einhaltung der Obergrenzen keine prozyklischen Effekte nach sich ziehen kann, sollten die für die anrechnungsfähigen Beträge der "Tier 2"- und "Tier 3"- Bestandteile geltenden Obergrenzen so gestaltet sein, dass ein Verlust bei "Tier 1"-Eigenmitteln keinen über diesen hinausgehenden Verlust bei den Gesamteigenmitteln nach sich zieht. Die Obergrenzen sollten daher soweit gelten, wie die Sovenzkapitalanforderung und die Mindestkapitalanforderung mit Eigenmitteln gedeckt sind. Über die Obergrenzen hinausgehende Eigenmittelbestandteile sollten nicht als anrechnungsfähige Eigenmittel betrachtet werden.

(42) Wenn die EIOPA Verzeichnisse regionaler und lokaler Gebietskörperschaften erstellt, sollte sie dabei beachten, dass aufgrund der Steuererhebungsrechte dieser Körperschaften bei Forderungen gegenüber regionalen und lokalen Gebietskörperschaften das gleiche Risiko zugrunde zu legen ist wie bei Forderungen gegenüber dem Zentralstaat, in dessen Hoheitsgebiet diese Körperschaften ansässig sind, und dass spezielle institutionelle Vorkehrungen getroffen wurden, die eine Verringerung des Ausfallrisikos bewirken. Der nach Artikel 109a Absatz 2 Buchstabe a der Richtlinie 2009/138/EG erlassene Durchführungsrechtsakt wirkt sich auf diese Verzeichnisse insofern aus, als direkte Forderungen gegenüber den dort aufgeführten regionalen und lokalen Gebietskörperschaften für die Berechnung des Marktrisikomoduls und des Gegenparteiausfallrisikomoduls der Standardformel wie Forderungen gegenüber dem Zentralstaat behandelt werden, in dessen Hoheitsgebiet diese Gebietskörperschaften ansässig sind.

(43) Um Fehlanreize zur Umwandlung langfristiger Verträge in kurzfristige erneuerbare Verträge zu vermeiden, sollte das in der Standardformel verwendete Volumenmaß des Prämienrisikos bei der Nichtlebensversicherung und der auf vergleichbarer versicherungstechnischer Basis wie die Lebensversicherung (Similar to Life Techniques - SLT) betriebenen Krankenversicherung auf der wirtschaftlichen Substanz der Versicherungs- oder Rückversicherungsverträge basieren und nicht auf deren rechtlicher Ausgestaltung. Aus diesem Grund sollte das Volumenmaß verdiente Prämien erfassen, die innerhalb der Vertragsgrenzen der bestehenden und der in den nächsten 12 Monaten geschlossenen Verträgen liegen.

(44) Da die in die künftigen Prämien bestehender Nichtlebens- und Rückversicherungsverträge einkalkulierten erwarteten Gewinne als anrechnungsfähige Eigenmittel der Versicherungs- und Rückversicherungsunternehmen ausgewiesen werden, sollte das nichtlebensversicherungstechnische Risikomodul das bei Nichtlebens- und Rückversicherungsverträgen bestehende Stornorisiko erfassen.

(45) Um der Ungewissheit hinsichtlich der künftig verdienten Prämien Rechnung zu tragen, sollte sich die Berechnung der Kapitalanforderung für das Prämien- und das Rückstellungsrisiko bei Nichtlebens- und Krankenversicherungen auf die in der Vergangenheit verdienten Prämien oder - falls höher - die künftig erwarteten verdienten Prämien stützen. Kann ein Versicherungs- oder Rückversicherungsunternehmen jedoch verlässlich sicherstellen, dass die künftig verdienten Prämien nicht über die erwarteten Prämien hinausgehen werden, so sollte sich die Berechnung ausschließlich auf die erwarteten verdienten Prämien stützen.

(46) Um die durchschnittlichen Charakteristika von Lebensversicherungsverpflichtungen abzubilden, sollte bei der Modellierung des Massenstornorisikos im Rahmen der Standardformel für die Solvenzkapitalanforderung von der Annahme ausgegangen werden, dass das mit den Optionen, die ein vertragsabtretendes Versicherungs- oder Rückversicherungsunternehmen ausüben kann, verbundene Risiko für das den Vertrag übernehmende Versicherungs- oder Rückversicherungsunternehmen nicht wesentlich ist.

(47) Um die unterschiedlichen Risikoprofile der auf vergleichbarer versicherungstechnischer Basis wie die Lebensversicherung betriebenen Krankenversicherung (SLT health) und der auf vergleichbarer versicherungstechnischer Basis wie die Schadenversicherung betriebenen Krankenversicherung (NSLT health) abzubilden, sollte das krankenversicherungstechnische Risikomodul für diese beiden Versicherungsarten verschiedene Untermodule beinhalten.

(48) Um die durchschnittlichen Charakteristika von Lebensversicherungsverpflichtungen abzubilden, sollte bei der Modellierung der Risikomodule für die Lebensversicherung und die auf vergleichbarer versicherungstechnischer Basis wie die Lebensversicherung betriebene Krankenversicherung von der Annahme ausgegangen werden, dass das mit der Inflationsabhängigkeit der Versicherungs- und Rückversicherungsleistungen verbundene Risiko nicht wesentlich ist.

(49) Die szenariogestützten Berechnungen der im Rahmen der Standardformel vorgesehenen Untermodule für das Katastrophenrisiko bei Nichtlebens- und Krankenversicherungen sollten auf Katastrophenschäden basieren, die vor Abzug der aus Rückversicherungsverträgen und von Zweckgesellschaften einforderbaren Beträge brutto spezifiziert werden. Bei der Ermittlung der aus dem Szenario resultierenden Basiseigenmittelveränderung sollten die Versicherungs- und Rückversicherungsunternehmen den risikomindernden Effekt ihrer spezifischen Rückversicherungsverträge und ihrer Zweckgesellschaften berücksichtigen.

(50) Um die durchschnittlichen Charakteristika von Nichtlebensversicherungsverpflichtungen abzubilden, sollte bei der Modellierung des Haftungsrisikos im Untermodul für das Nichtleben-Katastrophenrisiko im Rahmen der Standardformel von der Annahme ausgegangen werden, dass das Risiko der Akkumulierung einer großen Zahl ähnlicher, durch Haftpflichtversicherungsverpflichtungen gedeckter Forderungen nicht wesentlich ist.

(51) Um die durchschnittlichen Charakteristika von Nichtlebensversicherungsverpflichtungen abzubilden, sollte bei der Modellierung des Massenunfallrisikos im Rahmen der Standardformel von der Annahme ausgegangen werden, dass das Massenunfallrisiko der Versicherungs- und Rückversicherungsunternehmen in Drittländern außer bestimmten europäischen Ländern bei den der Richtlinie 2009/138/EG unterliegenden Versicherungs- und Rückversicherungsunternehmen und Versicherungsgruppen nicht wesentlich ist. Auch sollte von der Annahme ausgegangen werden, dass das Massenunfallrisiko bei der Arbeitsunfallversicherung nicht wesentlich ist.

(52) Um die durchschnittlichen Charakteristika von Nichtlebensversicherungsverpflichtungen abzubilden, sollte bei der Modellierung des Unfallkonzentrationsrisikos im Rahmen der Standardformel von der Annahme ausgegangen werden, dass das Unfallkonzentrationsrisiko bei der Krankheitskostenversicherung und der Einkommensersatzversicherung außer bei Gruppenversicherungen nicht wesentlich ist.

(53) Um bei der Kalibrierung der Standardformel empirischen Nachweisen für Naturkatastrophen Rechnung zu tragen, sollte die Modellierung des Naturkatastrophenrisikos nach Regionen erfolgen, die hinsichtlich der Risiken, denen Versicherungs- und Rückversicherungsunternehmen ausgesetzt sind, hinreichend homogen sind. Die Risikogewichte für diese Sektoren sollten unter Verwendung eines Valueat-Risk-Maßes mit einem Konfidenzniveau von 99,5 % so festgelegt werden, dass sie die jährliche Schadenquote und die Versicherungssumme in den betreffenden Geschäftsbereichen erfassen. Die Korrelationskoeffizienten zwischen diesen geografischen Sektoren sollten so ausgewählt werden, dass sie die Abhängigkeit zwischen den jeweiligen Risiken in den geografischen Sektoren zum Ausdruck bringen, wobei jede etwaige Nichtlinearität der Abhängigkeit zu berücksichtigen ist.

(54) Um bei der Berechnung der Kapitalanforderung für das Naturkatastrophenrisiko im Rahmen der Standardformel die tatsächliche Risikoexponierung des Unternehmens zu erfassen, sollte die Versicherungssumme in einer Weise festgelegt werden, die den vertraglichen Grenzen für die Entschädigung im Katastrophenfall Rechnung trägt.

(55) Das Marktrisikomodul der Standardformel sollte auf der Annahme beruhen, dass die Sensitivität von Vermögenswerten und Verbindlichkeiten gegenüber Veränderungen bei der Volatilität von Marktparametern nicht wesentlich ist.

(56) Bei Kalibrierung des Zinsrisikos bei längeren Laufzeiten sollte berücksichtigt werden, dass der endgültige Forwardzinssatz, auf den die risikolose Zinskurve konvergiert, im Zeitverlauf stabil ist und sich nur aufgrund von Veränderungen bei den langfristigen Erwartungen verändert.

(57) Zwecks Berechnung der Standardformel sollten die Versicherungs- und Rückversicherungsunternehmen ermitteln, welche ihrer Beteiligungen an verbundenen Unternehmen als strategisch zu betrachten sind. Bei der Kalibrierung des Untermoduls Aktienrisiko für die strategischen Beteiligungen an verbundenen Unternehmen sollte berücksichtigt werden, dass aufgrund des strategischen Charakters dieser Beteiligungen und des Einflusses, den das die Beteiligung haltende Unternehmen auf die verbundenen Unternehmen ausübt, Wertschwankungen abnehmen dürften.

(58) Beim durationsbasierten Untermodul Aktienrisiko sollte von der Annahme ausgegangen werden, dass die in Artikel 304 der Richtlinie 2009/138/EG genannte typische Haltedauer von Aktieninvestitionen mit der in Artikel 304 genannten durchschnittlichen Duration von Verbindlichkeiten in Einklang steht.

(59) Zur Vermeidung prozyklischer Effekte sollte beim Zeitraum für den symmetrischen Anpassungsmechanismus für das Untermodul Aktienrisiko für einen Ausgleich zwischen der Erhaltung der Risikosensitivität des Untermoduls und dem Ziel der symmetrischen Anpassung gesorgt werden.

(60) Wird bei der Berechnung des besten Schätzwerts für Versicherungs- oder Rückversicherungsverpflichtungen eine Matching-Anpassung vorgenommen, sollte bei der Berechnung der Solvenzkapitalanforderung im Untermodul Spread-Risiko erfasst werden, wie sich Veränderungen bei den Spreads auf die Matching-Anpassung und damit auch auf den Wert der versicherungstechnischen Rückstellungen auswirken.

(61) Da sich das Risikoprofil von Immobilien in Drittländern nicht wesentlich vom Risikoprofil von in der Union gelegenen Immobilien unterscheidet, sollten diese beiden Risikoarten im Untermodul Immobilienrisiko der Standardformel gleich behandelt werden.

(62) Da das Konzentrationsrisiko in den meisten Fällen auf mangelnde Diversifizierung bei den Emittenten zurückzuführen ist, deren Titel die Versicherungs- und Rückversicherungsunternehmen halten, sollte im Untermodul Marktrisikokonzentrationen der Standardformel von der Annahme ausgegangen werden, dass die geografische oder sektorale Konzentration der vom Versicherungs- oder Rückversicherungsunternehmen gehaltenen Titel nicht wesentlich ist.

(63) Das Gegenparteiausfallrisikomodul der Standardformel sollte von der Annahme ausgehen, dass bei Exponierungen, die diversifiziert werden können und bei denen für die Gegenpartei wahrscheinlich ein Rating vorliegt (Typ 1-Forderungen), die Verluste bei Ausfall von nicht der gleichen Gruppe angehörenden Gegenparteien voneinander unabhängig sind und die Verluste bei Ausfall von der gleichen Gruppe angehörenden Gegenparteien nicht voneinander unabhängig sind.

(64) Um zu gewährleisten, dass sich das Kreditrisiko bei allen Gegenparteien, die für das Versicherungs- oder Rückversicherungsunternehmen mit einer Risikoexponierung verbunden sind, in der nach der Standardformel errechneten Solvenzkapitalanforderung niederschlägt, sollten alle Forderungen, die weder im Untermodul Spreadrisiko noch als Typ 1-Forderungen im Gegenparteiausfallrisikomodul erfasst werden, als Typ 2-Forderungen im Gegenparteiausfallrisikomodul erfasst werden.

(65) Das Gegenparteiausfallrisikomodul der Standardformel sollte die wirtschaftliche Auswirkung von Finanzsicherheiten bei Ausfall der Gegenpartei abbilden. Berücksichtigt werden sollte insbesondere, ob das Eigentum an der Sicherheit uneingeschränkt übertragen wird oder nicht. Auch sollte berücksichtigt werden, ob im Falle der Insolvenz der Gegenpartei bei der Bestimmung des proportionalen Anteils des Versicherungs- oder Rückversicherungsunternehmens an der über die Sicherheit hinausreichenden Insolvenzmasse der Gegenpartei dem Umstand Rechnung getragen wird, dass das Unternehmen die Sicherheit erhält.

(66) Um den spezifischen Risiken aus immateriellen Vermögenswerten zu begegnen, die für Solvabilitätszwecke erfasst und bewertet und bei der Solvenzkapitalanforderung nicht anderweitig berücksichtigt werden, sollte die Basissolvenzkapitalanforderung in Einklang mit dem in Artikel 104 Absätze 1, 3 und 4 der Richtlinie 2009/138/EG dargelegten Ansatz ein zusätzliches Risikomodul enthalten.

(67) Im Modul operationelles Risiko der Standardformel wird das Risiko erfasst, das durch mangelnde Eignung oder Versagen von internen Prozessen, Mitarbeitern oder Systemen oder - bei einer faktorbasierten Berechnung - durch externe Ereignisse verursacht wird. Zur Erfassung dieses Risikos werden die versicherungstechnischen Rückstellungen, die in den vorangegangenen zwölf Monaten verdienten Prämien und die in den vorangegangenen zwölf Monaten angefallenen Aufwendungen als angemessene Volumenmaße betrachtet. Das letztgenannte Volumenmaß ist nur für Lebensversicherungsverträge relevant, bei denen das Risiko vom Versicherungsnehmer getragen wird. Angesichts der Tatsache, dass Akquisitionsaufwendungen in den verschiedenen Geschäftsmodellen der Versicherungsbranche unterschiedlich behandelt werden, sollten diese beim Volumenmaß für die in den vorangegangenen 12 Monaten angefallenen Aufwendungen unberücksichtigt bleiben. Um zu gewährleisten, dass die Kapitalanforderung für das operationelle Risiko dauerhaft dem in Artikel 101 der Richtlinie 2009/138/EG festgelegten Konfidenzniveau entspricht, sollte das Modul operationelles Risiko bei der in Erwägungsgrund 150 genannten, von der Kommission vorzunehmenden Überprüfung der Methoden, Annahmen und Standard arameter, die bei der Berechnung der Solvenzkapitalanforderung nach der Standardformel zugrunde gelegt werden, einer Prüfung unterzogen werden. Diese Überprüfung sollte insbesondere Lebensversicherungsverträge zum Gegenstand haben, bei denen das Risiko vom Versicherungsnehmer getragen wird.

(68) Bei der Berechnung der Anpassung für die Verlustausgleichsfähigkeit versicherungstechnischer Rückstellungen und latenter Steuern sollte gewährleistet sein, dass der risikomindernde Effekt, der sich aus der künftigen Überschussbeteiligung oder den latenten Steuern ergibt, nicht doppelt erfasst wird.

(69) Künftige Überschussbeteiligungen sind normalerweise ein Merkmal von Lebensversicherungsverträgen und Verträgen für Krankenversicherungen, die auf vergleichbarer versicherungstechnischer Basis betrieben werden wie die Lebensversicherung (SLT-Health-Verträge). Die Anpassung für die Verlustausgleichsfähigkeit der versicherungstechnischen Rückstellungen sollte daher dem mindernden Effekt der künftigen Überschussbeteiligung beim lebensversicherungstechnischen Risiko, beim versicherungstechnischen Risiko bei Krankenversicherungen, die auf vergleichbarer versicherungstechnischer Basis betrieben werden wie die Lebensversicherung, beim Katastrophenrisiko in der Krankenversicherung, beim Marktrisiko und beim Gegenparteiausfallrisiko Rechnung tragen. Um die Komplexität der Standardformel und den Berechnungsaufwand für Versicherungs- und Rückversicherungsunternehmen in Grenzen zu halten, sollte die Anpassung nicht für Risiken der Nichtlebensversicherung und der auf vergleichbarer versicherungstechnischer Basis wie die Schadenversicherung betriebenen Krankenversicherung gelten. Da Verluste, die sich aus der mangelnden Eignung oder dem Versagen von internen Prozessen, Mitarbeitern oder Systemen oder aufgrund externer Ereignisse ergeben, durch die künftige Überschussbeteiligungen eventuell nicht wirksam ausgeglichen werden, sollte die Anpassung nicht auf das operationelle Risiko angewandt werden.

(70) Bei der Anerkennung von Risikominderungstechniken im Rahmen der Berechnung der Solvenzkapitalanforderung sollte der wirtschaftlichen Substanz der angewandten Technik Rechnung getragen werden und sollten nur Risikominderungstechniken in Frage kommen, die eine wirksame Risikoübertragung weg vom Versicherungs- oder Rückversicherungsunternehmen bewirken.

(71) Bei der Bewertung, ob eine wirksame Risikoübertragung stattgefunden hat, sollten sämtliche Aspekte der Risikominderungstechnik und der Vereinbarungen zwischen dem Versicherungs- bzw. Rückversicherungsunternehmen und dessen Gegenparteien berücksichtigt werden. Bei einer Risikominderung in Form einer Rückversicherung bedeutet der Umstand, dass eine wesentliche Änderung der Höhe oder des Zeitplans der Zahlungen des Rückversicherungsunternehmens sehr unwahrscheinlich ist, für sich genommen nicht, dass das Rückversicherungsunternehmen kein Risiko übernommen hat.

(72) Die szenariogestützten Berechnungen der Solvenzkapitalanforderung nach der Standardformel basieren auf der Wirkung eines unmittelbaren Stresses, und die Versicherungs- und Rückversicherungsunternehmen sollten zum Zeitpunkt, zu dem der Stress eintritt, keine Risikominderungstechniken berücksichtigen, die auf künftige Maßnahmen des Versicherungs- oder Rückversicherungsunternehmens, wie auf dynamische Absicherungsstrategien oder künftige Maßnahmen des Managements, setzen. Dynamische Absicherungsstrategien und künftige Maßnahmen des Managements sollten von rollierenden Absicherungsvereinbarungen unterschieden werden, bei denen eine Risikominderungstechnik angewandt und bei deren Ablauf ungeachtet der Solvenz des Unternehmens durch eine vergleichbare Vereinbarung ersetzt wird.

(73) Um zu vermeiden, dass die Wirksamkeit einer Risikominderungstechnik durch das Vorliegen eines Basisrisikos, insbesondere einer Währungsinkongruenz, geschmälert wird, sollten die Unternehmen bei der Berechnung ihrer Solvenzkapitalanforderung dem wesentlichen Basisrisiko Rechnung tragen. Bleibt ein wesentliches Basisrisiko bei der Berechnung der Solvenzkapitalanforderung unberücksichtigt, sollte die Risikominderungstechnik nicht anerkannt werden.

(74) Etwaigen Gewinnbeteiligungsvereinbarungen, bei denen an die Versicherungsnehmer oder Anspruchsberechtigten Gewinne ausgeschüttet werden, sollte bei der Berechnung der Solvenzkapitalanforderung angemessen Rechnung getragen werden.

(75) Stützt sich die Berechnung der Kapitalanforderung für ein Risikomodul oder Untermodul der Basissolvenzkapitalanforderung auf die Auswirkungen bidirektionaler Szenarien auf die Basiseigenmittel, wie beim Zinsrisiko, Wechselkursrisiko oder Stornorisiko der Fall, sollte das Versicherungs- oder Rückversicherungsunternehmen bestimmen, welches Szenario sich am nachteiligsten auf die Basiseigenmittel des Versicherungs- oder Rückversicherungsunternehmens insgesamt auswirkt. Soweit relevant, sollten dabei die Auswirkungen einer Gewinnbeteiligung und die Ausschüttung künftiger Überschussbeteiligungen auf der Ebene des Sonderverbands berücksichtigt werden. Das auf diese Weise bestimmte Szenario sollte bei der Berechnung der fiktiven Solvenzkapitalanforderung für jeden einzelnen Sonderverband zugrunde gelegt werden.

(76) Die EIOPA sollte von den Aufsichtsbehörden angemessene Daten erhalten, damit sie sich - gestützt auf taugliche empirische Daten, wie Veränderungen bei den Sterblichkeits- und Stonoraten im Falle von Lebensversicherungsverpflichtungen und bei den kombinierten Quoten oder Abwicklungsquoten im Falle von Nichtlebensversicherungsverpflichtungen - auf künftige Änderungen der Korrelationsparameter einstellen kann. Diese Daten sollten den Aufsichtsbehörden von den Versicherungs- und Rückversicherungsunternehmen im Rahmen der aufsichtlichen Datenmeldungen übermittelt werden, so dass für die Unternehmen keine zusätzliche Belastung entstehen dürfte.

(77) Wenn die EIOPA zu einer Aktualisierung von Korrelationsparametern Stellung nimmt, sollte sie berücksichtigen, ob bei Anwendung der aktualisierten Korrelationsparameter durch die Versicherungs- und Rückversicherungsunternehmen die Gesamtsolvenzkapitalanforderung mit den Grundsätzen in Artikel 101 der Richtlinie 2009/138/EG in Einklang stünde, und ob es nichtlineare Abhängigkeiten zwischen Risiken gibt oder unter Extremszenarien ein Mangel an Diversifizierung zu verzeichnen ist, wobei die EIOPA in letztgenanntem Fall für die Kalibrierung von Korrelationsparameteraktualisierungen Alternativmaße für die Abhängigkeit in Betracht ziehen sollte.

(78) Da sich viele Aspekte der internen Modelle im Laufe der Zeit mit wachsender Kenntnis der Risikomodellierung verändern dürften, sollten die Aufsichtsbehörden bei der Bewertung eines internen Modells aktuelle Informationen und Praktiken berücksichtigen, um zu gewährleisten, dass es mit den jüngsten Entwicklungen Schritt hält.

(79) Ein internes Modell kann im Governance-System eines Versicherungs- oder Rückversicherungsunternehmens nur dann eine wichtige Rolle spielen, wenn es dem Geschäft des Unternehmens angepasst ist und von den Personen, die ihre Entscheidungen auf seine Ergebnisse stützen, verstanden wird. Der Verwendungstest für interne Modelle sollte daher gewährleisten, dass genehmigte interne Modelle dem Geschäft des Unternehmens angemessen sind und von den Personen, die das Unternehmen tatsächlich leiten, verstanden werden.

(80) Versicherungs- und Rückversicherungsunternehmen, die die Solvenzkapitalanforderung anhand eines internen Modells berechnen, sollten das interne Modell in ihrem Risikomanagementsystem und in ihren Entscheidungsprozessen so einsetzen, dass Anreize geschaffen werden, die Qualität des internen Modells selbst zu verbessern.

(81) Die in Artikel 120 der Richtlinie 2009/138/EG festgelegte Anforderung, wonach das interne Modell in großem Maßstab eingesetzt werden und im Governance-System eine wichtige Rolle spielen muss, sollte Versicherungs- und Rückversicherungsunternehmen nicht dazu veranlassen, sich blind auf die Ergebnisse des internen Modells zu verlassen. Die Unternehmen sollten aufgrund der Ergebnisse des internen Modells keine Entscheidungen treffen, ohne die Angemessenheit des Modells in Frage zu stellen. Sie sollten sich der Grenzen des internen Modells bewusst sein und diese bei ihren Entscheidungen berücksichtigen.

(82) Da Artikel 121 Absatz 4 der Richtlinie 2009/138/EG für die Berechnung der Wahrscheinlichkeitsverteilungsprognose im Rahmen eines internen Modells keine bestimmte Berechnungsmethode vorschreibt und interne Modelle an das spezifische Geschäft des Versicherungs- oder Rückversicherungsunternehmens angepasst werden sollten, können sich interne Modelle in ihrer Methodik, den für ihre Zwecke genutzten Informationen, Annahmen und Daten sowie ihren Validierungsverfahren erheblich voneinander unterscheiden. Aus diesem Grund sollten die Standards für die statistische Qualität und Validierung auch weiterhin auf Grundsätzen basieren und nur bestimmte Mindestanforderungen enthalten. Aus dem gleichen Grund sollten die Dokumentationsstandards kein erschöpfendes Dokumentenverzeichnis enthalten, sondern nur eine Liste der Dokumente, die bei jedem internen Modell mindestens vorhanden sein müssen. Alle zusätzlichen Informationen, die zur Erfüllung der Dokumentationsstandards für interne Modelle benötigt werden, sollten in der Dokumentation der Unternehmen enthalten sein.

(83) Um zu gewährleisten, dass sich die internen Modelle auf dem neuesten Stand befinden und das Risikoprofil der Versicherungs- und Rückversicherungsunternehmen bestmöglich widerspiegeln, sollten die Unternehmen über die einschlägigen versicherungsmathematischen Entwicklungen und die allgemein anerkannte Marktpraxis der Risikomodellierung auf dem Laufenden sein. Dies bedeutet jedoch nicht, dass Versicherungs- und Rückversicherungsunternehmen ihr internes Modell stets den allgemein anerkannten Marktpraktiken anpassen sollten. In vielen Fällen kann es notwendig sein, für ein geeignetes internes Modell von der allgemein anerkannten Marktpraxis abzuweichen.

(84) Interne Modelle stützen sich zumeist auf eine große Menge von Daten aus verschiedenen Quellen, mit unterschiedlichen Charakteristika und unterschiedlicher Qualität. Um die Angemessenheit der für das interne Modell verwendeten Daten zu gewährleisten, sollten die Versicherungs- und Rückversicherungsunternehmen Daten auf transparente und strukturierte Weise erheben, verarbeiten und verwenden.

(85) Versicherungs- und Rückversicherungsunternehmen sollten die Struktur ihres internen Modells selbst bestimmen dürfen, damit dieses ihre Risiken so angemessen wie möglich widerspiegelt. Diese Entscheidung sollte der Zustimmung der Aufsichtsbehörde bedürfen. Bei internen Partialmodellen könnte es angemessener sein, die verschiedenen Komponenten separat zu berechnen und sie ohne weitere Aggregation im internen Modell direkt in die Standardformel zu integrieren. In diesem Fall sollte für jede Komponente eine Wahrscheinlichkeitsverteilungsprognose berech werden.

(86) Jedes Verfahren zur Integrierung eines internen Partialmodells in die Standardformel zur Berechnung der Solvenzkapitalanforderung ist Bestandteil des betreffenden internen Modells und sollte wie alle anderen Komponenten des partiellen internen Modells die einschlägigen Anforderungen der Richtlinie 2009/138/EG erfüllen.

(87) Die Versicherungs- und Rückversicherungsunternehmen sollten die lineare Mindestkapitalanforderung mit Hilfe einer Standardkalkulation ermitteln, unabhängig davon, ob sie ihre Solvenzkapitalanforderung nach der Standardformel oder einem internen Modell berechnen.

(88) Für die Berechnung der in Artikel 129 Absatz 3 der Richtlinie 2009/138/EG genannten Ober- und Untergrenze für die Mindestkapitalanforderung sollten die Versicherungs- und Rückversicherungsunternehmen die Solvenzkapitalanforderung nicht vierteljährlich berechnen müssen. Fällt die Berechnung der Mindestkapitalanforderung nicht mit einer jährlichen Berechnung der Solvenzkapitalanforderung zusammen, sollten die Unternehmen die letzte nach Artikel 102 der Richtlinie 2009/138/EG berechnete Solvenzkapitalforderung verwenden.

(89) Nach dem in Artikel 132 der Richtlinie 2009/138/EG niedergelegten Grundsatz der unternehmerischen Vorsicht und zur Gewährleistung sektorübergreifender Kohärenz sollten die Interessen von Unternehmen, die Kredite in handelbare Wertpapiere und andere Finanzinstrumente "verbriefen" (Originatoren, Sponsoren oder ursprüngliche Kreditgeber), und die Interessen der Versicherungs- und Rückversicherungsunternehmen, die in diese Wertpapiere oder Instrumente investieren, gleichgerichtet sein. Damit eine solche Gleichausrichtung gewährleistet ist, sollten Versicherungs- und Rückversicherungsunternehmen nur dann in diese Wertpapiere oder Instrumente investieren dürfen, wenn der Originator, Sponsor oder ursprüngliche Kreditgeber auch weiterhin einen materiellen Nettoanteil an den zugrunde liegenden Vermögenswerten hält. Die Vorgabe, dass der Originator, Sponsor oder ursprüngliche Kreditgeber einen materiellen Nettoanteil an den zugrunde liegenden Vermögenswerten behalten muss, sollte auch bei mehreren Originatoren, Sponsoren oder ursprünglichen Kreditgebern gelten. Um zu verhindern, dass diese Vorgaben umgangen werden, um Missverständnissen vorzubeugen und um den Sprachgebrauch an die Rechtsvorschriften der Union zur Tätigkeit der Kreditinstitute anzupassen, sollte anstelle der Formulierung "Anlage in handelbare Wertpapiere oder andere Finanzinstrumente, die auf neu gebündelten und verbrieften Krediten basieren" die Formulierung "Anlage in Verbriefungspositionen" verwendet werden.

(90) Versicherungs- und Rückversicherungsunternehmen, die in Verbriefungen investieren, sollten eine umfassende und gründliche Kenntnis der Anlage und der ihr zugrunde liegende Forderungen besitzen. Um diese Kenntnis zu erlangen, sollten die Unternehmen ihre Anlageentscheidung erst nach einer gründlichen Due-Diligence-Prüfung treffen, die ihnen hinreichende Informationen und hinreichendes Wissen über die Verbriefung verschafft.

(91) Um zu gewährleisten, dass sich die Risiken aus Verbriefungspositionen angemessen in den Kapitalanforderungen für Versicherungs- und Rückversicherungsunternehmen niederschlagen, müssen Bestimmungen aufgenommen werden, die eine risikogerechte und aufsichtsrechtlich solide Behandlung dieser Anlagen vorsehen und sich nach der Art und dem Emissionsverfahren der zugrunde liegenden Risikopositionen und nach strukturellen und transparenzbezogenen Merkmalen richten. Verbriefungen, die diese Anforderungen erfüllen, sollten im Untermodul Spread-Risiko eine ihrem niedrigeren Risikoprofil entsprechende Sonderbehandlung erhalten. Da nur die höchstrangigen Tranchen für eine solche Behandlung in Frage kommen, sollte unter Berücksichtigung der Bonitätsverbesserung bei den meisten höchstrangigen Tranchen des gesamten Pools an zugrunde liegenden Risikopositionen bei diesen Positionen für die Risikofaktoren beim Spread-Risiko eine Obergrenze festgelegt werden, deren Höhe dem Risikofaktor beim Spread-Risiko entspricht, der auf zugrunde liegende Risikopositionen anzuwenden wäre, nämlich dem auf Darlehen ohne Rating anwendbaren Risikofaktor von 3 % pro Jahr Duration. Diese Vorgehensweise sollte bei der in Erwägungsgrund 150 genannten, von der Kommission vorzunehmenden Überprüfung der Methoden, Annahmen und Standard arameter, die bei der Berechnung der Solvenzkapitalanforderung nach der Standardformel zugrunde gelegt werden, einer Prüfung unterzogen werden.

(92) Um jede Form der Regulierungsarbitrage zu vermeiden, sollte bei der Anwendung der Verbriefungsvorschriften der Grundsatz der wirtschaftlichen Betrachtungsweise ("Inhalt vor Form") gelten. Zu diesem Zweck bedarf es einer klaren und umfassenden Definition von Verbriefung, die alle Geschäfte und Strukturen erfasst, bei denen das mit einer Risikoposition oder einem Pool von Risikopositionen verbundene Kreditrisiko in Tranchen unterteilt wird. Eine Risikoposition, die für ein Geschäft oder eine Struktur eine direkte Zahlungsverpflichtung aus der Finanzierung oder dem Betrieb von Sachanlagen schafft, sollte nicht als Risikoposition in einer Verbriefung gelten, selbst wenn die Zahlungsverpflichtungen aufgrund des Geschäfts oder der Struktur unterschiedlichen Rang haben.

(93) Gute Governance ist Voraussetzung für eine effiziente und solide Führung von Versicherungs- und Rückversicherungsunternehmen und gehört zu den Kernelementen des Regulierungsrahmens. Um einen effizienten Entscheidungsprozess zu gewährleisten, Interessenkonflikten vorzubeugen und eine effiziente Unternehmensführung sicherzustellen, sollte dem Governance-System eines Versicherungs- oder Rückversicherungsunternehmens eine angemessene und transparente Verteilung der Kontroll- und Managementaufgaben zugrunde liegen.

(94) Ein zentraler Grundsatz guter Governance besteht darin, dass keine Einzelperson ohne eine wie auch immer geartete Kontrolle Entscheidungen treffen können sollte. Aus diesem Grund sollte jede für das Unternehmen bedeutsame Entscheidung vorab stets von mindestens einer anderen Person geprüft werden.

(95) Zur Gewährleistung eines ordnungsgemäß funktionierenden Risikomanagementsystems sollten die Versicherungs- und Rückversicherungsunternehmen ebenfalls die Aufgabe haben, für zentrale Geschäftsbereiche Praktiken und Verfahren, die der Risikomanagementstrategie des Unternehmens angemessen sind, festzulegen, umzusetzen, fortlaufend anzuwenden und zu überwachen.

(96) Versicherungs- und Rückversicherungsunternehmen sollten über angemessene interne Kontrollen verfügen, um zu gewährleisten, dass alle mit operativen und kontrollbezogenen Aufgaben betrauten Personen den Unternehmenszielen und den geltenden Rechts- und Verwaltungsvorschriften entsprechend handeln.

(97) Zur Gewährleistung einer verlässlichen, präzisen und mit Artikel 75 der Richtlinie 2009/138/EG in Einklang stehenden wirtschaftlichen Bewertung sollten die der Versicherungs- und Rückversicherungsunternehmen angemessene interne Kontrollen für die Bewertung ihrer Vermögenswerte und Verbindlichkeiten einrichten und durchführen, einschließlich einer unabhängigen Überprüfung und Verifizierung der verwendeten Informationen, Daten und Annahmen.

(98) Um zu gewährleisten, dass die Bewertung der versicherungstechnischen Rückstellungen in Einklang mit den Artikeln 76 bis 85 der Richtlinie 2009/138/EG erfolgt, sollte das Governance-System der Versicherungs- und Rückversicherungsunternehmen auch ein Verfahren für die Validierung der Berechnung der versicherungstechnischen Rückstellungen beinhalten.

(99) Um Unabhängigkeit zu gewährleisten, sollte das Governance-System den mit einer Funktion betrauten Personen oder Organisationseinheiten die Möglichkeit geben, die mit dieser Funktion verbundenen Aufgaben unvoreingenommen und unbeeinflusst wahrzunehmen und relevante Erkenntnisse dem Verwaltungs-, Management- oder Aufsichtsorgan direkt zur Kenntnis zu bringen. Damit die Aufsichtsbehörden bei Bedarf rechtzeitig Abhilfemaßnahmen treffen können, sollten Versicherungs- und Rückversicherungsunternehmen der Aufsichtsbehörde zeitnah Angaben zu allen Personen, die das Unternehmen tatsächlich leiten oder andere Schlüsselfunktionen innehaben, sowie andere Angaben übermitteln, die zur Beurteilung der fachlichen Qualifikation und persönlichen Zuverlässigkeit dieser Personen erforderlich sind. Da eine ungebührliche Belastung sowohl der Versicherungs- und Rückversicherungsunternehmen als auch der Aufsichtsbehörden zu vermeiden ist, sollten Versicherungs- und Rückversicherungsunternehmen für eine solche Mitteilung keine vorherige Genehmigung der Aufsichtsbehörde benötigen. Sollte eine Aufsichtsbehörde zu dem Schluss gelangen, dass eine Person die in der Richtlinie 2009/138/EG festgelegten Anforderungen an die fachliche Qualifikation und persönliche Zuverlässigkeit nicht erfüllt, sollte sie befugt sein, vom Unternehmen die Ersetzung dieser Person zu verlangen.

(100) Um den Leumund der Personen, die das Unternehmen tatsächlich leiten oder eine andere Schlüsselfunktion innehaben, beurteilen zu können, sollte das frühere Verhalten dieser Personen im Hinblick darauf überprüft werden, ob sie möglicherweise nicht in der Lage sind, ihren Pflichten in Einklang mit den geltenden Regeln, Vorschriften und Leitlinien nachzukommen. Informationen über das frühere Verhalten können Auszüge aus Strafregistern oder Finanzunterlagen sein. Das frühere Geschäftsgebaren einer Person könnte Hinweise auf deren Integrität liefern.

(101) Um zu gewährleisten, dass das Outsourcing von Funktionen oder Tätigkeiten auf effiziente Weise erfolgt und den Versicherungs- und Rückversicherungsunternehmen die Erfüllung ihrer Pflichten nach der Richtlinie 2009/138/EG ermöglicht, müssen Anforderungen an die Auswahl des Dienstleisters, die zu treffende schriftliche Vereinbarung und die laufende Kontrolle des Dienstleisters durch das Versicherungs- oder Rückversicherungsunternehmen festgelegt werden.

(102) Vergütungspolitik und Vergütungspraktiken, die Anreize dafür schaffen, über die genehmigte Risikotoleranzschwelle von Versicherungs- und Rückversicherungsunternehmen hinausgehende Risiken einzugehen, können bei diesen Unternehmen ein wirksames Risikomanagement untergraben. Im Interesse einer soliden und vorsichtigen Unternehmensführung und zur Verhinderung von Vergütungsregelungen, die eine übermäßige Risikobereitschaft fördern, sollten deshalb Anforderungen an die Vergütung festgelegt werden.

(103) Durch Festlegung der Umstände, unter denen Kapitalaufschläge verhängt werden können, und der Methoden für ihre Berechnung sollte gewährleistet werden, dass der Einsatz von Kapitalaufschlägen durch Berechnung einer Solvenzkapitalanforderung, die das Gesamtrisikoprofil des Versicherungs- oder Rückversicherungsunternehmens angemessen widerspiegelt, ein wirksames und praxistaugliches Aufsichtsinstrument zum Schutze der Versicherungsnehmer und Anspruchsberechtigten darstellt. Kapitalaufschläge weisen numerisch einen positiven Wert auf. Bei ihrer Festlegung sollte auch berücksichtigt werden, dass konsistente und einheitliche Ansätze für vergleichbare Umstände entwickelt werden müssen. Zu diesem Zweck könnten Referenz-Prozentsätze und -Obergrenzen als Annahmen für die Bewertung von Abweichungen herangezogen werden, doch sollten diese nicht vom eigentlichen Ziel ablenken, die für das betreffende Versicherungs- oder Rückversicherungsunternehmen angemessenen Aufschläge zu bestimmen.

(104) Für die Zwecke der Anwendung des Artikels 138 Absatz 4 der Richtlinie 2009/138/EG sollte die EIOPA bei der Entscheidung, ob außergewöhnliche widrige Umstände vorliegen, die sich auf Versicherungs- oder Rückversicherungsunternehmen mit einem wesentlichen Anteil am Markt oder an den betroffenen Geschäftsbereichen auswirken, alle auf Ebene des betroffenen Markts oder Geschäftsbereichs relevanten Faktoren berücksichtigen, wozu auch die in dieser Verordnung genannten zählen.

(105) Für die Zwecke der Anwendung des Artikels 138 Absatz 4 sollte die Aufsichtsbehörde bei der Entscheidung, ob die Frist für die Wiederherstellung gesunder Finanzverhältnisse verlängert werden sollte, und bei der Festlegung der Dauer dieser Verlängerung für ein bestimmtes Versicherungs- oder Rückversicherungsunternehmen vorbehaltlich der in Artikel 138 Absatz 4 festgelegten Höchstdauer von sieben Jahren alle relevanten unternehmensspezifischen Faktoren berücksichtigen, wozu auch die in dieser Verordnung genannten zählen.

(106) Nach der Richtlinie 2009/138/EG müssen Versicherungs- und Rückversicherungsunternehmen Informationen über ihre Solvabilität und Finanzlage veröffentlichen. Um unionsweit vergleichbare Marktbedingungen sowie reibungslos funktionierende Versicherungs- und Rückversicherungsmärkte zu gewährleisten und die wirksame Integration der Versicherungs- und Rückversicherungsmärkte unionsweit zu erleichtern, sollten detaillierte und harmonisierte Anforderungen im Hinblick darauf festgelegt werden, welche Informationen zu veröffentlichen sind und auf welchem Wege dies zu geschehen hat.

(107) Dem Grundsatz der Verhältnismäßigkeit entsprechend sollten Versicherungs- und Rückversicherungsunternehmen keine Informationen veröffentlichen müssen, die für ihr Geschäft nicht relevant oder die nicht wesentlich sind.

(108) Verweise auf gleichwertige, im Rahmen anderer Rechts- oder Regulierungsanforderungen veröffentlichte Informationen sollten direkt zu den betreffenden Informationen und nicht zu einem allgemeinen Dokument führen.

(109) Gestatten die Aufsichtsbehörden einem Versicherungs- oder Rückversicherungsunternehmen gemäß Artikel 53 Absätze 1 und 2 der Richtlinie 2009/138/EG, von der Veröffentlichung bestimmter Informationen abzusehen, sollte diese Erlaubnis nur so lange gelten, wie der Grund für die Nichtveröffentlichung fortbesteht. Erst wenn der betreffende Grund entfällt, haben Versicherungs- bzw. Rückversicherungsunternehmen die betreffenden Informationen ab diesem Zeitpunkt zu veröffentlichen.

(110) Nach der Richtlinie 2009/138/EG müssen die Mitgliedstaaten gewährleisten, dass die Aufsichtsbehörden befugt sind, alle für Aufsichtszwecke erforderlichen Informationen zu verlangen. Einen wesentlichen Teil dieser Informationen sollten die den Aufsichtsbehörden regelmäßig zu übermittelnden Angaben bilden.

(111) Um eine effektive Konvergenz des von den Aufsichtsbehörden durchgeführten aufsichtlichen Überprüfungsverfahrens zu gewährleisten, sollten detaillierte und harmonisierte Anforderungen im Hinblick darauf festgelegt werden, welche Informationen regelmäßig zu übermitteln sind und auf welchem Wege dies zu geschehen hat.

(112) Zu den Informationen, die die Versicherungs- und Rückversicherungsunternehmen den Aufsichtsbehörden regelmäßig zu übermitteln haben, gehört der Bericht über Solvabilität und Finanzlage. Außerdem sollten sie den Aufsichtsbehörden ihren regelmäßigen aufsichtlichen Bericht vorlegen, der zusätzlich zu den im Bericht über die Solvabilität und Finanzlage enthaltenen Informationen weitere für Aufsichtszwecke erforderliche Informationen enthält. Im Interesse sowohl der Versicherungs- und Rückversicherungsunternehmen als auch der Aufsichtsbehörden sollten diese beiden Berichte gleich aufgebaut sein.

(113) Ausgehend von einer Risikobewertung des Versicherungs- oder Rückversicherungsunternehmens gemäß Artikel 36 der Richtlinie 2009/138/EG können die Aufsichtsbehörden die jährliche Übermittlung dieses regelmäßigen Berichts verlangen. Ist dies nicht der Fall und übermittelt ein Versicherungs- oder Rückversicherungsunternehmen den Aufsichtsbehörden seinen regelmäßigen Bericht nur alle 3 Jahre, sollte es die Aufsichtsbehörden dennoch alljährlich über alle seit dem letzten Berichtszeitraum eingetretenen wichtigen Entwicklungen unterrichten.

(114) Den Aufsichtsbehörden sollten regelmäßig quantitative und qualitative Informationen in Form eines ausformulierten Berichts und quantitativer Vorlagen zur Kenntnis gebracht oder übermittelt werden. Die im ausformulierten Bericht enthaltenen Informationen sollten in den quantitativen Vorgaben detaillierter ausgeführt und gegebenenfalls ergänzt werden. Der Bericht und die Vorlagen sollten den Aufsichtsbehörden zusätzlich zu den im Bericht über Solvabilität und Finanzlage enthaltenen Informationen ausreichende Informationen verschaffen, damit diese ihre Aufgaben im Rahmen der Richtlinie 2009/138/EG erfüllen können, für die Versicherungs- und Rückversicherungsunternehmen aber keine unnötige Belastung mit sich bringen. Die vierteljährlich zu übermittelnden quantitativen Vorlagen sollten ein geringeres Spektrum an Informationen abdecken als die jährlich zu übermittelnden quantitativen Vorlagen.

(115) Dem Grundsatz der Verhältnismäßigkeit entsprechend sollten Versicherungs- und Rückversicherungsunternehmen oder Zweigniederlassungen in der Union nicht zur Übermittlung von Informationen verpflichtet sein, die für ihr Geschäft nicht relevant oder die nicht wesentlich sind.

(116) Die Kriterien und Methoden für das aufsichtliche Überprüfungsverfahren sollten offengelegt werden. Sie sollten die allgemeinen Instrumente und Maßnahmen umfassen, mit denen die Aufsichtsbehörden die Einhaltung der in Artikel 36 Absatz 2 der Richtlinie 2009/138/EG niedergelegten Anforderungen überprüfen und beurteilen und insbesondere die Angemessenheit des Risikomanagements von Versicherungs- und Rückversicherungsunternehmen sowie deren Widerstandsfähigkeit bei widrigen Ereignissen oder Entwicklungen bewerten.

(117) Die Offenlegung aggregierter statistischer Daten nach Artikel 31 Absatz 2 Buchstabe c der Richtlinie 2009/138/EG soll allgemeine Informationen über die nationalen Versicherungssektoren sowie über wichtige Tätigkeiten der Aufsichtsbehörden selbst liefern. Die relevanten Informationen sollten Daten sowohl zu den quantitativen als auch zu den qualitativen Anforderungen sowie aggregierte nationale Daten in einer im Zeitverlauf vergleichbaren Form umfassen.

(118) Um die Vergleichbarkeit der aufsichtlichen Offenlegung zu gewährleisten, sollte ein Verzeichnis erstellt werden, in dem die wichtigsten Punkte des Aufsichtsrahmens aufgeführt sind, zu denen die Aufsichtsbehörden mindestens aggregierte Daten offenlegen müssen.

(119) Um zu gewährleisten, dass die Vermögenswerte einer Zweckgesellschaft deren aggregiertes maximales Risiko decken oder übersteigen, sollte die Exponierung einer Zweckgesellschaft stets begrenzt sein.

(120) Übernimmt eine Zweckgesellschaft Risiken von mehr als einem Versicherungs- oder Rückversicherungsunternehmen, sollte sie jederzeit vor Liquidationsverfahren der anderen Versicherungs- oder Rückversicherungsunternehmen, die Risiken auf sie übertragen haben, geschützt sein.

(121) Bei der Bewertung der fachlichen Qualifikation und persönlichen Zuverlässigkeit der Anteilseigner oder Gesellschafter, die eine qualifizierte Beteiligung an einer Zweckgesellschaft halten, und der Personen, die die Zweckgesellschaft tatsächlich leiten, sollten gegebenenfalls für Versicherungs- und Rückversicherungsunternehmen geltende ähnliche Anforderungen berücksichtigt werden.

(122) Die Risikoübertragung vom Versicherungs- oder Rückversicherungsunternehmen auf die Zweckgesellschaft und von der Zweckgesellschaft auf die Kapitalgeber für Schuldtitel oder Finanzierungen sollte nicht mit Geschäften einhergehen, die eine effektive Risikoübertragung unterlaufen könnten, wie etwa einem vertraglichen Anspruch auf Aufrechnung oder Nebenvereinbarungen, die die potenziellen oder tatsächlichen Verluste, die der Zweckgesellschaft durch den Risikotransfer auf die Kapitalgeber für Schuldtitel oder Finanzierungen entstehen, verringern sollen.

(123) Um zu gewährleisten, dass die Einbeziehung künftiger Zahlungen die effektive Risikoübertragung vom Versicherungs- oder Rückversicherungsunternehmen auf die Zweckgesellschaft nicht unterläuft, sollten ausbleibende Zahlungen sich nicht nachteilig auf die Basiseigenmittel des Versicherungs- oder Rückversicherungsunternehmens auswirken. Bei der Feststellung, dass dies bei keinem Szenario möglich ist, sollte das Unternehmen alle in den vertraglichen Vereinbarungen erwogenen Szenarien sowie alle anderen Szenarien berücksichtigen, es sei denn, deren Eintritt ist allzu unwahrscheinlich.

(124) Nach Artikel 220 der Richtlinie 2009/138/EG ist die Solvabilität der Gruppe nach Methode 1 (d. h. auf der Grundlage des konsolidierten Abschlusses) zu berechnen, es sei denn deren ausschließliche Anwendung wäre unangemessen. Wenn die für die Gruppenaufsicht zuständige Behörde bewertet, ob anstelle von Methode 1 - oder in Kombination mit dieser - Methode 2 (Abzugs- und Aggregationsmethode) angewandt werden sollte, berücksichtigt sie dabei eine Reihe harmonisierter relevanter Kriterien. Eines dieser Kriterien besteht darin, ob die Anwendung der Methode 1 mit übermäßigem Aufwand verbunden wäre und Art, Umfang und Komplexität der Risiken der Gruppe so geartet sind, dass die Anwendung der Methode 2 keinen wesentlichen Einfluss auf die Ergebnisse der Berechnung der Gruppensolvabilität hätte. Um für diese Zwecke festzustellen, ob die Anwendung der Methode 2 die Ergebnisse der Berechnung der Gruppensolvabilität wesentlich beeinflussen würde, sollte die Methode 2 anhand der nach der Richtlinie 2009/138/EG ermittelten aggregierten anrechnungsfähigen Eigenmittel der Gruppe und aggregierten Solvenzkapitalanforderungen für die Gruppe mit der Methode 1 und nicht mit den als gleichwertig geltenden Solvabilitätsanforderungen von Drittländern verglichen werden.

(125) Um in Fällen, in denen eine Gruppe über verbundene Versicherungs- oder Rückversicherungsunternehmen in Drittländern verfügt und die Kommission delegierte Rechtsakte nach Artikel 227 Absätze 4 oder 5 der Richtlinie 2009/138/EG erlassen hat, in denen die Gleichwertigkeit oder vorläufige Gleichwertigkeit der Solvabilitätsvorschriften dieser Drittländer festgestellt wird, in diesen Drittländern gleiche Wettbewerbsbedingungen zu gewährleisten, sollte die Aufsichtsbehörde bei der Entscheidung, ob Methode 2 (Abzug und Aggregation) anstelle von oder in Kombination mit Methode 1 (Konsolidierung) angewandt werden sollte, dieser Erwägung Vorrang einräumen.

(126) Sind die Aufsichtsbehörden der Auffassung, dass bestimmte Eigenmittel, die auf die Solvenzkapitalanforderung eines verbundenen Versicherungs- oder Rückversicherungsunternehmens angerechnet werden können, effektiv nicht zur Bedeckung der Solvenzkapitalanforderung der Gruppe bereitgestellt werden können, dürfen diese der Richtlinie 2009/138/EG zufolge nur insoweit in die Berechnung einbezogen werden, als sie zur Bedeckung der Solvenzkapitalanforderung des verbundenen Unternehmens zulässig sind. In diesem Zusammenhang sollten die Aufsichtsbehörden bei der Bewertung, ob bestimmte Eigenmittel eines verbundenen Unternehmens für die Gruppe effektiv nicht bereitgestellt werden können, ihre Entscheidung darauf stützen, ob Beschränkungen bestehen, die sich entweder auf die Fungibilität der betreffenden Eigenmittelbestandteile (d. h. ob sie dem Ausgleich bestimmter Verluste vorbehalten sind) oder auf deren Übertragbarkeit (d. h. ob signifikante Hindernisse für die Verschiebung von Eigenmittelbestandteilen von einem Unternehmen auf das andere bestehen) auswirken. Bei dieser Bewertung sollten die Aufsichtsbehörden besonders auf alle etwaigen Minderheitsbeteiligungen achten, die in den zur Bedeckung der Solvenzkapitalanforderung eines Tochterunternehmens eines Versicherungs- oder Rückversicherungsunternehmens, eines Drittlandsversicherungs- oder -rückversicherungsunternehmens, einer Versicherungsholdinggesellschaft oder einer gemischten Finanzholdinggesellschaft anrechnungsfähigen Eigenmitteln enthalten sind.

(127) Um zu gewährleisten, dass die Versicherungsnehmer und Anspruchsberechtigten der Versicherungs- und Rückversicherungsunternehmen einer Gruppe im Falle der Liquidation eines der Gruppenaufsicht unterliegenden Unternehmens angemessen geschützt sind, sollten von Versicherungsholdinggesellschaften und zwischengeschalteten Versicherungsholdinggesellschaften innerhalb der Gruppe emittierte Eigenmittelbestandteile nur dann als unbelastet gelten, wenn die auf diese Eigenmittelbestandteile bezogenen Forderungen gegenüber den Forderungen sämtlicher Versicherungsnehmer und Anspruchsberechtigten der zu dieser Gruppe gehörenden Versicherungs- und Rückversicherungsunternehmen nachrangig sind.

(128) Für die Behandlung von Zweckgesellschaften sollten angemessene Regelungen auf Gruppenebene festgelegt werden. Dabei sollten Zweckgesellschaften im Sinne der Richtlinie 2009/138/EG, die entweder die dort festgelegten Anforderungen erfüllen oder von der Aufsichtsbehörde eines Drittlands reguliert werden und gleichwertige Anforderungen erfüllen, nicht voll konsolidiert werden.

(129) Bei der Berechnung des besten Schätzwerts für die versicherungstechnischen Rückstellungen auf Gruppenebene nach Methode 1 (Berechnung auf der Grundlage des konsolidierten Abschlusses) sollte die Annahme zugrunde gelegt werden, dass die Summe aus dem besten Schätzwert für die beteiligten Versicherungs- oder Rückversicherungsunternehmen und ein proportionaler Anteil des besten Schätzwerts für deren verbundene Unternehmen, jeweils bereinigt um gruppeninterne Transaktionen, annähernd dem Betrag entspricht, der sich bei Berechnung des besten Schätzwerts für die konsolidierten Versicherungs- und Rückversicherungsverpflichtungen auf Gruppenebene gemäß den Artikeln 75 bis 86 der Richtlinie 2009/138/EG ergäbe. Insbesondere wenn bei dieser Berechnung die besten Schätzwerte von Drittlandsversicherungs- oder -rückversicherungsunternehmen verwendet werden, sollten diese Schätzwerte nach den genannten Artikeln bewertet werden.

(130) Bei der Berechnung der Risikomarge der versicherungstechnischen Rückstellungen auf Gruppenebene nach Methode 1 (Berechnung auf der Grundlage des konsolidierten Abschlusses) sollte die Annahme zugrunde gelegt werden, dass die Übertragung der Versicherungs- und Rückversicherungsverpflichtungen der Gruppe für jedes Versicherungs- oder Rückversicherungsunternehmen der Gruppe getrennt erfolgt und dass die Risikomarge keine Diversifizierung zwischen den Risiken dieser Unternehmen gestattet. Bei den in Artikel 73 Absätze 2 und 5 der Richtlinie 2009/138/EG genannten Unternehmen sollte sich die Berechnung auf die Annahme stützen, dass die Übertragung des Portfolios Versicherungsverpflichtungen für die Lebens- und die Nichtlebensversicherung getrennt erfolgt.

(131) Gruppen können beantragen, für die Berechnung der konsolidierten Solvenzkapitalanforderung der Gruppe zwei Arten interner Modelle zu verwenden. Wenn ein internes Modell ausschließlich zur Berechnung der konsolidierten Solvenzkapitalanforderung der Gruppe und nicht zur Berechnung der Solvenzkapitalanforderung eines verbundenen Versicherungs- oder Rückversicherungsunternehmens der Gruppe verwendet wird, sollte Artikel 230 der Richtlinie 2009/138/EG gelten. In diesem Zusammenhang ist zu gewährleisten, dass die Genehmigung eines ausschließlich für die Berechnung der konsolidierten Solvenzkapitalanforderung der Gruppe verwendeten internen Modells von der für die Gruppenaufsicht zuständigen Behörde in Einklang mit den Bestimmungen erteilt wird, die in dieser Richtlinie für das Verfahren zur Genehmigung der auf Ebene des Einzel- unternehmens verwendeten internen Modelle niedergelegt sind, wozu auch der in Artikel 114 Absatz 2 der Richtlinie genannte Durchführungsrechtsakt zählt. Um die Zusammenarbeit innerhalb des Kollegiums der Aufsichtsbehörden zu fördern, ist festzulegen, wie die für die Gruppenaufsicht zuständige Behörde die anderen Aufsichtsbehörden in ihre Entscheidung über den Antrag einbeziehen sollte.

(132) Wenn eine Gruppe beantragt, die konsolidierte Solvenzkapitalanforderung für die Gruppe sowie die Solvenzkapitalanforderung für ein verbundenes Versicherungs- oder Rückversicherungsunternehmen der Gruppe nach ein und demselben internen Modell zu berechnen, sollte Artikel 231 der Richtlinie 2009/138/EG gelten. Um zu gewährleisten, dass die für die Gruppenaufsicht zuständige Behörde und die anderen betroffenen Aufsichtsbehörden effektiv zusammenarbeiten und eine fundierte gemeinsame Entscheidung darüber treffen, ob die Verwendung dieses internen Modells gestattet werden sollte, sind in diesem Zusammenhang Bestimmungen für die notwendige Dokumentation und das Verfahren für die gemeinsame Entscheidung über den Antrag festzulegen.

(133) Eine aufgrund von Artikel 230 der Richtlinie 2009/138/EG erteilte Genehmigung eines ausschließlich zur Berechnung der konsolidierten Solvenzkapitalanforderung für die Gruppe verwendeten internen Modells sollte keinen Einfluss auf etwaige künftige Genehmigungen nach Artikel 231 dieser Richtlinie haben. So sollte insbesondere jeder Antrag, die konsolidierte Solvenzkapitalanforderung für die Gruppe samt der Solvenzkapitalanforderung für ein verbundenes Versicherungs- oder Rückversicherungsunternehmen innerhalb der Gruppe nach einem bereits nach Artikel 230 der Richtlinie 2009/138/EG genehmigten internen Modell berechnen zu dürfen, dem in Artikel 231 der genannten Richtlinie festgelegten Verfahren folgen.

(134) Gruppen sollten die Erlaubnis zur Verwendung eines internen Partialmodells zur Berechnung der konsolidierten Solvenzkapitalanforderung für die Gruppe beantragen, wenn nur einige der verbundenen Unternehmen in das interne Modell für die Gruppe einbezogen werden; ein solcher Antrag kann auch für den in Artikel 112 Absatz 2 der Richtlinie 2009/138/EG dargelegten begrenzten Geltungsbereich gestellt werden oder für eine Kombination aus beidem.

(135) Damit ein ausschließlich zur Berechnung der konsolidierten Solvenzkapitalanforderung der Gruppe verwendetes internes Modell auf breiter Front im Governance-System der Gruppe eingesetzt werden und darin eine wichtige Rolle spielen kann, sollten die Versicherungs- und Rückversicherungsunternehmen, deren Geschäft ganz oder teilweise in das interne Modell einbezogen wird, von den Ergebnissen dieses internen Modells Gebrauch machen. Die Anforderungen des Verwendungstest sollten diese Unternehmen dabei nicht in gleicher Weise erfüllen müssen wie bei Verwendung dieses internen Modells zur Berechnung ihrer Solvenzkapitalanforderung. Den Verwendungstest sollten diese Unternehmen nur in Bezug auf die Ergebnisse dieses internen Modells und für die Zwecke einer gruppenweit konsistenten Umsetzung der Risikonmanagement- und internen Kontrollsysteme bestehen müssen.

(136) Um bei Gruppen mit zentralisiertem Risikomanagement eine harmonisierte Überwachung der Gruppensolvabilität zu gewährleisten, sollten die für die Gruppenaufsicht zuständige Behörde und die anderen betroffenen Aufsichtsbehörden bei der Bewertung, ob die in Artikel 236 der Richtlinie 2009/138/EG genannten Bedingungen erfüllt sind, eine Reihe harmonisierter relevanter Kriterien berücksichtigen.